Японский Nikkei (+0,5%)

Китайский Shanghai Composite (+0,6%)

Южнокорейский Kospi (+0,6%)

Гонконгский HangSeng (+0,4%)

Австралийский ASX (+1,3%)

О главном

Торговая неделя стартует на позитиве. Обозначенные в середине прошлой недели поддержки индексами акций и котировками нефти стали основой для очередной волны восходящего движения рисковых активов. «Индекс страха» курсирует на уровнях начала марта, купируя панические распродажи весны на фоне пандемии. При этом защитное золото подбирается к 8–летним максимумам цен.

Положительный настрой рынков поддерживается приободряющими высказываниями Главы Федрезерва о скоротечности текущего спада экономической активности США. При этом растет напряженность между Пекином и Вашингтоном. В камках конкурентной борьбы за иссякающие рынки сбыта товаров и услуг введение США заградительных барьеров высокотехнологичной продукции Китая неудивительно.

Котировки сырья устремились выше после преодоления верхней границы торгового диапазона $29–32 за баррель марки Brent. Наши ожидания сводились к импульсному движению цен в случае прохождения уровней предложения. Факторы ценообразования нефти благоволят дальнейшему росту.

Азиатские рынки

На биржах Азии доминируют покупатели.

Китайские площадки растут в районе 0,5%. Индекс акций Shanghai Composite (2890 п.) близок к основному сопротивлению. Не позволяют инвесторам пока развить успех опасения эскалации торговых отношений между Пекином и Вашингтоном. США вводят ограничения на работу китайского техногиганта Huawei. Отличие методов борьбы с пандемией выявило существенное опережение показателей восстановления китайской экономики над рекордным спадом американской деловой активности. Угрозы введения санкций в отношении Поднебесной на фоне якобы неестественного происхождения коронавируса сдерживают покупательную активность.

На фронте борьбы с пандемией рост числа инфицированных и летальных исходов не приводит к изменению относительных показателей. Более того, отмечается снижение общемирового показателя смертности до 6,6%. На утро понедельника, по данным института Хопкинса, имеем следующую картину заражения: общее количество подтвержденных случаев заболевания перевалило за 4,8 млн человек. Число погибших в мире от вируса превысило 316 тыс. человек.

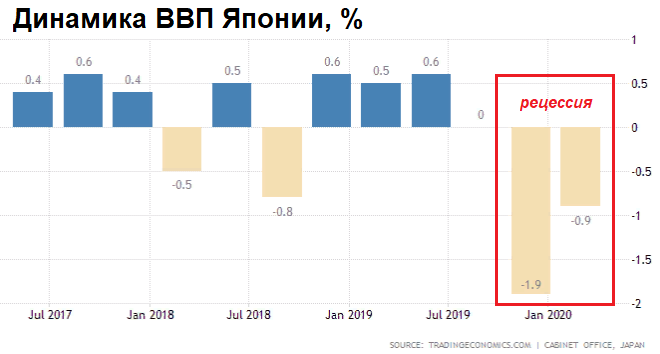

Японский Nikkei прибавляет 0,6%, несмотря на официальное вступление экономики страны в рецессию. По метрикам, в Японии диагностирован спад ВВП в течение двух кварталов подряд. В I кв. текущего года экономика упала на 0,9%. При этом участники рынка ожидали еще более мрачных результатов и падения на 1,2%, что в конечном счете и предопределило слабость игроков на понижение рынка акций. В годовом выражении экономика сократилась на 3,4% в I кв. 2020 г. после падения на 7,3% в IV кв. 2019 г.

Разрушительной силы тайфун 2019 г., торговая война США-КНР и слабый протекционизм властей привели к снижению экономической активности в Японии. «Коронакризис» лишь нанес последний удар по стагнирующей промышленности страны. Тем не менее, согласно макромоделям, ожидается возврат динамики ВВП Японии выше нулевой отметки по итогам 2021 г. В 2022 г. эксперты оценивают рост экономики страны на 0,5%.

Таким образом, азиатские индексы хоть и торгуются в положительной плоскости, все же не наблюдается рьяного желания инвесторов к преодолению максимумов месяца. Сдерживает участников рынка риск двусторонних шагов Китая и США в отношение торговых позиций государств. Лишь снижение накала страстей позволит рынкам АТР продемонстрировать опережающую динамику.

Американские площадки

Прошедшая неделя на биржах США характеризовалась повышенной волатильностью на фоне опасений второй волны пандемии. Однако сентимент участников рынка на повышение все же перевесил. Закрытие пятницы прошло с повышением в области 0,5% по основным индексам США.

Положительный настрой председателя ФРС Джерома Пауэлла в эти выходные, несмотря на объективно слабые показатели рынка труда, приводит к существенному скачку фьючерсов на индексы акций в понедельник. Ожидания одобрения законодателями США очередного пакета фискальной помощи на $3 трлн инвесторами также оценивается позитивно. Срочный контракт на S&P 500 растет более 1% к 2880 п., свидетельствуя о высокой вероятности положительного открытии основной фондовой сессии.

Макроэкономические показатели страны все также падают в поисках дна. Розничные продажи в США за апрель сократились на рекордные 16,4% против консенсуса в 12%. Тем не менее такая динамика индикатора внутреннего спроса не стала неожиданностью для участников финансового рынка. Закладывая поэтапное восстановление деловой активности, инвесторы дисконтируют фактор статистической слабости прошлых периодов.

Волатильность рынка (VIX: 31,9 п.) находится в середине диапазона. Границами выступает уровень 20 п. — среднеисторическая волатильность, отражающая падение риска инвестиций, и 40 п. — область отрицания рисковых активов.

Таким образом, участники на повышение продолжают защищать уровень в 2800 п. по S&P 500, прохождение которого сулит существенное ухудшение сентимента. Восстановление индекс в район 2900 п. говорит о силе поступательного движения, подразумевая достижение более высоких уровней цен американских акций.

Сырье и металлы

Цены на нефть ускорили подъем. В понедельник утром июльские контракты вплотную приближаются к $34 (+3,5%) за баррель марки Brent. На прошлой неделе мы диагностировали удержание поддержки в районе $29, что привело к контратаке на верхнюю границу торгового диапазона прошлых недель: $29–32. Ширина канала составила $3, таким образом, ориентир роста может пролегать вблизи $35.

Факторы постепенного роста спроса и существенного сокращения производственной активности стран-экспортеров сырья благоволят подъему цен. В среднесрочной перспективе, по-прежнему, рассматривается возвращение цен к $40 и выше по Brent.

Золото ($1760, +1%) ускоряет рост после преодоления важного уровня сопротивления на $1720. Вероятность движения в область 8–летних максимумов цен у $1800 реализуется. На стороне фондовых быков играет фактор эскалации торговых отношений между КНР и США и достаточная ликвидность финансовой системы. Стабильные позиции доллара США (DXY: 100,3 п.) не оказывают сопротивления участникам рынка металлов.