Японский Nikkei (-0,6%)

Китайский Shanghai Composite (+0,7%)

Южнокорейский Kospi (-0,4%)

Гонконгский HangSeng (+0,3%)

Австралийский ASX (-1,3%)

О главном

Открытие европейских площадок в среду ожидается в нейтральном ключе. Коррекционные настроения после сильнейшего ралли последней недели привели вчера лишь к ограниченному снижению индексов акций. Уровни, выступавшие ранее сопротивлениями, трансформировались в поддержки.

Снижение относительных показателей смертности при увеличении абсолютных значений распространения вируса Всемирная организация здравоохранения объясняет временным лагом между заражением и явным ухудшением самочувствия, способное в дальнейшем привести к летальному исходу. В случае реализации сценария ВОЗ, может идти речь о второй волне пандемии, что сдержит процесс восстановления социальных и экономических связей по всему миру.

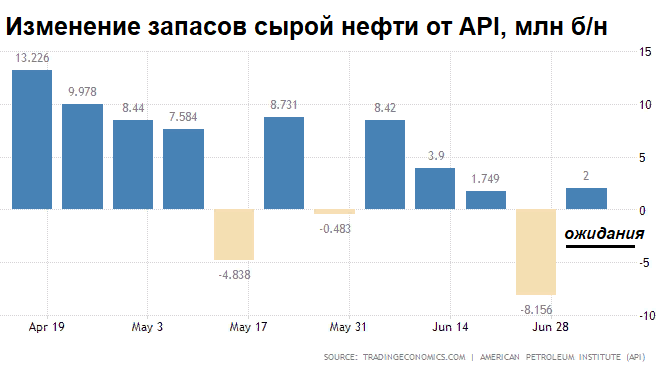

Энергетический рынок испытывает дефицит факторов, способных привести к выходу из консолидации цен нефтяных контрактов. Данные по американским запасам сырой нефти демонстрируют высокую волатильность показателя, отражая лишь неустойчивые темпы ввода промышленных мощностей страны. Сегодня после обеда ждем официальный вердикт по резервам нефти от Минэнерго США.

Азиатские рынки

В среду на рынках Азии не наблюдается синхронного движения индексов акций.

Китайские площадки замедлили темп подъема индексов акций после оглушительного ралли начала недели. Фондовый рынок Поднебесной вышел в район двухлетних максимумов цен, где может начаться консолидация.

Полное восстановление индикаторов промышленности и сферы услуг КНР внушает надежды на более мягкую посадку мировой экономики в 2020 г. В конце июня МВФ понизил прогноз глобального ВВП до стагнации в 4,9%. Непрекращающийся рост числа инфицированных может затормозить процесс возвращения азиатских производителей на рынки Европы и США.

По данным Института Хопкинса, на утро среды, имеем следующую эпидемиологическую картину: общее число диагностированных случаев заболевания подходит к 11,8 млн., количество смертельных исходов превысило 543 тыс. граждан. На долю США приходится свыше 25% инфицированных в мире.

Таким образом, общемировой относительный показатель смертности удерживается на уровне 4,6% после превышения планки в 7% еще месяц назад. Однако ВОЗ отмечаем вероятность временного расхождения относительных показателей по причине лишь догоняющего характера числа летальных исходов к диагностированным случаям заражения.

Австралийский ASX снижается более 1% на фоне опасений повторного возведения заградительных барьеров на пути пандемии. Тем не менее руководство Резервного банка страны видит положительный эффект от программ монетарно-фискального стимулирования деловой и потребительской активности. Регулятор отмечает и снижение волатильности финансового рынка Австралии, отражая улучшение условий инвестиционного процесса.

Вчера ЦБ страны принял решение оставить без изменения ставку фондирования на минимальном историческом уровне в 0,25% годовых. Мягкая монетарная политика будет сохраняться до тех пор, пока финансовые власти Австралии не увидят улучшение показателей рынка труда и движение в направлении инфляционного таргета в 2–3%. Макромодели Trading Economics в ближайшей перспективе также не предполагают изменение процентной ставки Центробанка.

Таким образом, ралли последних дней предполагает снижение покупательной активности на фоне наличия локальной перекупленности акций. Речи о завершении среднесрочного тренда, способного привести фондовые индексы АТР, за исключением уже рынка КНР, к максимумам года, пока не идет.

Значимым риском для восстановления макропроцессов крупнейших экономик служит вероятность второй волны пандемии, однако, и этот фактор может отойти на второй план в случае действенных мер борьбы с эпидемией. А монетарные власти, при необходимости, в состоянии поддержать функционирование финансовой системы.

Американские площадки

Фондовые торги на рынке акций США во вторник завершились коррекцией к росту начала недели. Индексы снизились в районе 1% в качестве ответной реакции на неутешительную статистику расширения пандемии на территории страны.

Нисходящее движение привело широкий индекс акций S&P 500 в область значимой поддержки у 3130 п., выступавшей ранее сопротивлением. Пятидневная серия ростовых дней прервана. Удержание уровня сигнализирует о сохраняющейся высокой вероятности похода индикатора выше 3200 п. В утренние часы фьючерс на одноименный индекс курсирует в нейтральной зоне над 3130 п.

Таким образом, наблюдаем консолидацию рынка акций после пробоя в понедельник максимумов месяца. Сдерживающим быков фактором служит отсутствие устойчивых положительных сигналов к затуханию эпидемии в США. Тем не менее выделение правительством страны $1,6 млрд фармацевтической компании Novavax (акции взлетели на 32%), продемонстрировавшей положительные тесты препарата, может говорить о приближении победы над вирусом.

Сырье и металлы

Цены на нефть «прилипли» к уровню $43 за баррель марки Brent. Волатильность контракта продолжается сужаться, а выхода из консолидации все нет. Торги среды проходят чуть ниже уровня в символическом минусе в 0,3%.

Накануне триггером для направленного движения цен энергоносителей могли стать статданные о запасах сырья от Американского института нефти (API). Однако инвесторы достаточно спокойно переварили неожиданное повышение показателя до 2 млн баррелей за неделю. Эксперты ожидали подтверждения тенденции предыдущей недели и падения запасов сырой нефти на 3,7 млн баррелей. Таким образом, волатильность показателя запасов не дает явного сигнала рынку, а удержание максимумов последних месяцев свидетельствует об оптимизме игроков.

Сегодня выйдут уже официальные данные от Минэнерго США, которые нельзя недооценивать. Рост запасов свидетельствует о слабой производственной активности в стране и низком темпе восстановления спроса. Последний фактор может привести к распродажам сырьевых контрактов. Напротив, в случае позитива, движение к максимумам марта по Brent не заставит себя долго ждать.

Золото ($1795 спот) взлетело почти на 1% от вчерашних утренних уровней. Область 8-летних максимумов цен протестирована. Поддержку котировкам оказали коррекционные настроения рынка акций и слабость американской промышленности. Девальвационные ожидания в американской валюте (DXY: 96,9 п.) на фоне масштабных программ монетарно-фискального стимулирования также благоволят покупателям драгметалла.

При этом в инструменте уже не просматривается потенциал существенно выше уровня $1800, а ускорение движения будет свидетельствовать о появлении разворотных формаций. Пока же тренд — вверх, а уровень значимой поддержки располагается вблизи $1720.