Японский Nikkei (-0,1%)

Китайский Shanghai Composite (+0,6%)

Южнокорейский Kospi (+0,5%)

Гонконгский Hang Seng (-0,9%)

Австралийский ASX (+1,6%)

О главном

Вчерашний утренний отскок фьючерсов на американские индексы акций уже на основной сессии Штатов ожидаемо сошел на нет. Сегодня там возможно формирование аналогичного паттерна. Однако в четверг на открытии европейских рынков вероятно некоторое преимущество фондовых быков.

Если в начале месяца рынки США обновляли очередные исторические максимумы, а инвесторы сохраняли безмятежность, то под занавес сентября картина кардинально изменилась. Во-первых, подтверждена мрачная статистика исторического поведения эталонного S&P 500 на сентябрь; а во-вторых, по сути, дан зеленый свет сокращению стимулирующих программ ФРС. Конечно, первое обстоятельство и вытекает из второго.

В ответ на неутешительную риторику главы Федрезерва по инфляции доходности гособлигаций пошли вверх, а индекс доллара США (DXY) взлетел к максимумам ноября 2020 г., что не может радовать как игроков вверх товарной секции, так и участников валютного рынка на повышение нацвалют стран с развивающейся экономикой.

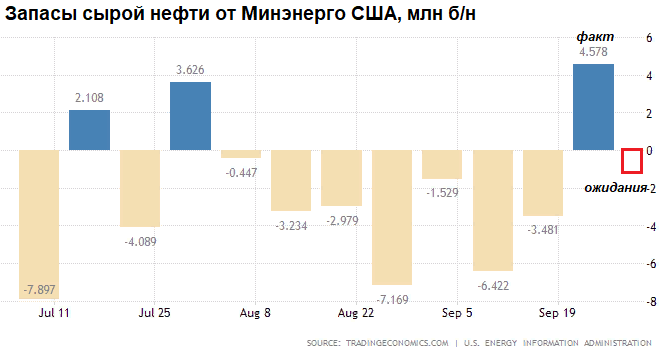

За сентябрь Brent в моменте прибавлял более 10%, а срочные контракты на природный газ США показывали +50%. Однако сейчас импульс взрывного роста фьючерсов нефти и газа погашен. За последние два дня котировки потеряли более трети месячного результата. А тренд на выбытие резервов американского сырья поставлен на паузу. Перспективы товарных активов представлены в отдельном материале.

Азиатские рынки

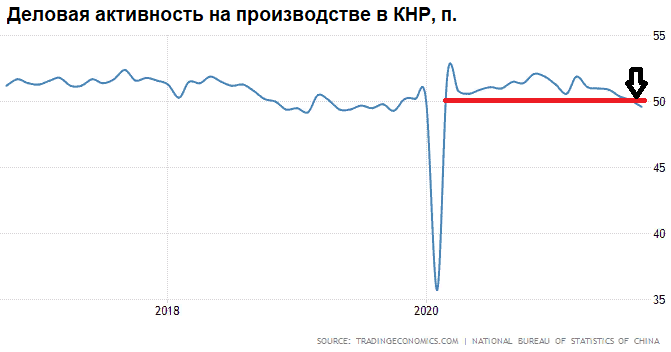

Китайская промышленность входит в рецессию — негативные оценки подтвердились.

Китайский Shanghai Composite утром прибавляет полпроцента, что не утешает после вчерашнего почти двухпроцентного падения. По-прежнему нет ясности в судьбе проблемного застройщика Evergrande — призрак дефолта компании не отпускает.

Падение композитного индекса акций за последние 2 недели полностью перечеркнуло завоевания месяца. Риск сдачи поддержек и углубления бенчмарка в направлении минимумов года достаточно высок.

При этом ситуация в строительном секторе коррелирует с общеэкономическими тенденциями в Поднебесной. На протяжение последних месяцев рынок получал неутешительные метрики по темпам производства, сектора услуг, потребительской уверенности.

Вышедшие сегодня данные по деловой активности в обрабатывающей промышленности показали — рецессия стартовала. Впервые с февраля 2020 г. индикатор сентимента менеджеров по закупкам PMI ушел под планку в 50 п., отделяющую развитие от сокращения макропоказателей страны.

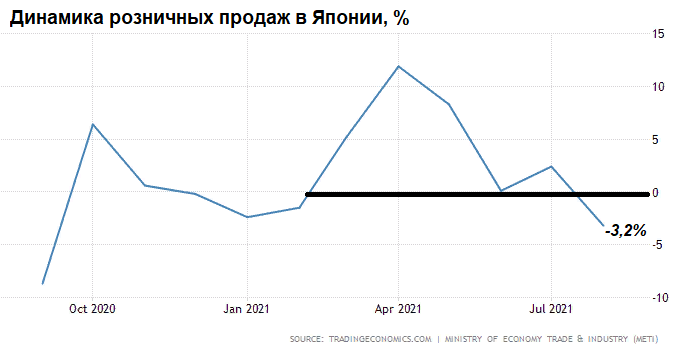

Японский Nikkei не демонстрирует оптимизма. В сентябре индикатор выходил даже в область 31-летних максимумов, но удержать темп не смог. Бравада быков по поводу назначения нового правительства и снятия жестких антиковидных ограничений сменяется оценками резкого снижения потребительской активности в стране — наблюдается первое с февраля 2021 г. падение показателя розничных продаж, на 3,2% при консенсусе в -1%.

Таким образом, сегодня на рынках азиатского региона нет единодушия инвесторов, а посему, европейские игроки будут ориентироваться на устойчивость отскока фьючерсов на индексы США.

В АТР же очевидно значительное ухудшение макроэкономических тенденций. Китай — первый, кто восстановился после пандемического провала 2020 г. и первый из глобальных экономик, кто уходит в производственную рецессию.

Американские площадки

Накануне рынок США не удивил. Всплеск активности в утренних фьючерсах закончился падением бенчмарков бумаг на основной сессии. Слабость рынка сохраняется на фоне сигналов к сворачиванию фискально-монетарных стимулов Центробанка страны.

В утренние часы четверга ситуация повторяется: наблюдается полупроцентный подъем фьючерса на индекс широкого рынка акций S&P 500 к 4380 п. Есть вероятность увидеть аналогичную картину вчерашней, если только не всплывет неожиданный позитив.

С технической точки зрения имеем многодневное закрытие на основной сессии Штатов индекса S&P 500 под планкой 4370 п., а это повышает шансы медведей на продвижение к следующему уровню поддержки в области 4250 п.

Если ранее от руководства ФРС можно было слышать о скоротечности инфляции, то сейчас регулятор видит сохраняющееся затруднение в цепочках поставок промышленной продукции. Не добавляет оптимизма энергетический кризис и взлет к историческим пикам цен нефти и газа. Все это сказывается на инфляции цен. Адекватная реакция на риск роста ставок кредитного рынка уже продемонстрирована в доходностях госбондов — ставки растут, а цены облигаций снижаются.

Закономерным выглядит и подъем американской валюты. Индекс доллара США ожидаемо обновил максимум 2021 г., что открывало путь к 94,5 п. Сегодня индикатор риска курсирует уже у 94,3 п., в области значений ноября прошлого года.

Спрос на доллар поддерживается ожиданиями неминуемого секвестра QE. Остается вопрос времени старта программы и лимитов ежемесячного сокращения. Подъем DXY может ускориться, мешает лишь отскок в акциях, а значит защитная функция доллара раскрыта не в полной мере. В дальнейшем уход в доллар может испортить настроение игрокам товарного рынка и участникам валютной секции на укрепление нацвалют стран с переходной экономикой.

Таким образом, закрытие месяца на американском рынке акций играет скорее за медведей. Разворотная формация S&P 500 подтверждается, что не сулит оптимизма и в октябре. Высококореллируемые рынки развивающихся экономик с тенденциями индексов Штатов так же способны утратить оптимизм.

Сырье

Цены на нефть продолжают остывать после достижения во вторник трехлетних максимумов, выше $80 за баррель. Новый декабрьский контракт на Brent курсирует чуть ниже $78.

Тем не менее после бурного ралли наверняка еще будут попытки раскачать ситуацию в сторону максимумов. Однако риски охлаждения commodities на IV квартал никуда не делить. Например, основной импортер ресурсов, Китай, демонстрирует падение производственной активности, а значит и спрос на сырье способен сократиться.

Не добавили оптимизма быкам вчерашние данные по запасам сырья от Минэнерго США. Метрики подтвердили тенденцию предыдущего дня от Американского института нефти — многонедельный тренд на выбытие резервов поставлен на паузу. Запасы сырой нефти резко взлетели на 4,5 млн баррелей при консенсусе снижения показателя на 1,6 млн. Пусть и медленно, но после ураганов в Мексиканском заливе добытчики Штатов приходят в себя.

БКС Мир инвестиций