Впечатляющее наступление американского доллара на мировом валютном рынке forex стартовало с середины прошлой недели и продолжается. Индекс доллара DXY планомерно опускался на протяжении более чем 15 месяцев по отношению к корзине мировых валют (с уровней выше 100 единиц) и не так давно, в феврале 2018 показал в нижней точке значение 88,25, после чего ещё не раз и не два с готовностью приближался к этой естественно возникшей нижней границе. Однако сейчас доллар словно по мановению волшебной палочки «воскрес» – причем, казалось бы, без явных поводов – и быстро набирает силу.

За 5 торговых дней индекс доллара снес на своем пути знаковые технические сопротивления февраля-марта-апреля и поднялся уже выше отметки в 91 единицу. Пара GBP/USD, еще буквально в этом месяце штурмовавшая годовые максимумы, резко упала под 1.40. Пара EUR/USD, не дожидаясь итогов заседания ЕЦБ 26 апреля, вовсю тестирует нижнюю границу бокового коридора 1.22. Австралийская валюта переписала минимум года, существенно снизились и котировки золота. Доллар за какую-то неделю отыграл таким образом назад очень заметную часть пройденного вниз до этого пути. Примечательно, что если у некоторых упавших к доллару валют имелись явные причины для собственной слабости – например, британский фунт и канадский доллар изрядно и вполне предсказуемо «подкосили» важные комментарии глав центробанков и совсем не впечатлившие рынок данные по инфляции – то у единой европейской валюты, или у таких валют как иена, новозеландский или австралийский доллар по-настоящему убедительных причин для резкого падения в моменте именно в эти дни не наблюдалось.

Какая «аномалия» вызвала к жизни этот несколько неожиданный реванш американской валюты, явно вроде бы никак не приуроченный к большим событиям ни во внутренней жизни или экономике США, ни к мировым топ-новостям? На эту тему рассуждает шеф-аналитик ГК TeleTrade Пётр Пушкарёв:

«Если подходить логически, для роста доллара могло бы возникнуть 3 основных повода.

Во-первых, можно было бы рассматривать это движение как просто технический откат. В конце концов, доллар активно снижался в последние 6 месяцев, но этой весной на новые рубежи другие валюты так и не вышли, цены длительное время бились в границы – а дальше «караул устал», и продавцы доллара стали потихоньку свои позиции закрывать. Но я не большой сторонник этой версии: по размеру движение для этого уже великовато. Доллар так набрал за эти дни ход, что в некоторых валютных парах «откат» почти равен основному движению, а в тех же тихоокеанских валютах рост доллара уже и больше предыдущего снижения.

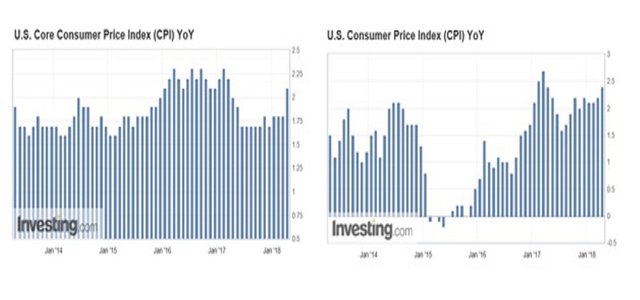

Во-вторых, рост доллара могли бы подтолкнуть в теории некие растущие ожидания ускоренного подъема процентных ставок для Федрезерва. Но в том и штука, что за последнее время никаких подобных намеков, а значит и оснований для подобных ожиданий Федрезерв как раз не давал. Подросшие данные CPI и Core CPI – особенно инфляционное «ядро» в США, имеющее важность именно для принятия решений по ставке?

Отчасти возможно, но не убеждает: пакет тех самых данных вышел еще 11 апреля, и доллар продолжал после них падать еще несколько дней, как ни в чем ни бывало – а, например, против британского фунта, даже успел «мимоходом» обновить годовой минимум. Да и сами данные: выбились из затянувшейся 10-месячной стагнации, но по-прежнему не дотягивают пару десятых процента даже до максимальных уровней инфляции начала 2017 года, а по главному показателю Core CPI они по-прежнему ниже и уровней 2016 года тоже… Какой-то накопительный эффект всей этой информации отрицать нельзя, но на неделю сплошного укрепления доллара, еще и отложенную во времени дней на десять, как-то не тянет.

Отчасти возможно, но не убеждает: пакет тех самых данных вышел еще 11 апреля, и доллар продолжал после них падать еще несколько дней, как ни в чем ни бывало – а, например, против британского фунта, даже успел «мимоходом» обновить годовой минимум. Да и сами данные: выбились из затянувшейся 10-месячной стагнации, но по-прежнему не дотягивают пару десятых процента даже до максимальных уровней инфляции начала 2017 года, а по главному показателю Core CPI они по-прежнему ниже и уровней 2016 года тоже… Какой-то накопительный эффект всей этой информации отрицать нельзя, но на неделю сплошного укрепления доллара, еще и отложенную во времени дней на десять, как-то не тянет.

В-третьих, остается перераспределение финансовых потоков, связанное или с уходом от рисков, или со структурой других финансовых активов в интересах крупных инвестиционных домов. Но риски как раз вроде бы снизились: обстрел сирийской территории США, Великобританией и Францией представляется спустя неделю разовым показательным пиар-ходом, северокорейский Ким Чен Ын идет на мировую… Очевидно, время рассмотреть положение других финансовых активов – и здесь обращает на себя внимание свежий пик доходности в американских облигациях – например, хорошо видный на доходности эталонных 10-летних казначейских бумаг.  Другое дело, что новый максимум 2017-2018 гг по доходности означает по идее не приток капитала в американские бумаги, а напротив, продолжение медленного оттока денег из этих бумаг: все более высокая доходность появляется как результат преобладания предложения над спросом. Что, собственно, и подтверждается растущим трендом по доходности 10-леток с середины прошлого года – который и «совпал» по времени с периодом особенно быстрого ослабления американской валюты. И для того чтобы говорить если не о «буме» покупок американских облигаций, то хотя бы о некоторой смене настроений – кривая доходности должна бы здесь в районе 3% годовых выйти на пик и дальше пойти на спад. Это действительно означало бы, что доллары покупали ради того, чтобы вложить их в «казначейки», то есть в инструмент с фиксированной гарантированной годовой доходностью – так как рынок не ожидает, что доходности подрастут ещё больше, а ожидает их спада.

Другое дело, что новый максимум 2017-2018 гг по доходности означает по идее не приток капитала в американские бумаги, а напротив, продолжение медленного оттока денег из этих бумаг: все более высокая доходность появляется как результат преобладания предложения над спросом. Что, собственно, и подтверждается растущим трендом по доходности 10-леток с середины прошлого года – который и «совпал» по времени с периодом особенно быстрого ослабления американской валюты. И для того чтобы говорить если не о «буме» покупок американских облигаций, то хотя бы о некоторой смене настроений – кривая доходности должна бы здесь в районе 3% годовых выйти на пик и дальше пойти на спад. Это действительно означало бы, что доллары покупали ради того, чтобы вложить их в «казначейки», то есть в инструмент с фиксированной гарантированной годовой доходностью – так как рынок не ожидает, что доходности подрастут ещё больше, а ожидает их спада.

Действительно ли это так? И может быть, на рынке сейчас преобладают провидцы, которые именно такого пика на графике «казначеек» как раз и ждут – или же об этом точно, «highly likely», осведомлены некие крупные финансовые игроки, которые и играют сейчас на рынке первую скрипку? И пока они переводят активы из других юрисдикций, номинированные в другой валюте, в доллары – а дальше будут скупать на долларовую массу «казначейки» США? Вполне возможно. Подтверждается данная гипотеза, которую активно начали обсуждать сейчас североамериканские эксперты – поведением графиков доходности вблизи отметки 3% в прошлом, а именно в 2014 году.  Картина рисовалась тогда очень похожим образом. Доходность резко с лета 2013 года пошла в рост, доллар падал, затем подал слабые надежды к росту в конце года… Однако новый пик доходности в районе 3% «накрыл» тогда рынки, доллар продолжил падения – а потом последовал довольно неожиданный для подавляющего большинства резкий разворот в начале 2014 вниз для доходности, и вверх для доллара.

Картина рисовалась тогда очень похожим образом. Доходность резко с лета 2013 года пошла в рост, доллар падал, затем подал слабые надежды к росту в конце года… Однако новый пик доходности в районе 3% «накрыл» тогда рынки, доллар продолжил падения – а потом последовал довольно неожиданный для подавляющего большинства резкий разворот в начале 2014 вниз для доходности, и вверх для доллара.

Часть рынка ожидает повторения картины? Это не исключено. Возможно ли это? Безусловно, да. Вероятно ли это? Пока нельзя сказать определенно – хотя бы потому, что в 2014-2015 гг рынок облигаций поддерживала программа покупок Федрезерва, что сильно помогло развернуть тренд по доходности. Чтобы то же самое произошло сейчас, должен найтись не менее могучий по объемам покупатель облигаций, или группа таких влиятельных покупателей. И если данный сценарий действительно реализуется, то доллар ждет дальнейшее укрепление. Не обязательно такое же быстрое, как в последние несколько дней – о причинах для слабости «бакса» никто окончательно не забудет – а это торговые войны и окончание мягкой политики некоторых других центробанков, прежде всего ЕЦБ. Но на какое-то время – минимум, на 2-3 месяца – при сценарии существенного снижения доходности «казначеек» за счет массивного притока денег на американский рынок облигаций – рост доллара может преобладать так же, как в предыдущие месяцы преобладал спад. То есть, мы можем иметь дело с мини-трендом по доллару вверх – но условием этого должен быть четко прорисованный в моменте новый пик на графиках доходности 10-леток.

Попытки сформировать такой пик в последние 2 суток уже делаются, что видно на 15-минутном масштабе графика. Однако для завершения разворотной фигуры вниз нужно прохождение доходности обратно и уверенно под уровень 2.90% годовых. Без этого все эти попытки только попытками и останутся.  И если ожидания пика по доходности 10-леток так и останутся ожиданиями, а вместо нового пика доходность поползет вверх дальше, то на сегодня представляется вероятным, что короткий период роста доллара так и останется временной аномалией, и сменится новым периодом ослабления американской валюты – как только рынки осознают, что отток с рынка облигаций не сменился притоком, а продолжился. Собственно, более высокие уровни доходности в «казначейках» тоже уже были в этом десятилетии, так что я бы не назвал невозможным или нереальным сценарий отсутствия сформированного пика на графиках доходности и простого продолжения роста доходности намного выше уровня 3% и продолжение периода слабости доллара.

И если ожидания пика по доходности 10-леток так и останутся ожиданиями, а вместо нового пика доходность поползет вверх дальше, то на сегодня представляется вероятным, что короткий период роста доллара так и останется временной аномалией, и сменится новым периодом ослабления американской валюты – как только рынки осознают, что отток с рынка облигаций не сменился притоком, а продолжился. Собственно, более высокие уровни доходности в «казначейках» тоже уже были в этом десятилетии, так что я бы не назвал невозможным или нереальным сценарий отсутствия сформированного пика на графиках доходности и простого продолжения роста доходности намного выше уровня 3% и продолжение периода слабости доллара.  Но точно одно – что внимание к графикам доходности по 10-леткам США, и особенно к мелким деталям этих графиков, будет приковано особое. И рынки будут пытаться по деталям этим понять, всё-таки пик здесь или же не пик – и в зависимости от этого в отсутствие других суперфакторов будут выстраиваться, очевидно, позиции и по американской валюте.

Но точно одно – что внимание к графикам доходности по 10-леткам США, и особенно к мелким деталям этих графиков, будет приковано особое. И рынки будут пытаться по деталям этим понять, всё-таки пик здесь или же не пик – и в зависимости от этого в отсутствие других суперфакторов будут выстраиваться, очевидно, позиции и по американской валюте.

Некоторым индикатором для доллара могло бы служить, условно, и поведение американских фондовых индексов. В последние дни именно на американских биржах наметился быстрый откат, ну или не откат, но во всяком случае снижение. И если индексы не восстановятся быстро и не пойдут в рост, то это значит, что часть денег с фондового рынка США уйдет скорее всего именно в облигации – а по дороге в доллар. Возможно, именно туда уже ушедшие с фондового рынка деньги и нацелились, потому что корпоративная отчетность в целом было отличная, и с этой стороны причин для продажи акций не было. Если же фондовый возобновит потихоньку рост, то это аргумент в стан сторонников «антидоллара» и продолжения роста доходностей по «казначейкам». Тогда спешить уходить в доллар, чтобы покупать «казначейки», будет просто незачем: инвесторам разумнее будет ждать момент для вложений под намного более высокую доходность в будущем, по мере роста все-таки процентных ставок Федрезерва – что и предусматривали все «нормальные» неаномальные сценарии до этого момента.