После состоявшегося в прошлую среду 10 октября биржевого обвала, который почти синхронно имел место на всех главных фондовых площадках мира, миновала почти неделя. На данный момент рынки чувствуют себя намного спокойнее, но инвесторы сохраняют бдительность.

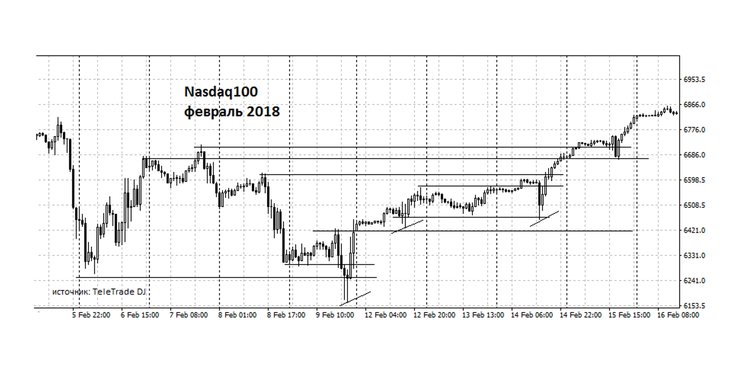

Ситуацию комментирует шеф-аналитик ГК TeleTrade Пётр Пушкарёв. Пока технически картина очень напоминает начало февраля. Тогда активная фаза обвала тоже длилась только две торговых сессии – и после этого низы на большинстве рынков уже не обновлялись. Либо минимумы переписывались незначительно, и дальше цены шли в отскок. Сейчас история вроде такая же, но есть и разница.

Ситуацию комментирует шеф-аналитик ГК TeleTrade Пётр Пушкарёв. Пока технически картина очень напоминает начало февраля. Тогда активная фаза обвала тоже длилась только две торговых сессии – и после этого низы на большинстве рынков уже не обновлялись. Либо минимумы переписывались незначительно, и дальше цены шли в отскок. Сейчас история вроде такая же, но есть и разница.

Тогда в феврале покупатели и «дно» окончательное почувствовали, и вернулись быстрее. Была целая сессия 6 февраля, которая резко развернула настроения от падения к росту. Правда, спустя пару дней котировки упали обратно на то же «дно» 9 февраля тогда повторно. И лишь после этого второго теста низов на прочность, индексы тогда снова уверенно потянулись вверх – чтобы еще раз обновить в итоге исторические максимумы всех времен. А во время нынешнего октябрьского обвала рынки тоже быстро падать перестали и отскочили. Только этот первый отскок пока совсем небольшой по размеру. Правильнее всего сказать, что многие шорт-селлеры позиции прикрыли (это те, кто играл «вкороткую» собственно на падении). Многие, но опять же не все: часть «медведей» упорны и надеются на еще более серьезную поживу. А покупатели пока всерьез не появились: выжидают «в засаде» и очень осторожничают.  То есть, как таковой нет больше (пока?) распродажи. Попытки «медвежьих» атак в пятницу и понедельник были, только очень скромные: индексы падали недолго, и до прежних низов котировки дойти не смогли, отскочили. Технически из минимумов образовались такие хорошо заметные площадочки явно выше уровней первоначального падения.

То есть, как таковой нет больше (пока?) распродажи. Попытки «медвежьих» атак в пятницу и понедельник были, только очень скромные: индексы падали недолго, и до прежних низов котировки дойти не смогли, отскочили. Технически из минимумов образовались такие хорошо заметные площадочки явно выше уровней первоначального падения.

Пятницу и вовсе закрыли по индексу Nasdaq выше, чем начинали, например. Но и никто совсем не торопиться ничего покупать.

Пятницу и вовсе закрыли по индексу Nasdaq выше, чем начинали, например. Но и никто совсем не торопиться ничего покупать.  То есть, наметился очень осторожный «негромкий» такой и условный весьма позитив без парадных маршей.

То есть, наметился очень осторожный «негромкий» такой и условный весьма позитив без парадных маршей.  На российском рынке, допустим, ситуация - калька того, что и на западных рынках. Дорогие бумаги, которые сильно росли и с них не так давно сняли по верхам очень хорошую прибыль, откатили ниже, но они всё равно дорого смотрятся. У них это, условно, Amazon, который в начале года стоил $1200, поднялся до выше $2000 за акцию, люди зафиксировали профиты, а сейчас Amazon этот по $1750 торгуется. И никто не понимает пока толком, что с ним делать: считать, что это подешевело, или считать, что это всё равно очень дорого для покупки? У нас такой же кейс по сути, если смотреть на бумаги технически, «Роснефть»: которая весной была по 300 рублей, осенью выше 500 рублей поторговаться успела. Инвесторы с неё своё забрали, улучив момент быстрого взлета. И пока всё, по 465 рублей она торгуется, обратно туда вкладываться по такой цене не спешат – потому что непонятна дальше траектория: «Роснефть» намного лучше рынка оценивается, но если дальше вниз пойдут западные индексы, то не устоят и наши, и тогда покупки окажутся дорогими и невыгодными. Тем более что хотя и антииранские санкции со стороны США, и проблемы с добычей в Венесуэле, в Ливии, нефть в целом хорошо на высоких уровнях держится, но и от пиков с $86 опускалась уже до $80.

На российском рынке, допустим, ситуация - калька того, что и на западных рынках. Дорогие бумаги, которые сильно росли и с них не так давно сняли по верхам очень хорошую прибыль, откатили ниже, но они всё равно дорого смотрятся. У них это, условно, Amazon, который в начале года стоил $1200, поднялся до выше $2000 за акцию, люди зафиксировали профиты, а сейчас Amazon этот по $1750 торгуется. И никто не понимает пока толком, что с ним делать: считать, что это подешевело, или считать, что это всё равно очень дорого для покупки? У нас такой же кейс по сути, если смотреть на бумаги технически, «Роснефть»: которая весной была по 300 рублей, осенью выше 500 рублей поторговаться успела. Инвесторы с неё своё забрали, улучив момент быстрого взлета. И пока всё, по 465 рублей она торгуется, обратно туда вкладываться по такой цене не спешат – потому что непонятна дальше траектория: «Роснефть» намного лучше рынка оценивается, но если дальше вниз пойдут западные индексы, то не устоят и наши, и тогда покупки окажутся дорогими и невыгодными. Тем более что хотя и антииранские санкции со стороны США, и проблемы с добычей в Венесуэле, в Ливии, нефть в целом хорошо на высоких уровнях держится, но и от пиков с $86 опускалась уже до $80.

А котировки недавно подешевевших бумаг приподнимаются, все смотрят – продадут их опять или не тронут. Не тронут – котировки ползут ещё чуть выше, но пока сильно подешевевшие бумаги ползут вверх не слишком уверенно. В основном, подчеркну, закрываются частично шорт-селлеры. На американском рынке в такой ситуации упавшие с недосягаемых пока высот Facebook, Twitter, Tesla. У нас похоже технически ведёт себя Сбербанк: после дна 11 октября со 182 рублей он низы больше не обновлял и отрос выше 190 рублей на сегодняшний день. Восстановление налицо, но бумаги Сбербанка по-прежнему и ниже 200 рублей торгуются, а это такая знаковая отметка. С другой стороны, Сбербанк и не падал особо сильно-то сейчас в октябре: сентябрьское дно было глубже.

Вообще, на нашем рынке октябрьское падение намного меньше. Оно скромно смотрится, что естественно, потому что главным «виновником» обвала и тогда, и сейчас правильнее всего назвать просто рекордный рост.

Как и в феврале, поводы для сильной коррекции назвать при желании можно, и все же ни один из поводов не был свежим. Сложно свежим поводом назвать тему торговых войн, сейчас там совсем не пик обострения. Или продолжающийся давно уже подъем ставок ФРС и связанный с ним пик доходности по облигациям в США: в относительно спокойном 2010 году «казначейки» и выше 4% годовых в доходности поднимались, а не до 3.25% как сейчас. Всерьез в какие-либо проблемы платежеспособности Италии по долгу тоже мало кто верит. На рынок давят постоянно несколько факторов, но есть и много постоянных факторов роста, включая налоговые реформы в США, фазу подъема и американской и общемировой экономики, все еще большую массу «дешевых» денег от от ЕЦБ, и от Банка Японии.

Так что главная причина нынешних коррекционных падений – всё-таки рекордный рост. А у нас рекордного роста не было на фондовом в России в последнее время, поэтому и нет рекордного падения. На российский рынок давит нереализованная угроза санкций из пакета от конгресса США, и пока эту неопределенность не снимется, российский рынок не «отпустит». Не будет ни рекордного роста, ни скорее всего рекордного падения. Что где-то даже неплохо, если на ближайший месяц-два наш рынок еще побудет в стороне от общего мэйнстрима.

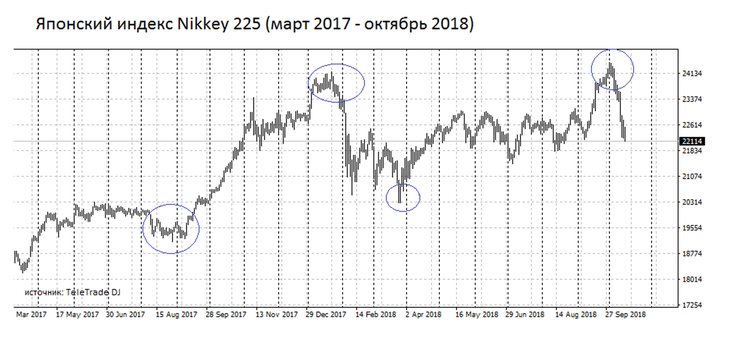

Но, конечно же, и наш рынок с интересом и ожиданием все равно смотрит туда: как поведут себя да как закроют очередную сессию S&P и Nasdaq. Там индексы нашли себе площадочку после падения и взяли паузу. Но хочу отметить, что и мировые биржи озираются друг на друга в ожидании. Ведь падение в данном случае далеко не чисто американское. Даже не вполне понятно, кто кого по цепочке потянул. Японский рынок, например, обновил 1 октября рекорд всех времен – после чего их индекс Nikkey 225 стал сползать чуть ли не первым, опять же на фиксациях прибыли. А 11 октября во время синхронного падения с Америкой японцы просто вошли в более активную фазу обвала.  В этот понедельник 15 октября Nikkey 225 смог ещё раз обновить минимум, но уже не так значительно. К концу дня понедельника индекс отскочил выше «пробитой» до этого поддержки в виде минимумов от 11 октября, и с тех пор пока больше не опускается ниже этого уровня поддержки.

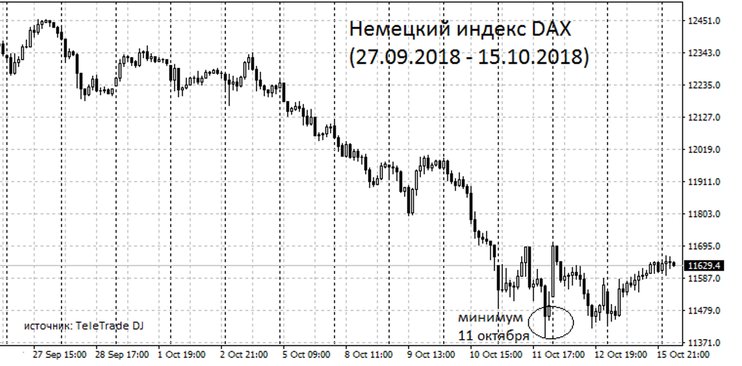

В этот понедельник 15 октября Nikkey 225 смог ещё раз обновить минимум, но уже не так значительно. К концу дня понедельника индекс отскочил выше «пробитой» до этого поддержки в виде минимумов от 11 октября, и с тех пор пока больше не опускается ниже этого уровня поддержки.  Немецкий DAX вышел на 2-летний минимум, аналогично повел себя французский индекс CAC. Но оба ведущих европейских индекса и так не обновляли уже максимумы ни разу в 2018 году: поднимались, но рекордов не ставили, а каждый раз до предыдущих максимумов немного не доходили.

Немецкий DAX вышел на 2-летний минимум, аналогично повел себя французский индекс CAC. Но оба ведущих европейских индекса и так не обновляли уже максимумы ни разу в 2018 году: поднимались, но рекордов не ставили, а каждый раз до предыдущих максимумов немного не доходили.  Так что индексы других стран будут внимательно очень следить и за происходящим на рынках не только Америки и Азии, но и Европы. На данный момент после 11 октября европейские индексы больше минимумы не обновляли, обвал пока приостановился, и есть небольшой отскок.

Так что индексы других стран будут внимательно очень следить и за происходящим на рынках не только Америки и Азии, но и Европы. На данный момент после 11 октября европейские индексы больше минимумы не обновляли, обвал пока приостановился, и есть небольшой отскок.

Но пока покупатели активно не возвращаются, и рынок не захлестнет волна позитива, все может поменяться, и падение еще вполне может возобновиться. И пока непонятно, какие дальше настроения воцарятся на Уолл-Стрит. Смогут ли покупатели скоро вернуться? Прежде чем проявить активность на каком-то одном рынке, закупиться как следует хотя бы какими-то бумагами снова, инвесторы будут смотреть на поведение всех рынков тщательно и в чисто техническом ключе. И будут смотреть на восприятие корпоративной отчетности: на этой неделе отчитываются 60 компаний из числа входящих в S&P500.

В какой-то мере, и на тему ставок ФРС, конечно. С учётом снизившихся показателей инфляции в США, чуть выше стала вероятность сценария, при котором ФРС после декабря уменьшит аппетиты и всё-таки понизит прогнозы по траектории ставок на 2019 год. Будут исследовать на предмет любой мягкости уже и протоколы ФРС, которые опубликуют завтра вечером 17 октября. Хотя, учитывая тональность ФРС на сентябрьском заседании, смена риторики на более мягкую (что помогло бы фондовым площадкам) более вероятна к концу года, когда данных по инфляции прибавится. И когда показатели инфляции постепенно подтвердят, имеет ли ФРС основания для такой жесткой политики, или пришло время посмотреть в лицо финансовой и экономической реальности и немного повременить с новым удорожанием денег.