Прошедшие вчера аукционы по размещению ОФЗ показали ограниченный спрос на досрочные вложения и относительно высокий интерес инвесторов на среднесрочные облигации. На вторичном рынке продолжается боковое движение в ожидании заседания Банка России.

После двух успешных аукционов Минфин РФ решил увеличить объем и количество предлагаемых выпусков ОФЗ. К размещению на аукционах 24 октября были предложены: долгосрочный выпуск ОФЗ-ПД серии 26225 и среднесрочный выпуска ОФЗ-ПД серии 26223 в объеме по 10 млрд руб. по номинальной стоимости каждый. Дата погашения ОФЗ выпуска 26225 - 10 мая 2034 года, ставка полугодовых купонов на весь срок обращения займа составляет 7,25% годовых. Датой погашения ОФЗ-ПД выпуска 26223 установлено 28 февраля 2024 года, ставка полугодового купона на весь срок обращения займа составляет 6,50% годовых.

Предыдущий аукцион по размещению ОФЗ-ПД 26225 состоялся 1 августа т.г. При высоком спросе, который превысил объем предложения в 2,3 раза, весь предложенный объем в размере 15 млрд руб. был реализован в полном объеме при средневзвешенной доходности 7,91% годовых без «премии» к вторичному рынку. На последнем аукционе по размещению ОФЗ-ПД 26223, который состоялся 17 октября и вызвал высокий интерес у инвесторов (спрос в 3,1 раза превысил предложение), было размещено 100% от предложенного объема в размере 10 млрд руб. при средневзвешенной доходности 8,41% годовых, что также не предполагало «премию» по доходности к вторичному рынку.

Результаты вчерашних аукционов по ОФЗ оказались противоречивыми, наглядно продемонстрировав разное отношение инвесторов к риску среднесрочных и долгосрочных вложений в государственные облигаций в текущих непростых условиях. На аукционе по размещению долгосрочного выпуска ОФЗ впервые с первой половины августа: спрос со стороны инвесторов не превысил объем предложения (составив 95,23%), эмитенту удалось разместить всего около 41,9% от предлагаемого объема с дисконтом по цене к вторичному рынку в размере 0,5-0,6 п.п. Спрос на втором аукционе по размещению среднесрочного выпуска более чем в 2,5 раза превысил объем предложения, которое было удовлетворено в полном объеме с минимальной "премией" по доходности в размере порядка 1-3 б.п.

Сохраняется активность и на первичном рынке субфедеральных и корпоративных облигаций. Во вторник, 23 октября книга заявок инвесторов на 10-ти летний выпуск облигаций ФПК с офертой через 5 лет номинальным объемом 5 млрд руб. была сформирована с купоном 8,9% годовых (доходность к оферте составила 9,1%, спрэд к ОФЗ – 72 б.п.) против первоначально установленного ориентира купона в диапазоне 9,0-9,2% (доходность к оферте 9,2-9,4%). Завтра, 26 октября, пройдет бук-билдинг выпуска Трансмашхолдинга со сроком обращения 3 года и номинальным объемом от 5 млрд руб. Ориентир по доходности, обозначенный эмитентом по выпуску, определен как спрэд не более 150 б.п. к значению кривой бескупонной доходности ОФЗ сопоставимой дюрации. Среди субфедеральных заемщиков можно отметить Хабаровский край, который вчера установил по итогам сбора заявок купон по 7-ми летнему выпуску номинальным объемом 5 млрд руб. в размере 9,0%, что соответствует доходности к погашению 9,31% годовых и спрэду к ОФЗ 88 б.п. при дюрации 4,55 г. Сегодня с купоном 8,57% (доходность к погашению 8,85%) была закрыта книга по 7-ми летнему выпуску Липецкой области в размере 3 млрд руб. Также о скором выходе на публичный долговой рынок с дебютным выпуском облигаций заявил Камчатский край. Регион планирует 7 ноября бук-билдинг 6-ти летнего выпуска объемом 1,987 млрд руб.

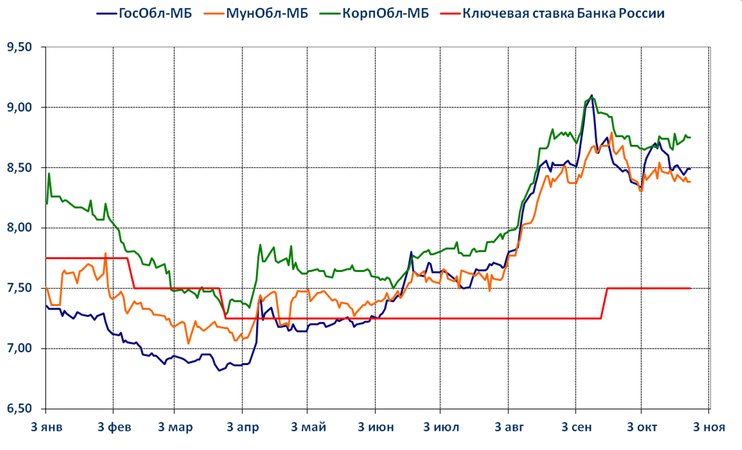

Индексы доходности облигаций Московской биржи

Источник: Московская биржа, Банк России

Источник: Московская биржа, Банк России

Прошедшие вчера аукционы по ОФЗ не оказали какого-либо влияния на конъюнктуру вторичного рынка государственных облигаций. Вместе с тем, последняя неделя на вторичном рынке ОФЗ прошла под знаком бокового тренда, при котором, правда, доходность менялась в пределах 10 б.п. (8,6-8,7% годовых по долгосрочным выпускам). Одним из факторов, определяющих конъюнктуру рынка гособлигаций, можно назвать относительно стабильный курс рубля, который слабо менялся, даже несмотря на стремительное снижение цен на нефть. Кроме того, не исключаем, что многие инвесторы взяли "паузу" в ожидании результатов предстоящего в эту пятницу, 26 октября, заседания Банка России и его комментария по денежно-кредитной политике. Согласно различным консенсус – прогнозам участников и экспертов рынка, большинство из них не ожидает изменения ключевой ставки на предстоящем заседании. Мы также не видим веских причин для таких действий регулятора, учитывая, что после предыдущего заседания Банка России ситуация на валютном и долговом рынках успокоилась на фоне отсутствия изменений внешних факторов давления. Одновременно ожидаем сохранения жесткой риторики в заявлении регулятора, принимая во внимание, что основные возможные риски могут реализоваться в ближайшие месяцы. Говоря о рисках нельзя не отметить, что в течение последних пяти недель инфляция растет стабильно по 0,1%, и при сохранении таких темпов к концу года инфляция может вплотную приблизиться к уровню 4% в годовом выражении, а в случае отдельных краткосрочных "ускорений" может даже превысить таргетируемый уровень.

Александр Ермак, главный аналитик долговых рынков БК "РЕГИОН"