Сколько нужно денег для выхода на пенсию? В зависимости от вашего возраста вы думаете об этом много, если пенсия совсем скоро, или почти никогда. Для молодых людей эта тема кажется неважной, сложной и слишком скучной. Однако, если вы считаете, что проживете 20, 25 или даже 30 лет после завершения трудовой деятельности, это чрезвычайно важный вопрос.

Представим, что вы хотите иметь пенсионный доход в £20 тыс. ($26 500) в год и вам 65 лет. Лучшая аннуитетная ставка на данный момент в Великобритании чуть менее 5,2%, а это означает, что потребуется £385 тыс., чтобы иметь такой доход, отмечает британский журнал The Economist.

При этом следует помнить, что это фиксированные £20 тыс., которые не учитывают инфляцию. Если цены растут на 3% в год, то ценность этой пенсии уменьшится наполовину к 90-летнему юбилею. Чтобы получать доход в £20 тыс., который гарантированно будет расти вместе с ценами, необходимы сбережения в размере £619 тыс.

Это очень большие суммы денег, и понятно, почему работодатели частного сектора отказываются от плана пенсионного обеспечения по последней зарплате (final-salary pension plan) и почему работодатели государственного сектора в Америке жалуются на слишком большие и постоянно растущие пенсионные расходы.

К этому следует добавить, что низкая доходность бондов означает, что резко возросла стоимость покупки гарантированного дохода. Приведенные выше аннуитетные ставки просто отражают эту реальность.

Но люди не любят реальность. В Америке почти никто не покупает обычные аннуитеты, а в Великобритании после многочисленных жалоб на низкие ставки правительство отменило требование по их покупке (этот шаг в законе назвали “пенсионной свободой”).

На настоящий момент многие британцы, похоже, воспользовались этой свободой и вложили средства в наличные деньги - вариант, который даст им небольшую доходность и никакой защиты от инфляции.

Американцы, как правило, предпочитают инвестиционные фонды открытого типа со сбалансированным портфелем, из которых они получают свой доход, но это делает их уязвимыми к обвалу рынка, какой был в 2008 г.

Американцы, как правило, предпочитают инвестиционные фонды открытого типа со сбалансированным портфелем, из которых они получают свой доход, но это делает их уязвимыми к обвалу рынка, какой был в 2008 г.

Но есть проблема, которую трудно избежать: аннуитетная ставка является безрисковой (по крайней мере когда она индексируется по уровню инфляции). Если вы хотите получать больше прибыль, вам придется идти на риск.

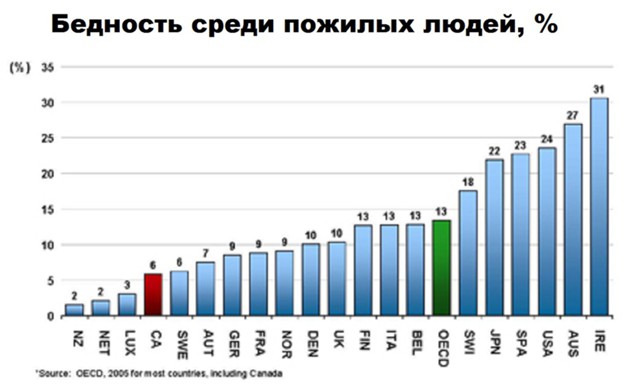

Между тем, много людей, которые работают в частном секторе Америки, имеют нулевые или минимальные пенсионные накопления.

Согласно данным исследования, проведенного в 2015 г. National Institute on Retirement Security, почти 40 млн американских домохозяйств не имеют пенсионных счетов, а средний размер пенсионного счета всех домохозяйств составляет всего $2500.

Почти две трети работающих американских граждан в возрасте от 55 до 64 лет (пенсионный возраст в США для мужчин и женщин - 65 лет) имеют пенсионные активы, которые меньше их годового дохода; совершенно ясно, что эти сбережения могут генерировать пенсию, которая покроет лишь небольшую часть их расходов.

Государственная заработанная пенсия (Social Security), которая сегодня в среднем составляет $16 тыс. в год, также неспособна покрыть все их расходы (средняя зарплата в США примерно $44 тыс. в год).

Таким образом, многие американцы в пожилом возрасте могут оказаться за чертой бедности, если они не будут достаточно копить, и для них вопрос о необходимой сумме денег для выхода на пенсию как никогда актуален.