Даниил Гаврилов

AT&T Inc — американский транснациональный телекоммуникационный конгломерат со штаб-квартирой в Далласе, штат Техас. Крупнейшая в мире телекоммуникационная компания и один из крупнейших медиаконгломератов.

Занимает 9 место в списке Fortune 500 и является первым по величине сотовым оператором и провайдером спутникового телевидения в Соединенных ШтатахAT&T: история компании

Начало истории AT&T (American Telephone and Telegraph) неразрывно связано с именем Александра Белла и его изобретением - телефоном, которое он запатентовал в 1876 году.

Компания под руководством Белла не теряла времени зря, и уже через три года после основания телефонные линии появились в большинстве крупных городов США, а Bell Telephone Company (тогдашнее название AT&T) закрепила за собой монопольное право на рынке.

На протяжении всего 20 века AT&T обладала огромным влиянием сравнимым с таковым у Apple и Exxon Mobil Corp сегодня, и лишь спустя практически столетие после основания Министерством Юстиции США был поднят вопрос о разделении компании.

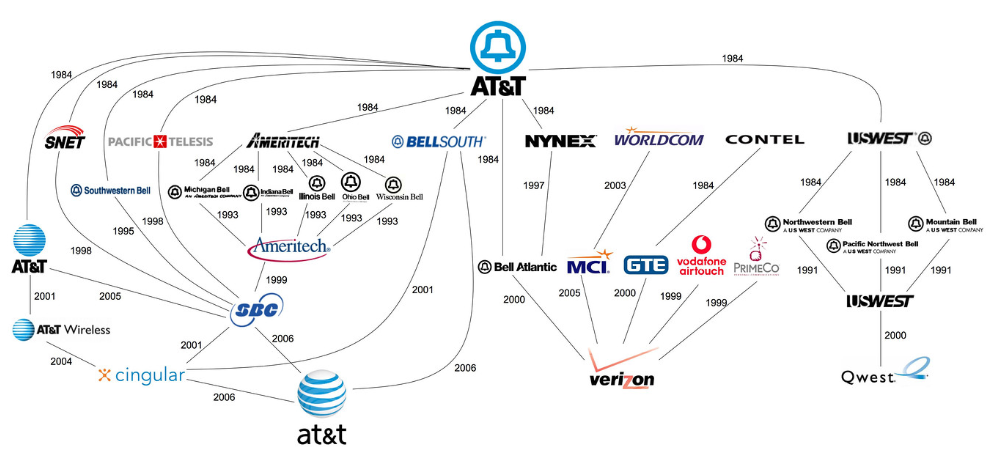

В 1984 году телекоммуникационный гигант распался на 8 независимых предприятий, которые стали ласково именоваться "Baby Bells", и от почти 150 млрд активов в распоряжении AT&T осталось лишь 34 млрд:

Рис.1 История компании. Verizon тоже вышел из AT&T. Компания Qwest была поглощена CenturyLink

Позже, в ходе дальнейших реструктуризаций, четверо из них снова оказались объединены под именем родительской корпорации, и на сегодняшний день AT&T по праву считается крупнейшей телекоммуникационной компанией в мире.

Как устроен бизнес AT&T?

За такую многолетнюю историю сектор телекомов претерпел множество изменений. Если еще в начале 21 века мы наблюдали повсеместное распространения мобильной связи и в этом была точка роста для сотовых операторов, то сейчас вектор развития сместился на скоростное интернет соединение и передачу контента.

Бизнес AT&T тоже прилично изменился и оброс большим кол-вом подразделений. Давайте последовательно попытаемся во всем разобраться.

AT&T's Communications Business

Сегмент приносит 77% выручки, что эквивалентно 142,4 млрд. по итогам 2019 года, и в свою очередь делится на три подразделения - Мобильная связь (Mobility), Развлечения (The Entertainment Group) и проводные сети (The Business Wireline)

Mobility

На конец 2019 года у компании было 169,2 миллиона абонентов.

Предоставляя услуги сотового оператора частному населению и корпорациям AT&T получает 39% выручки, и по факту это основной бизнес компании.

Сегмент устойчивый, достаточно маржинальный, но стагнирующий. На этом рынке у AT&T есть серьезный конкурент в лице Verizon, который не так распылен в своих активах и считается более классным и молодежным оператором, чем AT&T.

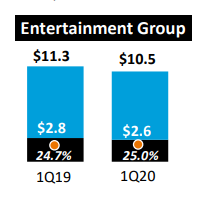

The Entertainment Group

Это преимущественно услуги платного линейного телевидения.

В этом сегменте мы наблюдаем не просто стагнацию, а постепенное уменьшение рынка. Люди перестают пользоваться телевизором и уходят в стриминговые сервисы, которые можно спокойно смотреть без установок всяких антенн и тв-приставок, но в 2015 году AT&T, поглощая спутникового оператора DirectTV, этого вероятно не осознавала.

Выручка сегмента снижается с каждым годом и вряд ли этот процесс удасться остановить.

The Business Wireline

B2B сегмент. AT&T является важным поставщиком проводной связи - различных частных, защищенных каналов для корпораций и государства.

Оно и понятно, ведь компания на рынке более 140 лет и окутала своими сетями всю Америку.

Сегмент потихоньку растет, но ждать здесь тоже особо нечего

Помимо Соединенных штатов, компания ведет деятельность в Латинской Америке и выделяет выручку в этом регионе в отдельный сегмент (AT&T Latin America), который приносит 4% всех доходов.

В принципе, все то же - спутниковое тв и сотовая связь. Вот правда по итогам 2019 года сегмент оказался убыточен

На этом AT&T заканчивает свою деятельность в роли телекома и приступает к созданию контента.

Warner Media

Наверняка вы слышали про крупную сделку по покупке Time Warner за 85 млрд. долларов, которая прогремела в 2018 году.

Теперь медиахолдинг, подаривший нам Гарри Поттера, Игру престолов, вселенную DC и огромное кол-во другого контента является сегментом бизнеса AT&T и по итогам 2019 года приносит 18% выручки.

Warner Media тоже делится на три части.

Warner Bros.

Занимается собственно производством и прокатом фильмов, которые мы привыкли смотреть в кинотеаторах

Home Box Office

HBO - целая телевизионная сеть, включающая в себя несколько каналов прямого вещания, а также OTT-сервис для ПК и мобильных устройств - HBO now.

Студия HBO производит контент - сериалы и различные шоу, которые транслируются на собственной телесети и продаются другими участниками рынка.

Помимо этого, 27 мая запускается HBO MAX, которому придется конкурировать с Netflix, Disney+, Apple TV+ и другими стриминговыми сервисами. Подробнее эту ситуацию мы разбирали в обзоре Netflix.

Turner

Сегмент генерирует выручку за счет подписок на платные каналы и продажи рекламы Вот самые узнаваемые бренды:

Рис.2 Телеканалы, входящие в Turner (Warner Media). Важнейший актив - CNN

И последний, четвертый сегмент, который выделяет компания - Xandr.

Аналитическое рекламное подразделение, основной целью которого является продажа рекламы своей огромной клиентской базе. Всего-лишь 1% от выручки

Котировки AT&T

Теперь давайте посмотрим на график:

Рис.3 Месячный график AT&T. Кризис доткомов обрушил котировки на 66%. До ист. хая еще далеко.

Сейчас бумага оценивается ниже 30 долларов, в то время, как Verizon торгуется практически на ист. хае, а S&P уже отскочил на 30%. Почему AT&T не интересна инвесторам несмотря на высокие дивиденды и ее не планируют откупать?

AT&T: аргументы против покупки

1. Стагнация бизнеса

До покупки Time Warner бизнес компании откровенно не рос. Точней рос, но за счет поглощений более мелких операторов и скупке не особо перспективных бизнесов таких, как Direct TV.

Причем эта скупка осуществлялась преимущественно за счет выпуска новых акций, что размывало их количество, а также выпуска долговых обязательств.

2. Высокая долговая нагрузка

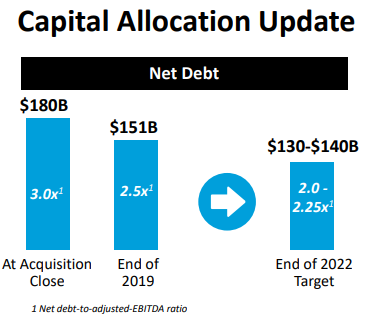

На конец 2019 года Net Debt/ EBITDA равнялся 2,5:

Рис.4 Чистый долг компании. Менеджмент планирует сократить показатель Net Debt/ EBITDA до 2-2,25 к концу 2022 года

Многим инвесторам не нравятся компании с высоким долгом

3. Перспективы Warner Media

Не всех устраивает текущая ситуация с HBO max. По планам менеджмента сегмент выйдет в прибыль только к 2025 году, а некоторые аналитики считают, что AT&T вообще не сумеет извлечь выгоду из TimeWarner, а только угробит бизнес.

4. Влияние кризиса

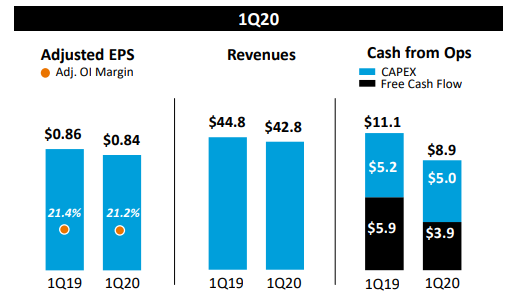

Из-за пандемии бизнес компании все-таки пострадал:

Рис.5 Снижение прибыли, выручки и денежных потоков в 1 кв. Капекс оставили почти на том же уровне

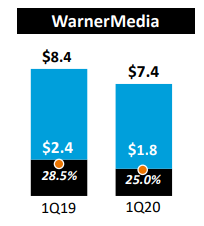

Больший вклад в сокращение показателей внесли конечно же сегменты - Warner Media и Entertainment Group. Их выручка сократилась на 12 и 7 процентов соответственно:

Рис.6 Виновники падения выручки. цифры над столбиком - выручка, цифры внутри столбика - EBITDA, проценты - маржинальность EBITDA

Отменились премьеры новых фильмов и спортивные чемпионаты, приостановились съемки кино и сериалов, продолжился отток пользователей кабельного и спутникового ТВ.

AT&T: аргументы за покупку

А теперь о хорошем:

1. Телеком бизнес - защитный сектор

Все-таки AT&T продолжает показывать стабильную выручку и прибыль в сегменте связи. Это главный источник денежного потока компании и он балансирует убытки по Warner Media и линейному тв.

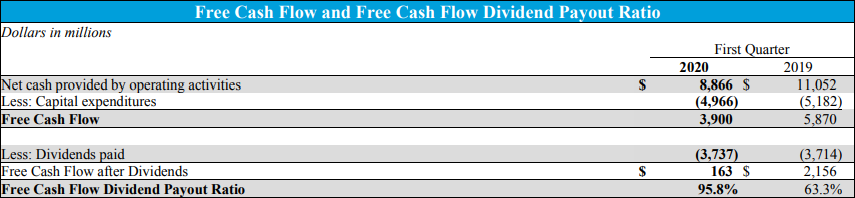

2. Дивиденды

При текущей цене див. доходность составляет 7,4%

Компания не резала дивы более 30 лет, и потенциала для того, чтобы продолжать выплаты, хватает.

FCF за первый квартал составил 3900 млн., а на дивиденды отправили 3737 млн:

Рис.7 Денежные потоки и дивиденды выплаченные

Payout ratio, то есть отношение денег направленных на дивы к FCF, высок, но как-только ситуация в мире восстановится показатель вернется в норму.

3. AT&T будет погашать долг

Менеджмент намерен продолжить сокращать долг, даже несмотря на пандемию. С ликвидностью тоже все в порядке - есть и кэш на балансе, и доступ к долговому рынку.

4. Warner Media

Все-таки Warner Media - классный бизнес, и по факту, главная точка роста для компании. Если сегмент начнет показывать хорошие результаты, то вместе с сочными дивами мы увидим рост котировок.

Резюме

По факту инвестируя в AT&T вы приобретаете сразу два бизнеса:

-

Стабильный телеком, который радует акционеров высокими дивидендами и приносит достаточное кол-во денег для капитальных затрат и гашения долга - такая своеобразная дойная корова.

-

Крутой, перспективный бизнес по производству контента, который в свою очередь способен обеспечить рост выручки и прибыли.

За 140 лет на рынке AT&T претерпела много изменений, и последние действия менеджмента говорят о том, что компания не стоит на месте.

Вектор развития выбран верно, осталось только дождаться качественного исполнения всего задуманного.