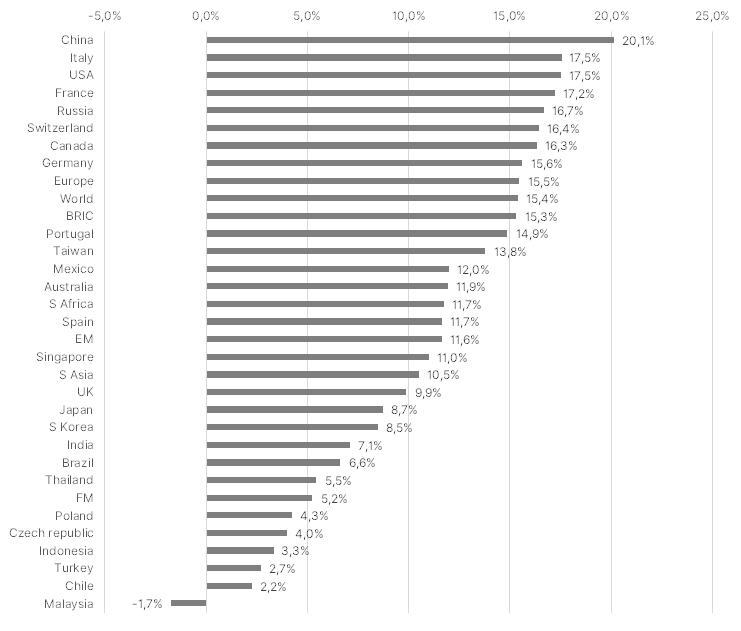

C начала года темпы роста индекса S&P 500 достигли максимума с 1987 г. и продолжают ускоряться. C начала апреля, S&P 500 прибавил еще 5%, не дотянув лишь 1,03 пункта от 2940,91 пункта (максимум 21 сентября 2018 г.). Рыночная динамика задается разнонаправленными данными финансовой отчетности, влияя на отдельные сектора и компании. В прошлом году первого полугода активно росли развивающиеся рынки, в особенности российский, китайский и ЛАТАМ. США существенно отставали, но не в этот раз. С начала года в лидеры в разрезе стран вышли Китай (+20%), Италия и США (+17,5%), Франция (+17,5%), Россия (+17%) и Швейцария (+16%). В число аутсайдеров вошли Турция, Чили и Малайзия. Рынок растет прежде всего за счет глобального стимулирования центральных банков из-за рисков экономической рецессии.

Мы считаем, что если положительная динамика квартальной прибыли сохранится, то S&P 500 может удержаться у 2900+ пунктов даже в случае значительной коррекции на развивающихся рынках — в то же время риски коррекции в мае остаются высокими.

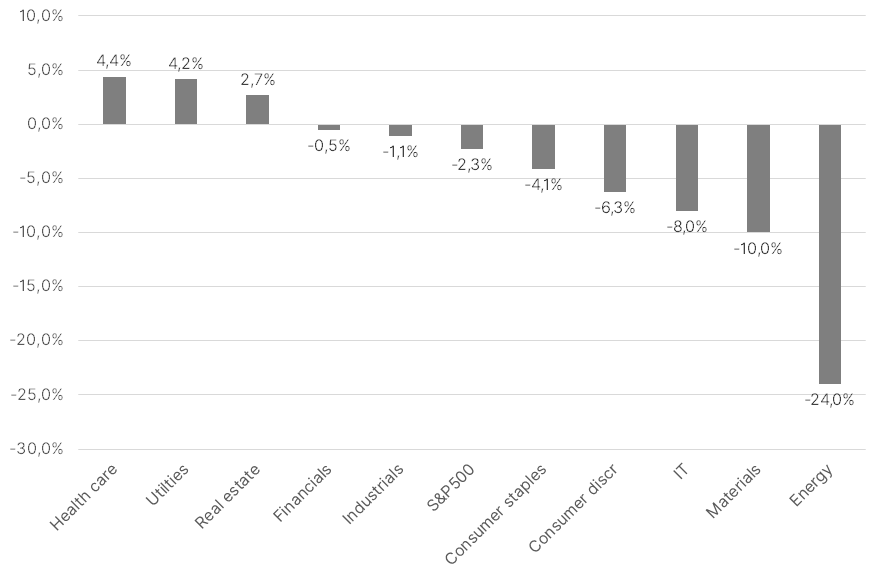

Ключевой локальный фактор роста — хорошая отчетность США за первый квартал 2019 г. На данный момент более 46% компаний уже отчитались, из них 78% сообщили о чистой прибыли выше ожиданий. На сегодня в лидеры по росту прибыли г/г вышел сектор медицинских услуг (>5,3% против −2,3% для всех секторов) с учетом заложенных ожиданий по всем секторам и компаниям, которым еще предстоит отчитаться.

Также важны экономические данные из США, которые могут повлиять на монетарную политику ФРС. Пятничные данные по ВВП США за первый квартал (+3,2% против консенсус-прогноза 2%) стали большим сюрпризом для рынка. Возникает вопрос, насколько оправданы были ожидания замедления экономики США и рецессии.

Что такое Goldilocks и почему он затронул лишь американский рынок?

- Сейчас в США сложилась идеальная ситуация в экономике (т.н. Goldilocks — экономика «золотой середины») — она растет, стимулируя увеличение прибыли компаний, а инфляция носит умеренный характер. Если данные по потребительским расходам населения (PCE) за март повысятся (публикация 29 апреля), то ожидания по снижению ставки в третьем—четвертом кварталах ухудшатся, а спрос на рисковые активы ослабнет

- Если макроэкономические данные продолжат удивлять рынок, ФРС может пересмотреть мягкую риторику, что ослабит спрос на рисковые активы в долгосрочной перспективе

Основные риски

- Привлекательность акций увеличивается в условиях повышения мультипликаторов компаний, обусловленного доступностью дешевых кредитных средств, хотя потенциал увеличения прибыли остается низким в условиях вялого экономического роста. Именно этот фактор и несет риски. Экономика «золотой середины» может сойти на нет, если инфляционные ожидания повысятся, а инвесторы начнут готовиться к тому, что ФРС вернется к повышению ставки

- В то же время инвесторы под впечатлением от низкой и стабильной инфляции побегут с рынка, если ее замедление создаст предпосылки для дефляции, особенно с учетом того, что у глобальных Центробанков сейчас гораздо меньше возможностей для снижения ставки, чем обычно в преддверии рецессии

Почему не растет доходность, а рынок ждет снижения ключевой ставки?

- Основное отличие между нынешней ситуацией и сентябрем заключается в разных инфляционных ожиданиях. Осенью инвесторы считали, что инфляция совпадет с целевым показателем ФРС или превысит его. Главным риском тогда выступало превышение спроса над предложением на рынке труда, которое могло взвинтить размер заработных плат и цены

- Сейчас же инвесторы полагают, что инфляция будет держаться на низком уровне дольше, чем считалось изначально, но не так долго, чтобы спровоцировать дефляцию. Инвесторы закладывают снижение ключевой ставки ФРС в сентябре с вероятностью более чем 50%

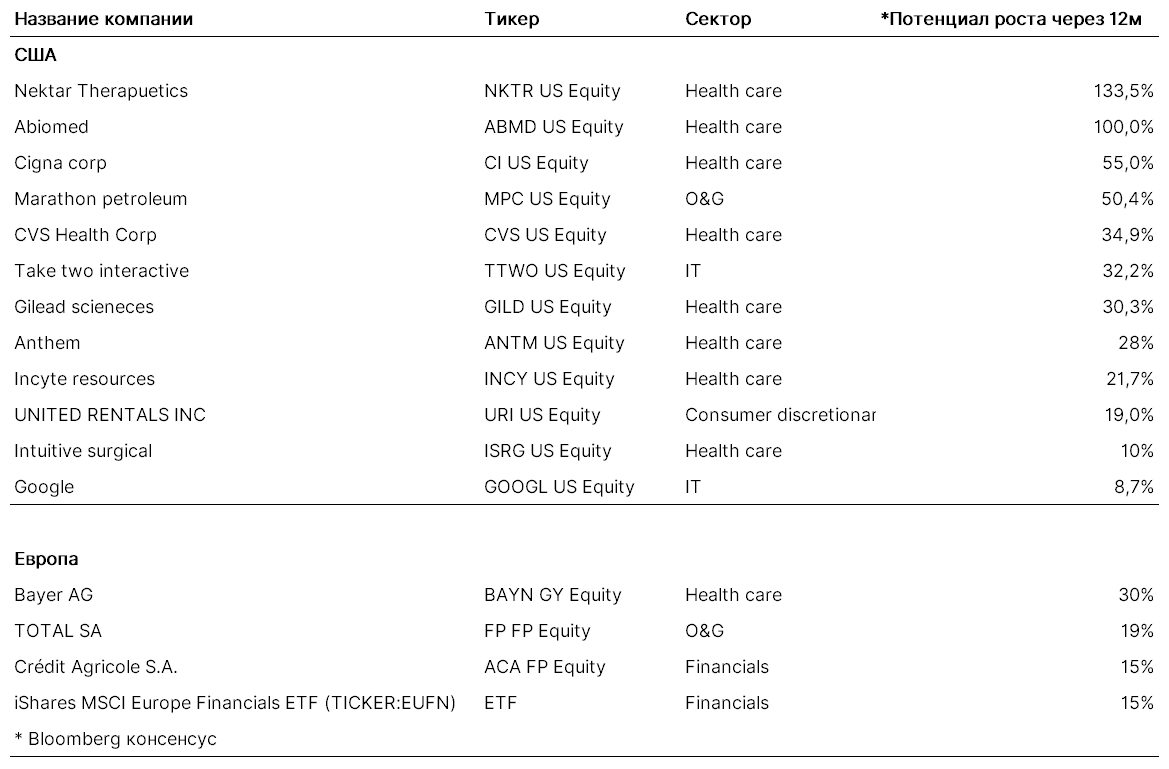

Наши актуальные идеи, или что покупать

В разрезе секторов IT (100%), провайдеры медицинских (100%) и коммуникационных услуг (100%), а также металлы и ископаемые (100%) вышли в лидеры по числу компаний, сообщающих о доходах выше прогнозов; сектор энергетики (50%) — главный аутсайдер по этому показателю. Провайдеры медицинских услуг вышли на первое место (4,4%) по росту прибыли г/г среди всех одиннадцати секторов. В разрезе компаний Cigna и CVS Health, как ожидается, внесут главный вклад в рост медицинского сектора.

Как отчетность влияет на цену американских акций

- Акции компаний, которые неожиданно сообщили о прибыли за первый квартал 2019 г., подорожали в среднем на 2,1% за пять дней (два дня до и два дня после раскрытия). Таким образом, показатель значительно превысил пятилетний рост средней цены (1%) в рамках такого же периода для компаний, неожиданно сообщающих о прибыли

Отдельные сектора дорожают на фоне отчетности

- Число компаний, сообщивших о фактической прибыли на акцию, оказавшейся лучше ожиданий (78%), превзошло средний показатель за пять лет. Совокупные продажи на 0,4% выше оценок, что также выше среднего показателя за пять лет. Три из одиннадцати секторов вслед за провайдерами медицинских и коммунальных услуг сообщают (или, как ожидается, сообщат) о годовом росте доходов. В этих условиях мы сохраняем рекомендации по сектору медицинских услуг и прочим недооцененным секторам

- Коэффициент P/E на ближайшие 12 месяцев для S&P 500 составляет 16,8. Это значение P/E выше среднего за пять лет (16,4) и среднего за 10 лет (14,7)

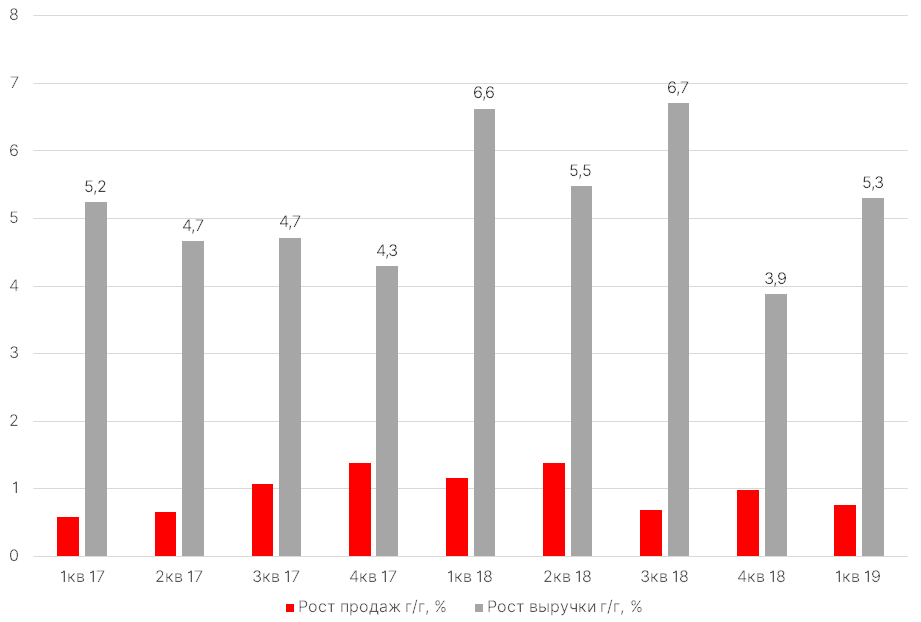

Комбинированная выручка за 1К19 по S&P 500 по состоянию на четверг, 25 апреля, выросла на 5%. Если по итогам квартала ситуация изменится, показатель станет самым низким с 4К16 года (также 5%).

Выручка на текущий момент растет высокими темпами

Источник: Bloomberg, ITI Capital

Комбинированная прибыль (фактические результаты уже отчитавшихся компаний и прогнозные результаты еще не отчитавшихся) сократилась в первом квартале на 3,9% (по состоянию на сегодня) против прогнозных −4,3%.

Динамика прибыли г/г на текущий момент по секторам

Источник: Factset, ITI Capital

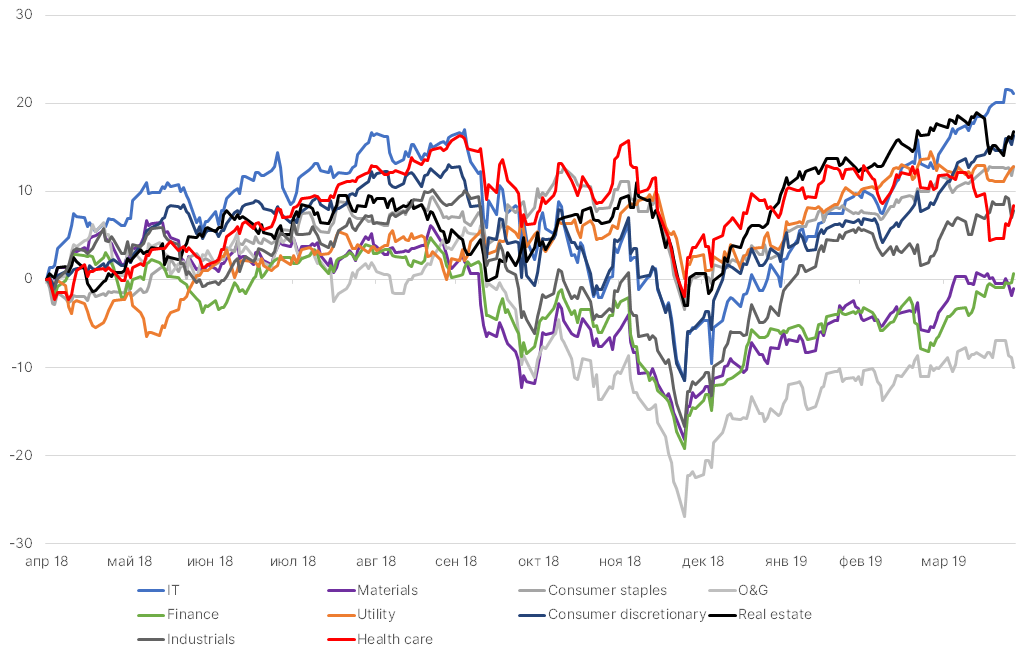

Динамика ключевых секторов США за год

Источник: Bloomberg, ITI Capital

Динамика глобальных индексов с начала года, %

Источник: Bloomberg, ITI Capital