Что произошло

ТМК объявили о продаже своего североамериканского подразделения Ipsco Tubulars итальянской Tenaris за $1,209 млрд без учета денежных средств и долговых обязательств на балансе, но включая $270 млн оборотного капитала.

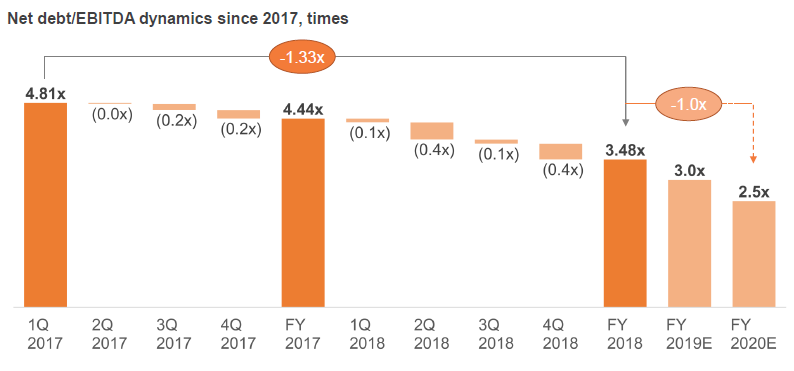

В ТМК давно сообщали о планах монетизации международных активов. Это часть стратегии 2018-2022 гг. В первую очередь речь шла об IPO американского подразделения IPSCO. Но обвал американского рынка в начала 2018 г. помешал планам компании. Конъюнктура в последнее время была не подходящей для размещения на бирже. Основной целью продажи иностранных активов было и остается снижение долговой нагрузки. На конец 2018 г. долг Группы составлял $2,4 млрд. По отношению к EBITDA чистый долг составлял 3,48х. Учитывая продажу IPSCO Tubulars долг может сократиться до примерно $1,2 млрд.

Почему это важно

Сокращение долга будет означать, что с учетом выбытия 23% скорректированной EBITDA из-за продажи подразделения новый мультипликатор Net Debt/ск.EBITDA при прочих равных составит около 2,2х. Цели снижения долговой нагрузки будут достигнуты ранее запланированного срока. Учитывая стратегию компании, направление вырученных от IPSCO средств на спецдивиденды или сделки M&A маловероятно и будет негативным моментом в случае реализации.

Снижение долговой нагрузки – самый главный драйвер для котировок ТМК сейчас. Нерезонансные негативные моменты могут игнорироваться. Потенциал роста может составить порядка 60-70% от цены акции в конце 2018 г. То есть при прочих равных целью является район 80-90 руб. за бумагу.

Дорого или дешево

В грубом приближении IPSCO оценена примерно так, как ТМК в целом, порядка 5-6х годовых EBITDA. Учитывая мультипликаторы ближайших аналогов в США, оценку нельзя назвать чрезмерно завышенной. Кроме того, IPSCO видный игрок на рынке труб для энергетики США. Год к году продажи росли с 2016 г. по мере восстановления буровой активности и смещения фокуса на горизонтальное бурения, требующее больше труб. Правда в последние месяцы буровая активность в США снижалась, как и рентабельность американского бизнеса ТМК. Но росла доля рынка в премиальных резьбовых соединениях TMK UP.

Для самой ТМК оценка актива, на наш взгляд, вполне удовлетворительная. Мы бы не игнорировали сейчас сигналы замедления глобальной экономики, которые могут вполне перерасти в рецессию в некоторых странах. Продать крупный «сырьевой» актив в таких условиях, скорее всего, было бы непросто. Но, конечно, в лучшие годы путем публичного размещения на американской бирже можно было бы добиться и более интересных результатов. В целом можно сказать, что каждая из-сторон получила то, на что и рассчитывала.

Какие риски

Почему первоначальные планы по публичному размещению части IPSCO превратились в полную продажу дивизиона? Точного ответа нет, но все рассуждения сводятся к двум основным вариантам. Во-первых, как уже упоминалось ранее конъюнктура на фондовом рынке США сейчас остается не самой подходящей. Во-вторых, причиной мог стать вопрос потенциальных санкций в связи с поставкой труб большого диаметра Газпрому, в том числе по проекту Северный поток 2. По крайней мере в случае санкций реализовать американские активы по хорошей цене было бы значительно сложнее. Но подчеркнем, что это лишь гипотетические рассуждения.

Будет ли IPO европейского дивизиона

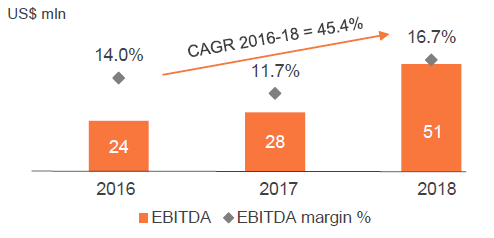

Точно неизвестно. Ранее на дне инвестора менеджмент не исключал такой возможности. Однако в случае снижения чистого долга после делевереджа к обновленному EBITDA до 2,2х, большой необходимости в IPO европейского дивизиона мы теперь не видим. Тем более, что рентабельность европейского бизнеса в 2018 г. была выше чем в США и РФ (16-19% против 12-15%), а среднегодовые темпы роста EBITDA с 2016 г. 45%.

Перспективы на будущее

Теперь бизнес ТМК будет практически полностью сосредоточен в России. Доля европейского дивизиона пока довольно мала (8% от общей EBITDA 2018 г.), но быстро растет с 2016 г.

В РФ ТМК является одним из ключевых поставщиков труб с долей 63% на рынке бесшовных труб, 28% сварных и 60% линейных труб. Доля на рынке премиальных резьбовых соединений – 67%.

Нужно отметить, что в РФ почти не разрабатывались труднодоступные и трудно извлекаемые залежи (Баженовская свита, Ачимовские залежи и т.д.). Потенциал спроса на трубную продукцию может быть очень высоким (горизонтальное бурение). Текущие и будущие проекты Роснефти, Транснефти и Газпрома обеспечат спрос на линейные, OCTG и трубы большого диаметра.

БКС Брокер