Распространение фейков про облигации в России

Итак, Госдума приняла закон об уголовном преследовании за распространение фейков. Нам теперь рекомендуется слушать только официальные информационные агентства. Однако и эту информацию нередко стоит перепроверять.

Так, вчера РИА Новости опубликовало громкую новость “Магазины Hennes & Mauritz (H&M), Incanto, Henderson и Lacoste не открылись сегодня в московских торговых центрах”.

Мы тут же попытались связаться с Henderson — ведь у компании выпущены облигации на 2 млрд рублей! К слову, Henderson — российский бренд мужской одежды и обуви. Торговая и финансовая деятельность осуществляется через компанию ООО “ТАМИ и КО” — эта же компания выступает эмитентом облигаций.

В Henderson были очень удивлены нашему звонку и заявили, что все магазины работают в штатном режиме. Не меньше удивились в Lacoste и Incanto!

Ближе к ночи вчерашнего дня РИА версию статьи на сайте существенно подкорректировали, оставив при этом кликбейтный заголовок.

Аналогичная ситуация произошла и с новостью про арест яхты Алишера Усманова. Об этом, по словам РИА, сообщило издание Forbes. Сегодня уже стало известно, что власти Гамбурга удивлены не меньше, чем магазины Henderson. Никакого ареста на яхту российского олигарха они не накладывали.

К чему мы об этом пишем? Друзья, будьте бдительны! Увидев громкую новость об эмитенте бумаг, которые есть в вашем портфеле, не стесняйтесь звонить в пресс-службу самого эмитента и уточнять все детали!

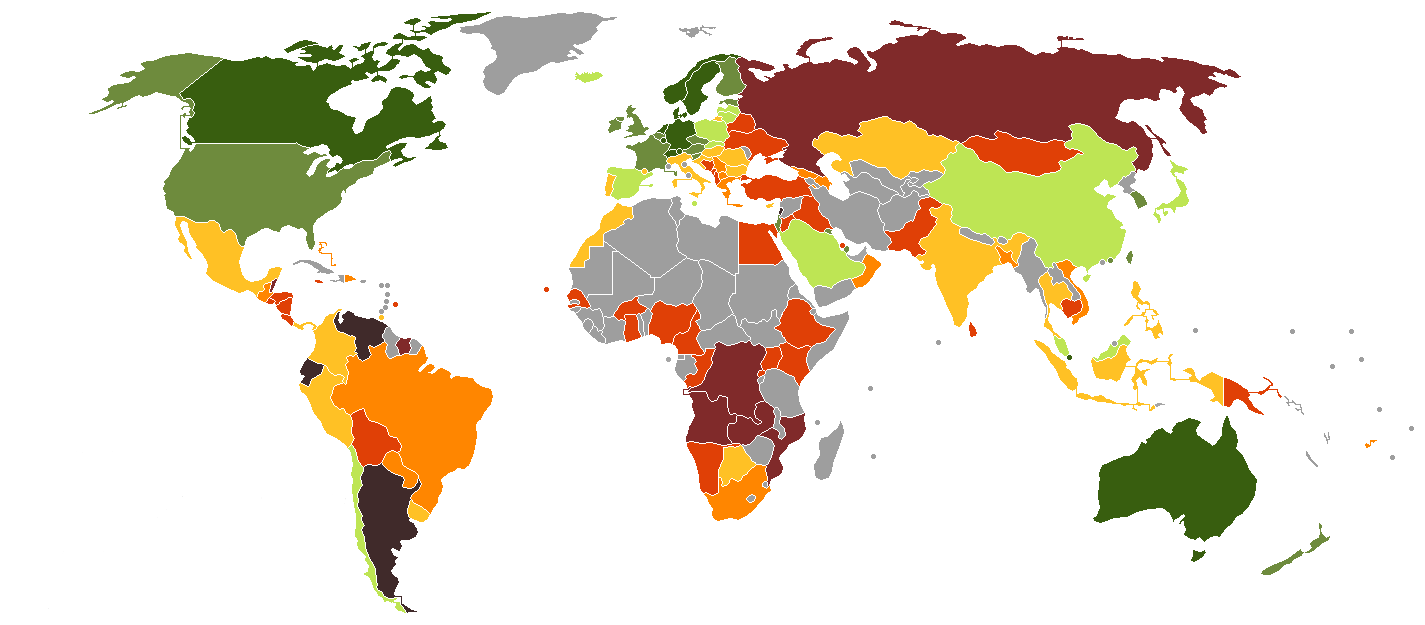

Преддефолтный рейтинг России?

S&P вчера понизило рейтинги России до уровня ССС-. На русский язык это переводится так: “Эмитент близок к дефолту или уже находится в дефолте. Шансы на возврат средств низкие”. Таким кредитным грейдом раньше могли похвастаться только некоторые африканские страны, финансовое состояние которых, действительно, оставляет желать лучшего.

Как правило, рейтинговые агентства, напротив, запаздывают с пересмотром рейтингов проблемных заемщиков. Вспомнить хотя бы историю с Lehman Brothers. Но в ситуации с Россией предпочитают бежать впереди паровоза. S&P мотивировали снижение рейтингов тем, что ЦБР 28 февраля приказал брокерам "приостановить передачу выплат по ценным бумагам российских эмитентов иностранным физическим и юридическим лицам". Предписание будет действовать полгода, если регулятор не отменит его раньше.

По сути, это отказ от уплаты купонов по всем российским облигациям. Предшествовала этому, правда, заморозка иностранных активов Регулятора, а также исключение России из SWIFT. Тем самым, нерезиденты, а точнее их властные представители, сами сделали выплату купонов и дивидендов из России технически практически невозможной. Стоит ли в этом случае рассуждать о неплатежеспособности России, когда неплатежеспособность исходит от нежелания инвесторами принять платеж? В конце концов, раз резервы России все равно находятся “в заложниках” у западных стран, что мешает им использовать эти средства в качестве залога по облигационным обязательствам России? Ответ на этот вопрос остается открытым.

Удивительно то, что, несмотря на всю истерию с рейтингами, ростом стоимости CDS на Россию (страховки от дефолта) и лозунгами о том, что Россия вот-вот объявит дефолт, Bloomberg публикует довольно интересную статью. По данным Bloomberg, банки Goldman Sachs и JPMorgan Chase в последние дни активно скупают подешевевшие российские облигации. Goldman Sachs активно расспрашивает участников рынка о еврооблигациях России и ряда крупнейших российских компаний (в статье названы Евраз, Газпром и РЖД).

Представители банков от комментариев отказались.

Правда или слухи? Если это правда, то зачем инвесторам еврооблигации преддефолтных эмитентов? Да еще и в ситуации, когда они не могут получать купоны по данным бумагам?

Скорее всего, дело в юридических особенностях выпуска еврооблигаций российскими эмитентами. Запрет ЦБ на выплату купонов нерезидентам касается “ценных бумаг российских эмитентов”, но еврооблигации обычно выпускаются иностранными дочками.

Например, по еврооблигациям Евраза эмитентом выступает английская дочка EVRAZ PLC. Вероятно, иностранных инвесторов также вдохновил вчерашний кейс с еврооблигациями Яндекса. Компания без проблем обошла запрет ЦБ и выплатила купон нерезидентам. Ведь эмитент по еврооблигациям Yandex N.V — не российское юридическое лицо, а нидерландская дочка Группы.