-

События прошедшей недели

-

Американский рынок

-

Товарно-сырьевой рынок

-

Металлы

-

Драгоценные металлы

-

Промышленные металлы

-

Энергетика

-

Газ

-

Нефть

-

Уголь

-

Сельское хозяйство

-

Российский рынок

-

Рубль

-

Индексы

-

События предстоящей недели

События прошедшей недели

США

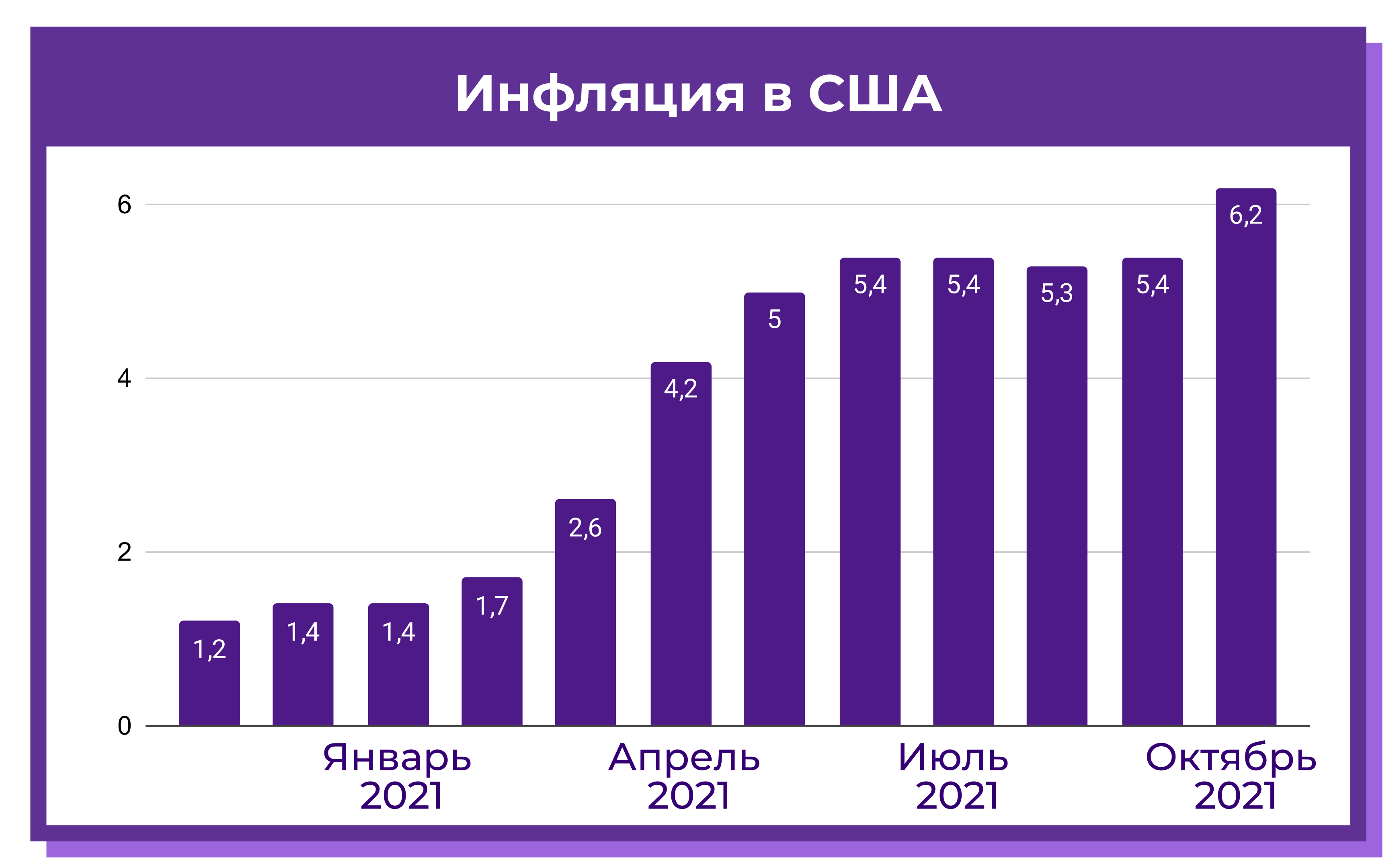

На этой неделе весь мир затаив дыхание ждал данных по инфляции в США. Ведь на последнем заседании ФРС по денежно-кредитной политике стало ясно: регулятор будет намного больше, чем раньше, уделять внимание инфляции. В Федеральной резервной системе заявили: в случае чего они готовы скорректировать программу скупки активов в зависимости от экономической ситуации.

И вот наступила среда, которая всех ошарашила. Таких данных мало кто ожидал: рост инфляции в США составил за октябрь 6.2% (Рис.1).

Ожидаемое значение при этом 5.8%, а прошлое 5.4%.

Почему же такая высокая инфляция?

Один из главных её компонентов — затраты на энергию. Они выросли на 30% за последний месяц, в то время как за предыдущий было 24.8%. А цены на бензин за год выросли 49.6%.

Почему важно обратить именно на этот компонент? Во-первых, он один из основных составляющих в росте инфляции США. Во-вторых, рост цены на энергоресурсы крайне чувствителен для американцев. А значит, он заставит правительство Байдена что-то делать, чтобы нормализовать ситуацию.

Теперь посмотрим на базовую инфляцию. В неё не входят такие волатильные компоненты, как топливо и продукты питания. Этот показатель тоже сильно растёт: за прошлый период 4%, прогноз был 4,3%, а фактически 4.6%. То есть, инфляция в США растёт практически по всем фронтам. И это заметно пугает инвесторов.

Что ещё важно было в США, помимо проблем инфляции? Например, прошли новые обсуждения стимулирующих пакетов президента Байдена. На прошлых выходных мы с вами узнали, что палата представителей всё-таки подписала инфраструктурный пакет стимулов и отправила президенту на подписание. Байден объявил, что торжественно подпишет законопроект 15 ноября.

Правда, по остальным стимулам правительству Байдена пока не удаётся продвинуться вперёд, поскольку демократы в Сенате не могут договориться. К примеру, умеренный демократ Манчин продолжил свою игру и не стал голосовать за остальные стимулы. Поводом для этого стали данные по инфляции. А голос Манчина решающий, учитывая минимальный перевес демократов в Сенате. Так что задержки с остальными стимулами могут быть очень большими. Кстати, Манчин уже предложил отложить голосование по остальным стимулам до конца года.

Учитывая падающий рейтинг президента Байдена, задержка в голосовании может стоит демократам очень дорого. Ведь в начале следующего года начнутся выборы в правительство. Поскольку американцы не видят позитивных изменений в своей жизни при Байдене, то демократы рискуют вообще потерять своё минимальное большинство. А в этом случае инициативы Байдена и его стимулы могут быть навсегда похоронены.

В итоге рынки сегодня потеряли поддержку в виде стимулов Байдена, и на фоне этого начинается сокращение программы скупки активов. Поэтому уже в конце второго квартала 2022 года на рынках может начаться некая “засуха ликвидности”. Её вероятный итог — депрессивные настроения на рынках, которые будет подогревать устойчивая инфляция.

Китай

А ещё на этой неделе случились практически чудо! Китайский застройщик Evergrande в последние секунды смог расплатиться по своим долгам и в очередной раз избежать дефолта. Но из-за того, что Evergrande протянула с выплатами до последнего момента, уже успели начаться слухи и фейки о том, что она объявила дефолт. Мы увидели некоторую мини-репетицию того, что случилось бы при настоящем дефолте Evergrande Эта мини-репетиция показала резкое падение американских индексов. Правда, оно было недолгим и небольшим, поскольку слухи и фейки быстро перекрылись новостями о том, что Evergrande всё-таки справилась с выплатами.

Сейчас ситуация к Evergrande привлекает к себе очень большое внимание. Многие ждут её дефолта: кто-то от недопонимания, кто-то от того, что любит потрясения. Но вот вопрос: мы знаем, что Evergrande может объявить дефолт, и знаем, что это создаст крупнейший кризис в азиатском регионе. Может ли правительство Китая об этом не знать? Может ли оно допустить этот кризис и дефолт компании?

Мы уже неоднократно говорили об Evergrande. Как видим, на данный момент у компании всё более-менее неплохо. Однако информационный шум, исходящий от неё, однозначно продолжит влиять на рынки в ближайшее время.

Кроме того, из Китая на этой неделе также пришли новости по инфляции. Больше всего было интересно посмотреть на данные по изменению цен производителей. В октябре 2021 года они выросли на 13,5% по сравнению с прошлым годом. Это больше ожиданий рынков: 12,4%. Кроме того, это самый сильный рост заводских цен с 1995 года, он проходит на фоне увеличения стоимости сырьевых товаров и дефицита электроэнергии.

Рост цен производителей в Китае будет неизбежно отражаться на мировой инфляции. Ведь Китай — крупнейший экспортёр товаров, а вместе с ними он будет экспортировать и инфляцию.

Американский рынок

Вновь вернёмся в США. Как мы уже говорили, неделя там прошла негативно на фоне растущей инфляции. ФРС США перед тем, как опубликовать данные по инфляции, готовила нас к тому, что она будет высокой и придётся использовать дополнительные меры. Хотя глава ФРС США всё ещё говорил о “временной” инфляции, но в то же время заявлял о готовности действовать.

И вот выходят данные: инфляция 6.2%. И мы понимаем, что это самая высокая инфляция с 1990 года. Причём прямо перед праздничным сезоном, когда спрос на товары увеличивается — а значит, цены будут ещё больше расти. Естественно, инвесторы начинают бояться, что ФРС ускорит сокращение скупки активов, а это может сильно навредить рынкам.

И негатив на рынках действительно возник: они начали снижаться на фоне данных по инфляции (рис. 2). Правда, на это наложилось и снижение, вызванное новостями об Evergrande, и пока ещё непонятно, что повлияло больше.

Но почему до сих пор всё так спокойно, почему нет хаоса из-за роста инфляции и возможного ужесточения политики от ФРС США? Скорее всего, на данный момент на рынке хватает ликвидности. Если мы взглянем на главное мерило денежной ликвидности — на аукцион обратного РЕПО — то увидим там всё ещё более одного триллиона долларов.

Кроме того, стимулирующие программы от ФРС США всё ещё продолжают удерживать рынки. Это и нулевые ставки, и пока ещё продолжающаяся программа скупки активов.

Итак, ликвидности хватает, стимулы пока работают. Однако инфляция высокая, ставки по облигациям низкие и не растут. Поэтому инвесторы, скорее всего, будут искать более высокую доходность.

Скорее всего, американский рынок продолжит свой рост. Хотя вторая половина ноября может оказаться очень напряжённой. Ведь в декабре опять начнутся разговоры про повышение потолка госдолга.

Товарно-сырьевой рынок

Золото

Золото продолжает расти в цене. (Рис.3). На графике мы видим, что цена вышла за нисходящую линию тренда. Это случилось на фоне роста глобальной инфляции, и особо сильный скачок был отмечен в момент выхода данных по инфляции в США.

Есть ощущение, что пока золото балансирует на грани. Если Центробанки станут более жесткими в своей денежно-кредитной политике, то оно может резко начать движение вниз. Из-за растущей инфляции многие трейдеры и аналитики видят сегодня рост курса золота к $1900. Однако всё же стоит быть осторожными. Ведь если доходность по казначейским облигациям начнёт расти, то создаст отличную альтернативу золоту, и тогда цена на него может обрушиться.

Газ

Цена на природный газ более-менее пытается стабилизироваться. Правда, предугадать дальнейшее движение цены практически невозможно, потому что газ часто мелькает в геополитических “спорах”. К примеру, Россия вроде как успокоила рынки, когда 9 ноября Газпром увеличил транзит газа в Германию по трубопроводу «Ямал-Европа». Но цена снова стала расти после того, как поставки газа упали. 30 октября на какое-то время прокачка даже пошла в обратном направлении.

Фьючерсы на природный газ в США торгуются около 5 долларов (Рис.4). Однако зима только начинается. Скорее всего, этот уровень превратится в поддержку.

Нефть

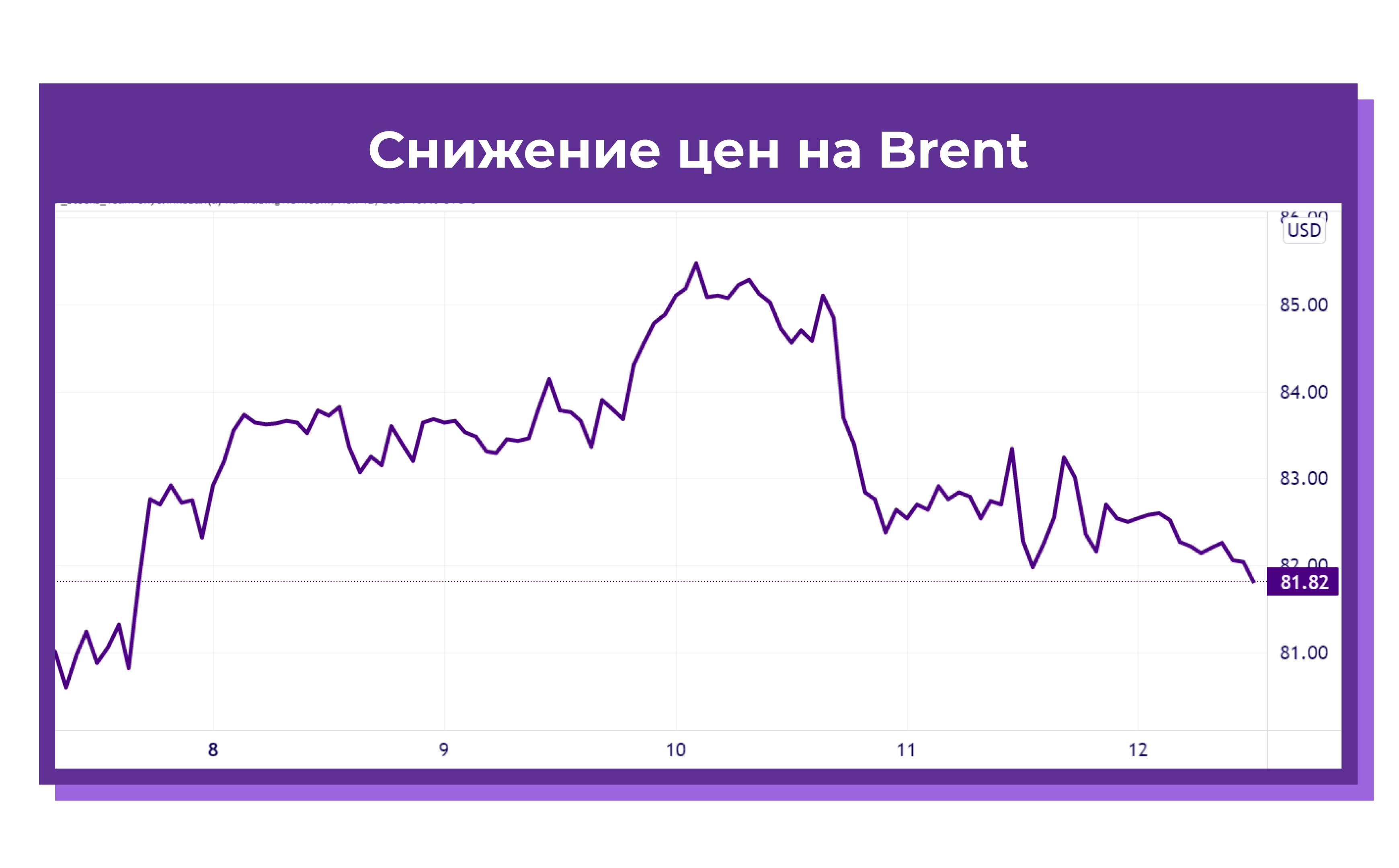

ОПЕК+ решила оставить соглашение о добыче нефти без изменений. Поэтому многие ожидали, что цена поползёт дальше вверх к $90 за баррель марки Brent. Но этого не случилось. Возможно, потому, что США пригрозили ОПЕК+ стабилизировать цены на нефть всеми возможными инструментами.

У США, как мы ранее уже с вами выяснили, действительно, есть проблемы в энергетике. Цены на энергию скакнули на 30% за год, а цены на бензин на 50%. Поэтому нефть на фоне обсуждения ответных мер от США к концу недели скорректировалась на уровне $82 за баррель марки Brent.

Кстати, на этой неделе ОПЕК представила доклад о нефти. В нём она снизила прогноз по росту спроса на нефть в мире на 2021 год и объяснила, что спрос падает из-за высоких цен на энергоносители. Это выглядит нелогично, так как при встрече ОПЕК+ 4 ноября заявляли: нефть не дорогая и не дорожает так, как газ.

Возможно, в ОПЕК данным докладом посылают сигнал, что могут пересмотреть условия добычи на следующем заседании.

Есть вероятность того, что нефть может попытаться уйти в более глубокую коррекцию, поскольку не смогла пробить уровень октября 2018 года в $87 за баррель. (Рис.5). Правда, насколько будет глубока коррекция, неизвестно.

С одной стороны, её может и не быть. По логике, цены на газ должны расти и подтягивать за собой нефть. А ещё высокая мировая инфляция сильно поднимает цены на энергоресурсы. Есть и ещё множество аргументов в пользу роста курса нефти, которые противоречат идеи о глубокой коррекции.

Но всё же есть важный фактор, который может увести нефть в глубокую коррекцию, а именно —возобновление переговоров США с Ираном по “ядерной сделке”. Она предполагает снятие санкций с иранской нефтяной промышленности, а это может добавить на рынки дополнительное предложение.

Уголь

Уголь продолжает своё падение в цене (Рис. 6) на фоне того, что его добыча в Китае достигла максимума. Падение цен на газ тоже стимулировало падение цен на уголь, так как низкая стоимость газа побуждает предприятия сжигать меньше угля.

Сельское хозяйство

Отдельно хотелось бы отметить рекордный рост цен на фьючерсы на пшеницу (Рис.7). Он связан с ограниченным экспортом по причине слабой урожайности и засухи во многих странах. А также с сообщениями Bloomberg о том, что Россия — крупнейший поставщик пшеницы в мире — может пересмотреть экспортные пошлины.

Особенно важно, что рекордный рост цен на пшеницу происходит на фоне приближения праздников, когда спрос потребителей ещё больше возрастёт, а значит инфляция в продуктах питания продолжит свой рост.

Российский рынок

Теперь посмотрим, что творится на российском рынке.

Рубль

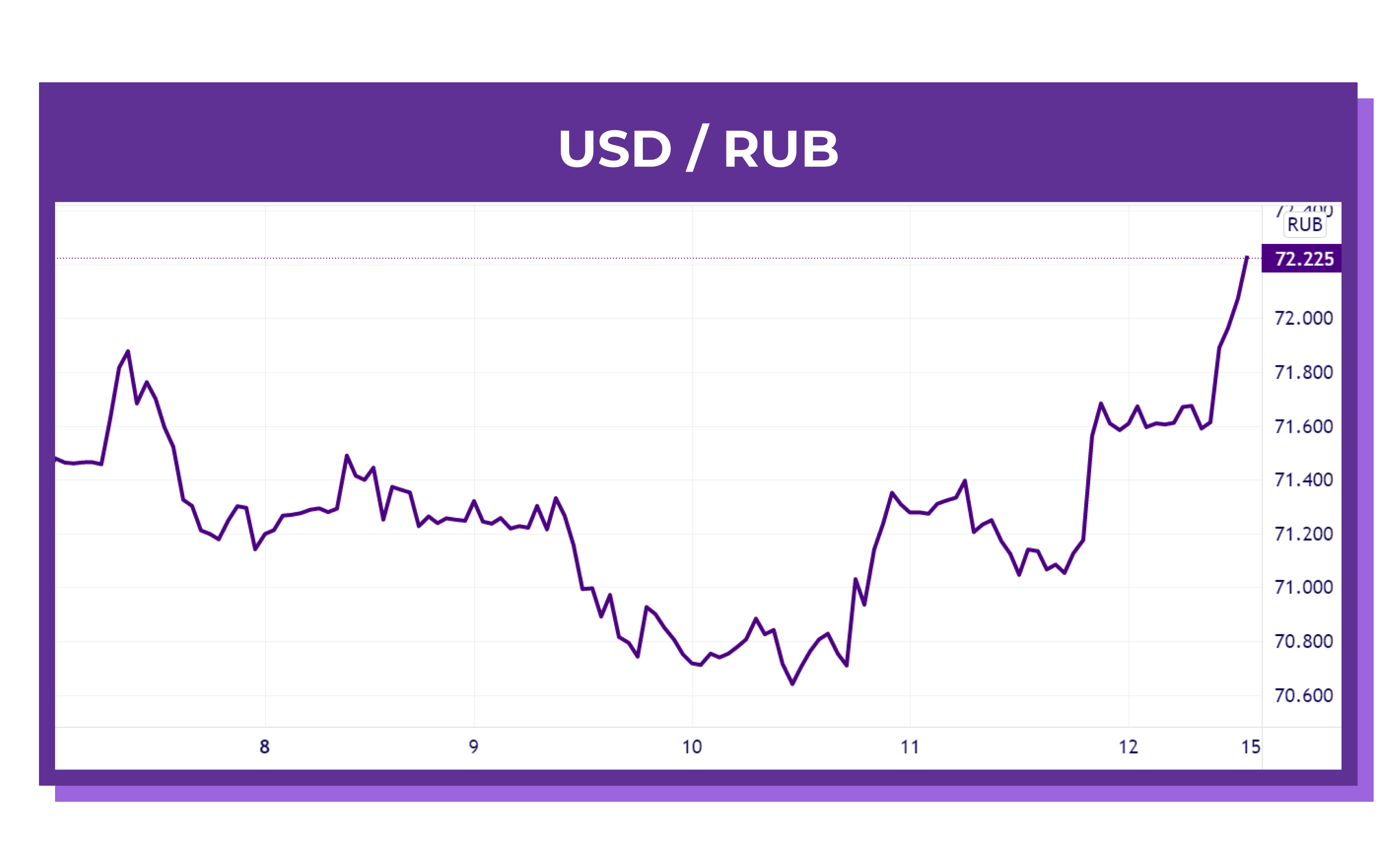

Рубль на этой неделе немного штормило. По итогам пятидневки мы видим, что он дешевеет к доллару на 1% к отметкам выше 72. Это, кстати, первое падение за месяц. (рис. 8)

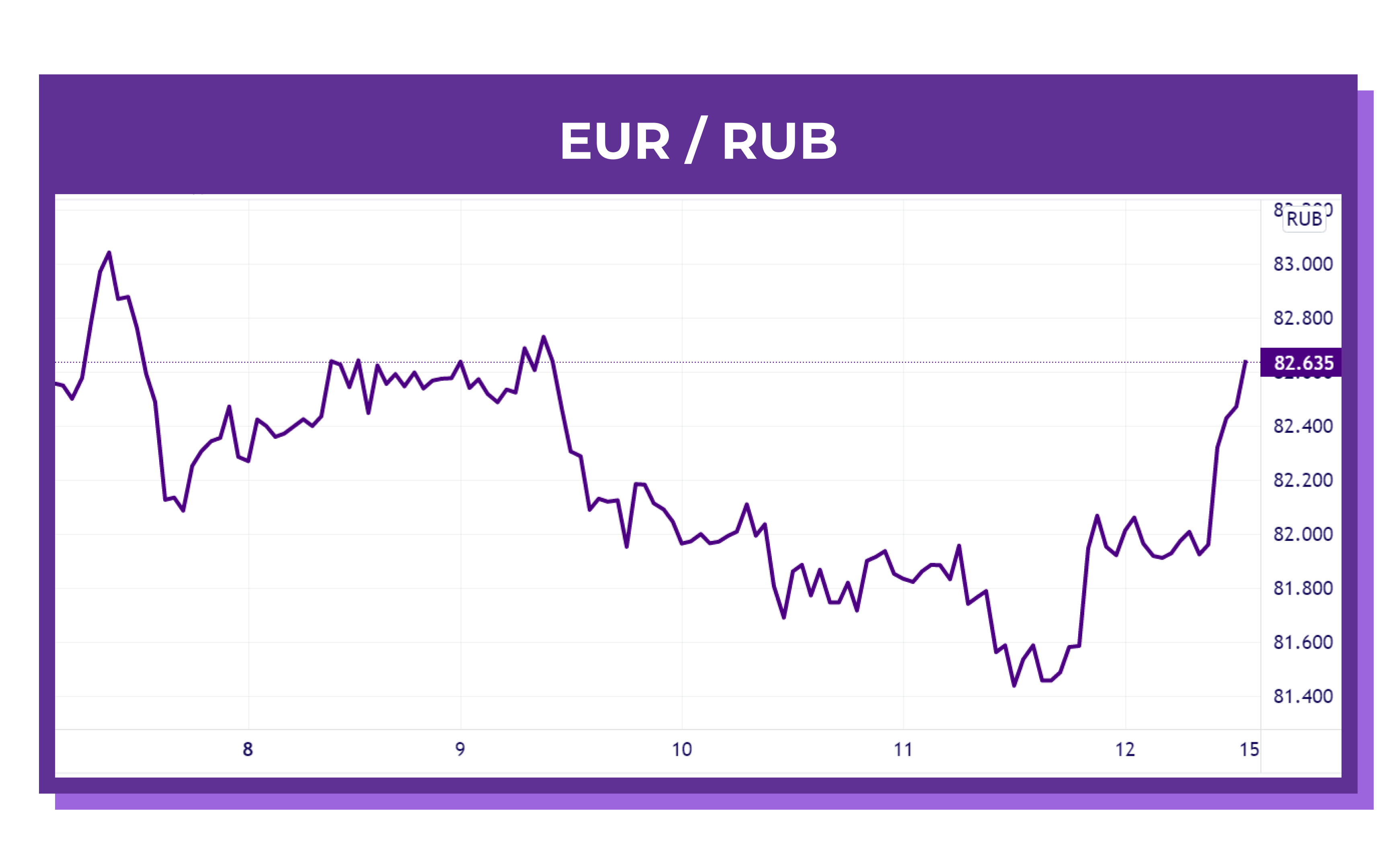

Курс евро почти не изменился – он падал в середине недели, но под конец резко вернулся к 82.5 рублям. Сразу понятно, что дело тут в долларе. (рис. 9)

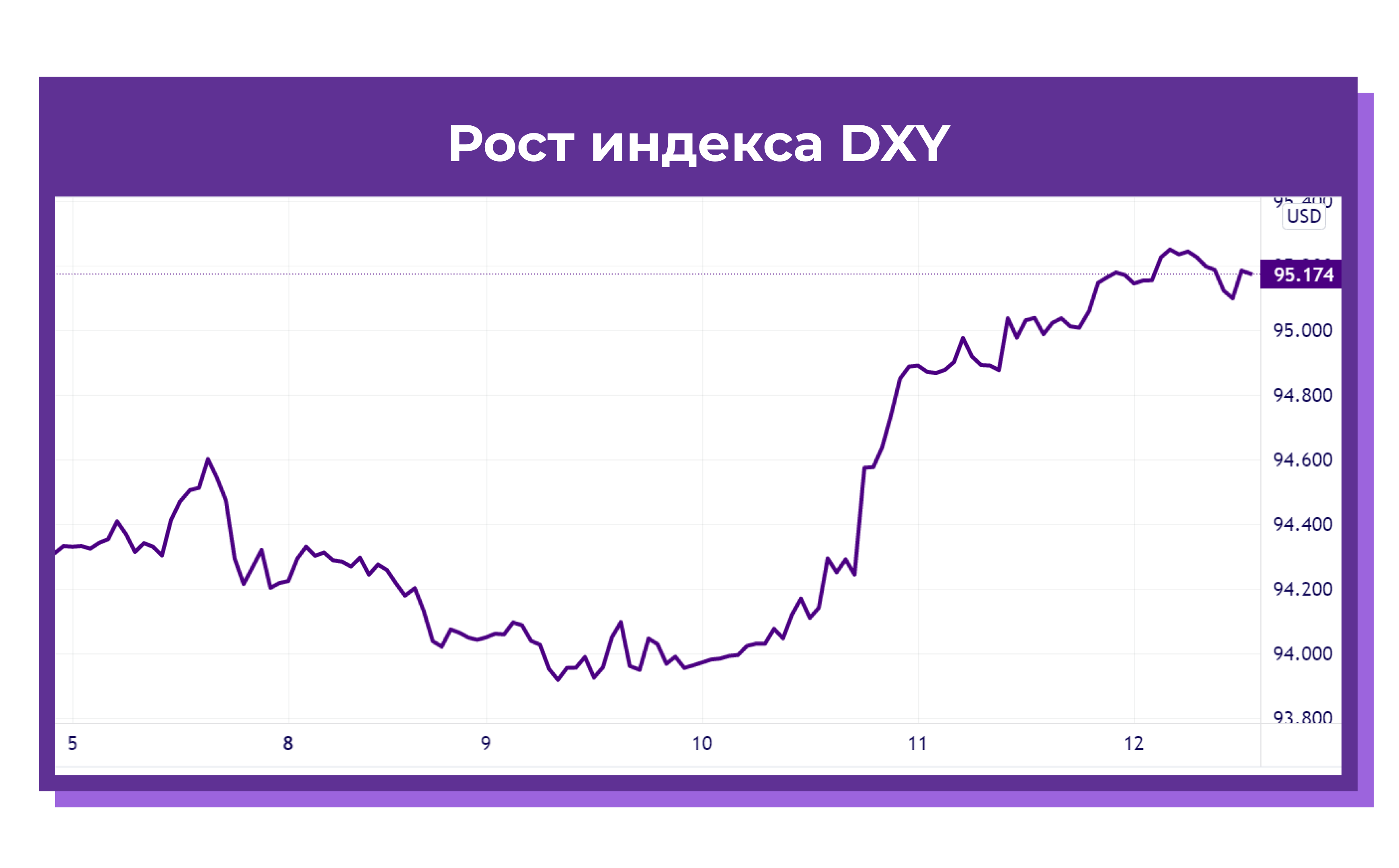

Индекс DXY резко подорожал на 1% после выхода данных о высокой инфляции. (рис. 10).

Также укреплению рубля помешали геополитические риски – ситуации на Белорусской и Украинской границах не внушают оптимизма. Угроза санкций всегда негативно сказывается на рубле.

Не помогает рублю и стоимость нефти, которая падает на 4.5% за неделю. (рис. 11)

Высокая инфляция в мире в сочетании с упрямой ОПЕК и дорогой нефтью заставляет страны самостоятельно регулировать цены на неё. Есть опасения, что страны будут использовать нефть из своих хранилищ и запасов, и на фоне этого баррель Brent дешевеет к $82.

Неопределённость вокруг России, нефти и рубля сейчас большая. Инвесторы могут перестраховываться, чтобы избежать рисков. В этом случае рубль может продолжить снижение в ближайшее время.

Российские индексы

За неделю российские фондовые индексы снизились Индекс Мосбиржи теряет почти 3%, а долларовый РТС – почти 4%. (Рис 12-13)

Особенно продажи ощущались в пятницу. Во время большой неопределённости участники рынка предпочитают продавать активы, ведь мало ли что произойдёт, пока торги закрыты. Говоря про рубль, мы уже обсудили все основные негативные факторы вокруг России. Всё это также сказывается на фондовом рынке.

А ещё беспокойство вызывает ситуация с коронавирусом. Заболеваемость продолжает рост, всё больше планируют расширять обязательное предъявление QR-кодов о вакцинации. Это тоже риски. В авиакомпании S7, например, считают, что использование кодов в самолётах снизит количество внутренних перелётов на 50%.

Российские золотодобытчики продолжают сильный рост, о котором мы уже говорили на прошлой неделе. Само золото дорожает из-за инфляционных рисков, и в это время Полюс и Полиметалл прибавляют по 9% за неделю. (рис. 14).

События предстоящей недели

Теперь о том, что нас ждёт на следующей неделе.

В понедельник 15 ноября мы узнаем более подробные данные о экономической активности Китая за октябрь, а именно уровень промышленного производства. Китайская экономика испытывала в октябре проблемы с перебоями в электроэнергии. Поэтому, вероятно стоит приготовится к слабым данным, способным негативно повлиять на открытие недели. Кроме того, мы узнаем, в каком состоянии находится рынок недвижимости — чувствительный сектор экономики Китая, поскольку придут данные по индексу цен на жильё. Также мы увидим данные по розничным продажам и сможем оценить состояние китайского потребителя.

Во вторник еврозона отчитается данными о росте ВВП. С учётом того, что главная экономика еврозоны – Германия — замедляется, то данные будут весьма интересными и, вероятно, даже непредсказуемыми. США во вторник отчитаются по розничным продажам и по промышленному производству.

В среду в США отчитаются о том, в каком состоянии находится рынок жилья, а также опубликуют важные данные по запасам углеводородов на фоне энергетической ценовой нестабильности в мире.

В четверг, как обычно, узнаем данные по пособиям по безработице в США

Ну а в пятницу нас ждут данные по розничным продажам в Великобритании.