Комментарий по рынкам

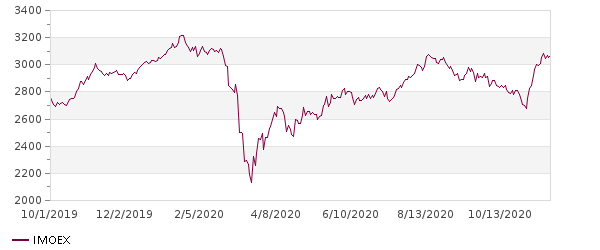

Мировые индексы взяли паузу после безудержного роста на фоне выборов президента США. Джо Байден практически со 100% вероятностью станет новым президентом США. Такой президент в данный момент устраивает большинство игроков на рынке. Однако пока мы не наблюдаем никаких важных действий ни со стороны действующего президента Дональда Трампа, ни со стороны Джо Байдена. Пакет стимулирования экономики застрял на этапе обсуждения. Более того, звучавшие ранее суммы в $2 трлн. растворились. Пока идет обсуждение пакета на $500-700 млрд., что рынки уже не возбуждает.

В целом мы наблюдаем сейчас выжидательную позицию игроков до появления важных новостей. Индекс Мосбиржи подошел вплотную к уровню сопротивления 3080, с которого в прошлый раз началось падение. Пока мы наблюдаем лишь консолидацию. Драйверов для пробоя на горизонте не видно. Поэтому нейтральная динамика наиболее вероятна в текущей ситуации.

На прошлой неделе мы закрыли инвестиционную идею по акциям Группы Эталон. Доходность составила 27% за 4 месяца. Надеемся, что вы участвовали вместе с нами в этой очевидной идее. На текущей неделе мы рекомендуем присматриваться к покупкам только тех акций, у которых остался хороший потенциал. С полным списком инвестидей (за всё время) вы можете ознакомиться в таблице ниже, также как и с актуальными идеями этой недели, представленными в этом обзоре.

P.S. Вышел очередной выпуск Солидной Аналитики на YouTube. IPO Ozon, потенциальная покупка Сбером М.Видео и многое другое вы найдете в этом выпуске, поэтому рекомендуем к просмотру!

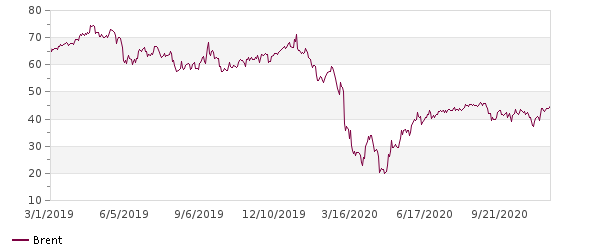

Нефть Brent

Индекс Мосбиржи

Сводная таблица Инвестидей

| Компания | Тикер | Цель | Потенциал | EV/EBITDA TTM | P/E скорр. TTM | DY 2020 | Рекомендация | Краткое обоснование |

| РусАква | AQUA | 390 | 62% | 6.4 | 6.9 | 6% | Покупать | Рост бизнеса, выплата дивидендов и байбэк |

| AT&T | T | 33 | 16% | 5.8 | 7.6 | 7.6% | Покупать | Высокие дивиденды в валюте, восстановление рынка |

| Газпром | GAZP | 230 | 25% | 5 | 5.6 | 6% | Держать | Рост цен на газ и нефть, изменение дивполитики |

| Юнипро | UPRO | 3.5 | 26% | 5.7 | 8.6 | 8% | Покупать | Ввод в эксплуатацию 3 энергоблока БГРЭС |

| ФСК ЕЭС | FEES | 0.23 | 15% | 2.9 | 2.5 | 10% | Покупать | Высокие дивиденды, инерция ставок |

| Газпром нефть | SIBN | 400 | 26% | 4.1 | 4.9 | 5% | Покупать | Восстановление индустрии, низкие мультипликаторы |

| ВТБ | VTBR | 0.045 | 18% | - | 3 | 3% | Держать | Низкие мультипликаторы |

| Сургут-п | SNGSP | 42 | 7% | 5.63 | 5.5 | 20% | Держать | Переоценка долларового депозита |

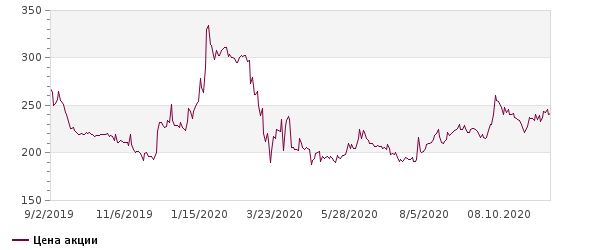

Русская Аквакультура

Русская Аквакультура – это лидер по производству атлантического лосося и морской форели в акватории Баренцева моря в Мурманской области. Также компания занимается выращиванием речной форели в озерах Карелии и имеет 2 смолтовых завода в Норвегии для производства малька.

По мультипликаторам сейчас имеется относительно низкая оценка. Компания торгуется с дисконтом к мировым аналогам, но среди российского агросектора такая оценка является нормой. Тем не менее, нынешние котировки не учитывают ожидаемый рост показателей за 2020 год и перспективы удвоения бизнеса через 5 лет.

Компания впервые решила выплатить промежуточные дивиденды в размере 5 рублей на акцию (дивидендная доходность 2,4%) и продлила программу байбэка на 600 млн. рублей (3,5% капитала) до июня 2021 года. Такие действия компании свидетельствуют о заинтересованности менеджмента в увеличении акционерной стоимости.

Мы видим очень высокий потенциал роста акций Русской Аквакультуры с учетом ожидаемого роста показателей за 2020 год и оценки рынком в 7х EV/EBITDA.

| Акции | |||

| Код Блумберг | AQUA RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 241 | ||

| Целевая цена | 390 | ||

| Потенциал | 62% | ||

| Free float | 14% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 5.2 | 11.3 | 13.4 |

| EBITDA | 2.6 | 3.9 | 5.3 |

| Чистая прибыль | 2.2 | 3.2 | 4.7 |

| EPS | 26.70 | 37.40 | 54.80 |

| Оценка | |||

| ND/EBITDA | 1.60 | 1.00 | 0.80 |

| EV/EBITDA | 6.09 | 6.69 | 4.20 |

| P/E | 5.30 | 6.90 | 3.80 |

| DY | 0.0% | 0.0% | 5.0% |

РусАква

Плюсы:

+ высокая маржинальность по EBITDA и чистой прибыли

+ лидер рынка

+ компания роста с понятной стратегией

+ дисконт по мультипликаторам

+ начало программы байбэка и выплат дивидендов

Минусы:

- низкая ликвидность

- биологический риск: заражение рыб, как это было в 2015 году

- низкая раскрываемость информации

Газпром нефть

Газпром нефть является одной из наших инвестиционных идей. Это компания, которая вкладывается в разработку новых месторождений и увеличивает добычу, а также с прошлого года распределяет 50% чистой прибыли на дивиденды. Мы считаем, что она наиболее привлекательна для покупок в расчете на восстановление цен на нефть.

Газпром нефть - это компания циклическая и сырьевая, т.е. сильно зависит внешней конъюнктуры. Цены на нефть в рублях сейчас на уровне 2017 года. Уровень добычи нефти снизился на 11% по сравнению с прошлым годом, однако уровень добычи углеводородов всего остался практически на уровне прошлого года из-за высокой добычи газа. По нашим наблюдениям, Газпром нефть меньше всех пострадала от ограничений ОПЕК+.

| Акции | |||

| Код Блумберг | SIBN RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 317 | ||

| Целевая цена | 400 | ||

| Потенциал | 26% | ||

| Free float | 4.0% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e |

| Выручка | 2489.3 | 2485.0 | 2520 |

| EBITDA adj. | 799.0 | 795.0 | 802.0 |

| Чистая прибыль | 376.0 | 402.0 | 410.0 |

| EPS | 79.40 | 84.40 | 86.50 |

| Оценка | |||

| P/S | 0.66 | 0.8 | 0.79 |

| EV/EBITDA | 3.68 | 4.19 | 4.21 |

| P/E | 4.34 | 4.95 | 5.13 |

| DY | 8.8% | 12.0% | 4.7% |

Выручка и EBITDA с учетом доли в совместных предприятиях находится также на уровнях 2017 года. Выручка в третьем квартале 2020 упала на 18%, а EBITDA на 30% после рекордных прошлых лет. Слабое звено у компании заключается в чистой прибыли, из которой выплачиваются дивиденды. Она находится под влиянием курсовых разниц, а как мы видим, в третьем квартале девальвация рубля вновь себя показала. Тем не менее, четвертый квартал обещает быть прибыльным и позволит скомпенсировать провал в этом. На дивиденды компания направила 5 рублей по итогам 9 месяцев, что даже больше, чем положено по дивполитике. По итогам 4 квартала мы ожидаем ещё 7-8 рублей.

Газпром нефть весьма неплохо выглядит по уровню долга (Net Debt/EBITDA 1,3х) и по мультипликаторам является самой дешевой в секторе, не считая Сургутнефтегаза. P/E ttm 12,8. EV/EBITDA 4,2.

Поэтому мы видим сохраняющийся потенциал в Газпром нефти. Однако нужно понимать, что сейчас котировки акций находятся во власти котировок нефти. Поэтому если вы ожидаете восстановления цен на нефть в следующем году, что весьма вероятно, то пока ещё не поздно докупать акции.

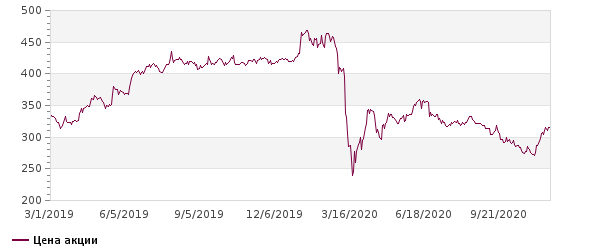

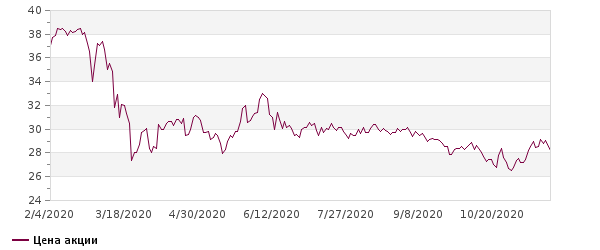

Цена акции

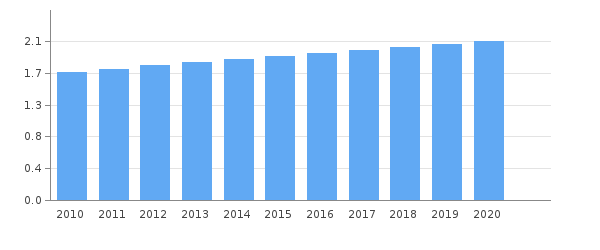

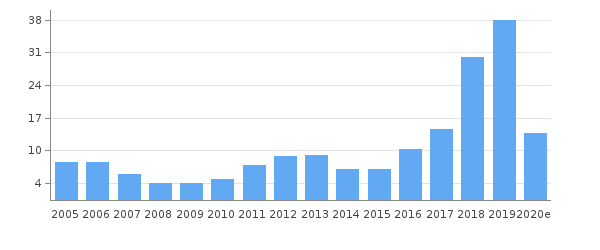

Дивиденды «Газпром нефти»

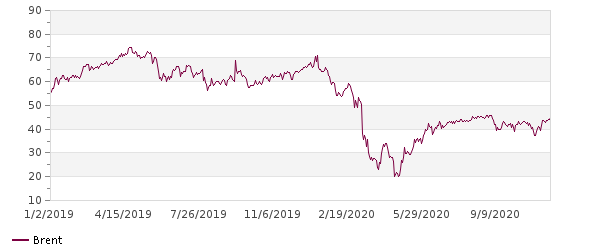

Цена нефти Brent

ФСК ЕЭС

ФСК – это одна из немногих электросетевых компаний, которая заслуживает внимания. Большинство мелких «дочек» Россетей крайне нестабильны. Самая частая проблема – это списание дебиторской задолженности, что серьезно занижает чистую прибыль и дивиденды. У ФСК ЕЭС мы не наблюдаем в последние годы серьезных проблем такого характера.

Для нас главное, чтобы ФСК имела возможность продолжать выплачивать дивиденды на уровне не меньше прошлого года. И как мы видим ниже, пока всё для этого есть, даже несмотря на кризис.

1. Выручка за полугодие снизилась в пределах 1% из-за снижения объема передачи электроэнергии вследствие снижения деловой активности.

2. EBITDA упала на 4% за счет роста прочих операционных расходов, в частности траты были на эпидемиологические меры.

3. Свободный денежный поток вырос на 19% за счет снижения капитальных затрат.

4. Соотношение чистый долг/EBITDA на уровне 1,2х.

Компания проходит кризис легко. Поэтому у нас нет сомнений, что менеджменту не составит особого труда рекомендовать по итогам года дивиденды как минимум на уровне прошлого года. За 2019 год на дивиденды выделили почти весь свободный денежный поток. В крайнем случае, компания может без труда нарастить долговую нагрузку, чтобы удержать уровень выплат. Однако нерешенным пока остается вопрос касательно дальнейшей консолидацией Россетями ФСК, что возможно будет оказывать определенное сомнение на игроков.

| Акции | |||

| Код Блумберг | FEES RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 0.2 | ||

| Целевая цена | 0.23 | ||

| Потенциал | 15% | ||

| Free float | 19% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 254 | 249 | 252 |

| EBITDA | 133 | 136 | 134 |

| Чистая прибыль | 101 | 94 | 73 |

| EPS | 0.08 | 0.074 | 0.06 |

| Оценка | |||

| P/S | 0.8 | 0.9 | 0.9 |

| EV/EBITDA | 3.1 | 2.9 | 3.0 |

| P/E | 2.3 | 2.5 | 2.9 |

| DY | 9% | 10% | 9% |

ФСК ЕЭС

Плюсы:

+ стабильный бизнес, устойчивый к внешним кризисным явлениям

+ стабильные повышающиеся дивиденды

+ возможность компании поддержать уровень дивидендов не ниже прошлого года

+ ожидаемая дивдоходность 10% за 2020 год

+ снижение ключевой ставки подталкивает инвесторов к покупке дивидендных бумаг

Минусы и риски:

- объединение топ-менеджмента с Россетями

- невыполнение планов на 2020 год

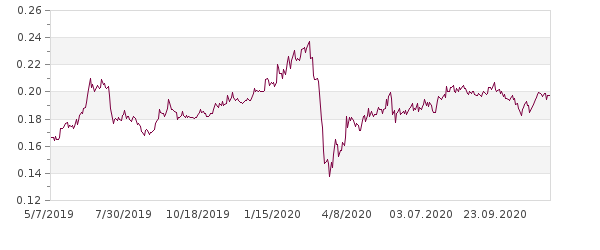

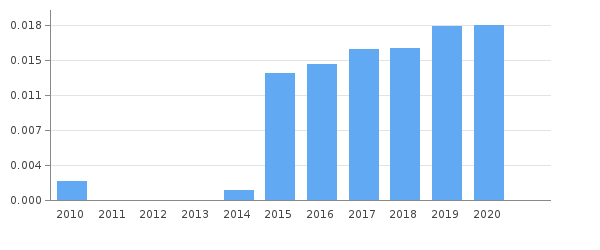

Дивиденды на акцию

Юнипро

Идею по Юнипро мы выпустили ещё в начале года. Её суть заключалась в вводе энергоблока БГРЭС в 2020 году (уже несколько раз переносили), повышении дивидендных выплат и выравнивание доходности к 8% вследствие переоценки акций.

Ключевой момент в Юнипро – это ввод в эксплуатацию третьего энергоблока Березовской ГРЭС. Менеджмент считает, что уже с начала второго квартала 2021 года компания сможет его ввести и получать повышенные платежи по программе ДПМ. Сейчас остались, по сути, только финальные испытания и настройка блока. Капитальные затраты уже снижены. Дивиденды планируется повышать только со следующего года до 0,317 рублей за год. Однако если будут очередные переносы ввода, то придется также сдвигать и повышенные выплаты.

Мы считаем, что в целом компания должна действовать по плану, и можно уже сейчас покупать акции, делая ставку на переоценку стоимости акций. Мы оцениваем потенциал роста акций Юнипро на 20-30% от текущих уровней. В марте 2021 года менеджмент обещает рассмотреть ещё раз дивидендную политику и сориентировать по вводу блока в эксплуатацию.

| Акции | |||

| Код Блумберг | UPRO RX | ||

| Рекомендация | Покупать | ||

| Последняя цена | 2.77 | ||

| Целевая цена | 3.5 | ||

| Потенциал | 26% | ||

| Free float | 16.3% | ||

| Финансы (млрд. руб) | 2018 | 2019 | 2020e* |

| Выручка | 77.8 | 80.2 | 94 |

| EBITDA | 27.2 | 29.6 | 39.2 |

| Чистая прибыль | 17.6 | 19.6 | 26.1 |

| EPS | 0.28 | 0.31 | 0.41 |

| Оценка | |||

| P/S | 2.1 | 2.1 | 1.83 |

| EV/EBITDA | 6.11 | 5.7 | 4.22 |

| P/E | 10 | 8.60 | 6.70 |

| DY | 8% | 8% | 11.44% |

AT&T

AT&T – это крупнейшая телекоммуникационная компания из США. Бизнес компании можно представить в виде двух больших сегментов: коммуникации и развлечения. Компания предоставляет услуги связи, мобильного интернета, предоставления беспроводного доступа, наряду с производством фильмов, сериалов, телепередач и развитием рекламного бизнеса.

AT&T не является компанией роста и не работает на растущем рынке. Рост бизнеса осуществляется в основном за счет поглощений других компаний. Главное преимущество AT&T для инвестора – это стабильно растущие дивидендные выплаты и при этом относительно невысокий коэффициент выплат 60% от свободного денежного потока. Таким образом, у компании хватает денег, как на увеличение дивидендов, так и на погашение долга, а также на приобретение новых компаний.

Влияние COVID-19 оказалось минимальным на основную часть бизнеса – сегмент коммуникаций. Однако сегмент развлечений пострадал. Это произошло из-за падения выручки кинотеатров и продаж фильмов, а также из-за падения рекламных доходов. В целом бизнес AT&T устойчив. Падение выручки во втором квартале 2020 года составило 9%, а EBITDA снизилась на 6%.

По мультипликаторам сейчас самая низкая оценка за последние годы. P/E ttm 7,6. EV/EBITDA ttm 5,9. Дивидендная доходность почти 7,8%, что также является рекордным значением. Уровень долга относительно невысокий: коэффициент Чистый долг/EBITDA составляет 2,6х на конец II квартала 2020.

Компанию можно купить как на Московской бирже в рублях, так и на Санкт-Петербургской бирже в долларах.

| Акции | |||

| Код Блумберг | T US | ||

| Рекомендация | Покупать | ||

| Последняя цена | 28.5 | ||

| Целевая цена | 33 | ||

| Потенциал | 16% | ||

| Free float | 99% | ||

| Финансы (млрд. долл.) | 2018 | 2019 | 2020e |

| Выручка | 170.0 | 181.0 | 169 |

| EBITDA | 56.6 | 59.2 | 58.3 |

| EPS | 3.19 | 3.58 | 3.10 |

| Оценка | |||

| P/S | 1.26 | 1.55 | 1.13 |

| EV/EBITDA | 6.82 | 7.30 | 5.88 |

| P/E | 9.18 | 10.70 | 7.60 |

| DY | 6.9% | 5.4% | 7.3% |

AT&T

Плюсы:

+ высокие и стабильные дивиденды в валюте

+ высокий свободный денежный поток и коэффициент выплат 60%

+ смена менеджмента и возможная смена стратегии

+ потенциальная продажа увядающего бизнеса кабельного телевидения Direct TV

+ улучшение эффективности и выручки за счет развития сетей 5G

+ хорошая техническая картина по теханализу

Минусы и риски:

- потеря доходов от развлекательного бизнеса из-за частичного закрытия кинотеатров

- риски снижения выручки из-за роста кол-ва заражений COVID-19 и локдаунов в США

- осторожность инвесторов перед выборами президента США

Дивиденды на акцию