В конце января российский рынок акций пережил худший обвал с марта 2020 года: на фоне эскалации геополитических рисков индексы упали на 20–25% с пиков октября прошлого года. Как долго может сохраняться такая волатильность и какова ситуация с фундаментальной точки зрения? Как происходящее отразилось на рынке облигаций и курсе рубля? Какой стратегии придерживаться инвесторам? На эти и другие вопросы ответили наши эксперты.

Материал опубликован по итогам онлайн-дискуссии «Падение российского рынка: чего ждать дальше?»

Александр Кудрин

Управляющий директор, главный стратег АТОН

Российская экономика стоит на прочном фундаменте

«Ситуация, сложившаяся на российском рынке в последние несколько недель, вызывает большое беспокойство — особенно после периода довольно стабильного роста, который наблюдался практически весь 2021 год и всю вторую половину 2020-го. Возможно, для многих инвесторов (особенно тех, которые пришел на рынок недавно) эта ситуация является новой, но рынок на то и рынок, чтобы в какие-то моменты расти, а в какие-то падать. Конечно, в моменты резкого снижения котировок, когда появляются панические настроения, важно понимать, что фундаментально происходит с объектами инвестирования.

Итак, насколько стабильна или нестабильна российская экономика с точки зрения фундаментальных факторов?

Основная проблема, которая наблюдается во многих странах в „постковидную“ эпоху — это переход от ультрастимулирующей политики к политике регулярной. Напомню, что 2020 год абсолютно для всех стран характеризовался резким падением доходов бюджета и ростом расходов на борьбу с пандемией. На этом фоне увеличился дефицит бюджетов, который сохранился и в 2021 году. Для многих стран сейчас остро стоит проблема консолидации бюджета и вывода его в более комфортную область — небольшого дефицита или даже профицита.

Основная проблема, которая наблюдается во многих странах в „постковидную“ эпоху — это переход от ультрастимулирующей политики к политике регулярной. Напомню, что 2020 год абсолютно для всех стран характеризовался резким падением доходов бюджета и ростом расходов на борьбу с пандемией. На этом фоне увеличился дефицит бюджетов, который сохранился и в 2021 году. Для многих стран сейчас остро стоит проблема консолидации бюджета и вывода его в более комфортную область — небольшого дефицита или даже профицита.

Так вот, у России этой проблемы нет. В 2021 году бюджет был сведен с профицитом чуть меньше чем 0,5% ВВП. Принимая во внимание текущую конъюнктуру рынка, в том числе, сырьевого, можно говорить о том, что в 2022 году российский бюджет будет также сведен с профицитом — более чем в 1% — и это очень хороший результат.

Следующая область, которая вызывает беспокойство у многих инвесторов, — проблема долга: когда повышается дефицит бюджета, его нужно финансировать. Многие страны в 2020 и 2021 годах активно привлекали деньги на рынке, поэтому у многих отношение долга к ВВП достигло довольно тревожных отметок. Если же посмотреть на объем внешнего долга России, то он очень маленький — порядка $100 млрд. Показатель увеличился в прошлом году за счет того, что МВФ распределял новые квоты СДР (прим. — специальные права заимствования). Но этот долг более чем в два раза покрывается объемом ФНБ.

Совокупный объем внешнего долга в процентах от ВВП находится в районе 30%, что по всем критериям для развивающихся рынков является комфортной зоной.

Но когда мы говорим о развивающихся рынках, о турбулентности, вызванной теми или иными причинами, то всегда первая реакция — это давление на обменный курс. Но в прошлом году в России был зафиксирован рекордный профицит счета текущих операций, который превысил $120 млрд. Это абсолютный максимум за всю историю России, и, по прогнозу, в 2022 году показатель также будет хорошим — $90–93 млрд».

Но когда мы говорим о развивающихся рынках, о турбулентности, вызванной теми или иными причинами, то всегда первая реакция — это давление на обменный курс. Но в прошлом году в России был зафиксирован рекордный профицит счета текущих операций, который превысил $120 млрд. Это абсолютный максимум за всю историю России, и, по прогнозу, в 2022 году показатель также будет хорошим — $90–93 млрд».

Справедливый диапазон для рубля на 2022 год — ₽73–75 за доллар

«Рубль сейчас выглядит валютой, которая избыточно подешевела. Премия, возникшая за последние недели, в том числе, на фоне геополитической напряженности, оценивается в ₽3–4.

Справедливый же диапазон для российской валюты на 2022 год, с учетом того, что происходит на рынке энергоносителей, — от ₽73 до ₽75 за доллар с точки зрения фундаментальных показателей.

Таким образом, российская экономика стоит на прочном фундаменте. Российский рынок выглядит довольно привлекательно с точки зрения базовых макроэкономических показателей, при условии, что все внешние факторы будут так или иначе нейтрализованы».

Евгений Малыхин

Партнер, руководитель инвестиционного департамента УК «Атон-менеджмент»

Сырье как класс активов — это стратегия win-win

«Товарные рынки вступили в многолетний „бычий“ тренд. Причина в том, что на протяжении длительного времени цены на сырье падали (примерно с лета 2008 года по март 2020-го). В условиях падающих цен у людей не было особого желания инвестировать в добычу сырья. К тому же, тренд на электромобили не вызывает сильного желания инвестировать в добычу нефти. Кроме всего прочего, мы все хотим жить в „зеленом“ мире, хотим, чтобы добыча сырья не загрязняла окружающую среду. Но за все это нужно платить: так, чтобы добывать сырье более чистыми методами, необходимо тратить средства на очистные сооружения, что удорожает добычу.

Мировая экономика в целом после COVID-19 восстанавливается, но при этом существуют различные перебои в поставках, запасы сырья крайне низкие. Эти процессы долгие, инертные, поэтому нам кажется, что рост сырья будет продолжаться достаточно долго. Также отмечу такой фактор, как инфляция: CPI (Прим. — индекс потребительских цен) за 2021 год в США составляет 7%, что является самой большой величиной за последние 40 лет. Процентные ставки же пока находятся на уровне нуля.

Мировая экономика в целом после COVID-19 восстанавливается, но при этом существуют различные перебои в поставках, запасы сырья крайне низкие. Эти процессы долгие, инертные, поэтому нам кажется, что рост сырья будет продолжаться достаточно долго. Также отмечу такой фактор, как инфляция: CPI (Прим. — индекс потребительских цен) за 2021 год в США составляет 7%, что является самой большой величиной за последние 40 лет. Процентные ставки же пока находятся на уровне нуля.

Исследование JPMorgan показывает, что самый лучший хедж против инфляции — это инвестиции в товарные рынки, поэтому они выигрывают как от дефицита, ограниченности предложения, так и от роста инфляции в мире.

Складываются обстоятельства, логика которых говорит о том, что сырье может стать тем местом, где нужно сейчас быть. Commodities в целом как класс активов — это стратегия win-win: выигрывает от инфляции, от ESG-практик, от недоинвестированности, а также в том случае, если ситуация с санкциями пойдет по жесткому сценарию. Сложно даже представить, какие цены на товарных рынках могут увидеть наши западные коллеги, если они введут санкции».

Отношение risk/reward смещено в пользу покупки российских акций

«Morgan Stanley сделал интересное наблюдение. Банк рассмотрел различные геополитические сценарии в России, и один из этих сценариев — серьезная эскалация конфликта, в которой аналитики видят риски падения рынка на 16%. В то же время, при деэскалации конфликта Morgan Stanley видит потенциальный рост рынка с этих уровней на 79%. В начале исследования ситуация была 55 на 27, с этого момента рынок упал на 10%, несколько изменились риски и соответствующие вознаграждения.

«Morgan Stanley сделал интересное наблюдение. Банк рассмотрел различные геополитические сценарии в России, и один из этих сценариев — серьезная эскалация конфликта, в которой аналитики видят риски падения рынка на 16%. В то же время, при деэскалации конфликта Morgan Stanley видит потенциальный рост рынка с этих уровней на 79%. В начале исследования ситуация была 55 на 27, с этого момента рынок упал на 10%, несколько изменились риски и соответствующие вознаграждения.

Риски, безусловно, присутствуют, но отношение risk/reward, на мой взгляд, смещено в пользу покупки российских акций, о чем говорит беспрецедентная доходность в размере 18,3% по спотовым ценам. Просто купить сырье через ETF — это защитная ставка, а вот купить российские акции — более рискованная в текущей ситуации, но „выстрелить“ она может гораздо сильнее.

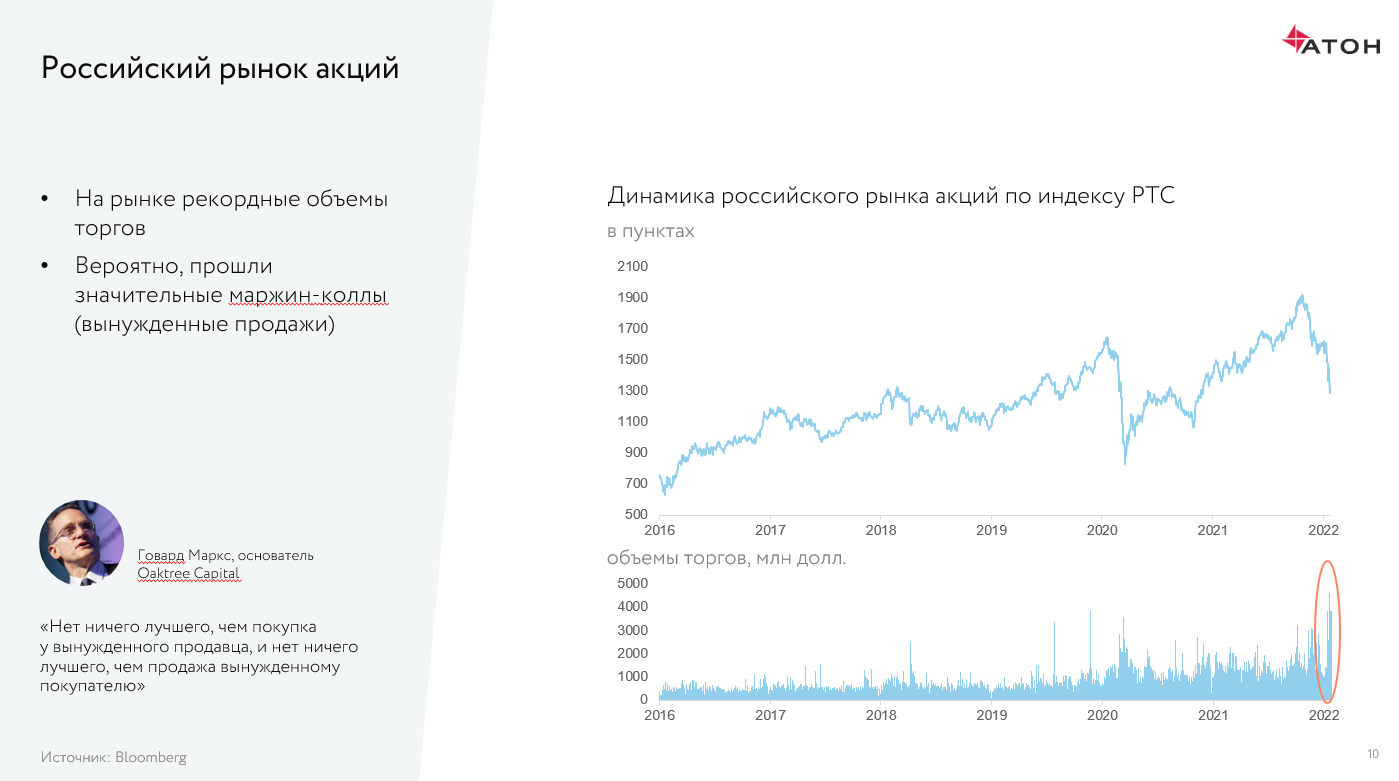

На российском рынке мы сейчас видим рекордные объемы торгов, обороты составляют почти $4 млрд. Очевидно, прошли значительные маржин-коллы (вынужденные продажи), когда люди используют кредитное плечо для покупки бумаг. В такие моменты они не могут спокойно пробыть в бумагах, получить высокие дивиденды — и вынуждены продавать. Основатель фонда Oaktree Capital Говард Маркс сказал: „Нет ничего лучше, чем покупка у вынужденного продавца, и нет ничего лучше, чем продажа вынужденному покупателю“. Я думаю, что в текущий момент мы видели огромное количество вынужденных продавцов на рынке. И, если прислушаться к Говарду Марксу, то сейчас хороший момент, чтобы формировать позиции».

На российском рынке мы сейчас видим рекордные объемы торгов, обороты составляют почти $4 млрд. Очевидно, прошли значительные маржин-коллы (вынужденные продажи), когда люди используют кредитное плечо для покупки бумаг. В такие моменты они не могут спокойно пробыть в бумагах, получить высокие дивиденды — и вынуждены продавать. Основатель фонда Oaktree Capital Говард Маркс сказал: „Нет ничего лучше, чем покупка у вынужденного продавца, и нет ничего лучше, чем продажа вынужденному покупателю“. Я думаю, что в текущий момент мы видели огромное количество вынужденных продавцов на рынке. И, если прислушаться к Говарду Марксу, то сейчас хороший момент, чтобы формировать позиции».

Михаил Ганелин

Старший аналитик АТОН

Рынок РФ дешев по отношению к другим развитым и развивающимся странам

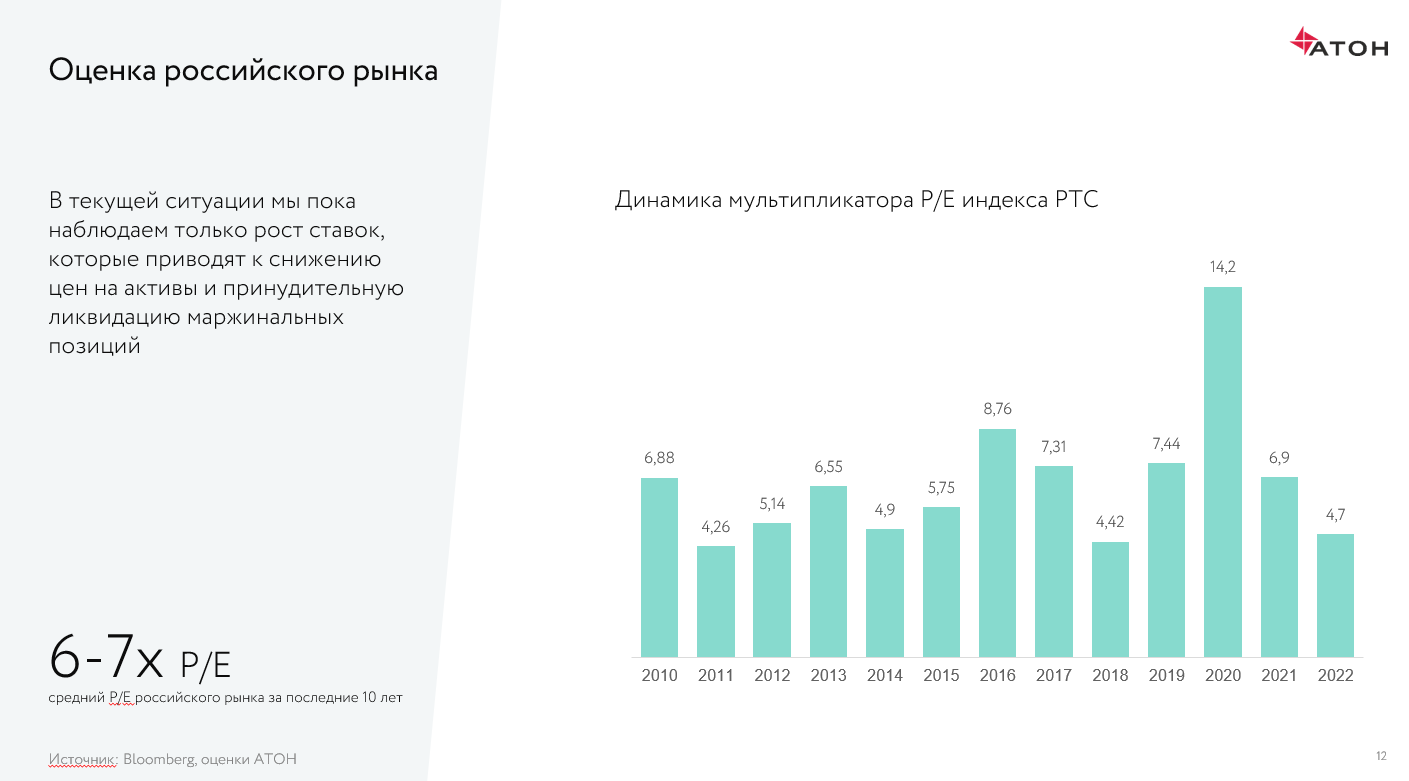

«Российские индексы с пика в октябре 2021 года упали на 20–25%. Мы всегда говорим, что российский рынок дешев по отношению к другим развитым и развивающимся странам: в среднем, дисконт по оценке составляет 40–50%. Сейчас же он стал еще дешевле. Вопрос, как он выглядит относительно самого себя в разные годы.

Мы видим, что сейчас рынок упал на показатель где-то 4,5–4,7х P/E компаний, входящих в индекс. Это довольно низкие показатели — в нормальные периоды российский рынок торгуется 6-7х P/E.

Мы видим, что сейчас рынок упал на показатель где-то 4,5–4,7х P/E компаний, входящих в индекс. Это довольно низкие показатели — в нормальные периоды российский рынок торгуется 6-7х P/E.

В первую очередь упали „любимчики“ международных инвесторов — Сбербанк, TCS, Яндекс. Во-вторых, все понимают, что вероятность санкций для финансового сектора выше, чем для сырьевого. В-третьих, цены на сырье действительно высокие, поэтому сырьевые компании чувствуют себя устойчиво.

Почему падают техи? Тут накладывается общая коррекция технологических бумаг в США и отдельные кейсы. Например, ТCS был лучшей историей российского рынка в последние два года, инвесторы много на нем заработали. Но фундаментально бумага стоит недешево, и я думаю, что иностранные инвесторы предпочитают продать TCS, зафиксировать прибыль и таким образом компенсировать убытки по Сбербанку».

Что делать в текущей ситуации?

«Геополитические риски прогнозировать невозможно. Кроме того, каждый инвестор имеет собственное отношение к риску, финансовые возможности, поэтому нельзя дать какое-то универсальное руководство к действию. Рынок сейчас реагирует на каждое новостное сообщение. Например, после встречи Лаврова с госсекретарем США вышла новость, что переговоры длились чуть меньше запланированного. На этом фоне акции сразу скорректировались. В СМИ сейчас идет какое-то новостное соревнование, мы не совсем понимаем реальность, и дополнительные негативные новости могут привести к негативным коррекциям — на 5–10%. Конечно, цены могут вернуться обратно, так что к этому нужно быть просто готовыми.

Итак, есть три возможных подхода:

- Вы можете вести себя как спекулянт, внимательно следить за новостным фоном, быть готовым к продолжению коррекции.

- Стратегия долгосрочного инвестора. Если смотреть на историческую перспективу, то какой бы глубокой коррекция не была, через два-три года рынки оказываются значительно выше. На самом деле, наверное, это самый правильный подход — формировать долгосрочные позиции в бумагах.

- Передать деньги в управление профессиональным управляющим».

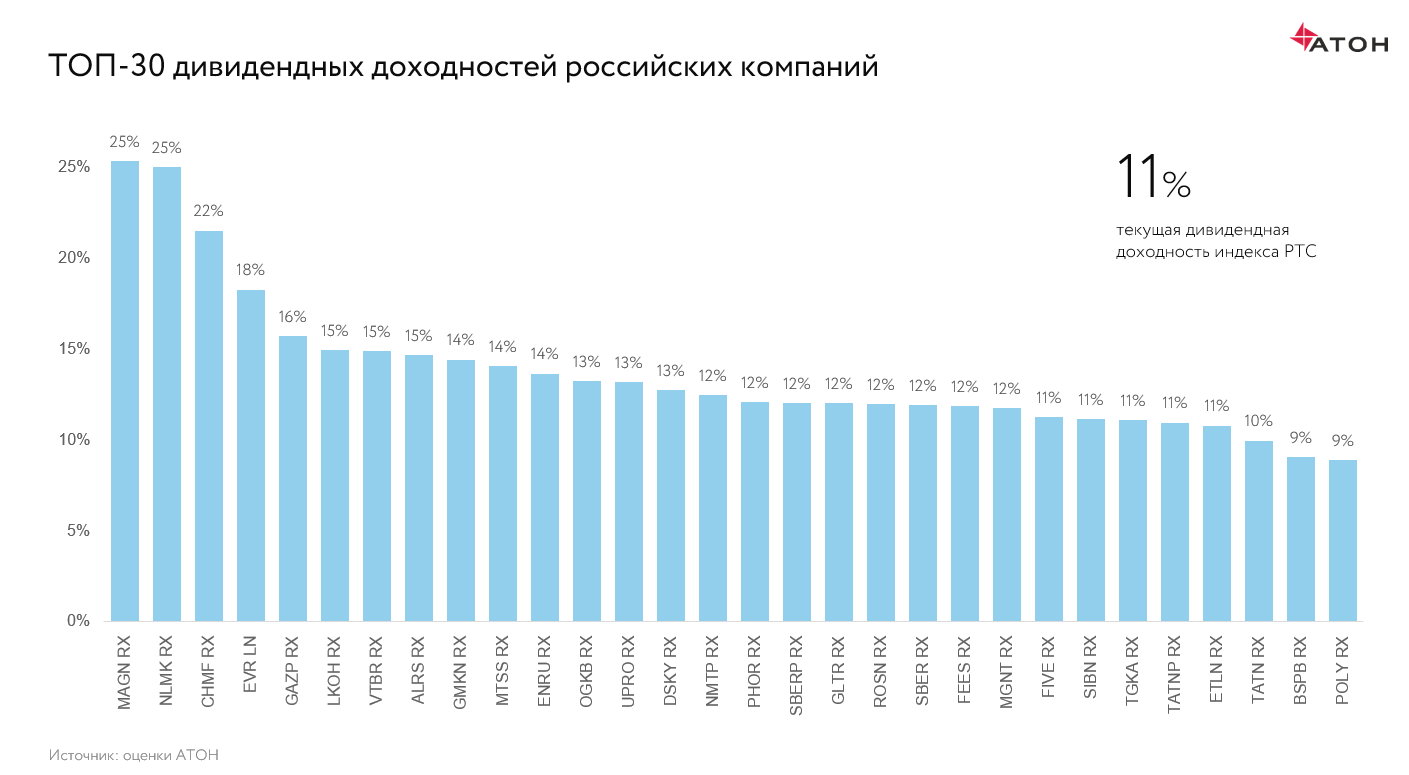

Про дивиденды

«Мы много говорим про дивиденды, поскольку разница с тем же 2014 годом кардинальная: тогда, на фоне украинских событий, наблюдался тяжелый экономический кризис, нефть упала со $110 до $25, была высокая закредитованность экономики. Сейчас ситуация другая: мы видим высокие цены на сырье, компании в хорошей форме, они обещают и платят хорошие дивиденды.

Например, дивидендная доходность ЛУКОЙЛа в моменте превышает 20%. По Газпрому мы ждем больше ₽45 дивидендов в 2021 году и больше ₽50 в следующем. Самые топовые дивиденды всегда были у металлургов — так и остается: общая дивидендная доходность в секторе колеблется от 20% до 25%, поэтому бумаги сильно не падают.

Например, дивидендная доходность ЛУКОЙЛа в моменте превышает 20%. По Газпрому мы ждем больше ₽45 дивидендов в 2021 году и больше ₽50 в следующем. Самые топовые дивиденды всегда были у металлургов — так и остается: общая дивидендная доходность в секторе колеблется от 20% до 25%, поэтому бумаги сильно не падают.

В Сбербанке мы тоже пока не видим никаких оснований не платить дивиденды. Доходность, правда, там не такая высокая — около 11%. Повторю, что в текущей парадигме Сбербанк — это ставка на геополитику.

Что касается сроков, то такие компании, как металлурги, выплачивают дивиденды раз в квартал, три раза в год, а госкомпании платят годовые дивиденды. Соответственно, дивиденды будут предложены советами директоров где-то в марте—апреле, затем в апреле—мае акционеры должны их утвердить, и в июне—июле уже идут выплаты».

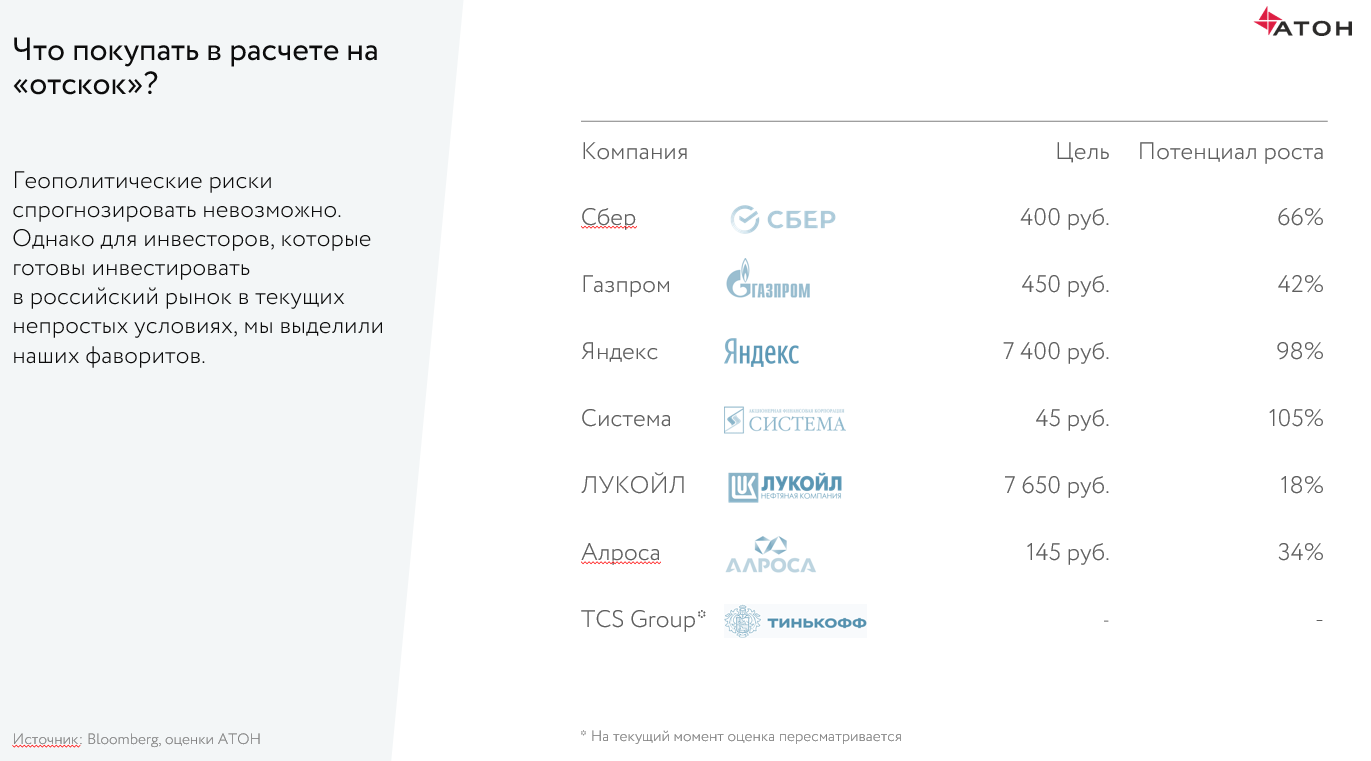

Что покупать в расчете на «отскок»?

«Мы предлагаем набор имен, которые нам нравятся по разным причинам. Здесь компании как сырьевого сектора (Газпром, АЛРОСА), так и Сбербанк, по которому моя цель — ₽400. Динамику Сбербанка определяют два фактора: геополитика и ставки (ключевая, ОФЗ). В том случае, если с геополитикой все образуется, я вижу довольно быстрый возврат бумаги на уровни ₽330–350. Дальнейший апсайд будет зависеть уже от динамики ставки. Хочу также обратить внимание, что сейчас чистая прибыль Сбербанка составляет ₽1,2 трлн, а в 2014 году этот показатель составлял порядка ₽300 млрд, то есть он вырос в четыре раза. Стоимость акций также в четыре раза больше, чем она была в дни глубоких коррекций в 2014 году».

«Мы предлагаем набор имен, которые нам нравятся по разным причинам. Здесь компании как сырьевого сектора (Газпром, АЛРОСА), так и Сбербанк, по которому моя цель — ₽400. Динамику Сбербанка определяют два фактора: геополитика и ставки (ключевая, ОФЗ). В том случае, если с геополитикой все образуется, я вижу довольно быстрый возврат бумаги на уровни ₽330–350. Дальнейший апсайд будет зависеть уже от динамики ставки. Хочу также обратить внимание, что сейчас чистая прибыль Сбербанка составляет ₽1,2 трлн, а в 2014 году этот показатель составлял порядка ₽300 млрд, то есть он вырос в четыре раза. Стоимость акций также в четыре раза больше, чем она была в дни глубоких коррекций в 2014 году».

Константин Святный

Главный управляющий портфелем УК «Атон-менеджмент»

При ухудшении геополитической ситуации рост доходности ОФЗ продолжится

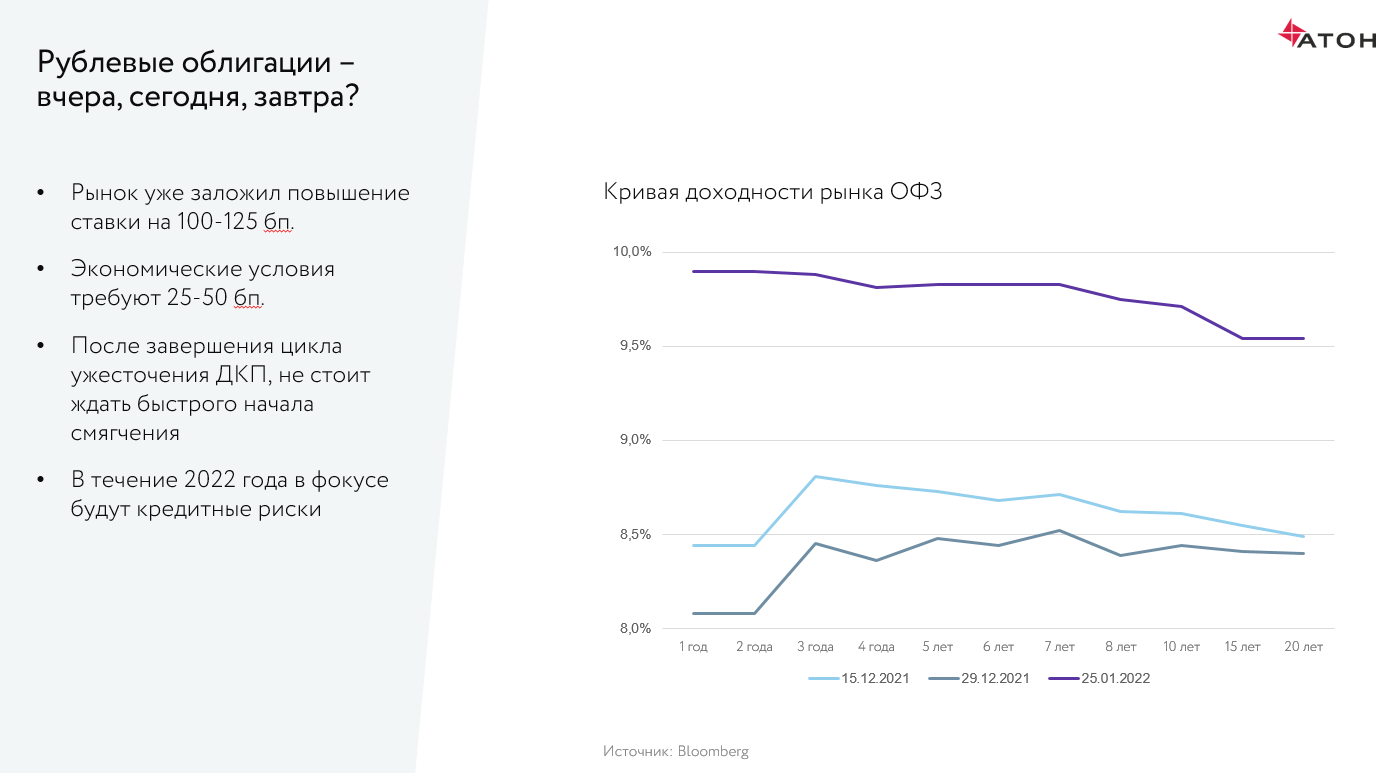

«Если говорить про рынок рублевых ОФЗ, то он падает уже давно: максимум по индексу RGBI (Прим. — индекс государственных облигаций РФ) был достигнут еще в мае—июне 2020 года, и после этого рынок постепенно снижался. В 2021 году на фоне цикла ужесточения ДКП, который начал Банк России, облигации достаточно дружно снижались, и рынок ОФЗ был в авангарде этого процесса. В результате ставка по рефинансированию за прошлый год выросла в два раза (год завершили на ставке 8,5%). Это отражало ситуацию с инфляцией, которая наблюдалась на мировых рынках в целом и на российском в частности.

Голубая линия — это кривая доходности ОФЗ, к которой мы подошли к моменту последнего повышения ставки. После этого весь рынок рублевых бондов ушел в коррекцию, то есть доходности снижались, и были предположения, что мы находимся уже вблизи пика ужесточения.

Голубая линия — это кривая доходности ОФЗ, к которой мы подошли к моменту последнего повышения ставки. После этого весь рынок рублевых бондов ушел в коррекцию, то есть доходности снижались, и были предположения, что мы находимся уже вблизи пика ужесточения.

2022 год начался весело (Казахстан, проект санкций, в котором появились банки) — и вот мы видим верхнюю кривую доходности ОФЗ по данным на 25 января. В районе ближних ставок она практически вплотную приблизилась к 10%. Если бы мы говорили о том, что участники рынка прогнозируют некое повышение ставок на ближайшем заседании ЦБ 11 февраля, то уже сейчас они закладывают повышение на 100–125 б.п.

Те, кто следят за рынком бондов, видят, что в начале года инфляция несколько ускорилась, но не сильно отошла от уровня закрытия прошлого года (она составила 8,6%). До того, как ЦБ будет принимать решение по ставке, у нас есть еще три принта по инфляции. Если брать текущее значение, то это значение инфляции должно транслироваться в повышение ставки 25 — максимум 50 б.п. Тем не менее, мы уже видим кривую на уровне плюс 100–125 б.п., и вот эта разница — та самая геополитическая премия на рынке.

Соответственно, у нас есть два ключевых вопроса. Первый связан с дальнейшим развитием геополитической ситуации: если все риски будут реализованы, рост доходностей продолжится, и регулятору придется принимать какие-то меры на вторичном рынке. На текущий момент Минфин уже вторую неделю не проводит первичное размещение, он прекратил действие бюджетного правила, прекратил покупку валюты, что для рубля выступает определенным стабилизирующим фактором.

В случае, если ЦБ даст комментарий на тему того, что цикл ужесточения закончен, то, скорее всего, мы перейдем к фазе нормализации кривой доходностей. Многие думают, что после цикла ужесточения сразу наступит цикл смягчения, но вряд ли это так: наш ЦБ довольно консервативен, так что нас будет ожидать довольно длительный период стабильных ставок, в течение которого регулятор будет наблюдать, как на рынок повлияли все принятые в прошлом году меры».

Про корпоративные облигации

«В цикле ужесточения ДКП кредитные риски выходят на первый план. Деньги дорожают: во-первых, они становятся менее доступными широкому кругу заемщиков; во-вторых, увеличиваются расходы на обслуживание уже существующих долгов, на их рефинансирование. Соответственно, слабые заемщики начинают испытывать проблемы. Моя рекомендация: если вы все же собираетесь инвестировать в рынок облигаций, то избегайте кредитных рисков максимально.

Вообще, рынок ОФЗ (если не говорить о геополитике) предоставляет сейчас уникальный шанс сформировать долгосрочный стратегический портфель, причем на многие годы, в отличие от депозита. Например, сейчас у нас есть 20-летние гособлигации с отсутствием кредитного риска с доходностью выше 9,5%».

Про российские евробонды

«Геополитическая премия здесь, безусловно, тоже высока. Но не стоит забывать, что и основные бенчмарки находятся в режиме роста доходностей: с начала года достаточно сильно выросла доходность US Treasuries, и это тоже транслировалось в рост доходностей евробондов.

Даже если ФРС США начнет повышать ставку достаточно быстро, а геополитика начнет успокаиваться, российские активы с учетом их высокого кредитного качества будут под гораздо меньшим давлением, чем еврооблигации других стран».

Александр Кудрин

Управляющий директор, главный стратег АТОН

Не самый успешный год для рынка облигаций

«Для облигационного рынка этот год потенциально не самый успешный, но если мы говорим о российских заемщиках, то в большинстве случаев их кредитное качество не вызывает никаких сомнений.

Если говорить об инвестициях buy and hold, то в подавляющем большинстве случаев я считаю, что риски вполне низкие, и говорить о большом риске дефолта, неисполнения обязательств я бы не стал. Другое дело, волатильность рынка велика, фактор геополитики, как мы уже неоднократно отмечали, играет существенную роль, и то, где будут цены на те или иные активы, напрямую зависит от этого фактора».

Про инфляцию в США

«С одной стороны, инфляция — не так плохо, поскольку она „подъедает“ соотношение долга к ВВП. Другое дело, в США сейчас встает вопрос борьбы с инфляцией. Если мы говорим о повышении ставок, то их последовательное повышение в конце концов скажется на стоимости обслуживания долга, когда его значительная часть будет привлечена по высоким ставкам.

Но есть и другой момент. Не исключено, что борьба с инфляцией может завершиться быстрее, чем все думают, потому что еще один фронт, на который смотрят регуляторы — это экономический рост. В 2022 году все выглядит неплохо, но что будет в 2023–2024 годах, не совсем понятно. Есть сценарий, при котором экономика тормозится достаточно быстро, и регулятору приходится выбирать: держать высокие ставки и бороться таким образом с инфляцией, или понижать процентные ставки, пытаясь стимулировать экономический рост. Этот вопрос пока остается открытым».

Евгений Малыхин

Партнер, руководитель инвестиционного департамента УК «Атон-менеджмент»

«Как США будут справляться с инфляцией в 7%, а также с долгом — действительно большой вопрос. Поэтому иметь в портфеле 10–15% золота (через ETF), как некий хедж против доллара, — очень неплохая идея».