2016 год сложно назвать переломным для индустрии электромобилей (EV). Несмотря на рост количества проданных автомобилей на 38% г/г до 750 тыс. ед., в относительном выражении на 1 тыс. реализованных за год автомобилей с двигателем внутреннего сгорания пришлось всего 11 купленных электромобилей. По итогам года совокупный автопарк EV достиг 2 млн. ед., увеличившись на 60% г/г. Среди электромобилей существует 2 основные категории – электромобили, использующие только энергию установленных батарей (BEV), а также гибридные электромобили с двигателями внутреннего сгорания и электрическими батареями малой ёмкости, энергии которых хватает на непродолжительную поездку (PHEV). Ровно 60% реализованных в 2016 году EV относились к категории BEV.

Причин весьма низкого спроса на электромобили сразу несколько: существующие ограничения по максимальному пробегу без подзарядки (порядка 200-300 км для автомобилей в «среднем» ценовом сегменте), достаточно долгая процедура зарядки (более 20 минут), ограниченная доступность зарядных станций и, наконец, большая цена по сравнению со стандартными автомобилями. Тем не менее, многие автомобильные компании в своих программах развития делают ставку именно на электромобили. Во-первых, КПД двигателей внутреннего сгорания составляет 20- 30%, тогда как КПД электродвигателей колеблется в интервале 80-90%. Кроме того, согласно прогнозам BNEF (Bloomberg New Energy Finance), паритет в стоимости двух категорий автомобилей за полный жизненный цикл может быть достигнут уже в 2025 году.

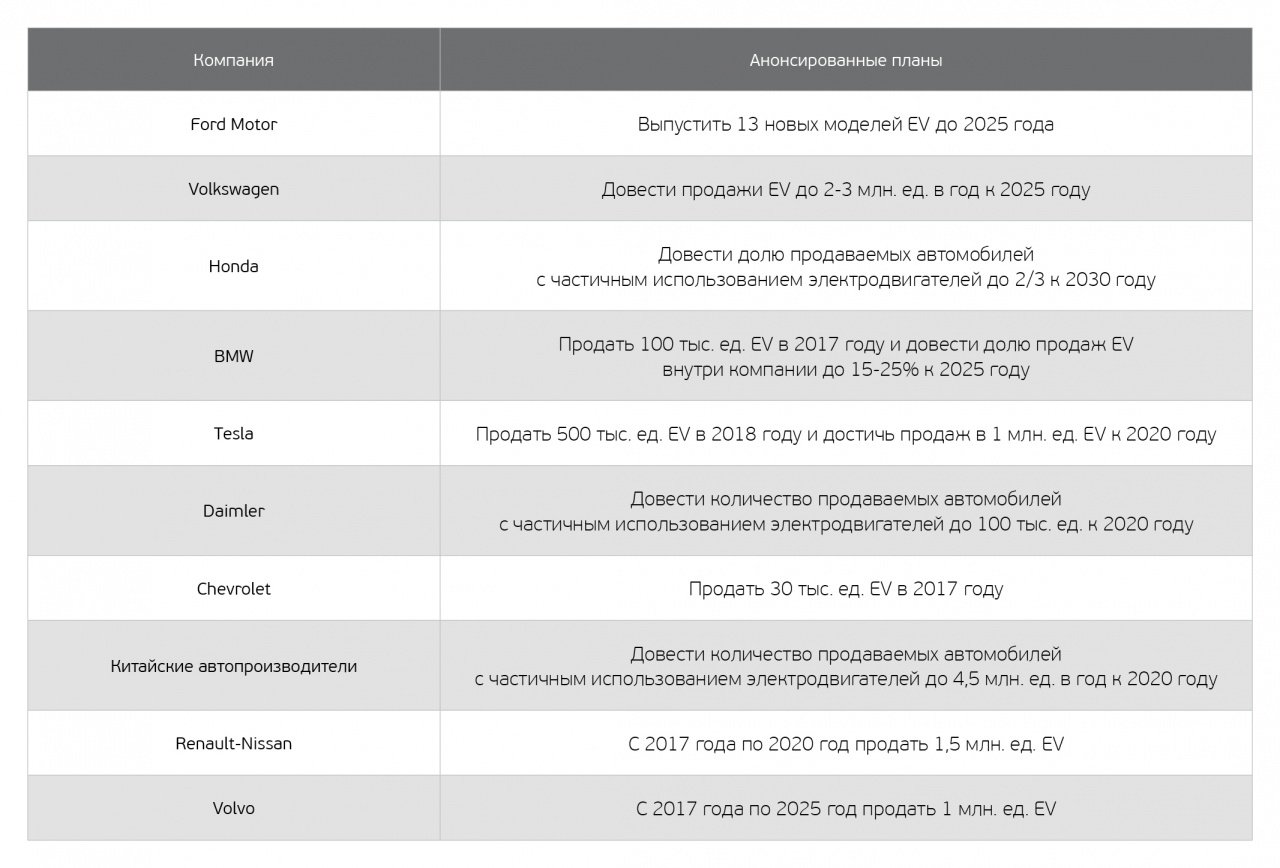

Автомобильные компании и их планы по разработке электромобилей Источник: данные компаний

Главной причиной снижения цен электромобилей должно стать сокращение стоимости используемых батарей – на текущий момент стоимость батареи достигает 50% от цены электромобиля, однако к 2030 году прогнозируется сокращение показателя до18-23%. Если в 2010 году средняя стоимость литиево-ионных батарей для EV составляла около $1 тыс. за КВт/ч, то по итогам 2016 года показатель сократился до среднего значения в $280 за КВт/ч. Усовершенствование условий протекания химических реакций, а также эффект масштаба, по прогнозам, приведут к падению индикатора до $120 за КВт/ч к 2030 году. В результате, уже в 2021 году число проданных за год EV способно достичь отметки в 3 млн. ед., а к 2040 году эксперты ожидают увеличения доли электромобилей в структуре продаж автомобильного сектора до 35% с текущих 1,1%. Данные структурные изменения способны оказать значительное влияние, если не сказать «вызывать революцию», на рынке сырья, используемого в производстве электродвигателей и зарядных станций.

Электрические аккумуляторы

На текущий момент стоимость электрических батарей на 25% складывается из стоимости сырья, в то время как остальные 75% затрат приходятся на другие технические комплектующие. Процесс автоматизации производства последних, а также увеличение масштабов производства, должны снизить долю данных затрат до 50% и довести долю сырьевых затрат до 50%. Стоит отметить, что текущие модификации электродвигателей во многом основаны на одном и том же сырье. Наиболее популярные технологии – технология NCA (основана на использовании лития- никеля-кобальта-алюминия), NMC (литий-никель-марганец-кобальт), LMO (литий-марганец-смесь оксидов магния и алюминия), LTO (литий-оксид титана), LFP (литий – фосфат железа) и технология LCO (литий – оксид кобальта). Наиболее востребованными элементами в производстве электрических батарей являются литий, никель, кобальт, марганец, а также используемые практически везде медь и графит. По мнению производственных экспертов, до 2020 года каждый из данных элементов будет играть весомую роль в разработке электродвигателей, тогда как ждать появления новых глобальных концепций не стоит. Например, конкуренцию литию на текущий момент может составить свинец, однако он менее безопасен и его использование снижает производительность батарей.

Литий

По итогам 2016 года совокупный мировой объем добычи лития достиг 190 млн. тонн, из которых 41% пришлось на транспортный сектор, сектор потребительской электроники и сектор хранения энергии. Для производства электрических батарей используется около 20% всей добычи лития: каждый двигатель EV требует от 2 до 13 кг чистого лития, в то время как общие затраты лития при производстве электромобиля могут достигать 40-100 кг. Например, производство электромобиля Tesla Model S требует 63 кг лития, что в 10 тыс. раз превышает затраты лития при производстве смартфона (включая батарею). На фоне расширения спроса на электромобили стоимость лития существенно выросла – с начала 2016 года по ноябрь 2017 года индекс Global X Lithium ETF продемонстрировал рост на 94%.

Динамика стоимости акций инвестиционного фонда Global X Lithium ETF, $ Источник: Bloomberg

Согласно оценкам экспертов, развитие автомобильной отрасли способно привести к росту спроса на литий до 500 млн. тонн уже в 2021 году и до 779 млн. тонн к 2025 году, что естественным образом должно сказаться на его стоимости. На текущий момент существует около 350 проектов по добыче лития, из которых 70% сосредоточены на солончаках Южной Америки – в Аргентине, Боливии и Чили. Стоит отметить, что большую роль при добыче лития играет наличие примесей – так Боливия обладает самыми большими запасами лития, однако высокая концентрация примесей делает литий, добываемый в стране, недостаточно конкурентным. Альтернативой здесь могут служить австралийские добытчики.

Например, в конце сентября 2017 года китайская автомобильная компания Great Wall Motor Co Ltd приобрела 3,47% акций австралийского добытчика лития Pilbara Minerals Ltd за $22 млн. В I половине 2018 года Pilbara Minerals запустит новый проект по добыче лития и тантала, а начиная с 2020 года компания будет ежегодно поставлять 75 тыс. тонн силиката лития и алюминия автомобильному концерну. Кроме этого соглашение компаний предполагает возможное увеличение данного показателя еще на 75 тыс. тонн ежегодно в случае, если Great Wall Motor частично профинансирует расширение производства на проекте (на сумму $50 млн.) Данный шаг отражает желание корпорации обеспечить себя долгосрочными контрактами на поставку лития из стран, политические и экономические риски в которых минимальны.

Никель

С начала 2016 года по ноябрь 2017 года стоимость никеля увеличилась на 38%, однако данное увеличение во многом вызвано факторами, не связанными с расширением спроса на никель при производстве электродвигателей. Главной причиной подобной динамики является сохранение высоких темпов роста экономики Китая в 2016-2017 гг. Именно опасения сокращения темпов расширения экономики Поднебесной привели к спаду стоимости металла в июне 2014 года – декабре 2015 года. Стоит отметить, что одним из рисков для рынка являются действия правительства Индонезии – одного из крупнейших добытчиков металла.

В январе 2014 года правительство Индонезии ввело запрет на экспорт необработанных руд металлов из страны (в том числе никель, медь, железо, цинк, свинец, марганец), что привело к скачку стоимости металла на 50% в период с конца 2013 года по середину мая 2014 года. Возможная отмена данного ограничения способна существенно повлиять на динамику стоимости металла, несмотря на прогнозируемый рост спроса никеля. Отметим, что ключевым производителем никеля являются Филиппины с долей добычи в 14,9% от общемирового уровня в 2015 году.

Стоимость никеля, $ за тонну Источник: LME (London Metal Exchange)

Медь

Если в автомобилях с двигателем внутреннего сгорания используется в среднем 23 кг меди, то в HEV данный показатель достигает 40 кг, в BEV 83 кг, в то время как крупные автобусы на электрических батареях используют от 224 кг до 369 кг чистой меди. Кроме процесса производства самих двигателей, медь находит широкое применение и в производстве зарядных станций – каждая зарядная станция требует от 0,7 кг меди, в то время как для функционирования станций быстрой зарядки (пользующихся наибольшим спросом) необходимо от 8 кг промышленного металла. Прогнозируемое развитие отрасли электромобилей вместе с параллельным расширением сети зарядных станций способно привести к почти 10-кратному увеличению потребности в меди к 2027 году: со 185 тыс. тонн в 2017 году до 1,74 млн. тонн в 2027 году. С начала 2016 года стоимость меди выросла на LME на 46%.

Стоимость меди, $ за тонну Источник: LME (London Metal Exchange)

Графит

Одним из наиболее востребованных материалов при производстве электродвигателей остаётся графит, который обладает повышенным сопротивлением по отношению к высоким температурам. Именно графит, по данным Tesla Motors, станет основным сырьем для производства батарей на Tesla Gigafactory. В 2015 году для производства электрических батарей понадобилось 80 тыс. тонн графита. Например, в каждой модели Tesla Model S используется 54 кг графита. К 2020 году прогнозируется увеличение спроса на графит до 250 тыс. тонн. Ограничить рост его стоимости может внедрение новых теплостойких материалов, способных лучше сохранять выработанную энергию. Лидером в производстве графита на текущий момент является Китай, доля которого на рынке достигает 60% (включая производство синтетического графита), в то время как корпоративным лидером можно назвать швейцарский сырьевой гигант Glencore PLC.

Кобальт

Кобальт является «побочным» продуктом при добыче меди и никеля. Несмотря на это, данный металл нельзя заменить ни никелем, ни медью. Именно ограниченность предложения является одной из причин быстрого роста стоимости металла в последние годы – в США кобальт не добывают уже 40 лет, а стоимость кобальта с начала 2016 года подскочила на 150% и достигла $60 тыс. за тонну. На текущий момент 40% всего металла направляется на производство батарей, а к 2019 году прогнозируется увеличение показателя до 55%. В среднем при производстве электродвигателя необходимо около 15 кг кобальта. Развитие сектора электромобилей, по мнению экспертов Macquire Group, способно привести к 2-кратному увеличению потребности в металле к 2020 году.

Стоимость кобальта, $ за тонну Источник: LME (London Metal Exchange)

По итогам 2014 года более 50% кобальта добывалось в Демократической Республике Конго, а уже в 2017 году страна намерена произвести 70,1 тыс. тонн металла (при общем уровне мировой добычи в 122 тыс. тонн в 2016 году) и увеличить данный показатель до 82 тыс. тонн к 2021 году. Среди других крупнейших производителей – Китай (6,3% производства в 2016 году), Канада, Россия, Австралия и Замбия. Среди представителей корпоративного сектора выделим сырьевого гиганта Glencore PLC, владеющего почти третью проектов по добыче кобальта.

Прогнозируемое увеличение потребности в металлах Источник: Lithium Market Dynamics, Goldman Sachs, International Copper Association , BMI Research, Bloomberg New Energy Finance, * объем графита, направляемого для производства электрических батарей

До 2030 года даже при самых оптимистичных прогнозах развития сектора электрических автомобилей производство батарей для электромобилей и зарядных станций потребует всего 1% изведанных мировых запасов лития, никеля и меди, а также 4% запасов кобальта. Несмотря на это, на текущий момент количество крупных проектов по добыче данных металлов весьма ограничено, что, по нашему мнению, способно привести к существенному росту финансовых показателей крупных игроков в отрасли. Одним из дополнительных факторов, способных вызвать рост результатов добывающих компаний, могут стать долгосрочные контракты с крупнейшими автопроизводителями.

Александр Жданов — аналитик QBF