Инвестиции в акции на стадии первичного публичного размещения традиционно связаны с большими рисками. Участие в IPO может принести инвестору как большие потери, так и доходность в десятки процентов. Однако найти компанию, способную вызвать ажиотаж у инвесторов в первый день торгов на бирже, непросто.

ИНФОРМАЦИЯ ПРЕДНАЗНАЧЕНА ДЛЯ КВАЛИФИЦИРОВАННЫХ ИНВЕСТОРОВ

Фонд предлагает решение квалифицированным инвесторам, которые хотят участвовать в «горячих» IPO, но при этом не брать на себя риски отдельных эмитентов. Эксперты фонда тщательно анализируют компании, и лишь небольшая часть (менее 10%) проводимых размещений удовлетворяет критериям, разработанным экспертами фонда. В итоге более 80% сделок оказываются успешными, а доходность фонда за два месяца составляет 16.5% в долларах. Именно экспертный подход в выборе компаний и ежедневная вовлеченность позволяют фонду демонстрировать столь высокий результат.

Один из важнейших критериев, которым руководствуется Фонд при отборе сделки, – отраслевая принадлежность компании. Прежде всего эксперты обращают внимание на высокотехнологические сектора, где появляется большое количество новых компаний и новых перспективных технологий. Из 15 сделок, проведенных фондом за последний отчетный период, 9 пришлось на высокотехнологические компании из секторов финтех, IT, производство автомобилей и т.д.

Одной из таких компаний, IPO которой привлекло укспертов Фонда, стал стартап Lemonade. Это быстроразвивающаяся компания, которая с помощью искусственного интеллекта и больших данных стремится перестроить всю индустрию страхования, предоставив клиентам удобный, быстрый и доступный сервис. Lemonade разработал платформу, позволяющую оформить страховку через мобильное приложение или сайт всего за 90 секунд. Клиентам не приходится возиться с бумагами и взаимодействовать с брокерами. Вместо этого все вопросы по страхованию пользователям помогают решать чат-боты и системы искусственного интеллекта, которые общаются с клиентами на живом неформальном языке. Бизнес-модель стартапа отличается от моделей традиционных страховых компаний: Lemonade берет фиксированную комиссию от стоимости страховок. Это позволяет стартапу создавать стабильный поток доходов. При этом компания не берет на себя значимый риск, распределяя 75% риска между перестраховщиками.

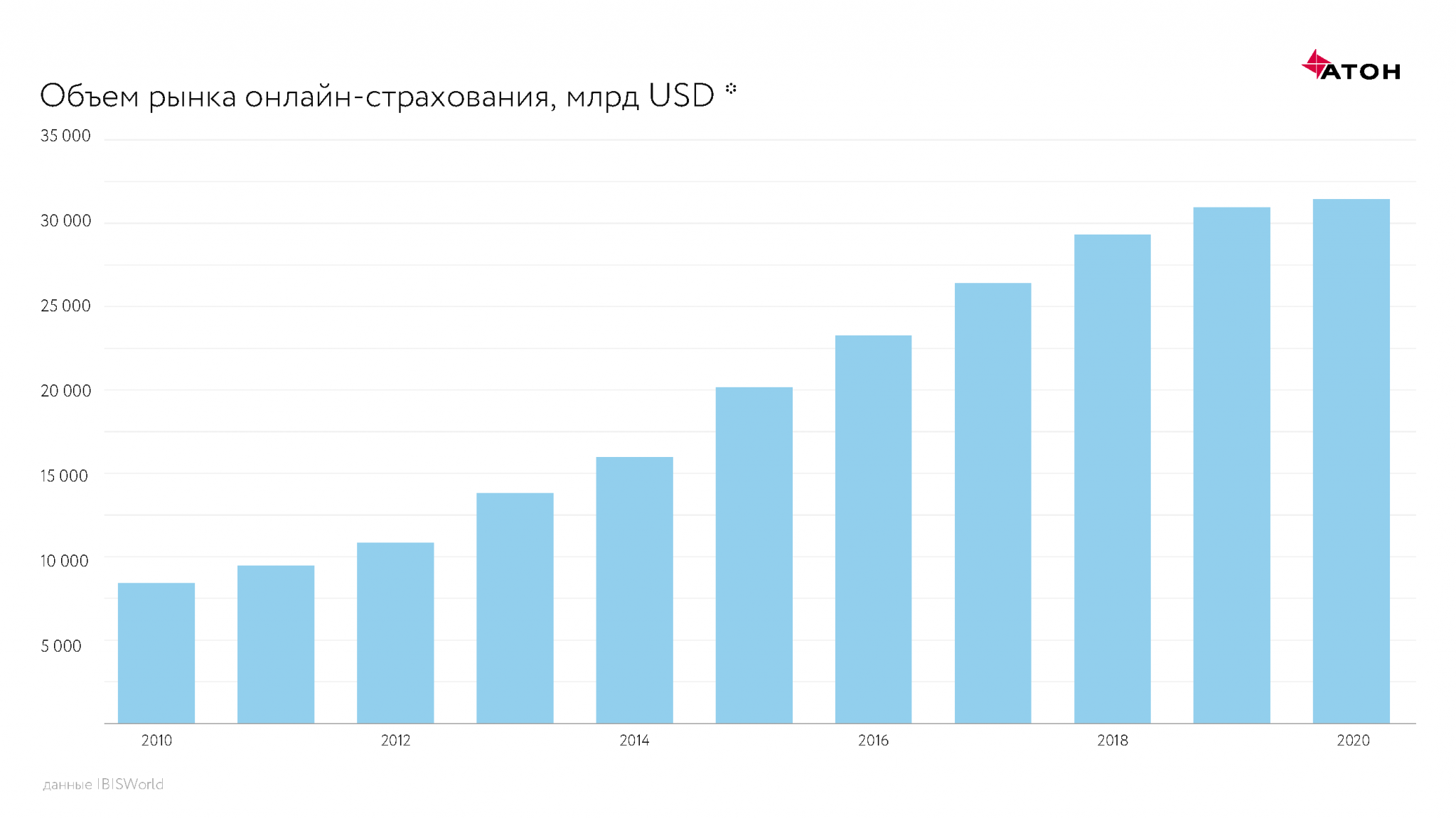

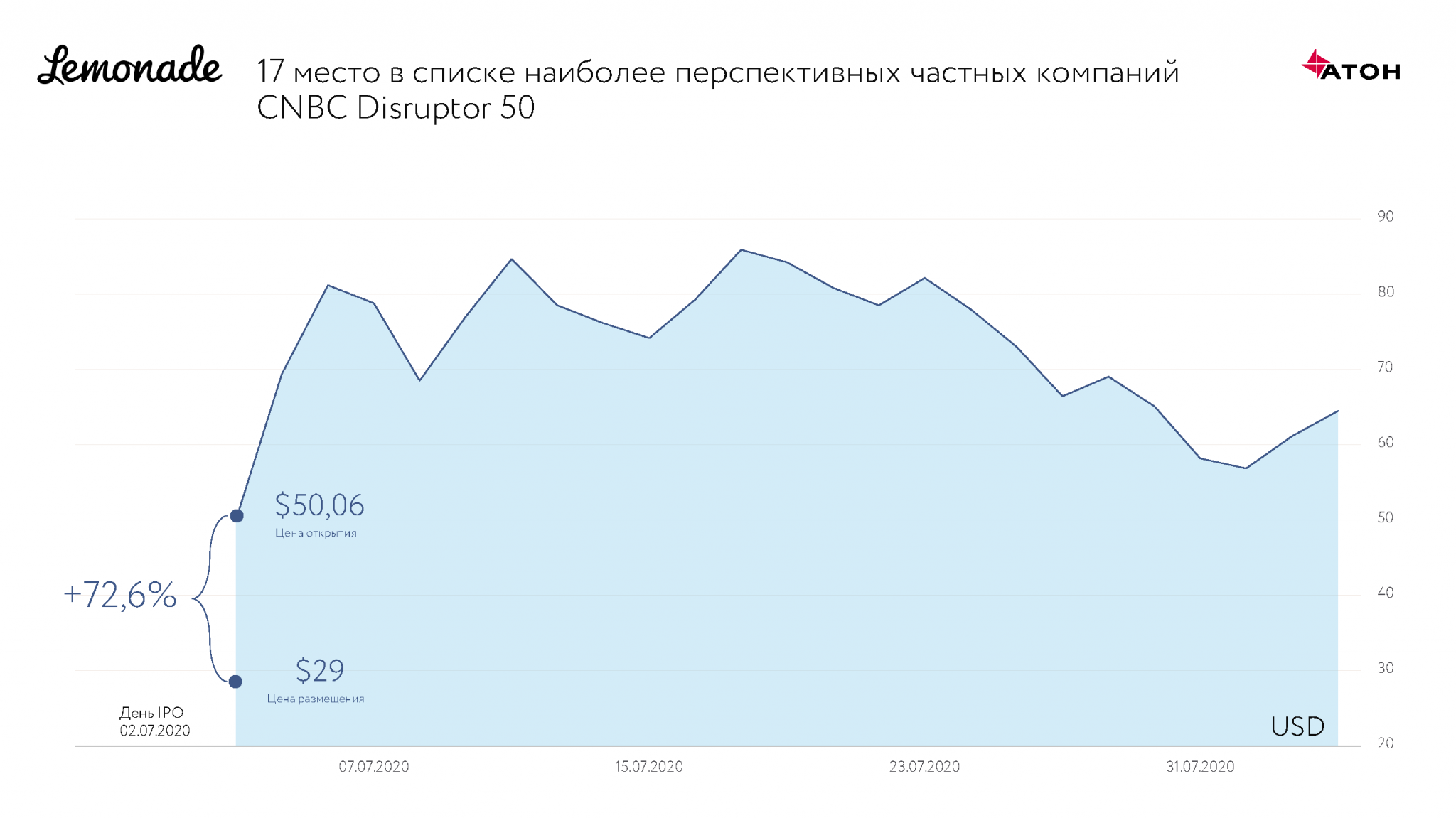

Последние несколько лет выручка Lemonade стабильно росла: в 2019 году рост составил 199%, а в первом квартале 2020 года - 138,2%. При столь высоких темпах роста выручки, Lemonade фиксировал и значительные убытки. В первом квартале этого года чистые расходы страховщика составили $36,5 млн. Тем не менее, это не помешало Lemonade в июне 2020 года попасть в CNBC Disruptor 50 – список наиболее перспективных частных компаний. Аналитики высоко оценивают и сам рынок онлайн- страхования. В этом году эксперты IBISWorld оценили его в $31,3 млрд со среднегодовым ростом за последние пять лет около 9%

Lemonade дебютировал на Нью-Йоркской бирже 2 июля. Стоимость акции компании на открытии составила $50.06 за акцию при цене размещения $29.

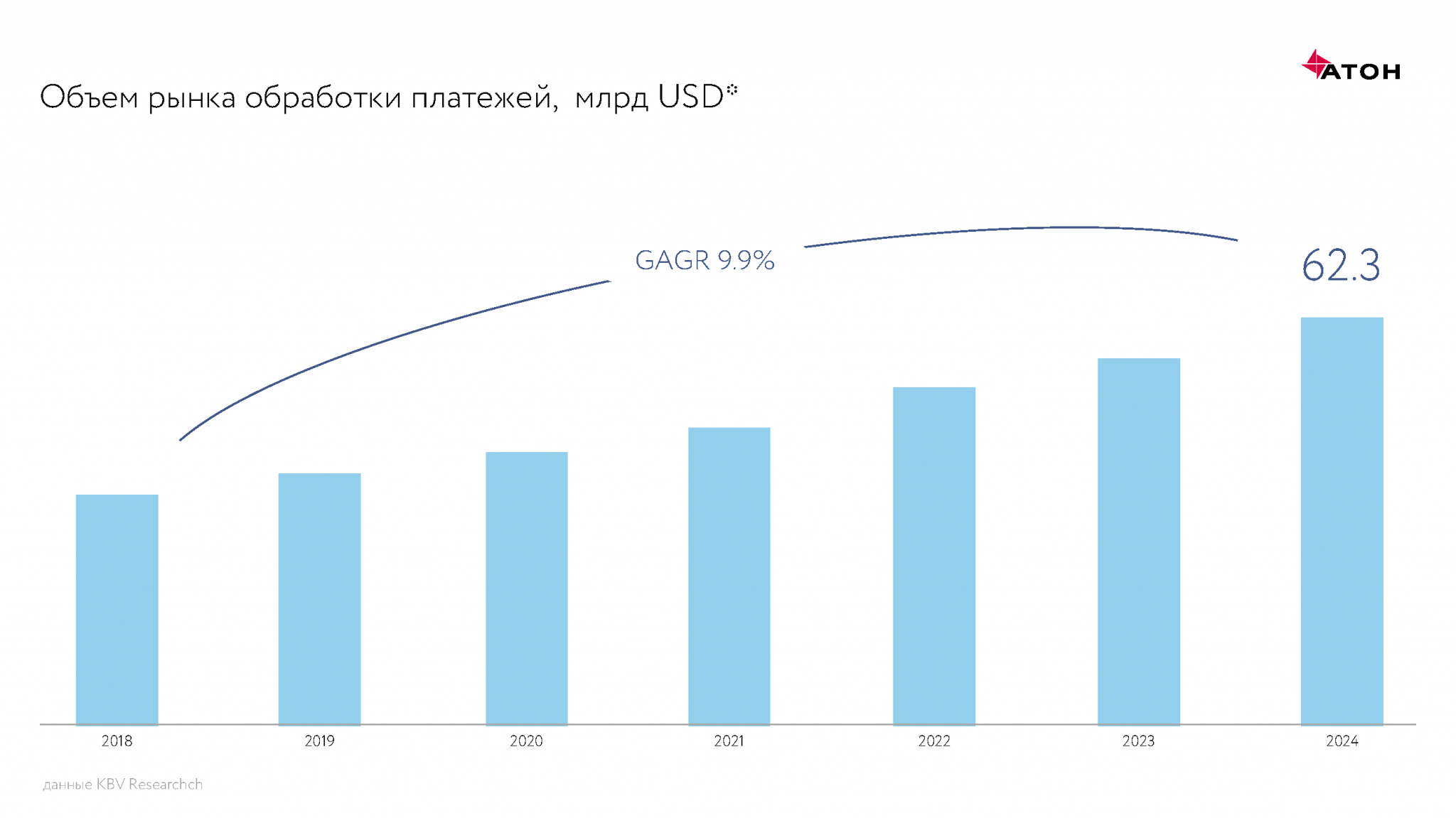

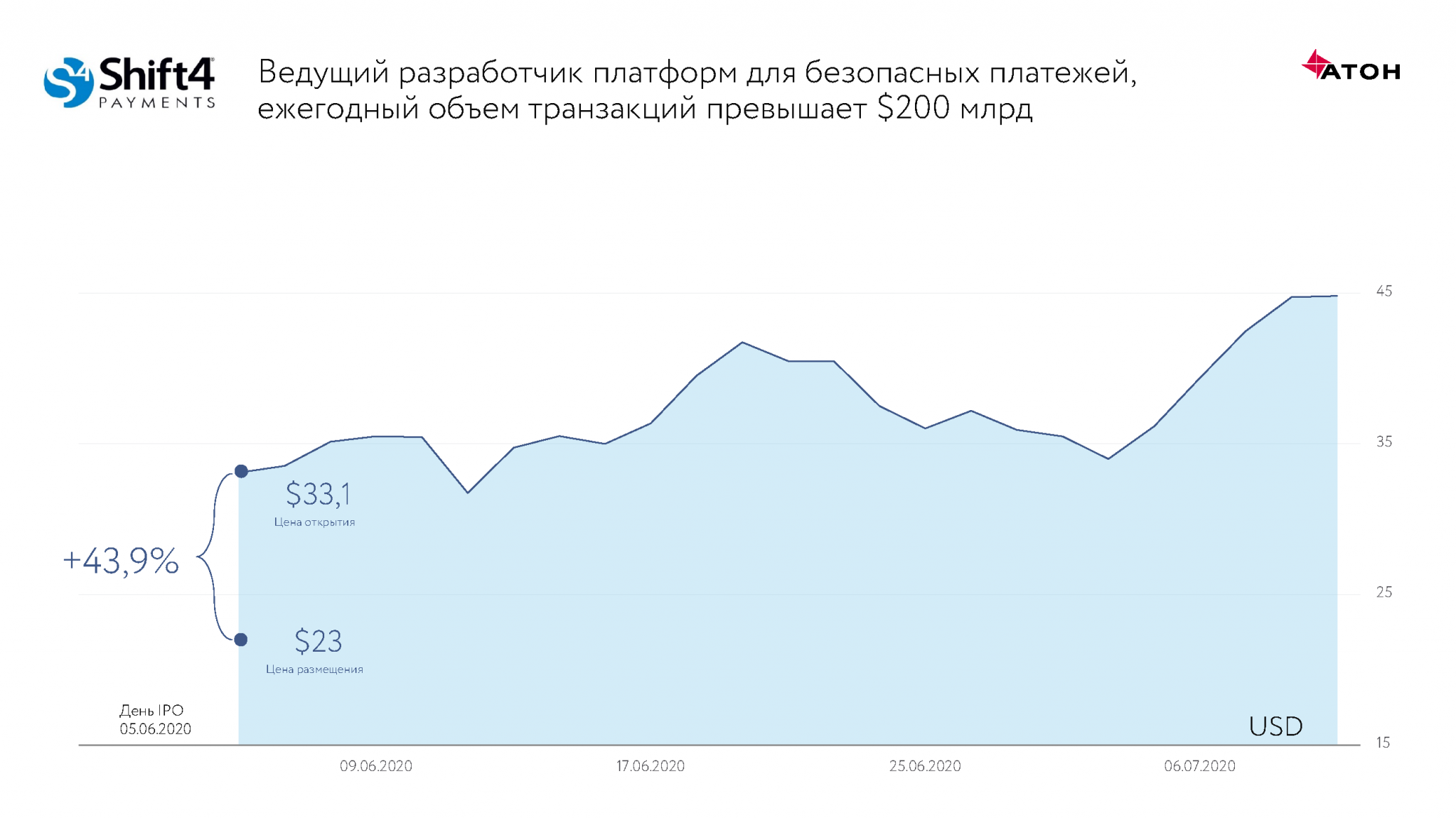

Другой пример IPO компании из технологического сектора, заинтересовавшей экспертов Фонда, – IPO Shift4 Payments. Эта компания является ведущим независимым поставщиком решений для безопасной обработки платежей. Согласно исследованиям аналитиков, совокупный годовой темп роста рынка услуг по обработке платежей составляет 9,9%, и к 2024 году объем рынка достигнет 62,3 млрд долларов. На фоне таких ожиданий IPO Shift4 Payments вызывало особый интерес экспертов фонда.

Компания предоставляет своим клиентам полноценную экосистему – интегрированную платежную и технологическую платформу, состоящую из набора продуктов и услуг. Технологии Shift4 Payments используются в самых разных индустриях, от ритейла до компьютерных игр. Ежегодно компания проводит более 3,5 млрд транзакций для почти 200 тыс. клиентов. Их объем в денежном выражении превышает $200 млрд. Основной доход Shift4 получает от комиссий, взимаемых в процентах от общего объема платежей. Компания также зарабатывает на подписке, по которой предоставляет клиентам свои инструменты, программное обеспечение, бизнес-аналитику и другие технологические решения. До пандемии Covid-19 компания демонстрировала быстрые темпы роста. В 2019-м ее выручка увеличилась на 30,5%, в первом квартале 2020-го – на 28,6%. Негативным фактором являлся высокий уровень долга компании и использование выручки от IPO для его погашения. При этом размещение организовывала очень сильная команда банков. Среди андеррайтеров были Citigroup, Credit Suisse, Goldman Sachs и Morgan Stanley, что гарантировало хорошее исследование компании, собиравшейся выходить на рынок. В день IPO цена открытия превысила цену размещения более чем на 43%. Всего Shift4 удалось привлечь $345 млн.

Компания предоставляет своим клиентам полноценную экосистему – интегрированную платежную и технологическую платформу, состоящую из набора продуктов и услуг. Технологии Shift4 Payments используются в самых разных индустриях, от ритейла до компьютерных игр. Ежегодно компания проводит более 3,5 млрд транзакций для почти 200 тыс. клиентов. Их объем в денежном выражении превышает $200 млрд. Основной доход Shift4 получает от комиссий, взимаемых в процентах от общего объема платежей. Компания также зарабатывает на подписке, по которой предоставляет клиентам свои инструменты, программное обеспечение, бизнес-аналитику и другие технологические решения. До пандемии Covid-19 компания демонстрировала быстрые темпы роста. В 2019-м ее выручка увеличилась на 30,5%, в первом квартале 2020-го – на 28,6%. Негативным фактором являлся высокий уровень долга компании и использование выручки от IPO для его погашения. При этом размещение организовывала очень сильная команда банков. Среди андеррайтеров были Citigroup, Credit Suisse, Goldman Sachs и Morgan Stanley, что гарантировало хорошее исследование компании, собиравшейся выходить на рынок. В день IPO цена открытия превысила цену размещения более чем на 43%. Всего Shift4 удалось привлечь $345 млн.

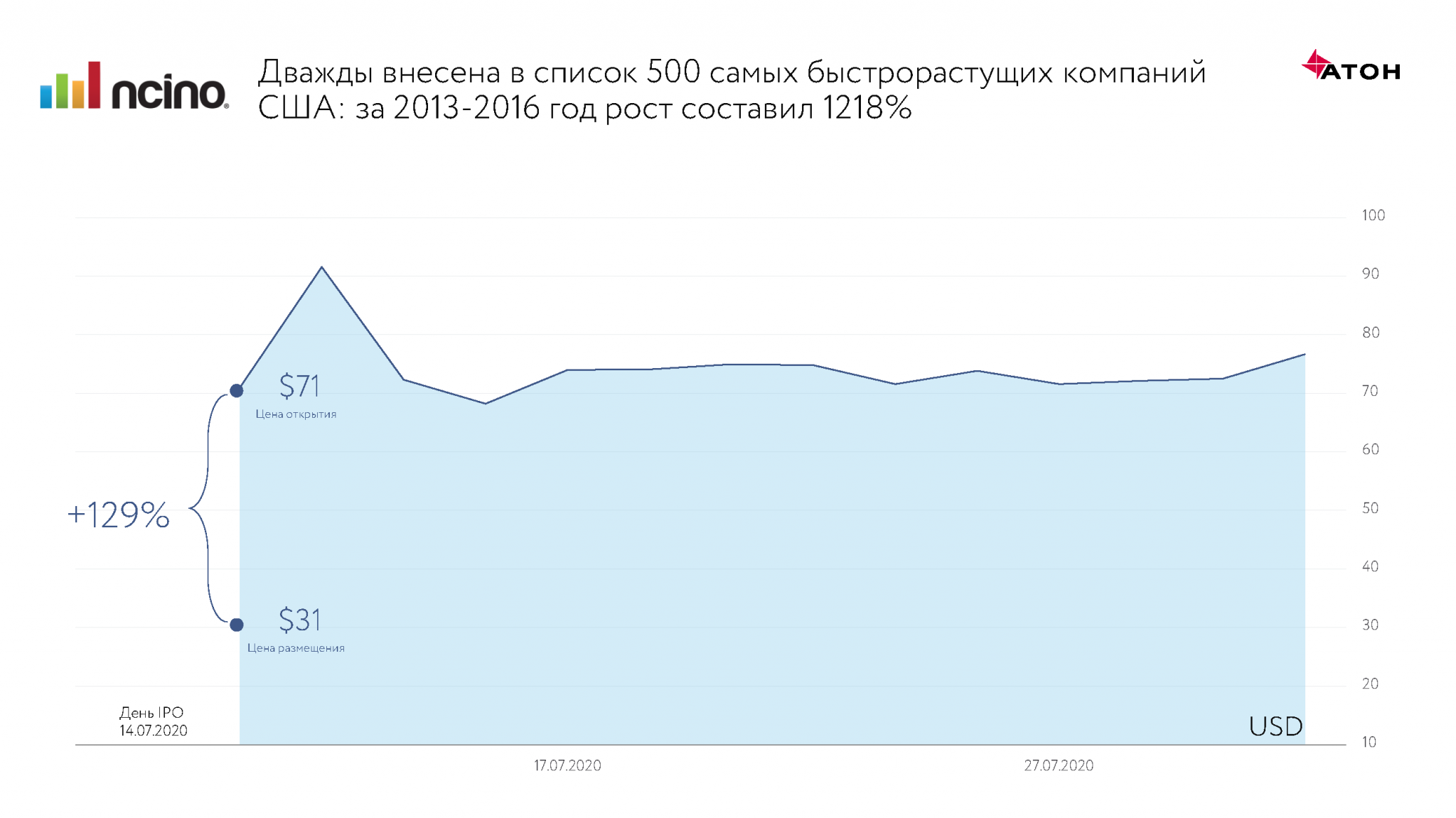

Еще одной компанией, на IPO которой смог заработать фонд, стал финтех-стартап из Северной Каролины. Компания nCino была основана восемь лет назад руководителями банка Live Oak в качестве дочернего предприятия. Разработки стартапа успешно использовались в банке, и вскоре nCino стала привлекать внимание других финансовых учреждений США. В 2014 году компания начала предлагать свою разработку корпоративным банкам, а в 2017 вышла на международный уровень. К 2020 году nCino успела вырасти в ведущего мирового поставщика облачного программного обеспечения для финансовых учреждений.

С помощью облачных вычислений и искусственного интеллекта nCino стремится сделать банковские услуги простыми, удобными и быстрыми. На базе Salesforce компания создает облачную систему по управлению широким набором процессов – от открытия счета до управления жизненным циклом кредита. Операционная система nCino Bank связывает сотрудников фронт, среднего и вспомогательного офисов финансовых учреждений с клиентами и третьими сторонами по всем направлениям бизнеса, что позволяет оцифровывать, автоматизировать и оптимизировать сложные процессы. Свою платформу компания предлагает по подписке, заключая с клиентами контракт на несколько лет.

Предоставляемые nCino продукты особенно актуальны в США, где часть банков до сих пор использует устаревшие системы 1970-х годов. Сейчас у nCino более 1180 клиентов, в том числе Bank of America, Barclays, Santander Bank и TD Bank. Все это способствует тому, что nCino показывает очень сильный рост выручки. Дважды она была внесена в список 500 самых быстрорастущих компаний США, продемонстрировав впечатляющие 1218% роста в период 2013-2016. И даже за первый квартал 2020 года, в самый разгар пандемии, показатели компании практически не изменились. 14 июля nCino вышла на IPO. Стоимость акций на открытии торгов превысила цену размещения на 129% и в первый день бумаги торговались в районе $77.

Dada Nexus Limited – еще одна технологическая компания, IPO которой привлекло экспертов Фонда. Это китайская компания объединяет в себе платформу розничной торговли JDDJ и сервис доставки по требованию Dada Now. Используя собственные инструменты и передовые запатентованные технологии, Dada доставляет товары потребителям в течение нескольких часов после размещения заказа. Компания была основана в 2015 году и за 4 года превратилась в лидера отрасли с долей рынка около 19%. Сегодня Dada Nexus №1 в Китае по количеству заказов: за последний год 634 000 курьеров коллективно доставили 822 млн заказов. Сервис покрывает почти 2,5 тыс. городов и округов Китая. Лидирует компания и по сумме покупок (2,3 млрд покупок в год) и по количеству активных пользователей: маркетплейсом пользуется почти 27,5 млн человек. Еще одним важным индикатором успеха грядущего IPO являлось то, что в качестве ключевых партнеров Dada выступают именитые интернет-гиганты JD.com и Walmart. Кроме того, рынок доставки один из самых быстрорастущих, и по оценкам может вырасти в следующие несколько лет в 3-4 раза. На IPO китайской компании удалось привлечь $320 млн. Цена открытия превысила цену размещения на 14%.

Dada Nexus Limited – еще одна технологическая компания, IPO которой привлекло экспертов Фонда. Это китайская компания объединяет в себе платформу розничной торговли JDDJ и сервис доставки по требованию Dada Now. Используя собственные инструменты и передовые запатентованные технологии, Dada доставляет товары потребителям в течение нескольких часов после размещения заказа. Компания была основана в 2015 году и за 4 года превратилась в лидера отрасли с долей рынка около 19%. Сегодня Dada Nexus №1 в Китае по количеству заказов: за последний год 634 000 курьеров коллективно доставили 822 млн заказов. Сервис покрывает почти 2,5 тыс. городов и округов Китая. Лидирует компания и по сумме покупок (2,3 млрд покупок в год) и по количеству активных пользователей: маркетплейсом пользуется почти 27,5 млн человек. Еще одним важным индикатором успеха грядущего IPO являлось то, что в качестве ключевых партнеров Dada выступают именитые интернет-гиганты JD.com и Walmart. Кроме того, рынок доставки один из самых быстрорастущих, и по оценкам может вырасти в следующие несколько лет в 3-4 раза. На IPO китайской компании удалось привлечь $320 млн. Цена открытия превысила цену размещения на 14%.

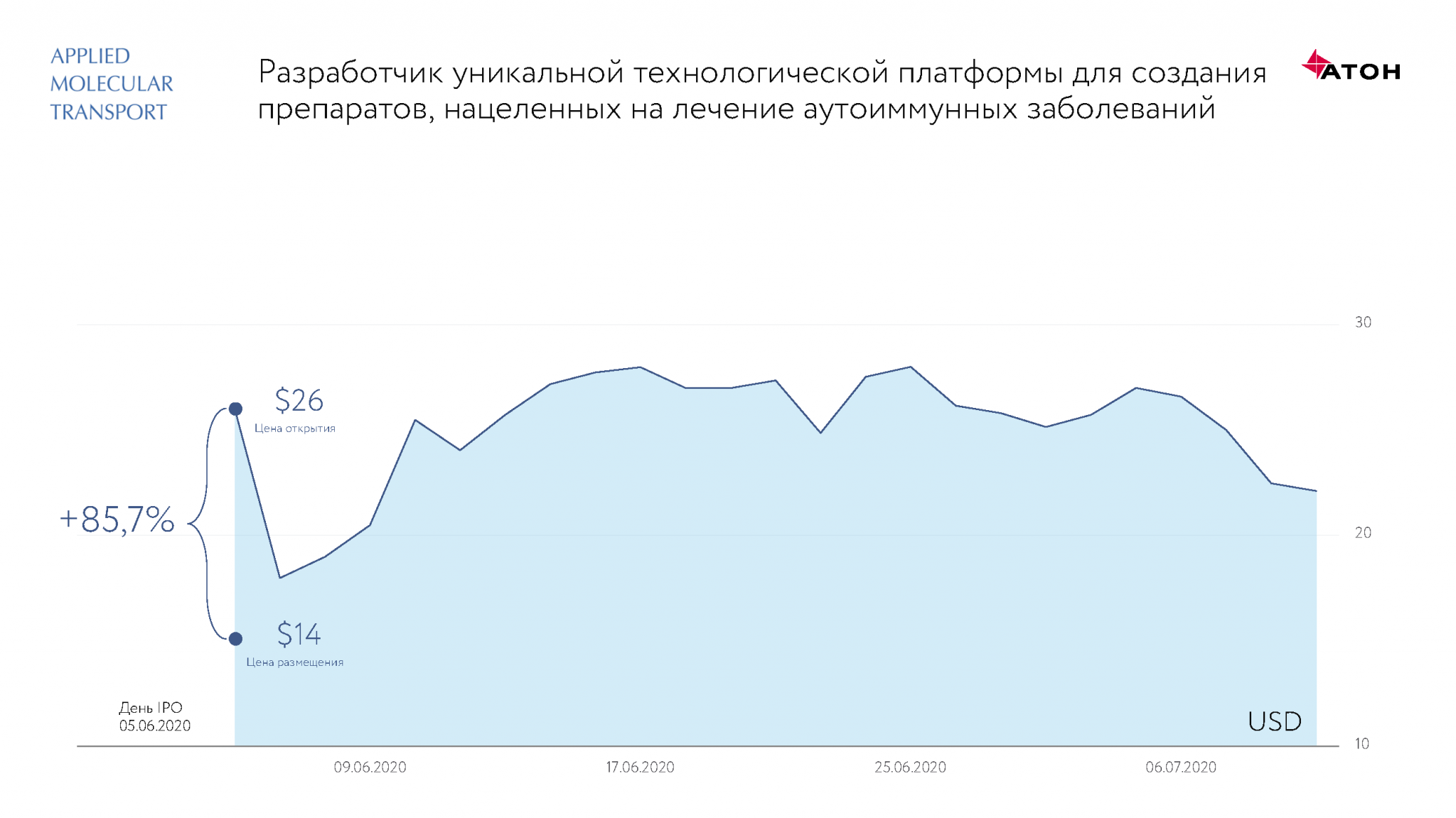

Другим перспективным сектором, привлекающим большие капиталовложения, является биофармацевтика. Компании этого сектора активно выходят на рынок и становятся публичными. За два месяца экспертами было отобрано 6 биофармацевтических компаний.

Одна из таких компаний – малоизвестная биофармацевтическая компания Applied Molecular Transport. Компания разработала и запатентовала технологическую платформу для создания линейки новых пероральных биопрепаратов, нацеленных на лечение аутоиммунных, воспалительных, и метаболических заболеваний. Большинство препаратов пока на первой стадии испытания, и только один, борющийся с язвенным колитом, переходит в следующую фазу. Несмотря на слабые финансовые результаты, важным показателем успешности будущего IPO было наличие у Applied Molecular Transport якорных инвесторов с хорошей репутацией. В компанию ранее инвестировали EPIQ Capital Group, Founders Fund и Sheatree Direct. Другим важным показателем успешности предстоящего размещения была заявленная цель выхода на рынок: компания стремилась привлечь средства для запуска новых испытаний в рамках второй фазы.

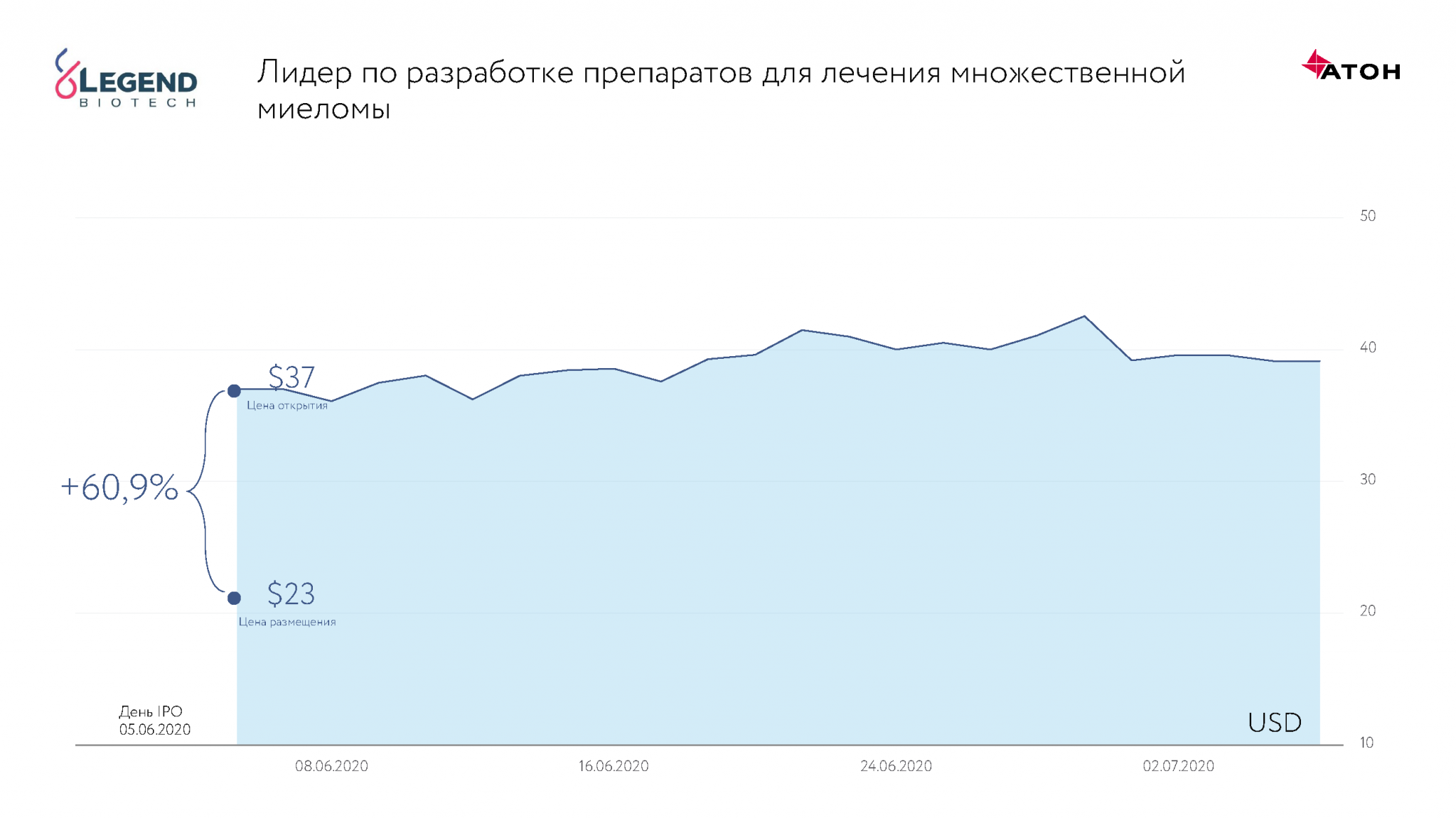

Legend Biotech – еще одна переспективная биофармацевтическая компания, которая недавно вышла на IPO. Legend Biotech занимается разработкой препаратов для лечения различных видов рака, солидных опухолей и инфекционных заболеваний. Ведущий продукт компании - терапия множественной миеломы - на данный момент находится на третьей стадии клинических исследований. В этой области Legend Biotech является лидирующим разработчиком. Миелома - второе по распространенности онкологическое заболевание крови, ежегодно в мире этот диагноз ставят около 160 тыс. пациентов. По данным iHealthcareAnalyst, мировой рынок лечения миеломы к 2025 году может составить $50,5 млрд, а среднегодовой прирост с 2020 года по 2025-й будет составлять 13,3%. Компания изначально нацеливалась привлечь на IPO $100 млн, однако в итоге была оценена инвесторами значительно выше, собрав более $423 млн.

Ежегодно на публичный рынок выходит 150-200 компаний в мире, и в первое время после размещения их бумаги очень волатильны. Частные инвесторы сталкиваются не только со сложностью и порой непредсказуемостью выбора эмитентов, чей выход на IPO окажется успешным (вспомнить хотя бы Uber), но и с трудностями получения аллокации и своевременного выхода из позиции. Фонд позволяет квалифицированным инвесторам решить эти проблемы, значительно снизить риски участия в первичных размещениях и получить доступ к уникальным на рынке сделкам.

Источники: сайты компаний, проспекты компаний