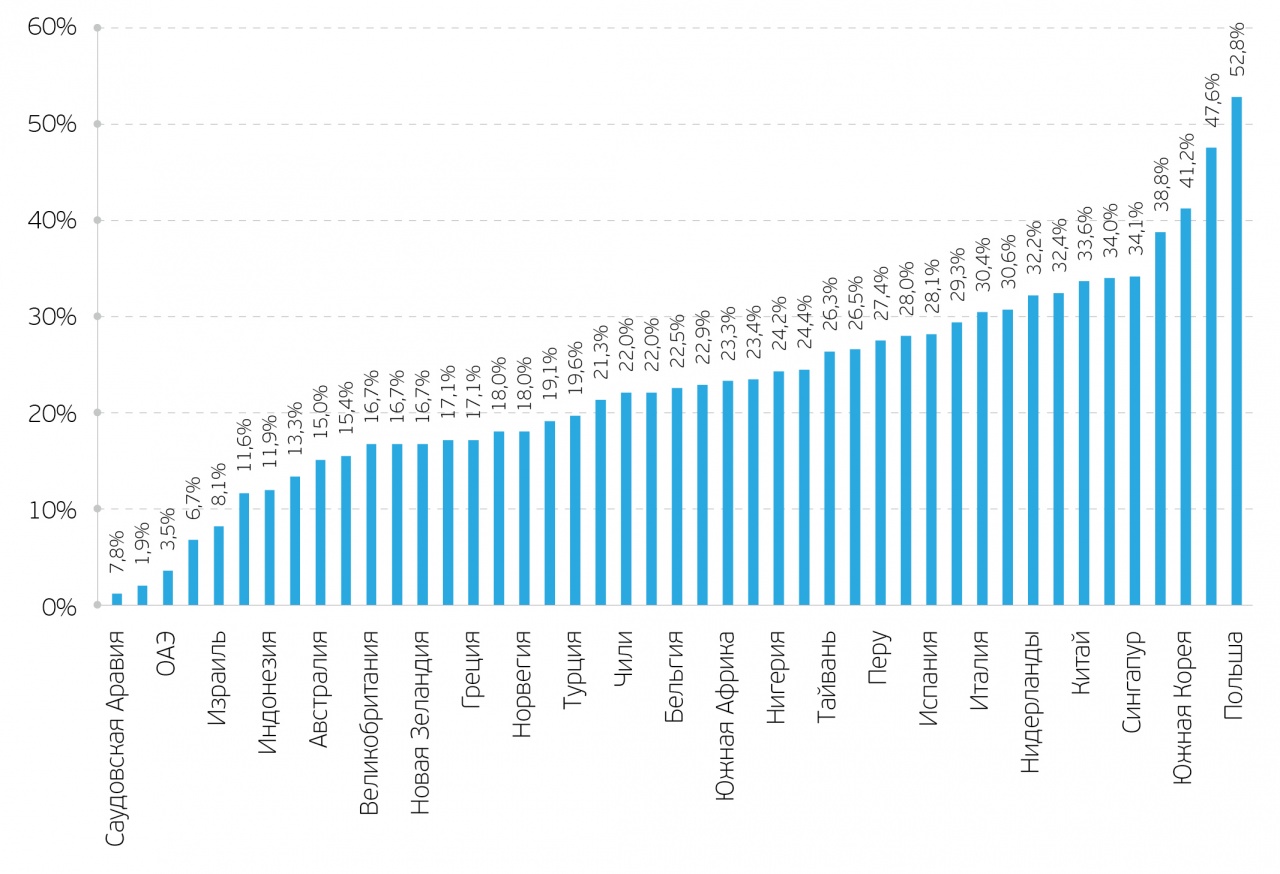

2017 год можно назвать «золотым» для мирового фондового рынка. На 22 декабря все 45 ETF в долларах на крупнейшие фондовые рынки 45 стран отметились положительной динамикой. ETF на российский фондовый рынок едва закрылся в плюсе, обогнав лишь Саудовскую Аравию.

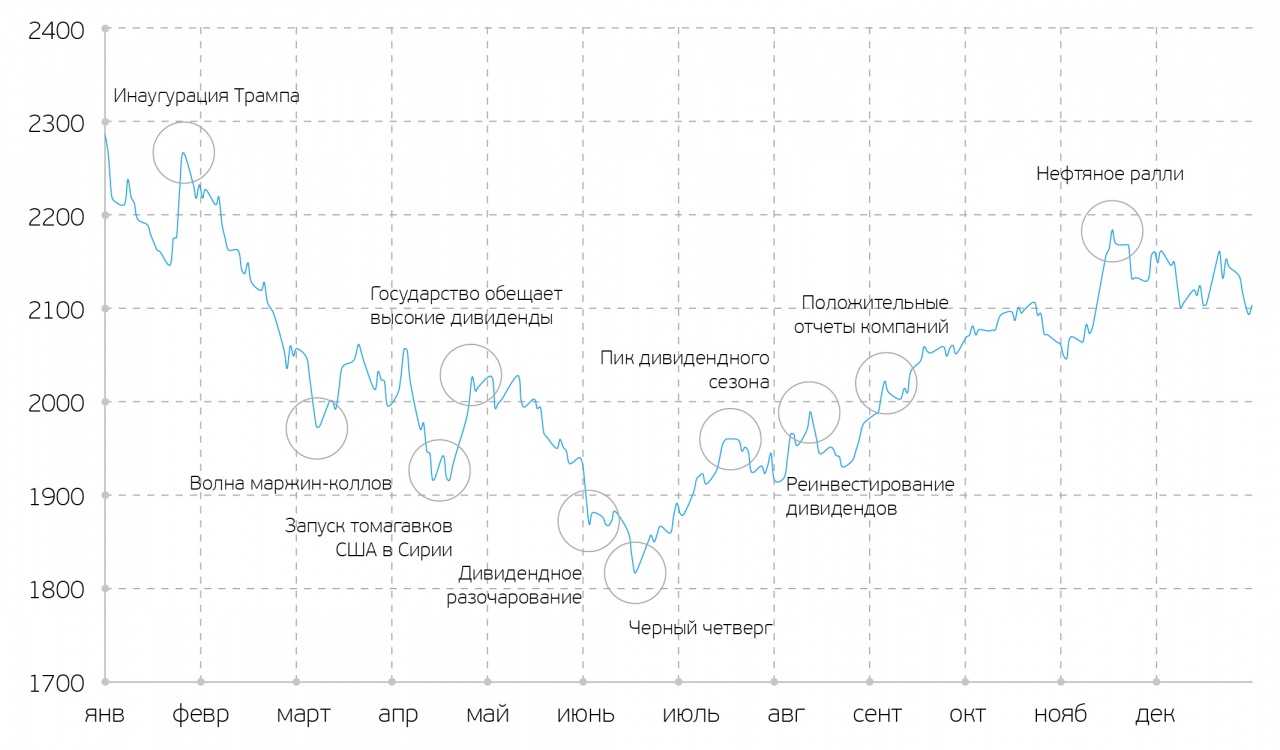

2017 год для российского фондового рынка выдался непростым. Начало года давало большие надежды, связанные с президентством Трампа. Тем не менее уже с февраля индекс ММВБ начал падать и просел к середине июня на 20%, поскольку инвесторы были разочарованы процессом налаживания отношений между РФ и США. Спад сменился ростом в середине июня, однако к концу года индекс так и не смог восстановиться до уровней начала 2017 года.

Доходность ETF на акции стран в 2017 году, % Источник: Yahoo! Finance

В 2017 году влияние на акции компаний оказывало множество факторов. Разочарование Трампом вылилось в существенный спад на фондовом рынке, сопровождаемый волной маржин-коллов: часть инвесторов использовала маржинальные сделки после победы Трампа на выборах президента США в ноябре 2016 года. На падении рынка в начале 2017 года у инвесторов срабатывало принудительное закрытие позиций. Другим разочарованием года стало невыполнение целым рядом компаний поручения Правительства РФ о направлении 50% чистой прибыли на дивиденды. Среди них выделяется «Газпром», который уже второй год подряд ссылается на высокие капиталовложения, связанные со строительством газопроводов.

Несмотря на это, дивидендная доходность индекса МосБиржи в разгар дивидендного сезона составила около 5,3%, что существенно выше среднемирового уровня в 2,4%. Это послужило толчком для роста рынка с середины июня. Немаловажное значение для расширения рынка во II половине 2017 года имели положительные отчеты компаний за I полугодие и за 9 месяцев 2017 года.

Динамика индекса МосБиржи в 2017 году Источник: Московская биржа, расчет QBF

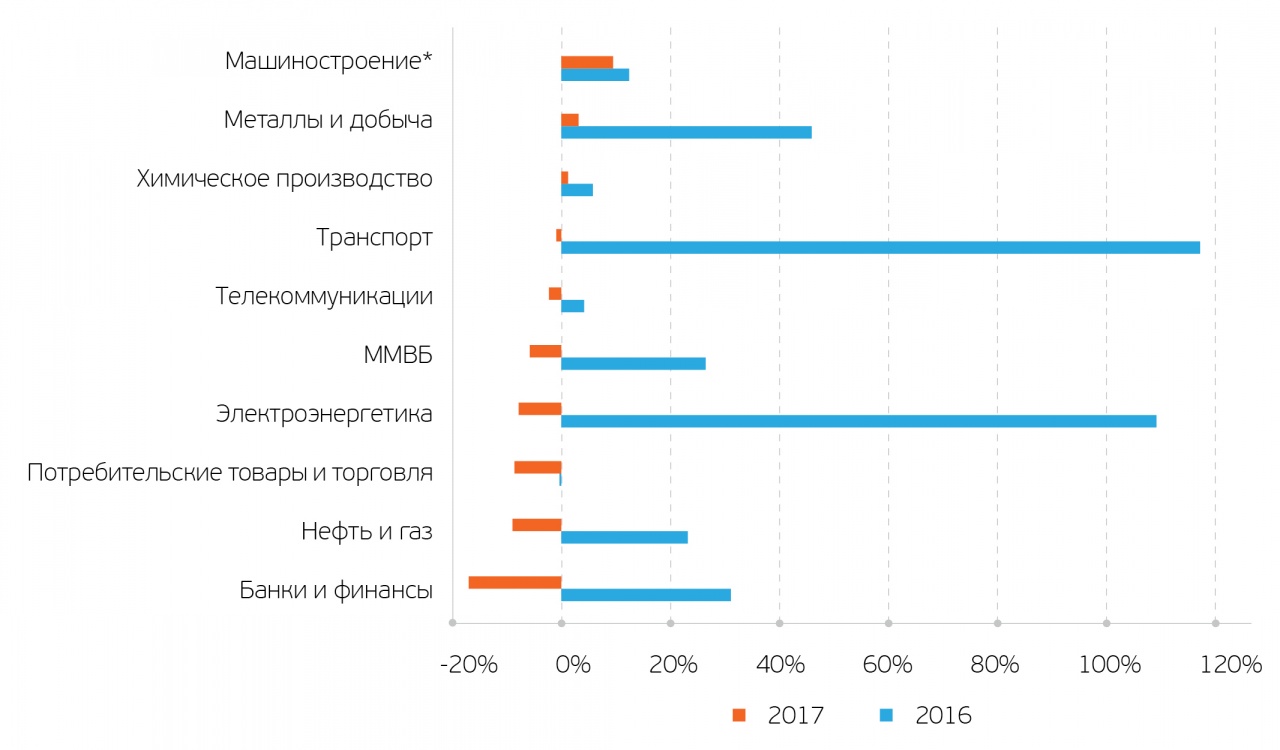

В отраслевом разрезе, в отличие от 2016 года, когда все сектора, кроме потребительского, продемонстрировали положительную динамику, в 2017 году лишь 3 из 9 секторов отметились ростом. Индекс МосБиржи, переименованный из индекса ММВБ в ноябре 2017 года, также отметился негативной динамикой более чем на 5%. Наибольший рост продемонстрировал сектор машиностроения на фоне увеличения продаж автомобилей в России. В данный индекс входили 3 эмитента, 2 из которых – компании автомобилестроения. С 22 декабря расчет индекса прекращен, а эмитенты переведены в сектор потребительских товаров и торговли.

Доходность индекса ММВБ / МосБиржи по секторам, % Источник: Московская биржа, расчет QBF, *данные по доходности индекса Машиностроения указаны на 21 декабря 2017 года

Индекс металлов и добычи, вошедший в тройку лидеров по доходности в 2016 году, перекочевал на 2 место в 2017 году, но уже с существенно более низкой доходностью. Расширению индекса способствовал рост цен на уголь, металлы, в том числе, на фоне начала нового сырьевого цикла, который также может привести к росту цен на алмазы. Лидер прошлого года, транспортный сектор, по итогам 2017 года отметился близкой к нулевой динамикой. Хотя сектор расширился на 30% с января по август, ухудшение финансовых показателей «Аэрофлота» свело на нет набранный рост индекса. Аутсайдером 2017 года стал сектор банков и финансов. Стремительный рост котировок «Сбербанка» нивелировало существенное падение стоимости акций Банка ВТБ.

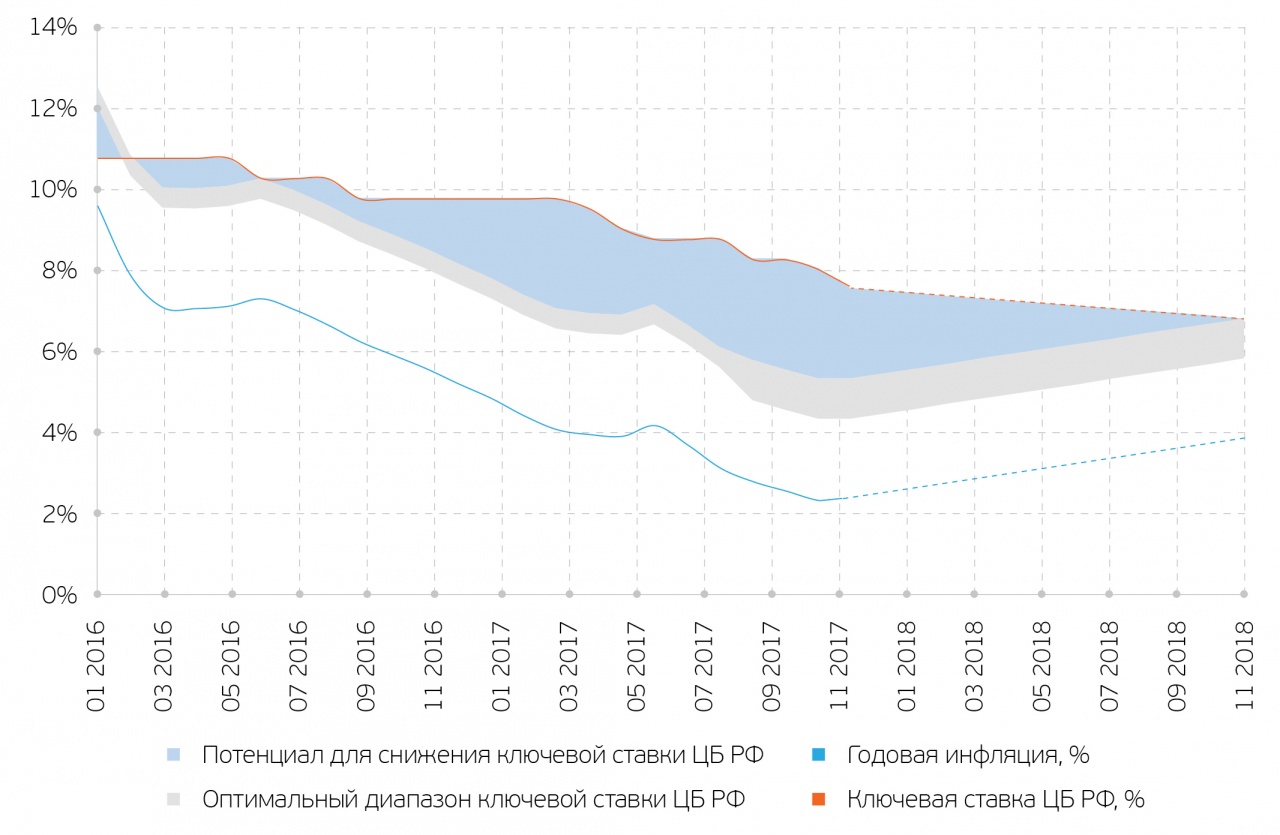

Потенциал снижения ключевой ставки ЦБ РФ Источник: Росстат, ЦБ РФ, расчет QBF

2017 год ознаменовался существенным снижением ключевой ставки ЦБ РФ. Российский регулятор сократил ключевую ставку сразу на 2,25 п.п.: с 10% годовых в январе до 7,75% годовых в декабре. Уменьшению ставки Центробанка способствовало падение годовой инфляции с 5,4% в январе до рекордно низкого уровня в 2,5% в декабре. Спред между ключевой ставкой ЦБ РФ и годовой инфляцией существенно превышает оптимальный диапазон еще с начала 2016 года. В основных направлениях единой государственной денежно-кредитной политики на 2018 год и период 2019 и 2020 годов регулятор расширил уровень равновесной реальной процентной ставки с 2,5-3% до 2-3%.

В декабре реальная процентная ставка составила 5,25%, что существенно выше оптимального значения. Таким образом, у российского регулятора есть пространство для дальнейшего снижения ключевой ставки. ЦБ РФ рассчитывает, что в 2018 году годовая инфляция достигнет целевого уровня в 4%. Данный уровень темпов роста цен соответствует снижению ключевой ставки как минимум на 75 базисных пунктов до 7% годовых. Это приведет к дальнейшему снижению ставок по депозитам в банках, росту стоимости облигаций и повышению привлекательности дивидендных акций. Таким образом, у инвесторов есть возможность купить облигации и дивидендные акции по привлекательной цене.

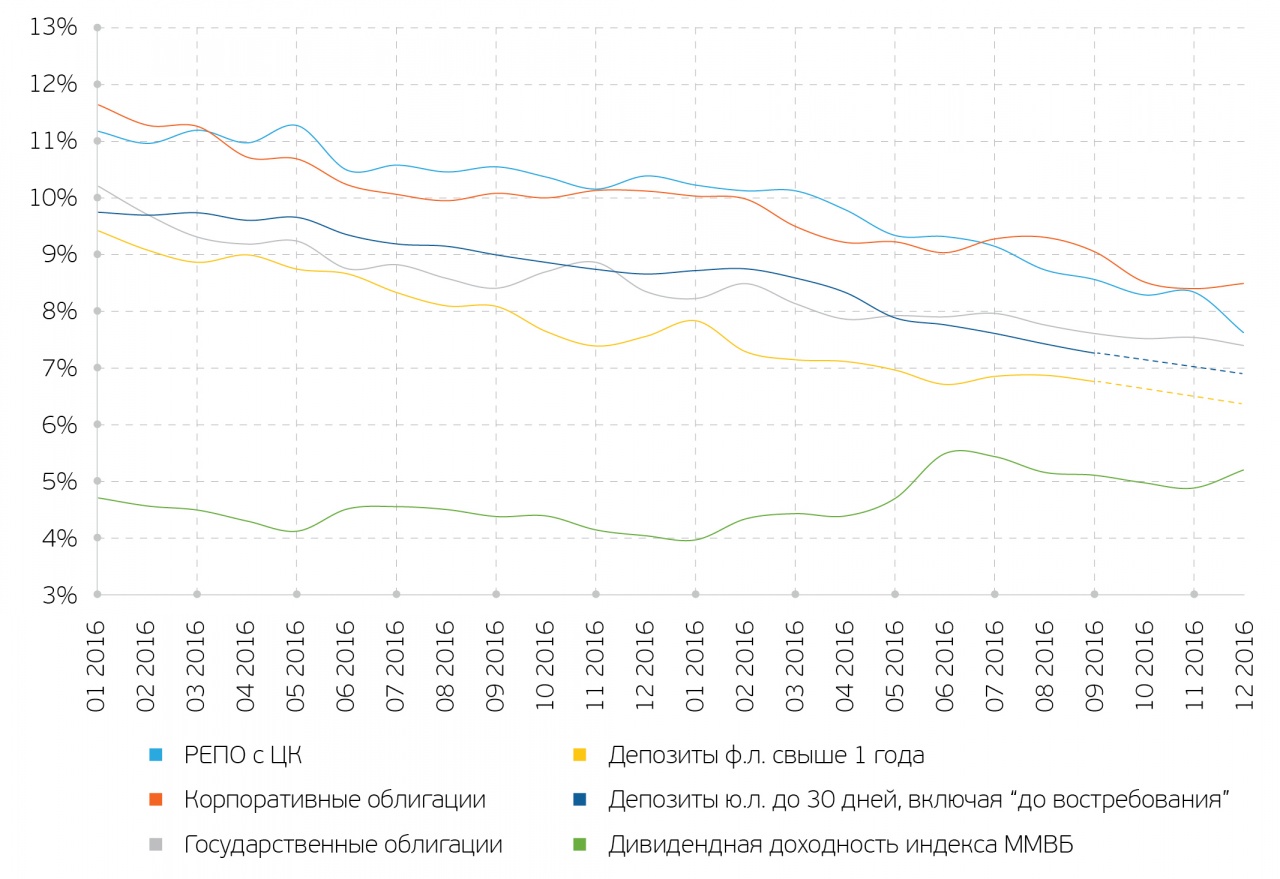

Доходность активов на российском рынке, % Источник: Московская биржа, ЦБ РФ, Bloomberg

Снижение ключевой ставки с 2016 года привело к уменьшению доходности целого ряда активов так или иначе привязанных к ней. Несмотря на снижение доходности по облигациям, они сохраняют спред с депозитами: государственные облигации более доходны, чем депозиты на 1 п.п., а корпоративные облигации – на 2 п.п. При этом у облигаций остается драйвер роста в виде повышения их стоимости за счет снижения ключевой ставки ЦБ РФ. Примечательно отметить, что дивидендная доходность акций из индекса МосБиржи превысила 5%, что лишь на 1 п.п. ниже доходности по депозиту.

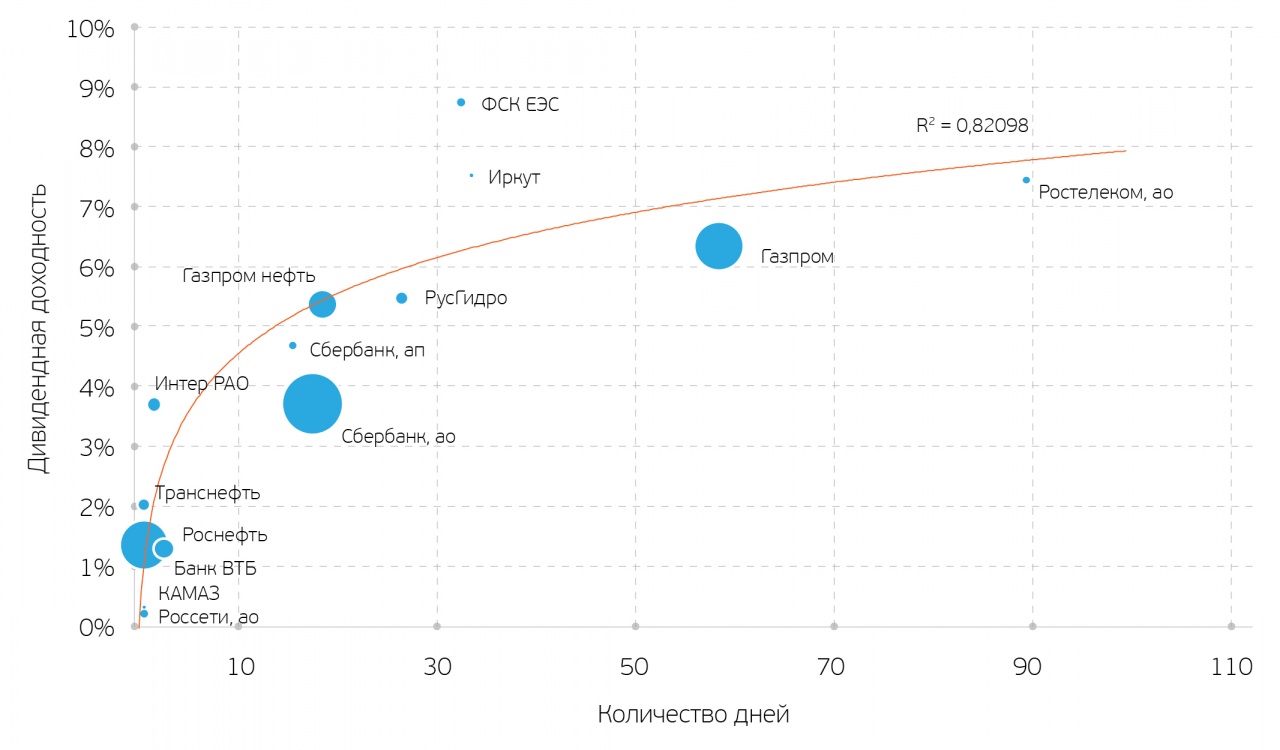

2017 год можно по праву назвать годом дивидендных историй в акциях государственных компаний, даже несмотря на то, что целый ряд компаний отказался направлять на дивиденды 50% чистой прибыли по итогам 2016 года. Только 4 из 18 компаний с государственным участием («Аэрофлот», «Алроса», привилегированные акции «Ростелеком», привилегированные акции «Россети») не смогли закрыть дивидендный гэп в 2017 году. При рассмотрении зависимости дивидендной доходности и дней до закрытия гэпа обнаруживается, что чем больше дивидендная доходность, тем больше дней необходимо было акции до закрытия дивидендного гэпа. Наибольший коэффициент детерминации наблюдается в логарифмическом тренде в размере 0,82. Логарифмический тренд свидетельствует о том, что инвестору при инвестировании в акции компаний с государственным участием следовало отдавать предпочтение акциям с относительно низкой дивидендной доходностью, поскольку они давали больший дивиденд в расчете на один день от отсечки до закрытия гэпа.

Зависимость дивидендной доходности и дней до закрытия гэпа в 2017 году Источник: Московская биржа, данные компаний, расчет QBF, ао – акция обыкновенная, ап – акция привилегированная. Размер пузырька соответствует величине капитализации компании относительно других корпораций

В 2018 году внимание инвесторов по-прежнему будет приковано к дивидендным акциям. Инвестиционная привлекательность данных акций будет только возрастать благодаря снижению доходности по банковским депозитам. Почти в каждом секторе можно найти привлекательные для покупки акции. Ряд голубых фишек с государственным участием, таких, как «Алроса», «Аэрофлот», «Русгидро», «Газпром», продолжит удерживать дивидендную доходность выше 5%. В корпоративном секторе роль дивидендных акций сохранят за собой такие компании, как «МТС», «Северсталь», «НЛМК» и другие. На фоне завершения инвестиционных программ целый ряд компаний генерации электроэнергии и сетевых энергетических компаний может вырасти в цене. Благодаря постепенному улучшению ситуации в российской экономике интересными для вложения средств будут акции банковского сектора. Целый ряд сырьевых компаний может быть переоценен при ускорении нового сырьевого цикла. Высокую актуальность сохранят рублевые облигации, которые продолжат расти в цене на фоне снижения ключевой ставки ЦБ РФ. Инвесторы по прежнему продолжат открывать ИИС, общее число которых в 2017 году приблизилось к отметке в 300 тыс., а максимальная сумма внесения средств в год расширилась до 1 млн руб.

Денис Иконников — Аналитик QBF