Демократы получают контроль как в исполнительной, так и в законодательной ветви власти, что существенно усилит их позиции. Такая конфигурация власти впервые за 10 лет в США.

Однако и полноценной Blue wave (полной победы демократов), скорее всего, не получится — перевес в их пользу слишком незначительный. Для того, чтобы получить простое большинство в Сенате, им будет необходима мобилизация всех 50 голосов — а это не всегда достижимо, конгрессмены и сенаторы не обязаны голосовать в соответствии с партийными директивами. Кроме того, для одобрения наиболее значимых реформ простого большинства может оказаться недостаточно, поскольку для этого необходимо 60 голосов (3/5).

Но все же у Байдена теперь немного больше рычагов для воплощения своих обещаний избирателям. Это касается раздачи чеков по 2000 долларов и более активного стимулирования экономики США. Но также это касается и повышения налога на прибыль корпораций, который был снижен Трампом после его избрания.

И если с раздачей чеков и стимулами все понятно — на этом рынки и растут как сорвавшиеся с привязи кони, но с повышением налогов не совсем понятно.

Недавнее исследование CNBC, опубликованное 28 декабря 2020 г., показало что инвесторы с Уолл-стрит считают, что из-за президентства Байдена доходность фондового рынка снизится. Две трети управляющих фондами заявили, что правление Байдена будут хуже для фондового рынка, чем было при Трампе.

С момента инаугурации Трампа в январе 2017 года индекс S&P 500 вырос более чем на 60% отчасти благодаря снижению Трампом корпоративного налога на прибыль, что привело к росту прибыли и рекордному выкупу акций. Администрация Трампа также ослабила многие климатические ограничения за последние 4 года, создав благоприятную среду для нефтяной, угольной и других отраслей.

В итоге, инвесторы обеспокоены, что повышение налогов , которое обещал Байден, снизит прибыль корпораций и итоговую доходность фондового рынка.

Несмотря на это мнение, индекс S&P 500 со дня выборов вырос на 14,2%, при этом большое внимание уделяется началу вакцинации и раздаче чеков населению. Но чего ожидать инвесторам, когда внимание рынка вернется к стандартным вопросам макроэкономической политики, таким как возможное повышение налогов?

Чтобы лучше понять, как фондовый рынок может отреагировать на изменение налоговой политики, мы можем взглянуть на уроки истории — на то, что произошло после выборов Трампа в 2016 г.

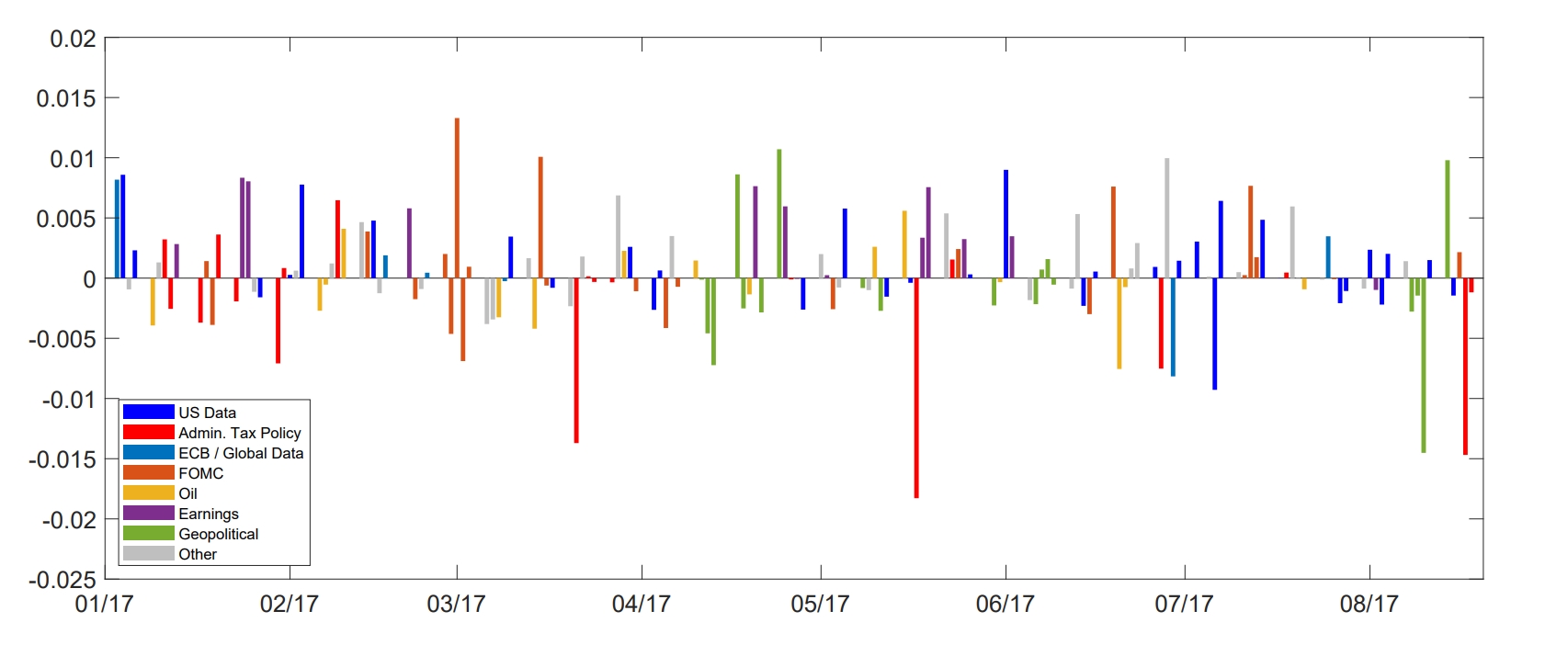

Принято считать, что политика Трампа сыграла важную роль в 25%-ном росте, который наблюдался в течении 12 месяцев после этого. Однако, согласно 64-х страничному исследованию Энтони Диркса (работает в Совете управляющих ФРС), Даниэля Сокеса (в университете Северной Каролины) и Уильяма Уоллера (в университете Тулейна, на фак-те “финансы и экономика”) чистое воздействие налоговых послаблений Трампа оказало относительно невысокое значение на рост фондовых рынков.

Исследователи пришли к выводу, что налоговые реформы внесли вклад в 2,5% из 25% роста фондового рынка за последующие 12 мес. Остальной рост обеспечили экономические показатели США, денежно-кредитная политика и другие фундаментальные факторы.

На экране вы видите различные факторы и новости, которые отразились ростом фондового рынка. Высота каждого столбца отражает размер роста взвешенного по стоимости индекса с 9 ноября 2016 г. по 22 декабря 2017 г.

Поэтому, отвечая на вопрос подписчиков “что же будет с фондовым рынком после отката налогов”, я отвечу, что скорее всего чистый эффект от повышения налогов будет очень небольшим и краткосрочным во времени. Главенствующую роль будут играть макроэкономические факторы, такие как экономическая статистика, процентные ставки, уровень безработицы, мировая экономика и ситуация с пандемией.

—————

Размышляя о только что закончившемся году, хочу отметить, что фондовый рынок — это не экономика.

Коронавирус поставила на колени десятилетнюю экономическую экспансию и растущий фондовый рынок, но эти проблемы были встречена мощной денежно-кредитной и налоговой реакцией, которая привела к бурному восстановлению фондового рынка.

При этом, экономика демонстрирует неравномерные темпы восстановления, которые к тому же замедлились по мере приближения к концу 2020 года.

Неспособность властей сдержать распространение вируса вновь привела многие страны к ограничениям в некоторых странах. Например Великобритания, где впервые появился новый вариант вируса, начала свой третий локдаун, который грозит стране потерей 4,5% ВВП в 1 квартале 2021 года, а на минувшей неделе новый вирус был обнаружен и в Нью-Йорке. Однако ничего из этого не помешало фондовому рынку продолжить рост.

Вышеизложенное подчеркивает историческое расхождение между фондовым рынком и реальной экономикой.

Скорее всего, в 2021 г. этот разрыв значительно сократится благодаря набирающей обороты вакцинации. Наряду с большинством демократов в Палате представителей “голубая зачистка” Конгресса может привести к более значительным финансовым стимулам от администрации Джо Байдена.

Особенно если вспомнить, что он назначил на пост министра финансов США Джанет Йеллен, бывшего председателя ФРС, при которой политика Федрезерва была очень "голубиным" продолжением линии легендарного главы ФРС Бена Бернанке. Напомню, что Джанет Йеллен — сторонника мягкой денежно-кредитной политики и QE.

Эти факторы (вакцинация + “голубая волна”) выталкивать экономику США на траекторию активного роста, а значит будет расти и прибыль корпораций. Благодаря новым стимулам, скорее всего доллар продолжит дешеветь к основным мировым валютам, а цена на сырье — расти.

Аналитики ожидают, что фондовый рынок в январе будет консолидировать рост, достигнутый в декабре. Что же, вполне допускаю. Но при этом я все же ожидаю коррекцию в 1 квартале, на которой я хочу увеличить долю технологических компаний в своих портфелях.

В пользу коррекции говорят многие факторы:

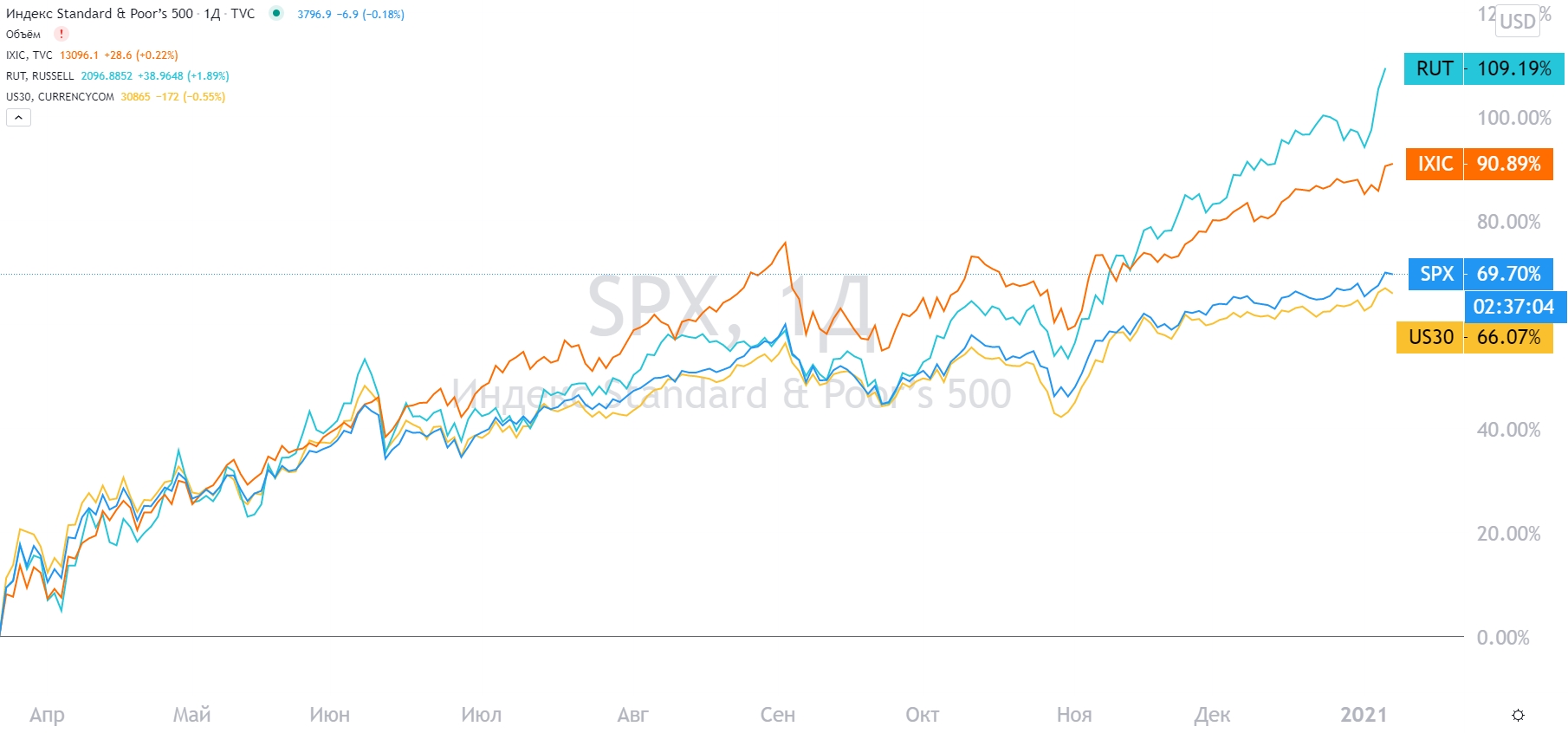

- во-первых, невероятный и практически безоткатный рост индексов, при этом Russell 2000 вырос почти на 110% за последние 9 месяцев, а Насдак — на 90%

- половина роста S&P 500 пришлась на рост акций FAAMG, что ставит весь рынок в зависимость от этой “когорты”.

- ускорение роста всех индексов в январе, что является одним из признаков скорой остановки,

- прочие факторы, о которых я вам рассказывала в макро обзоре от 18 декабря,

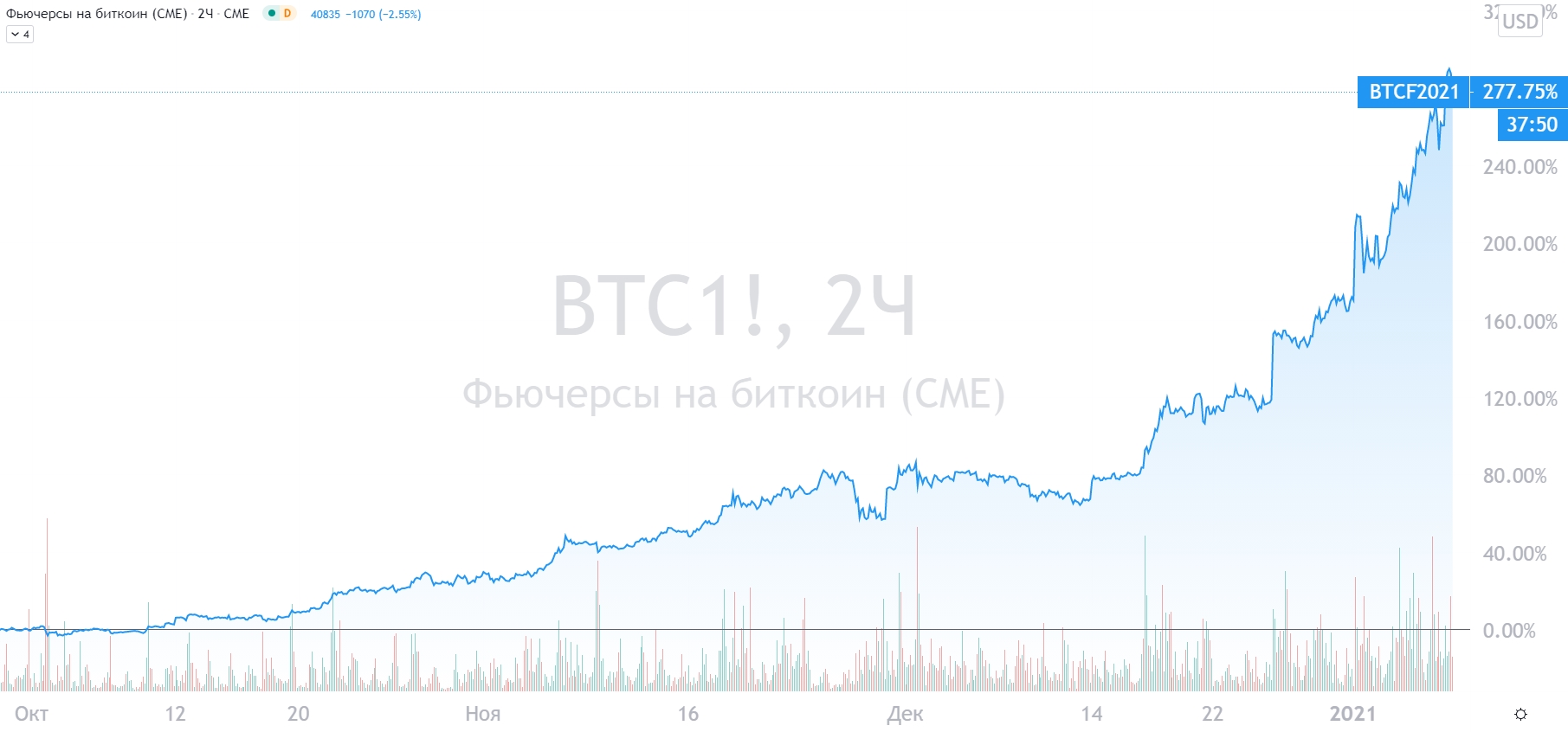

Кроме того, невероятный рост Биткоина также говорит о каком то диком ажиотаже инвесторов, граничащим с жадностью. Я пытаюсь понять, что же изменилось за последние три месяца для Биткойна, что позволило ему вырасти на 277% за эти 3 месяца.

Я не могу это объяснить ничем, кроме как жадностью и неосторожностью ритейл-инвесторов, получивших возможность легкой покупки криптовалют благодаря мобильным приложениям Square, PayPal и прочим.

Ну не могу я поверить в то, что институциональные фонды продают золото и меняют его на биткоин. Скорее я поверю в крупную спекулятивную игру, поскольку капитализация биткойна не особенно велика для воротил Уолл-стрит, а умы молодых ритейл-инвесторов подвержены влиянию СМИ и пропагандистов криптовалюты.

Я думаю, что в 2021 году восстановление темпов экономического роста в сочетании с денежно-кредитными и фискальными стимулами обязательно приведет к росту инфляции, которая будет способствовать продолжению роста цен на сырье.

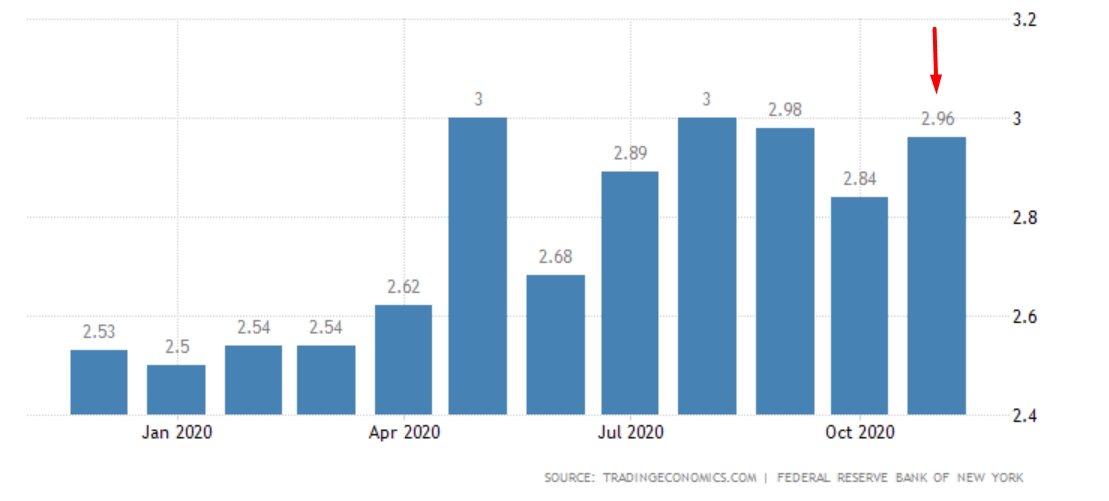

Посмотрите на экран, — инфляционные ожидания уже восстановились до уровня, предшествующего пандемии. Нам нужно внимательно следить за тем, будут ли они продолжать расти дальше, или доминирование возьмут дефляционные факторы, которые сдерживали реальную инфляцию в США ниже 2% более десяти лет.

Статистически измеренная инфляция в США пока что 1,6%, но я думаю, что “голубая волна” в Вашингтоне значительно увеличивает шансы на рост инфляции до целевого показателя ФРС в 2,5%. И в этот момент нужно внимательно следить, что будет предпринимать ФРС.

С одной стороны, ФРС необходимо поддерживать рост экономики и трудовой занятости в стране. Для этого нужны низкие ставки и финансовые стимулы.

С другой стороны, Федрезерву нельзя допуcтить бесконтрольный рост инфляции и вовремя ее притормозить, иначе экономия может попасть в инфляционную спираль.

Для этого нужно поднимать процентные ставки. В этом и заключается главный риск для фондового рынка, для курса доллара и всех остальных валют и товаров.

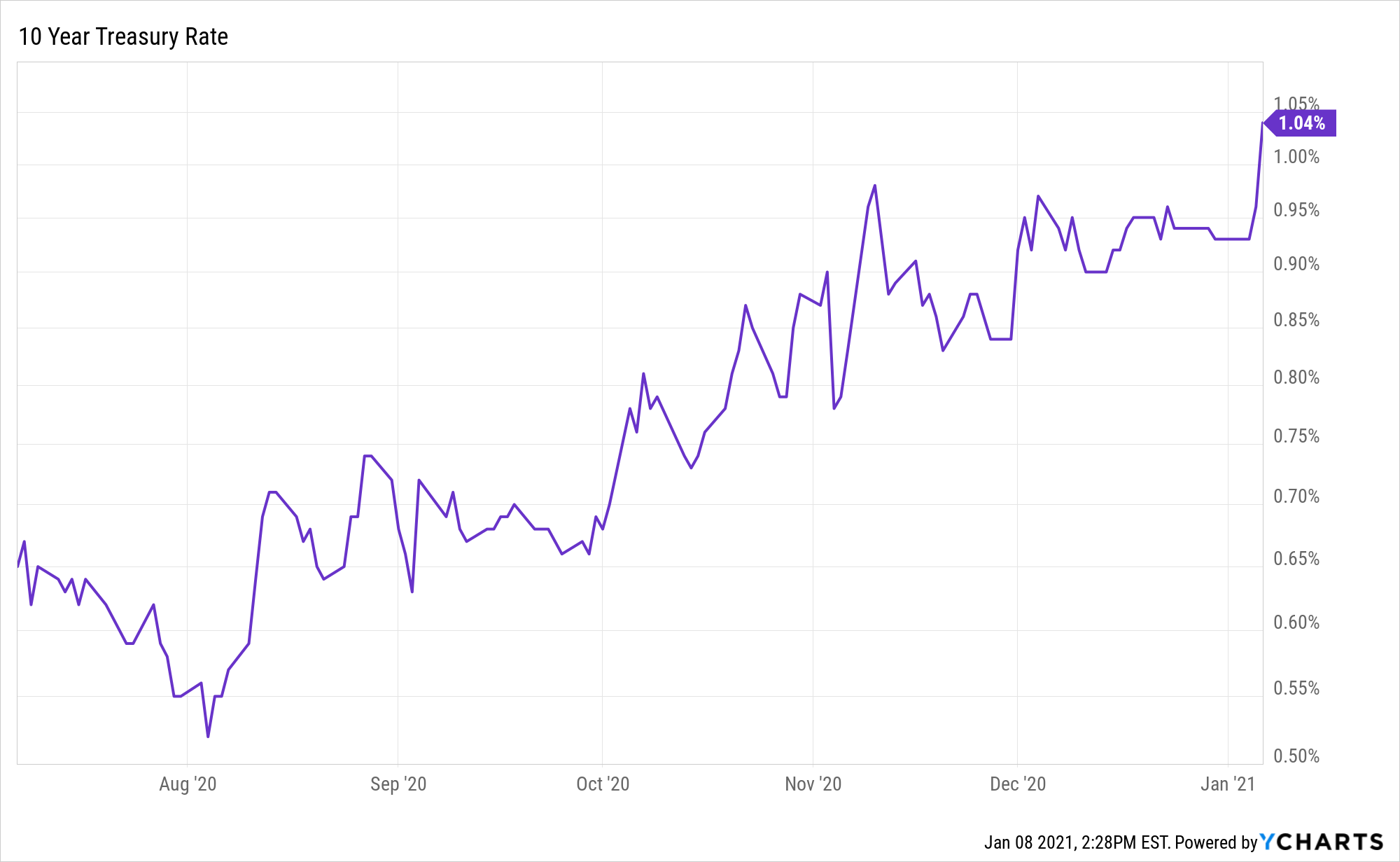

На этой неделе доходность 10-летних трежерис США впервые с марта 2020 г. превысила 1%. ↓↓↓

Пока что это отражает улучшение экономических прогнозов и умеренное повышение инфляционных ожиданий, что также должно способствовать интересу инвесторов к рисковым активам, ассоциирующимся с защитой от инфляции, такие как акции, сырье, активы развивающихся стран.

Но в случае, если большой масштаб господдержки и массовая вакцинация будут способствовать более быстрому восстановлению американской экономики и повышению инфляции, ФРС может раньше начать сокращать программы покупки активов и приступить к повышению процентных ставок.

Сегодня низкие процентные ставки являются краеугольным камнем бычьего рынка, потому что они не оставляют инвесторам никакой альтернативы, кроме инвестиций в акций и в облигаций с более высоким риском.

Как только этот краеугольный камень будет разрушен, фондовые рынки на некоторое время изменят свою траекторию на нисходящую. Однако, это не говорит о том, что все акции без исключения будут снижаться.

Большинство стратегов Уолл-стрит ожидают, что доходность 10-летних казначейских облигаций вырастет до 1,5%, что примерно соответствует текущему уровню инфляции. Мы не знаем достоверно, какой уровень ставок вызовет распродажу рисковых активов, но мы ожидаем, что любой уровень ставки, который будет выше консенсус-оценки, как минимум остановит рост рисковых активов. Но если доходность 10-ти леток превысит уровень инфляции хотя бы на 0,25%, консервативные инвесторы начнут постепенно выводить ликвидность из акций и парковать капитал в безрисковых облигациях.

Учитывая исторически высокие оценки и эйфорический уровень бычьих настроений, инвесторы должны быть готовы к новому падению рынка, как это было в марте прошлого года. Мы не можем предсказать, будет ли в принципе это событие и когда, но мы можем застраховаться и защититься от его последствий.

Таким образом, инвесторам необходимо диверсифицировать и сбалансировать свои портфели для этого сценария. Например, добавлять в портфель:

- Акции стоимости, поскольку прошлогодние лидеры и аутсайдеры могут поменяться местами в этом году.

- По этой причине я начала покупать акции REITs, многие из которых торгуются по ценам, которые в последний раз были во время Мирового финансового кризиса 2008-2009 гг.

- Также я считаю что продолжат рост в 2021 году сырьевые товары, во главе с золотом и серебром.

Мои подписчики знают, что я далека от фондового “медведя”. Но реальность такова, что фондовые рынки цикличны, и чем выше и безоткатнее растут фондовые рынки, тем сильнее и молниеноснее будет коррекция.

-----

Курс доллара к корзине основных мировых валют находится вблизи минимума почти за 3 года. С даты президентских выборов в США он ослаб на 4,3%. Преобладают ожидания, что доллар будет оставаться ослабленным и в 2021 г.

Я также разделяю этот прогноз, но все же отмечу, что доллар США находится в прямой зависимости от процентных ставок по государственным казначейским облигациям США.

В базовом сценарии, если ФРС действительно не будет повышать процентную ставку до 2023 г., как это и обещала, то доллар будет продолжать оставаться слабым по отношению к валютам других развитых стран.

Но в случае реализации второго сценария (увеличение процентных ставок ФРС в силу роста инфляции), — доллар снова начнет дорожать, со всеми вытекающими последствиями: снижение цен на рисковые активы, на сырье и снижение валют развивающихся экономик.