Так быстро и сильно мировые индексы не падали еще никогда. Начавшийся финансовый кризис уникален триггером – его вызвал вирус; развитием – спад на рынках и в экономике провоцирует не сам вирус, а меры по борьбе с ним; и объемом стимулирования со стороны центральных банков. Тем не менее, прошлые кризисы в свое время тоже были для большинства неожиданным и уникальным явлением. Как они протекали, какие выводы из них можно сделать и как инвесторы зарабатывали на кризисной волатильности?

Окончания экономического цикла, смены парадигмы, спада – иными словами, кризиса ждали на протяжении последних нескольких лет. Слишком долго все было хорошо: к примеру, для США 10 лет без рецессии с растущим фондовым рынком – это рекорд более чем за 100 лет. Распространение нового вируса по всему миру (и меры борьбы с пандемией), а также развал сделки ОПЕК+ в начале марта стали «спусковым крючком» к глобальной встряске.

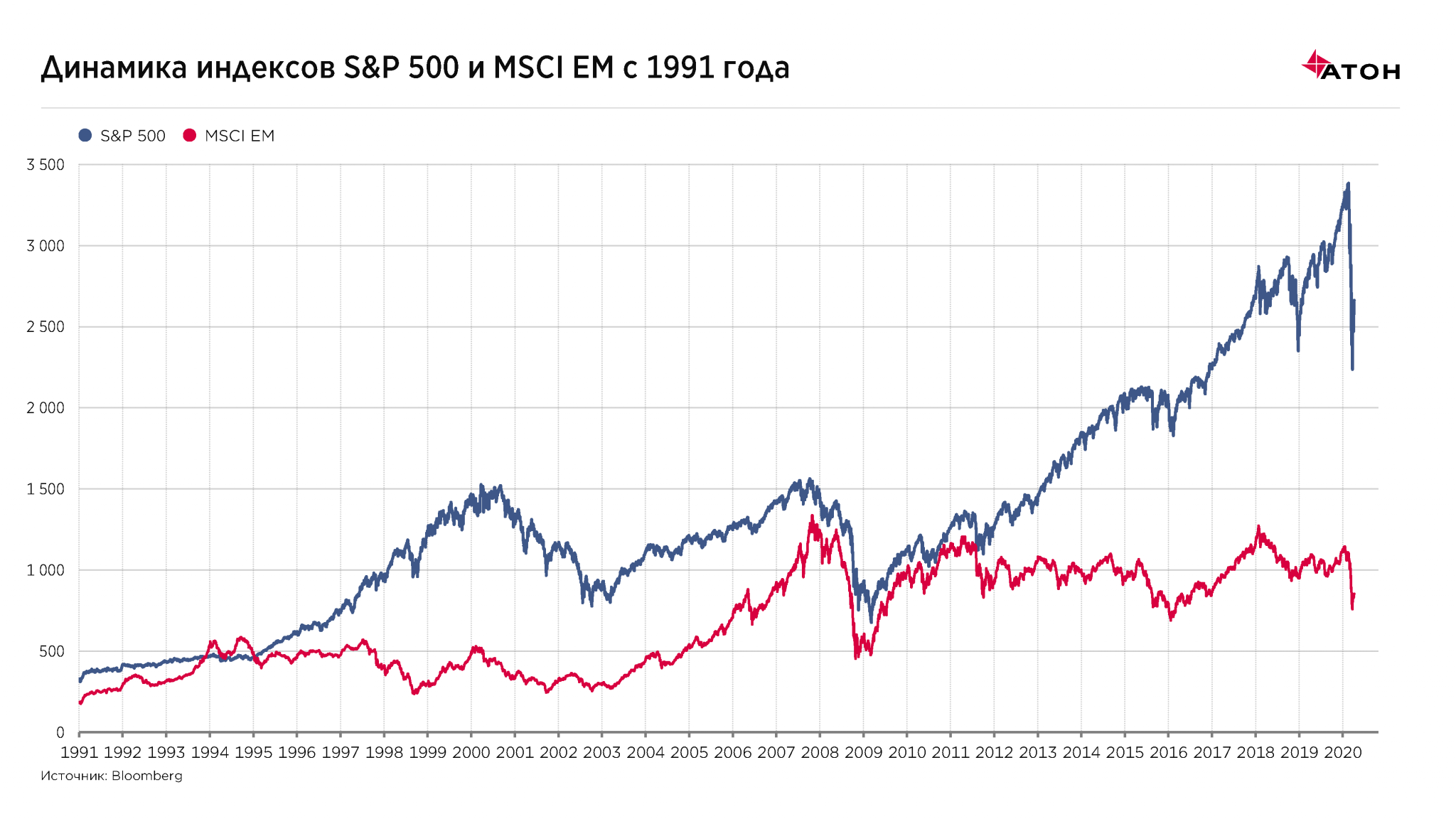

Еще в середине февраля 2020 года рынки обновляли свои максимумы, а затем за месяц S&P 500 упал более чем на 27%, российский РТС – на 38%, индекс развивающихся рынков MSCI EM – на 30%. Еще никогда рынок, который берет новые вершины, не разворачивался вниз так резко.

Если посмотреть на динамику S&P 500 и MSCI EM, то мы увидим, что кривая и того, и другого индекса за исключением волатильности из-за геополитической напряженности в 2014-2015 годах уверенно шла вверх. Среднее значение американского индекса за прошлый год составило 3133,85 пункта, своего пика – 3380,16 пункта – он достиг в середине февраля, а уже в марте показал минимум в 2191,68 пункта. В последний раз на таком уровне S&P 500 находился более четырех лет назад.

Итак, в условиях, когда экономика показывает рост, а индексы обновляют максимумы, происходит резкий разворот. А как было до этого? Как развивались кризисы 1998 и 2008 гг.?

От пузыря к пузырюПосле победы над инфляцией в 1980-х годах американский Федрезерв перешел к политике управления процентными ставками, которую можно охарактеризовать фразой «от пузыря к пузырю». Наблюдая снижение инфляции и инфляционных ожиданий, ФРС снижала ставку проактивно – при первых признаках замедления экономики. После фазы коррекции регулятор крайне осторожно повышал ее обратно, чтобы не препятствовать росту экономики и рынка и не сделать так, чтобы его действия стали причиной нового кризиса. Это привело к тому, что ставка в каждом следующем цикле с 1980-х годов на подходе к следующему кризису была все ниже и ниже. Федрезерв агрессивно снижал, неагрессивно повышал, и каждое такое упражнение приводило к тому, что ставка в итоге оказывалась ниже. Поэтому экономические циклы после 1980-х годов проходят по похожему сценарию: мягкая политика ФРС способствует не только экономическому росту, но и росту цен на финансовые активы. Последнее приводит к перекосам в аллокации капитала: появляются отдельные рынки или классы активов, которые характеризуются ростом кредитного плеча и ростом спекулятивной составляющей цены. В какой-то момент спекулятивный пузырь перестает надуваться, аппетит к риску снижается, что вызывает коррекцию на рынках и замедление экономического роста. Коррекция на рынках и вмешательство регулятора ликвидируют накопившиеся перекосы в аллокации капитала, что создает базу для роста в следующем цикле.

1998 год

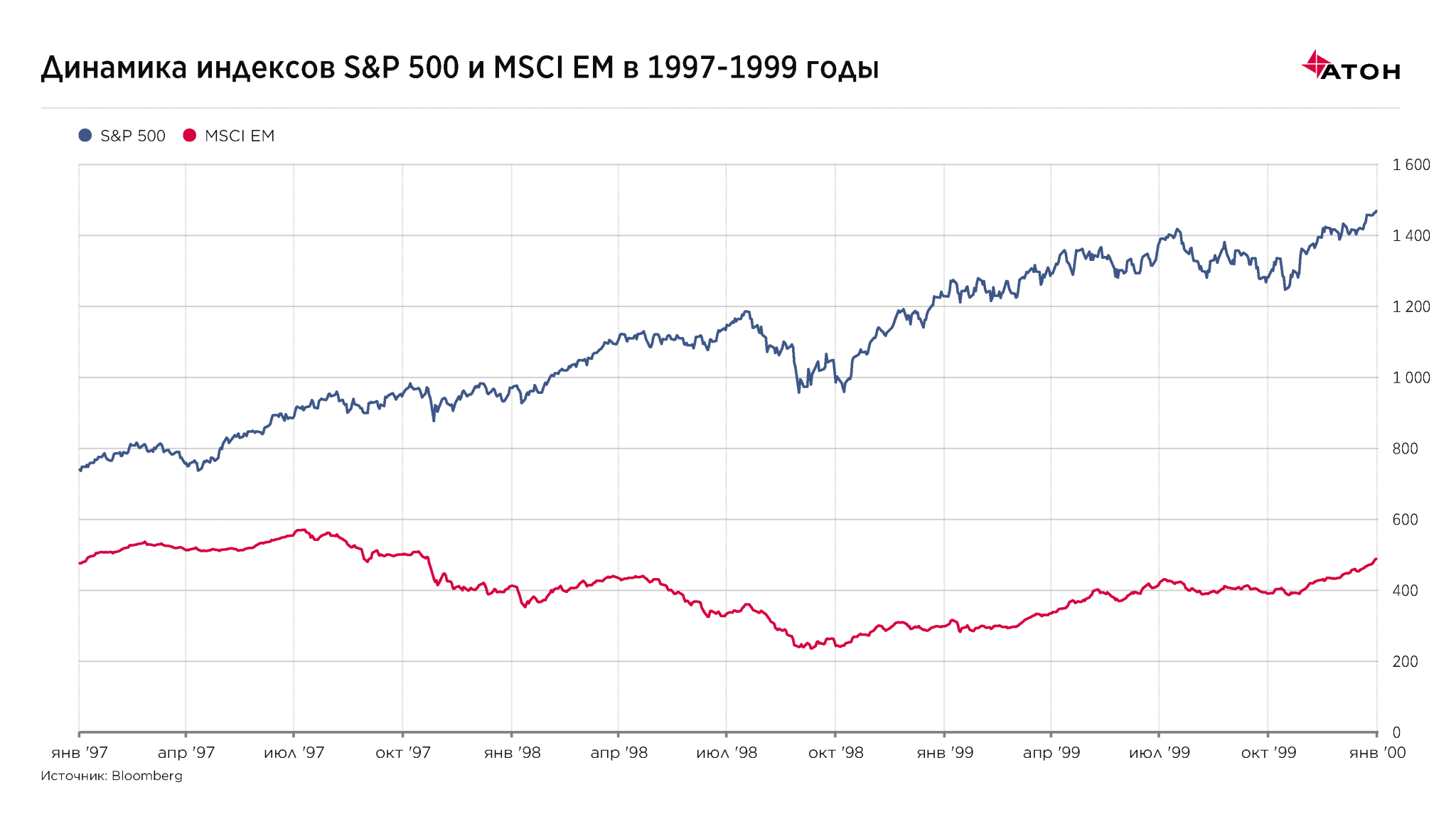

Российский кризис 1998 года в масштабах мира был лишь одним из целой череды «пузырей», раздувшихся из-за политики ФРС. В 1996-1997 гг. американский регулятор начал снижать ключевую ставку, чтобы предотвратить наступление рецессии. Это стимулирование отразилось на развивающихся рынках.

Предвестником кризиса стал коллапс валют стран «азиатских тигров» – Южной Кореи, Сингапура, Гонконга и Тайваня. Азиатские страны проводили политику фиксированных валютных курсов, что помимо повышения предсказуемости для экспортеров и долгосрочных инвесторов привлекало краткосрочных спекулянтов. Девальвация юаня в 1994 году сделала импорт из Китая более дешевым и привлекательным, нежели товары южных соседей. Одновременно политика ФРС по укреплению доллара и привлечению инвестиций отрезала Азию от традиционного потока «горячих денег» и ударила по экспорту, поскольку национальные валюты этих стран были привязаны к американскому доллару.

Доступность займов привела к закредитованности азиатских компаний, тогда как отдача от инвестиций стала низкой. Западные инвесторы стали уходить из Азии, и это спровоцировало панику, поскольку бизнес опасался кризиса кредитования. Власти пытались остановить бегство капитала повышением процентных ставок, но это не увенчалось успехом. Правительства азиатских стран были вынуждены отказаться от фиксированных курсов с привязкой к доллару США и отпустить свои национальные валюты в свободное плавание. После этого валюты стали резко обесцениваться. Так, на пике кризиса в декабре 1997 – январе 1998 гг. индонезийская рупия упала на 80% за год, валюты Таиланда и Южной Кореи потеряли около половины стоимости, Малайзии и Филиппин – около 40%.

Если в июле 1997 года индекс MSCI EM достиг потолка, то в сентябре 1998 года он резко рухнул – на 58%.

Российский Центробанк тоже проводил политику фиксированного валютного курса. А Минфин финансировал дефицит бюджета размещением краткосрочных государственных облигаций (ГКО). Их высокая доходность и небольшой срок обращения (три, шесть и 12 месяцев) позволяли инвесторам получать большую прибыль, при этом обслуживание долга правительству обходилось дорого. Сочетание фиксированного курса и высокой ставки привлекало спекулятивно настроенных иностранных инвесторов.

С началом азиатского кризиса отток иностранных инвестиций начал оказывать давление на курс рубля. Низкая собираемость налогов и слабая бюджетная дисциплина увеличивали потребности в финансировании дефицита. Дополнительное давление на доходную часть бюджета оказывало и снижение цен на нефть в течение всего 1998 года. Минфин вынужден был размещать ГКО под все более и более высокую доходность.

В июне 1998 года российские власти согласовали программу помощи от Международного валютного фонда, но она не принесла плодов, и уже в августе правительство объявило о девальвации рубля и реструктуризации своих долговых обязательств.

ЦБ перестал поддерживать рубль: стоимость доллара взлетела с шести рублей в августе до 20 рублей к концу года. Уровень жизни населения упал из-за гиперинфляции: за четыре месяца цены на продовольствие выросли 63%, непродовольственные товары – на 85%. Снизились объемы промышленной продукции и продукции сельского хозяйства. Однако уже к следующему году экспорт российских промышленных товаров вырос, это позволило экономике страны начать движение вверх.

Оптимальная инвестиционная стратегия в 1998 году во многом зависела от решений властей: участники рынка заходили в определенные позиции в ожидании того, что правительство обеспечит безопасность национальной валюте и всей экономике страны. Успех инвестиций заключался в правильной ставке на политическое решение властей, которое в моменте еще не было принято.

Когда проблемы были в Азии и когда российские власти объявляли дефолт, в США, если посмотреть на динамику индекса S&P 500, кризиса не было: стимулирующая политика ФРС защищала американскую экономику до тех пор, пока спустя два года там основательно не раздулся «пузырь доткомов».

2008 год

В каждом кризисе свои «пузыри»: в 2008 году он образовался в секторе американского ипотечного кредитования. На фоне снижающихся ставок рос спрос на инструменты с фиксированной доходностью со стороны инвестиционных фондов и банков. При этом рост цен на жилую недвижимость привлекал на рынок широкий круг частных инвесторов. Возник механизм по выдаче ипотечных кредитов менее обеспеченным заемщикам, которые не могли получить финансирование на стандартных условиях в рамках традиционных государственных программ. Банки, выдававшие такую нестандартную ипотеку, переупаковывали портфели этих кредитов в новые структурные инструменты, которые продавали инвестиционным фондам. Большой популярности этих инструментов способствовало то, что кредитные агентства были готовы присваивать им довольно высокие кредитные рейтинги.

Весной 2008 года обанкротился инвестиционный банк Bear Stearns – на тот момент один из крупнейших на рынке, который финансировал фонды, покупавшие обеспеченные долговые обязательства. К лету 2008 года выяснилось, что эти финансовые инструменты ничего не стоят, и на рынке образовалась «дыра» в триллионы долларов. Последовало падение нескольких крупнейших банков, например, Lehman Brothers, и самая глубокая с 1920-1930 гг. рецессия в мировой экономике. Широкому распространению кризиса – пострадали почти все страны мира – способствовала глобализация.

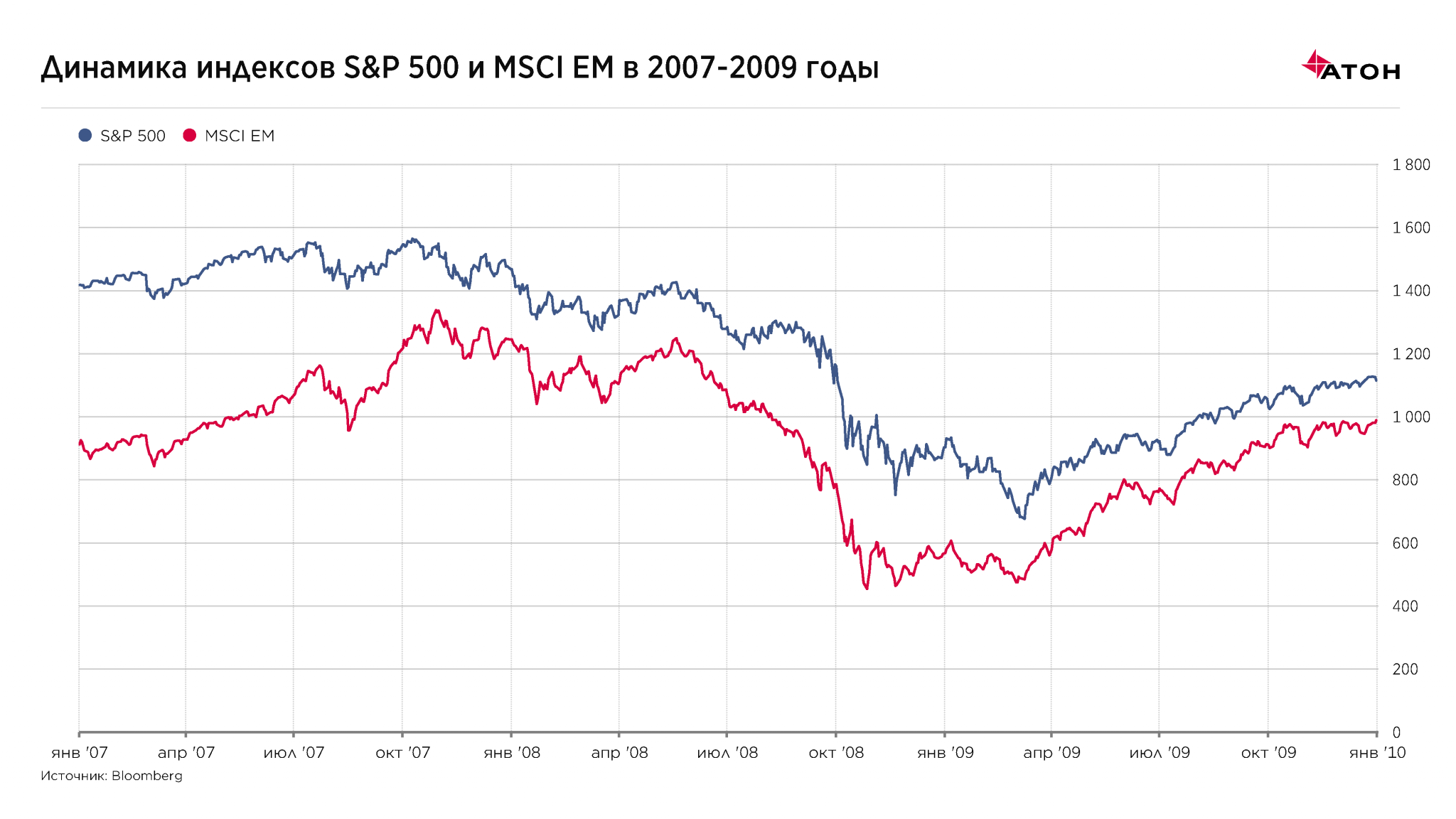

В конце 2007 года индекс S&P 500 достиг пика, после чего развернулся и до марта 2009 года падал – за полтора года на 56%. Самое жесткое снижение пришлось на середину сентября – конец ноября 2008 года (минус 36%). На докризисный пик S&P 500 вернулся только в 2013 году.

Что было на развивающихся рынках? В 2007 году индекс MSCI EM достиг своего пика. В первом квартале 2008 года случилась резкая коррекция, потом кривая начала резко расти – до июня, после чего падала до декабря суммарно на 62%.

Кризис вызвал панику на финансовых рынках: многие инвесторы решили продать рисковые ипотечные облигации и нестабильные акции и вложить деньги в надежные активы. После краха рынка финансовых производных ценных бумаг началась спекуляция товарными фьючерсами, мировой продовольственный кризис и рост цен на нефть.

Правительства и центробанки развитых стран развернули борьбу с кризисом на трех фронтах. Во-первых, они обеспечили функционирование финансовой системы, предотвратив банкротство крупнейших финансовых институтов. Во-вторых, в целях поддержания низких ставок и стимулирования экономики началась программа выкупа активов с рынка, т.н. «количественного смягчения», ее в США применяли вплоть до 2014 года. В-третьих, правительства в разных странах ввели новые нормы регулирования банков и инвестиционных фондов, чтобы повысить надежность и стабильность банковской системы и уменьшить стимулы к созданию новых «токсичных» финансовых инструментов. Мягкая политика центробанков позволила экономикам развитых стран восстановиться, рост до марта этого года продолжался уже более 10 лет.

Какие стратегии были удачными в прошлые кризисы?

Самая надежная стратегия для инвестора в кризис – пережидать волатильность рынков в защитных инструментах. Традиционно такими были защитные валюты (американский доллар, швейцарский франк, японская йена) и золото. Последнее, например, хорошо себя показало в 2008 году, медленно упав примерно на 25% и довольно быстро восстановившись (как только начали действовать стимулирующие меры ЦБ).

«В моменты кризиса стратегия всегда одна: купить избыточно подешевевшие активы и позже продать их по более высокой цене, которая будет ближе к фундаментальной оценке», - говорит главный стратег «АТОН» Александр Кудрин. В 2009 году было много возможностей на рынке акций, можно было, например, ставить на российских экспортеров, которые выигрывали от девальвации.

«И в кризис 1998 года, и в кризис 2008 года хорошо сработала покупка акций после окончания девальвации, - согласен партнер, директор инвестиционного департамента «Атон-менеджмент» Евгений Малыхин. – Но окончание девальвации становится более-менее понятным только примерно через месяц после достижения максимума на рынке доллар-рубль».

В сравнении с акциями волатильность облигаций ограничена. Если российский рынок акций в острой стадии кризиса 2008 года упал почти в четыре раза, то цена еврооблигаций снизилась в среднем на 28%, а рублевые бумаги лучших эмитентов и вовсе показали устойчивость к рыночной панике. Рублевый индекс Мосбиржи восстановился только к 2016 году, долларовый не восстановился до сих пор.

В 2009 году подскочили процентные ставки в рублях, и их было очень интересно зафиксировать, вспоминает Кудрин: «И банки, и финансовые рынки предлагали высокую процентную ставку, отвечая на потенциальный кризис ликвидности. И тогда это был один из лучших трейдов».

На еврооблигациях металлургических компаний в кризис 2008-2009 года можно было заработать более 100% годовых только за счет цены, не считая купонных выплат.

После кризиса 2008 года облигации Emerging Markets High-Yield восстановились первыми. Их динамику можно хорошо проследить на графике ниже: долговые бумаги развивающихся стран резко упали к концу 2008 года, но уже спустя год выросли сильнее американских Treasuries.

В 1998 году ситуация была иной. Из-за суверенного дефолта облигации с инвестиционной точки зрения выглядели не очень привлекательно в отличие от акций, особенно промышленных компаний, которые начали динамично развиваться. Акции быстро восстанавливались, страна была в активной фазе реформ, и интерес инвесторов, в том числе и иностранных, к российскому рынку был существенным. Хорошей стратегией было долгосрочное инвестирование в акции. Многие ценные бумаги, которые в 1998 году упали почти на 90%, при инвестировании в долгую принесли своим владельцам хороший доход, вспоминает Малыхин.

Лучшим инструментом для частных инвесторов и в кризис 1998, и в кризис 2008 года был доллар, просто валюта, подчеркнул он. Тогда многие рассматривали рынок недвижимости, поскольку в то время он был в большинстве случаев долларовым. Но более надежной и в тот, и в другой кризис была просто валюта. Показательным в этом плане является пример 1998 года, когда фьючерсы рубля на Чикагской товарной бирже торговались на отметке около 20-ти за один доллар, когда официальный курс в Москве был еще на уровне шести. Это стало сигналом для многих частных инвесторов, которые, ориентируясь на торги фьючерсами, закупились долларами в момент, когда рубль еще по факту не упал к американской валюте.

Каким должен быть портфель инвестора в кризис?

-

Ликвидным. Покупая что-либо с горизонтом инвестиций в два-три года, мы становимся заложниками, угадаем ли события на эту перспективу.

-

Без плеча. Верный способ заработать – купить на распродаже. Верный способ потерять – продать тогда, когда не хотел. Когда у инвестора есть плечо в портфеле, есть и риск маржин-колла пока ситуация не нормализовалась.

-

Диверсифицированным по классам активов. В каждой фазе цикла лучшим будет свой класс активов. Угадать точно смену одного на другое невозможно, поэтому не нужно пытаться выбрать какой-то лучший актив на отскок. Когда ситуация нормализуется после коррекции, все, что доживет, вырастет в цене.

-

Диверсифицированным по компаниям. Любая компания может не дожить до конца кризиса.

-

С понятным риском. Сама по себе диверсификация как по классам активов, так и по компаниям, не заменяет собой контроль портфеля. Выбирайте стратегии с понятными и приемлемыми для вас источниками риска, лучше будет такая аллокация активов, которая соответствует долгосрочной стратегии и целям инвестора.

Читайте также

стратегия Эксперты «АТОН» ответили на ключевые вопросы, которые волнуют инвесторов зарубежные рынки Как перестать беспокоиться и начать торговать на иностранных рынках стратегия Что делать инвесторам во время паники из-за коронавируса?Думая над покупкой в кризис и определяя для себя примерный срок вложений, инвестор может задаться вопросом, сколько времени займет восстановление рынка. Аналитики Morgan Stanley считают, что глобальным акциям обычно требуется 15 месяцев, чтобы восстановиться к уровню предыдущих пиков после падения на «медвежьем» рынке. V-образные восстановления – редкое явление. Из 17 эпизодов индекса S&P 500 оно наблюдалось только в период 1932-1933 гг. и продолжалось год.

Глобальный индекс акций MSCI ACWI в среднем восстанавливался за 15 месяцев с минимума. Индексы S&P 500, MSCI Europe и TOPIX – в среднем за 20 месяцев. Но разброс данных очень большой. Так, в 1998 году MSCI ACWI восстановился спустя два месяца, а после мирового финансового кризиса 2008 года – лишь за пять лет.

Эпидемия коронавируса стала ключевым фактором, определяющим динамику как мировой, так и российской экономики в 2020 году. Правительства и регуляторы один за другим объявляют о мерах стимулирования. Для инвестора же кризис – это время возможностей, как бы банально это ни звучало. Опыт показывает, что волатильность, непредсказуемость и паника проходят, а новые условия дают импульс для роста. Технические возможности сегодня позволяют, не выходя из дома, совершать операции не только на локальном, но и зарубежных рынках. Преодолеть страх, который есть у всех, когда на рынках турбулентность, не принимать поспешных эмоциональных решений и расчетливо подходить к ситуации, - таковы общие рекомендации инвесторов, прошедших через несколько кризисов.