«Черный лебедь – внезапное непредсказуемое событие, имеющее колоссальные последствия», – так можно вкратце описать этот термин, ставший широко распространенным в средствах массовой информации после кризиса 2008 г., который был его живым примером. Что в действительности значит этот термин и как защитить свои сбережения от разрушительного действия случайности расскажем в этом обзоре.

«До открытия Австралии жители Старого Света были убеждены, что все лебеди — белые. Их непоколебимая уверенность вполне подтверждалась их опытом… [этот пример] показывает, в каких жестких границах наблюдений или опыта происходит наше обучение и как относительны наши познания. Одно-единственное наблюдение может перечеркнуть аксиому, выведенную на протяжении нескольких тысячелетий, когда люди любовались только белыми лебедями. Для ее опровержения хватило одной черной птицы».

Так начинается книга «Черный лебедь» непосредственного автора этого термина Нассима Николаса Талеба, американского трейдера и ученого, интересы которого сфокусированы на случайности и ее влиянии на жизнь общества, в частности, на мировые финансовые рынки.

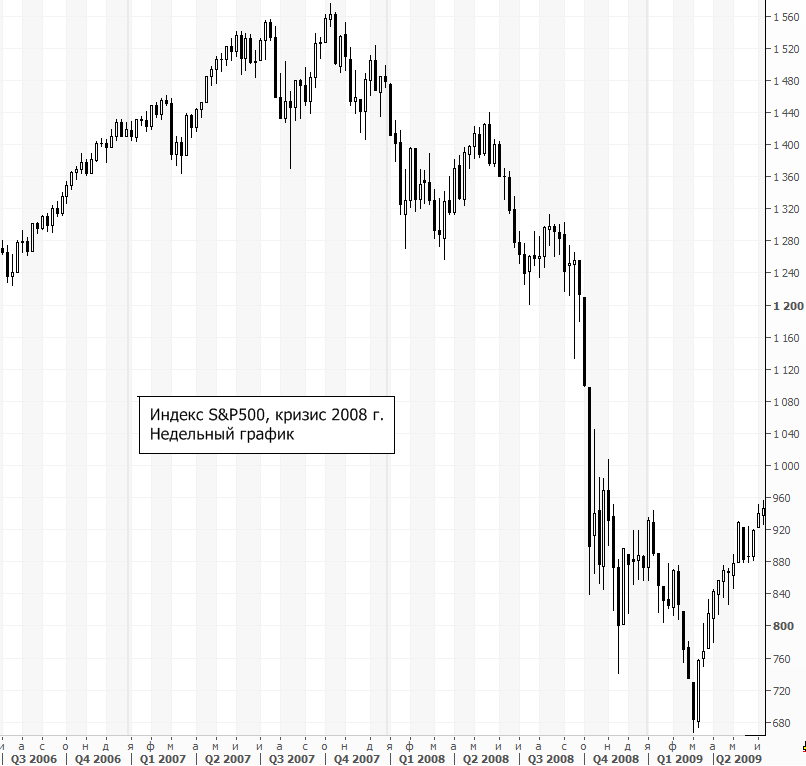

Книга вышла в 2007 г. незадолго до мирового финансового кризиса, который стал живым воплощением идей, представленных в ней. Впоследствии многие эксперты скажут, что предсказывали кризис еще до его начала, но в действительности для подавляющего большинства коллапс финансовой системы оказался неожиданностью и вызвал серьезные последствия. Кризис стал настоящим «черным лебедем» для мировой финансовой системы.

«Человеческая природа заставляет нас придумывать объяснения случившемуся после того, как оно случилось, делая событие, сначала воспринятое как сюрприз, объяснимым и предсказуемым», – объясняет Талеб, указывая на то, что в действительности подавляющее большинство событий в финансовом мире являются непредсказуемыми и имеют исключительно ретроспективное объяснение.

Кратко «Черного лебедя» можно описать так:

- его появление невозможно предсказать, так как он никогда не появлялся ранее или наблюдался крайне редко;

- при его появлении последствия оказываются очень значимыми.

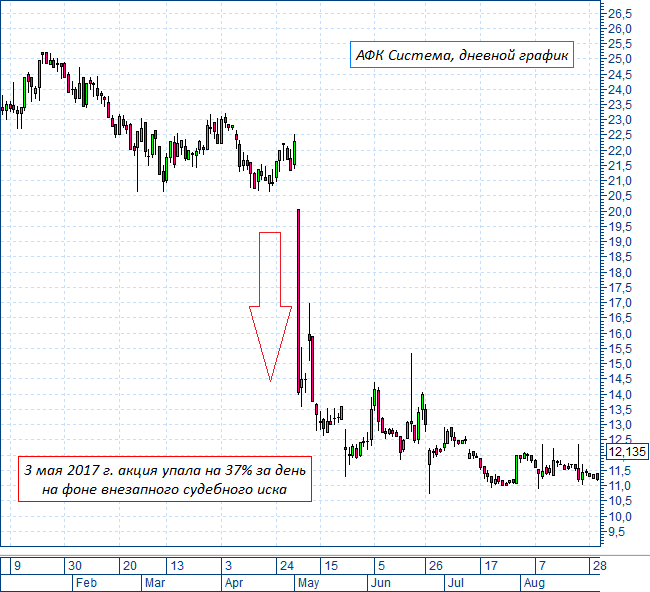

На финансовом рынке инвестор постоянно находится лицом к лицу с неизвестностью. Геополитические, экономические, рыночные, системные, операционные, валютные риски. Риски процентных ставок, ликвидности, добросовестности контрагента и «человеческого фактора» – комбинация всех этих вещей, часто непредсказуемых из-за сложности взаимосвязей, делает встречу любого инвестора со своим персональным «черным лебедем» лишь вопросом времени.

Формируется достаточно тревожная картина. Несмотря на все навыки, опыт и талант инвестора одно случайное событие может перечеркнуть весь результат долгих трудов по взращиванию капитала. Как же избежать или хотя бы сгладить убытки от таких форс-мажоров?

Как защититься от черного лебедя?

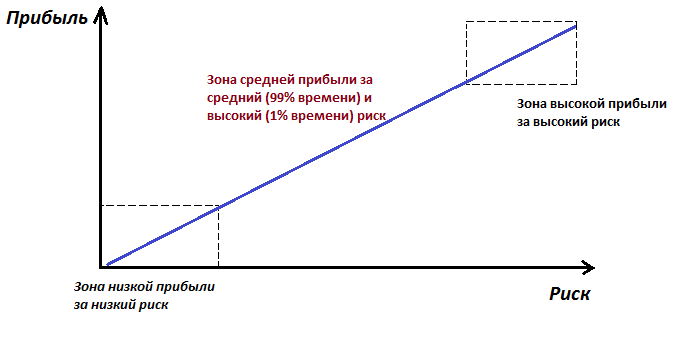

В следующей книге «Антихрупкость» Талеб предлагает свой вариант, как защититься от черных лебедей. Он называет свое решение «стратегия штанги». По аналогии с блинами штанги, расположенными на разных сторонах грифа, Талеб предлагает инвестору располагать свои средства на противоположных концах кривой доходность/риск, избегая средних значений.

В рамках «стратегии штанги» большая часть средств размещается в крайне консервативных инструментах, которыми могут быть гособлигации, застрахованные государством депозиты, наличные или долговременные материальные ценности, вроде жилой недвижимости.

Остаток средств вкладывается в агрессивные инструменты с потенциалом роста в сотни процентов. Иными словами, делается ставка на черного лебедя. Скорее всего она окажется неудачной, и инвестор понесет незначительные потери, которые потом компенсирует доход от консервативной доли портфеля. Но если черный лебедь реализуется и ставка сыграет, то прибыль окажется очень существенной.

«Если венчурные предприятия процветают, то вовсе не благодаря историям, засевшим в головах их владельцев, а потому, что они открыты для незапланированных, редких событий» – отмечает автор стратегии.

Сам Талеб в период кризиса 2007-2008 гг. заработал за счет ставки на черного лебедя около $500 млн, 97% из которых он получил всего за один день. Во время резкого падения индекса S&P 500 осенью 2008 г. прибыль по опционам «вне денег» могла составить тысячи процентов. Талеб не знал, когда грянет кризис, но был уверен в хрупкости финансовой системы в тот период. Два года он покупал пут-опционы и терял на них деньги, пока в один день не стал богат. За счет того, что соотношение риск/прибыль составляло около 1:10000 он смог реализовать такую стратегию и не разориться раньше срока.

Помимо опционов в качестве ставки на черного лебедя могут выступить фьючерсы, непопулярные акции третьего эшелона, венчурные проекты, активные спекулятивные стратегии или альтернативные инвестиционные инструменты.

«Стратегия штанги» может быть использована в различном виде. Например, 90% капитала используется для консервативных вложений в облигации, а оставшиеся 10% – для внутридневной торговли фьючерсами. Или еще пример: 85% капитала размещается в акции «голубых фишек», а оставшиеся 15% – в собственные бизнес проекты или альтернативные инвестиционные инструменты.

Стратегия применима и в контексте личных финансов. Например, 70% всего рабочего времени человек отдает стабильной работе за фиксированную зарплату, которая позволяет обеспечивать себя и семью необходимым минимумом. А еще 20% времени он посвящает своим личным проектам, например, торговле на бирже, которая потенциально может сделать его богатым.

Для активных трейдеров «стратегия штанги» имеет отдельное приложение в виде рекомендации по управлению риском. Доходность внутридневных трейдеров измеряется сотнями процентов, но и риски, зачастую, столь же высоки. В таких условиях риск-менеджмент имеет принципиальное значение.

Очень важно разделать ситуации, когда трейдер рискует собственным капиталом, и когда он рискует уже заработанной прибылью. В начале торгового дня трейдеру стоит быть максимально консервативным: максимально сосредоточиться на самых эффективных паттернах и жестко ограничивать убытки. Риск можно увеличивать лишь тогда, когда на счете появится прибыль. Увеличение ставок по мере поступления прибыли может обеспечить экспоненциальный рост доходности при ограниченном риске потерь.

При такой стратегии большую часть времени трейдер будет довольствоваться весьма скромными результатами, избегая существенных рисков. А в удачные дни появится шанс сорвать по-настоящему большой куш.

Работает стратегия и на уровне одной отдельно взятой сделки. Эта концепция хорошо известна трейдерам по популярному выражению «быстро режь убытки и давай прибыли расти». Около 60-70% сделок оказываются убыточными и закрываются с небольшим убытком за счет короткого стоп-лосса. Но оставшиеся 30% за счет высокого соотношения прибыль/риск покрывают весь убыток и обеспечивают положительный результат. По сути, отдельно взятая спекулятивная сделка – это тоже своеобразная ставка на черного лебедя.

При желании, можно найти и другие успешные способы применения данной концепции. Основной принцип здесь в том, чтобы в случае реализации некоего непредсказуемого, но вероятного события, инвестор оказался в значительном плюсе, а остальное время просто не терял свои деньги. Такой подход позволит приручить неопределенность и заставить ее работать на капитал инвестора, а не против него.

БКС Брокер