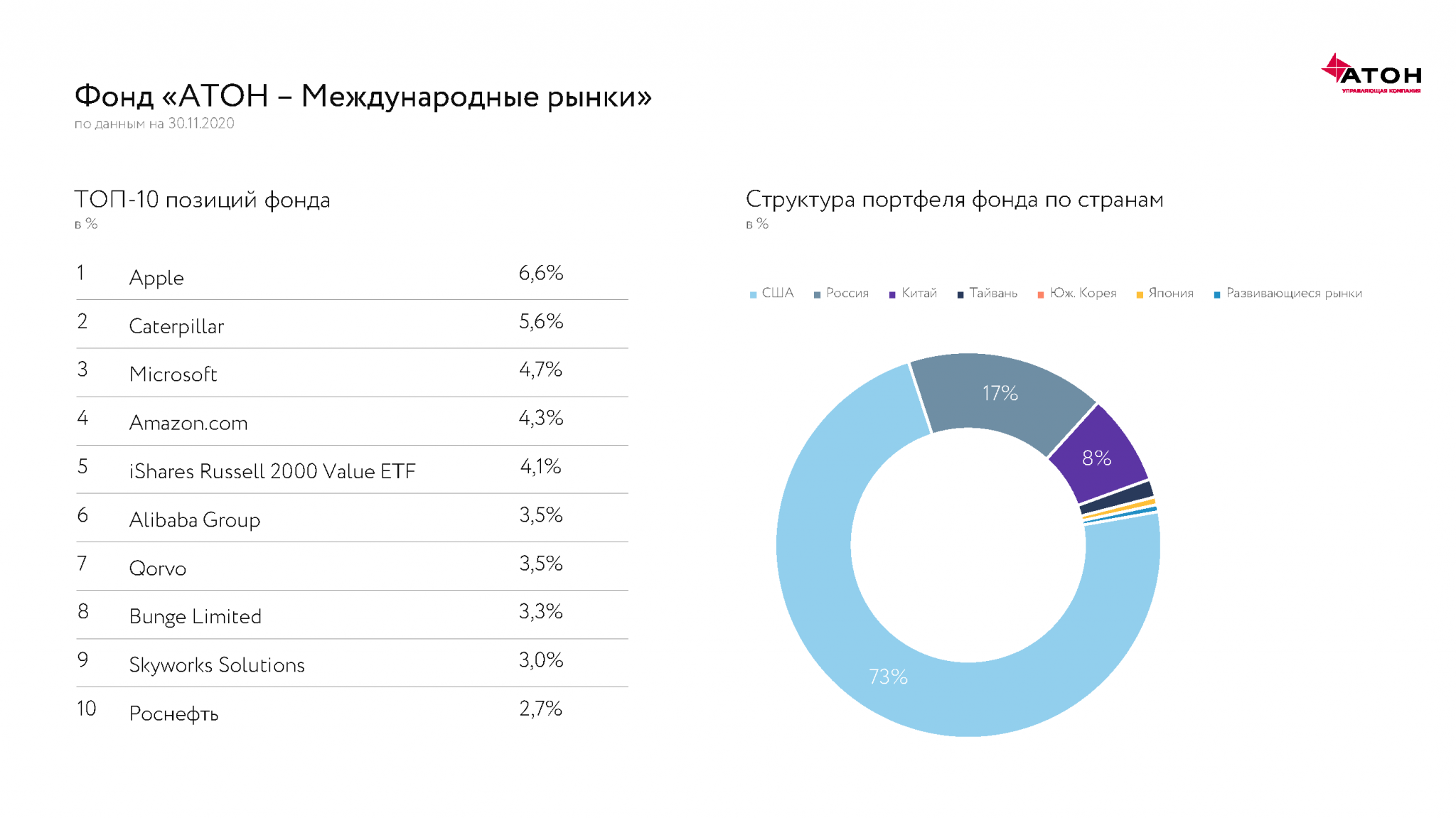

Что представляет собой фонд

«Фонд международных рынков» существует с 2015 года. Его средства проинвестированы в глобальные акции, до 30% портфеля могут составлять ликвидные акции российского рынка. В фокусе внимания – лидеры отраслей со значительной рыночной капитализацией, качественным корпоративным управлением и оптимальным соотношением риска и доходности. Базовая валюта инвестиций активов фонда – доллар США.

Взгляд управляющего на рынок

Этот год был полезен для эффективности многих компаний: они сокращали расходы и активно внедряли новые технологии в свои бизнес-процессы. В будущем (или уже в настоящем) это послужит росту их эффективности. Уход неэффективных игроков с рынка благоприятен для конкурентоспособности оставшихся компаний. Опережающие экономические индикаторы указывают на восстановление экономики США, и это восстановление ускорится с распространением вакцины.

Поможет американским акциям и ослабление доллара против основной корзины валют – это благоприятно как для их относительной стоимости, так и для конкурентоспособности эмитентов.

В следующем году ротация в акции стоимости может продолжиться. Появление сразу нескольких вакцин от COVID-19 послужило причиной смены тренда – от бенефициаров пандемии к наиболее пострадавшим секторам мировой экономики. Наш фонд использовал это движение рынка и перекладывался из технологических компаний, в которых находился большую часть года, в проциклические. После такого мощного движения, акции роста существенно скорректировались против акций стоимости.

Может ли произойти коррекция на рынке?

Ее может спровоцировать второй этап президентских выборов в США. Многие участники рынка пришли к выводу, что неопределенность по выборам уже прошла. Но ситуацию могут изменить перевыборы в штате Джорджия. Ключевой вопрос не в том, кто будет президентом, а в том, получат ли демократы большинство в правительстве. Поэтому в конце декабря-январе рынок может оказаться чуть нервознее на этой неопределенности.

Как фонд пережил 2020 год?Были существенные просадки. Но все они отыграны, и по состоянию на начало декабря фонд в долларах показывает абсолютный максимум. Все инвесторы – в плюсе.

Какая доходность у фонда?

Доходность за все время существования новой стратегии на глобальные акции (за последние 5 лет) составила 60,75% в долларах. За пять с лишним лет фонд показал доходность выше, чем бенчмарк MSCI All World. Инвесторы, которые вложились в фонд, получили примерно на 13% больше, чем те, кто инвестировал в ETF на широкий рынок глобальных акций.

Кому подойдет этот фонд?

Мы рекомендуем рассмотреть «Фонд международных рынков» инвесторам, которые верят в рост стоимости акций иностранных эмитентов, заинтересованы в инструментах, позволяющих диверсифицировать риски российского рынка, и делают ставку на инвестиции в иностранных валютах.

Как отбираются бумаги в фонд?

- В основе стратегии фонда лежит анализ событий и составление сценариев. Мы рассматриваем текущие и предстоящие события на рынке и анализируем, какие акции могут в них выиграть, какие – проиграть, строим различные варианты исходов и стараемся позиционировать портфель так, чтобы он не пострадал от внешних рисков и даже заработал.

- Другой аспект стратегии – сочетание стилей инвестирования. Мы работаем как с акциями роста, так и с акциями стоимости. Традиционно американский рынок для нас был источником акций роста. С одной стороны, нам комфортно инвестировать в компании, которые от года к году демонстрируют рост финансовых показателей и имеют существенный потенциал эти показатели увеличивать. Но 2020 год показывает, что активизируется чуть более забытый стиль инвестирования – в недооцененные акции. С этой точки зрения интересен российский рынок, который традиционно считается недооцененным. К тому же низкая долговая нагрузка у большинства компаний индекса МосБиржи – выгодное отличие от долговой ситуации в мире. Дивидендная доходность индекса MSCI Russia составляет 5,3%, что в 2,5 раза выше, чем у других рынков развивающихся стран.

- Третий аспект стратегии – это относительная сила той или иной акции, которую мы выбираем в фонд, против рынка. Мы делаем выбор в пользу акций, которые чувствуют себя лучше, чем рынок при различной конфигурации рынка. Она растет опережающими темпами при растущем рынке, меньше корректируется при падающем рынке и растет, если рынок находится в боковике.

- Последний аспект – диверсификация по странам.

Какие принципы работы фонда?

У нас есть своеобразный набор трейдерских мудростей, которые очень помогают в периоды высокой турбулентности. Можно выделить три ключевые:

-

Рынки изменчивы, и произойти может что угодно. Мы реализуем этот принцип в фонде через построение различных сценариев, различных вариантов исхода тех или иных событий и стараемся спозиционировать портфель так, чтобы при разных раскладах он чувствовал себя достаточно комфортно и лучше, чем бенчмарк.

-

Следование консенсусу обычно не приносит сверхдоходности. Мы стараемся подбирать акции, которые не в фокусе СМИ. Это акции, которые растут, но без пристального внимания большинства инвесторов. У них больше шансов продолжить свой рост. Мы также ориентируемся на различные опросы инвесторов (профессиональных и частных) при оценке возможного движения всего рынка.

-

Позволяй своим фаворитам продолжать рост в портфеле. Основную прибыль портфелю приносит достаточно ограниченное количество идей – две-три акции, которые представлены в портфеле в существенной доле. Не фиксируйте прибыль преждевременно и не продавайте бумагу только по той причине, что она существенно выросла по сравнению с другими.

Как купить паи фонда?

Их можно купить, открыв брокерский счет в «АТОН». Это можно сделать дистанционно на сайте или через наше мобильное приложение ATON Line. Пополнить счет можно по реквизитам онлайн, а также в нашем офисе.

Есть ли комиссии?

Комиссию за управление составляет 4,2% в год. Обращаем внимание, что все результаты по доходности, которые мы представляем, уже очищены от комиссии, поэтому на них можно ориентироваться, если вы потенциально рассматриваете возможность стать одним из держателей бумаг «Фонда международных рынков».