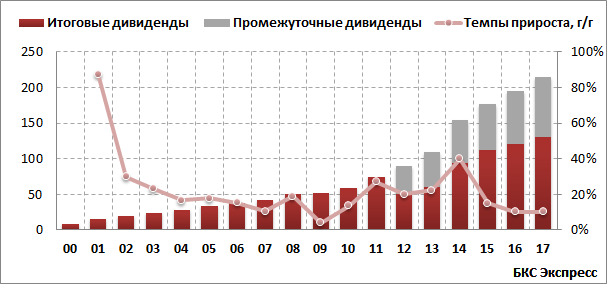

Дивидендная история

Лукойл, пожалуй, самая стабильная история роста дивидендных выплат на российском рынке. Среднегодовой темп роста дивидендов на акцию с 2000 г. составляет 22,5%.

Начиная с 2012 г., компания начала выплачивать дивиденды два раза в год. Промежуточные дивиденды за 9 месяцев выплачиваются в конце каждого года, а итоговые дивиденды летом.

В соответствии с принятой в 2016 г. дивидендной политикой, компания обязуется направлять на выплату дивидендов не менее 25% консолидированной чистой прибыли по Международным стандартам финансовой отчетности, которая может быть скорректирована на разовые расходы и доходы. Однако компания в последние годы платит более 25%.

Лукойл продолжал наращивать дивиденды даже в периоды серьезной просадки чистой прибыли 2015-2016 гг., благодаря грамотному подходу к определению доли прибыли, распределяемой между акционерами.

Таким образом, дивидендные выплаты за 2015 г. составили 43%, за 2016 г. – 67% от чистой прибыли компании по итогам года.

Помимо этого, компания в соответствии с основными принципами дивидендной политики, ставит в приоритеты дивидендные выплаты при распределении денежных потоков, и стремится ежегодно повышать размер дивиденда на одну акцию не менее чем на уровень рублевой инфляции за отчетный период.

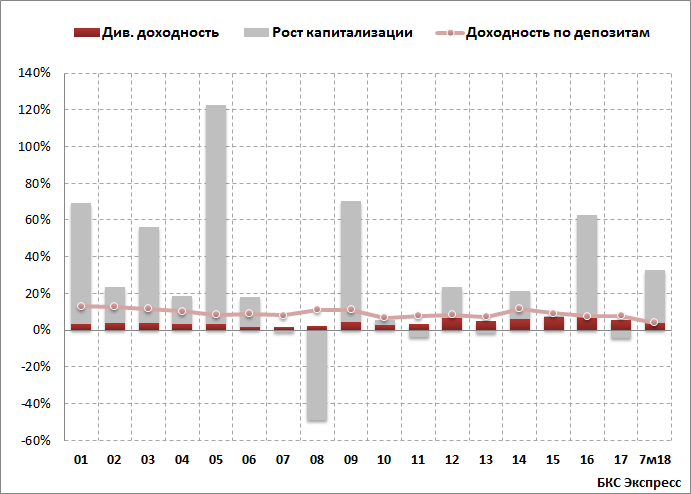

Покупка акций Лукойла против депозита

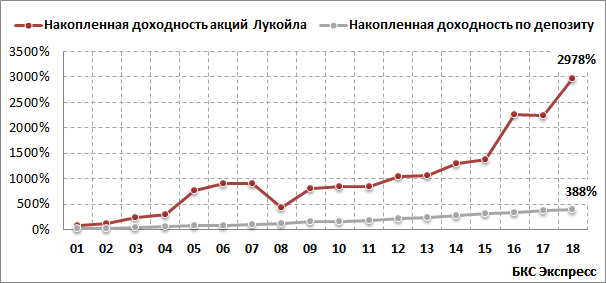

Для того чтобы еще больше убедиться в инвестиционной привлекательности Лукойла, проведем сравнение на исторических данных, куда было бы выгоднее вкладывать деньги – в акции Лукойла или банковский депозит.

На графике ниже представлено ежегодное сравнение доходностей по акциям, которая включает в себя полученные дивиденды и доход от переоценки акций за год, и доходности по банковскому депозиту.

Из графика видно, что годовая доходность по депозитам лишь 7 из 18 раз незначительно выигрывает у бумаг Лукойла, за исключением кризиса 2008 г., когда капитализация компании упала в 2 раза. В остальные 11 периодов доходность по акциям значительно превышает вклад в банке, в основном, за счет роста капитализации.

Дивидендная доходность бумаг Лукойла отстает от доходности депозитов на всем промежутке времени, несмотря на постоянное наращивание выплат. Однако можно заметить, что по мере падения ставок и перехода ЦБ к нейтральной монетарной политике, спред между дивидендной доходностью и процентными выплатами сужается.

Также будет интересно посмотреть, что было бы, если инвестировать в 2001 г. в акции Лукойла против депозита и реинвестировать всю получаемую доходность по истечению года обратно в актив.

Капитал, инвестируемый в акции Лукойла в начале 2001 г., за 18 лет увеличился более чем в 30 раз, в то время как доход от депозита позволил увеличить инвестиции лишь в 4,9 раза.

Сможет ли Лукойл продолжить обыгрывать депозит

Доходность рассматриваемых акций за всю историю впечатляет, однако Лукойл имеет все необходимые факторы, чтобы продолжить сохранять первенство на длительной дистанции.

- Компания имеет стабильный свободный денежный поток, при этом дивидендные выплаты за последние 3 года занимают лишь 55% от него. То есть Лукойл имеет достаточный запас для увеличения дивидендов, за счет увеличения Payout Ratio.

- Лукойл имеет консервативную долговую нагрузку. Показатель Чистый долг/EBITDA за последние 12 месяцев держится меньше 1х. На конец I квартала 2018 г. данное отношение составило всего лишь 0,37х. Таким образом, компания в случае необходимости имеет потенциал наращивания дивидендных выплат за счет увеличения долговой нагрузки.

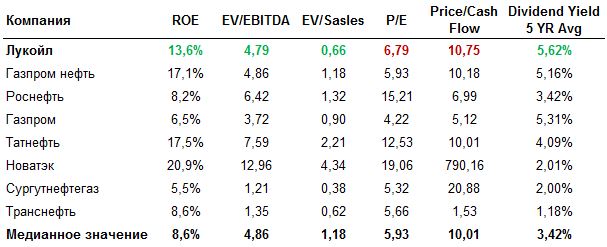

- Если посмотреть на фундаментальные мультипликаторы компании, можно наблюдать неоцененность компании относительно сектора, что увеличивает ее привлекательность и перспективы роста вкупе с драйверами в виде погашения казначейского пакета акций и проведения программы обратного выкупа акций.

- Еще одним позитивным моментом для компании является регулярная докупка акций крупнейшими акционерами (Алекперов, Федун). Тем самым руководство укрепляет веру в надежность компании и ее дальнейший рост.

- В текущем году менеджмент объявил о дополнительной программе мотивации акционеров, которая состоит в погашении части казначейского пакета, вследствие чего увеличится эффективная доля владения инвесторов.

Сергей Сидилев

БКС Брокер