Дорогие друзья, всем привет! Вы смотрите еженедельный макроэкономический обзор от команды InvestFuture. Мы с вами незаметно перешли из осени в зиму, и вот уже наш первый макрообзор этой зимы.

Давайте, как обычно, вместе подведем итоги прошедшей недели и начнем потихоньку настраиваться на следующую!

События прошедшей недели

Главной движущей силой для рынков на прошедшей неделе, естественно, были новости по поводу нового варианта коронавируса — штамма «омикрон». С одной стороны, он вызывает всё больше опасений из-за своей скорости распространения и возможности дальнейших мутаций. Всё больше и больше разговоров о том, что этот штамм COVID-19 более заразный, чем остальные его варианты. С другой стороны, то и дело всплывают данные, что эта разновидность вируса может быть менее опасной в плане смертности и тяжелого течения болезни.

Скорее всего, первые официальные результаты изучения этого штамма будут опубликованы уже на следующей неделе. Нет сомнений, что эти данные окажут сильное влияние на рынки. Но даже если нам сообщат, что «омикрон» не так опасен, как предыдущие штаммы, возможно, передышка будет недолгой, ведь всегда есть риск его мутации в более опасную форму. В любом случае, я призываю вас при планировании своих инвестиций опираться на официальные данные и научные исследования по поводу коронавируса, а не на слухи и конспирологические теории, которых сейчас так много.

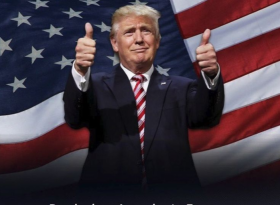

Кстати, в четверг президент США Байден заявил, что штамм «омикрон» вызывает опасения и США ждёт новый всплеск заболеваний этой зимой. Хотя, если посмотреть на график, в США уже наблюдается рост числа новых случаев заражения COVID-19 по сравнению с 20-ми числами ноября (рис. 1).

Учитывая усиление пандемии, ситуация под конец года на финансовых рынках может быть довольно нервной. Рост заболеваемости во всём мире будет препятствовать выходу сотрудников на работу. Ограничительные меры усилят нарушения в цепочках поставок и ухудшат ситуацию на рынке труда. Естественно, это будет влиять на сроки производства и доставки товаров. А снижение предложения в мировой торговле в итоге будет способствовать углублению нынешнего глобального инфляционного кризиса.

В итоге центробанки окажутся в сложной ситуации: вроде бы нужно стимулировать экономику, но очередная порция стимулов неминуемо подстегнет рост цен. И тут придётся выбирать: либо бороться с высокой инфляцией, либо с новым замедлением экономики. Непростой выбор! И тут главам ЦБ не позавидуешь: какой бы выбор они ни сделали, критики в их адрес будет очень много.

И в продолжение темы центробанков давайте вспомним, что на этой неделе в конгрессе выступали глава Федрезерва Джером Пауэлл и министр финансов Джанет Йеллен. На этих слушаниях было отмечено, что инфляция в США принимает все больший устойчивый характер и поэтому ФРС задумывается над тем, чтобы ускорить сворачивание своей программы выкупа активов. Но мы с вами понимаем, что планы планами, но если пандемия усилится, перед ФРС, наоборот, встанет вопрос о целесообразности сокращения стимулирующих мер.

Также важно отметить, что в ФРС отказались от употребления слова «временная» в отношении инфляции. Нет, это не потому, что там внезапно перестали считать её временной, а потому что термин «временная» слишком расплывчатый, и каждый может его трактовать по-своему. Поэтому в ФРС решили внести ясность и теперь прогнозируют снижение инфляции во второй половине 2022 года.

Кроме того, стоит отметить очень сильные данные по рынку труда США, которые вышли в пятницу. Безработица снизилась с 4,6% до 4,2%, но, самое главное, уровень экономической активности населения (или, если переводить этот термин буквально, «уровень участия») увеличился с 61,6% до 61,8%, а это означает, что американцы всё активнее выходят на работу или хотя бы ищут возможности для трудоустройства. Это именно то, чего добивались власти США, и в частности ФРС, не раз подчеркивая, что будут ориентироваться всё больше именно на этот показатель.

Пусть вас не смущает, что рынок труда добавил за месяц всего 210 тысяч рабочих мест против прогноза в 550 тысяч, так как при таком сильном падении безработицы и росте экономической активности эти данные будут наверняка пересмотрены в следующем отчёте в сторону повышения. На наш взгляд, теперь у ФРС совершенно развязаны руки для более быстрого сокращения выкупа активов.

Кроме того, сократился и показатель неравенства среди рабочей силы по расово-национальному и языковому признаку. И это тоже важные данные, так как демократы требуют от Пауэлла прогресса в этом показателе.

Правда, заработные платы в месячном сравнении выросли не так сильно, что может в теории говорить о том, что восстановление рынка труда достигает своего пика, но, с другой стороны, в годовом выражении они прибавили 4.8%, что довольно сильно.

И еще в тему инфляции. В Германии вышли интересные данные по инфляции. По предварительным оценкам, инфляция потребительских цен в стране выросла в ноябре до 5,2% в годовом исчислении. Если данные подтвердятся, это будет самый высокий показатель с июня 1992 года.

И вот на фоне такой высокой инфляции новоиспечённый канцлер Германии Олаф Шольц, по данным FT, хочет, чтобы центральный банк ФРГ — Бундесбанк — возглавил Иоахим Нагель. Отчасти такой выбор, как сообщает издание, объясняется желанием Шольца видеть у руля Бундесбанка банкира, а не ученого, чтобы сохранить авторитет и влияние этого учреждения. Получается, что у ЕЦБ могут появиться большие проблемы с продолжением своего вечного QE. Времена былого противостояния между Бундесбанком и ЕЦБ могут вернуться, если новый глава Бундесбанка потребует от Кристин Лагард свернуть стимулирование, дабы снизить инфляцию в еврозоне. Если вы инвестируете в европейские акции или просто держите часть сбережений в евро, вам стоит следить за сменой главы Бундесбанка и за заседанием совета управляющих ЕЦБ 16 декабря в момент ухода Йенса Вайдманна с поста главы немецкого центробанка.

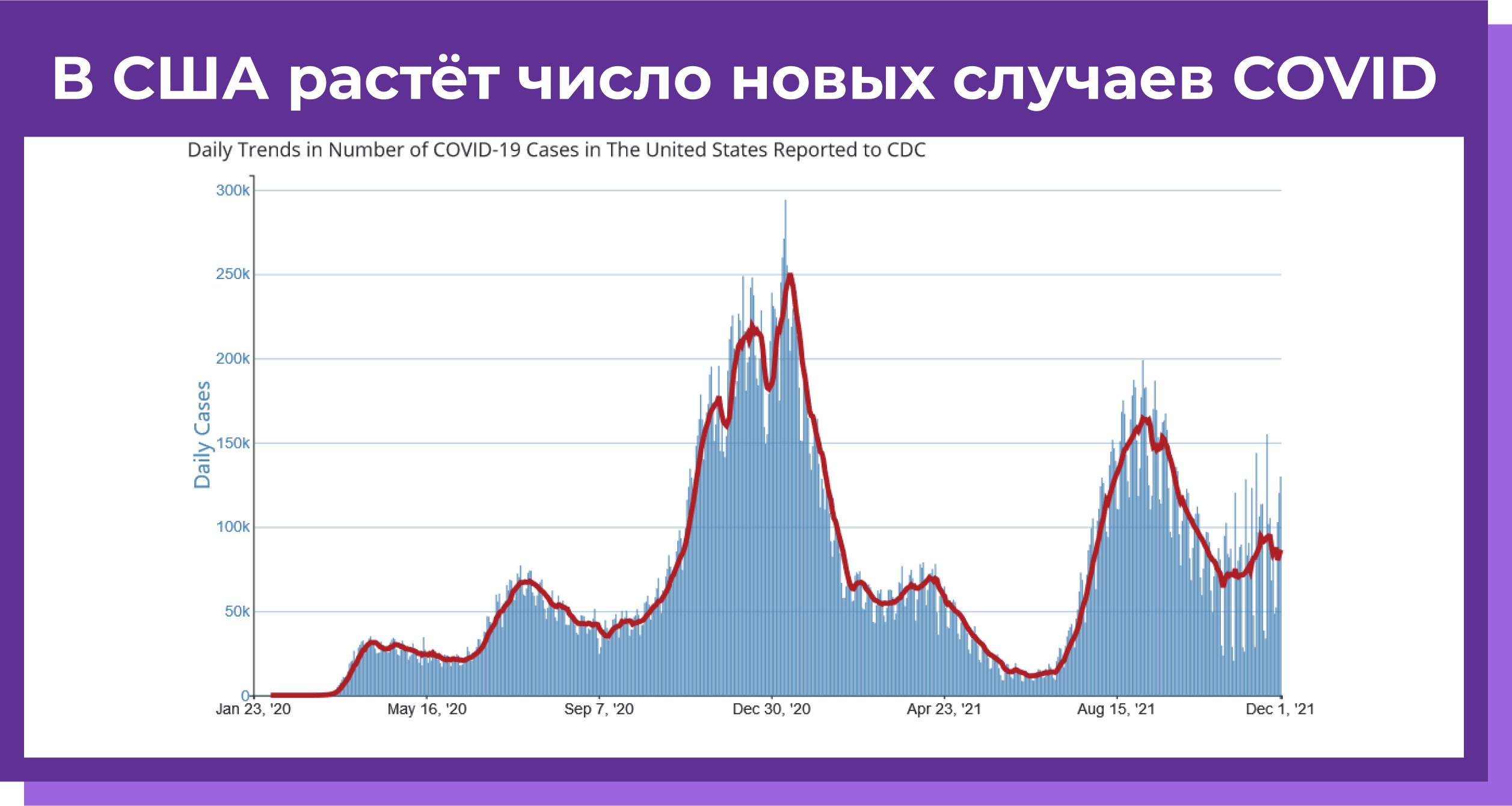

На неделе также вышли данные по глобальной производственной активности, и мы в очередной раз увидели, что в большинстве стран сохраняется нехватка компонентов, и это сильно ограничивает производство. И даже несмотря на хорошие показатели и всё ещё расширяющуюся производственную активность, рост индексов замедляется, а новый вариант вируса может и вовсе «обнулить» все достижения (Рис. 2).

Важно, что опасения по поводу экономической активности в производственной сфере возрастают, и дальше всё будет зависеть от развития ситуации с коронавирусом. Снижение деловой активности будет негативно сказываться и на фондовых рынках — как минимум в виде роста негативных настроений среди инвесторов.

Давайте теперь к фондовому рынку и перейдем.

Американский рынок

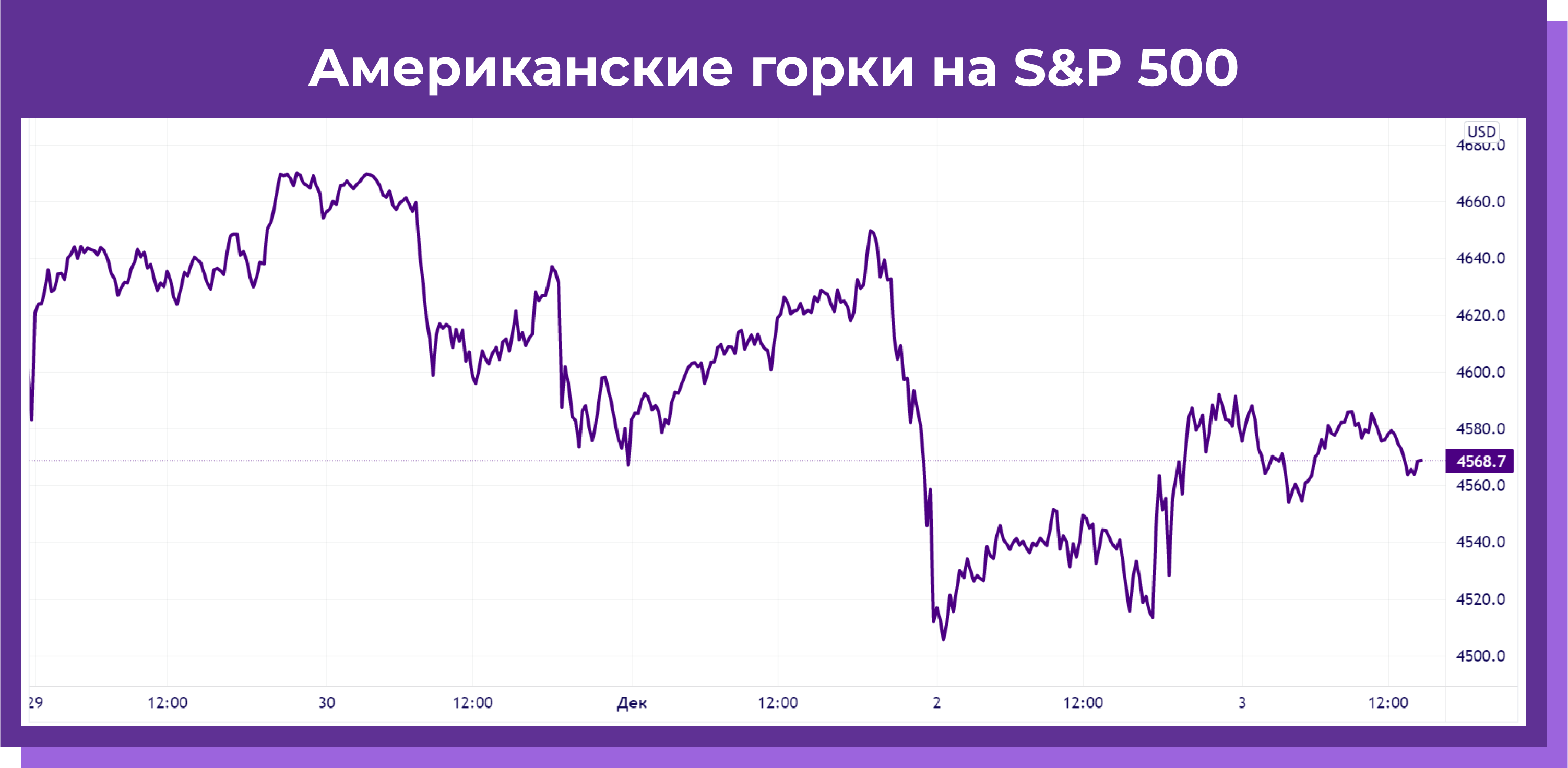

Эта неделя была очередной неделей американских горок для американских акций (Рис.3).

Инвесторы просто не понимают, что ждать. Высокая инфляция заставила ФРС сменить риторику на более жёсткую, и теперь инвесторы боятся, что в случае усиления пандемии рынок останется без поддержки. Но даже если ФРС решит продолжить свою стимулирующую политику, совершенно неясно, какие формы примет это стимулирование. Повторяюсь, пока у нас нет точных научных данных о новом штамме: ожидается, что они будут представлены на следующей неделе или через неделю. Кстати, Пауэлл на слушаниях в Сенате на этой неделе прямым текстом заявил, что ФРС сможет дать больше деталей на тему влияния коронавируса на экономику через две-три недели.

Кроме того, инвесторов испугали слова Пауэлла о том, что ФРС обсудит ускорение сворачивания программы выкупа активов. Теперь на рынках гадают, означает ли ускоренное сворачивание выкупа еще и более раннее повышение процентной ставки? Правда, в прошлом Пауэлл отмечал, что завершение программы выкупа активов не означает старт цикла повышения процентной ставки, но если инфляционная спираль будет раскручиваться, ФРС может и отказаться от своих обещаний. Впрочем, ситуация, когда центробанк действует, не предупредив о своих намерениях финансовые рынки, — это реально самый крайний и негативный сценарий, а потому будем надеяться, что он реализован не будет.

А теперь перейдем к товарно-сырьевым рынкам. Начнем с металлов.

Товарные рынки

Металлы

Золото потеряло около процента за эту неделю и снова закрепилось ниже $1800. Заявления ФРС о борьбе с инфляцией снизили цены: ведь если не будет высокой инфляции, значит и надобности в активных покупках золота тоже не будет (рис. 4).

Рис. 4. График снижения цен на золото

К слову о драгоценностях: цены на алмазное сырье на неделе прибавляли 5-10% из-за распространения нового штамма в Африке, где расположены крупные месторождения алмазов.

Ну а цены на медь показали небольшое снижение, около 2%, на фоне негативного прогноза крупнейшего в мире производителя меди Codelco. Глава компании считает, что спрос со стороны Китая и его строительного сектора снизится, и до 2024 года предложение меди будет превышать спрос, пока рост выпуска электромобилей не сбалансирует рынок.

Рынок энергоносителей также не мог не отреагировать на ситуацию вокруг омикрон-штамма.

Энергетика

Цены на газ теряют около 3% за неделю. Поставки СПГ и опасения по поводу пандемии перевесили прогнозы холодной погоды. Поскольку ситуация с пандемией в Европе ухудшается и вновь вводятся ограничения, ожидается снижение потребности в отоплении офисных и коммерческих помещений. Однако пока запасы газа в подземных хранилищах Европы на 16 процентных пунктов ниже среднего за 5 лет уровня и составляет лишь около 70% (рис. 5).

Также прошло заседание ОПЕК+, на котором министры решили следовать ранее принятому плану и в очередной раз увеличили добычу на 400 000 баррелей в сутки, несмотря на новости о вирусе.

Однако падение котировок было кратковременным – рынок почувствовал уверенность ОПЕК в своих действиях. Сокращение добычи могло бы вызвать рост котировок, что не понравилось бы США. Однако такое спокойствие может продлиться лишь до первых тревожных новостей об омикроне. Следующие заседание ОПЕК пока назначено на 4 января.

В самом картеле прогнозируют увеличение профицита на рынке, несмотря на пандемию и сниженный спрос на авиакеросин. Также, по мнению Saudi Aramco, рынок чрезмерно резко отреагировал на новости о вирусе.

А в JPMorgan и Jeffreis продолжают ожидать нефть по $150 в 2023 году. В то же время BofA прогнозирует нефть по $85 в 2022 году и не исключает возможности её скачка выше $100 в случае восстановления авиаперевозок.

И от сырьевого рынка, как обычно, плавно перейдем к России и российским активам.

Россия

Рубль

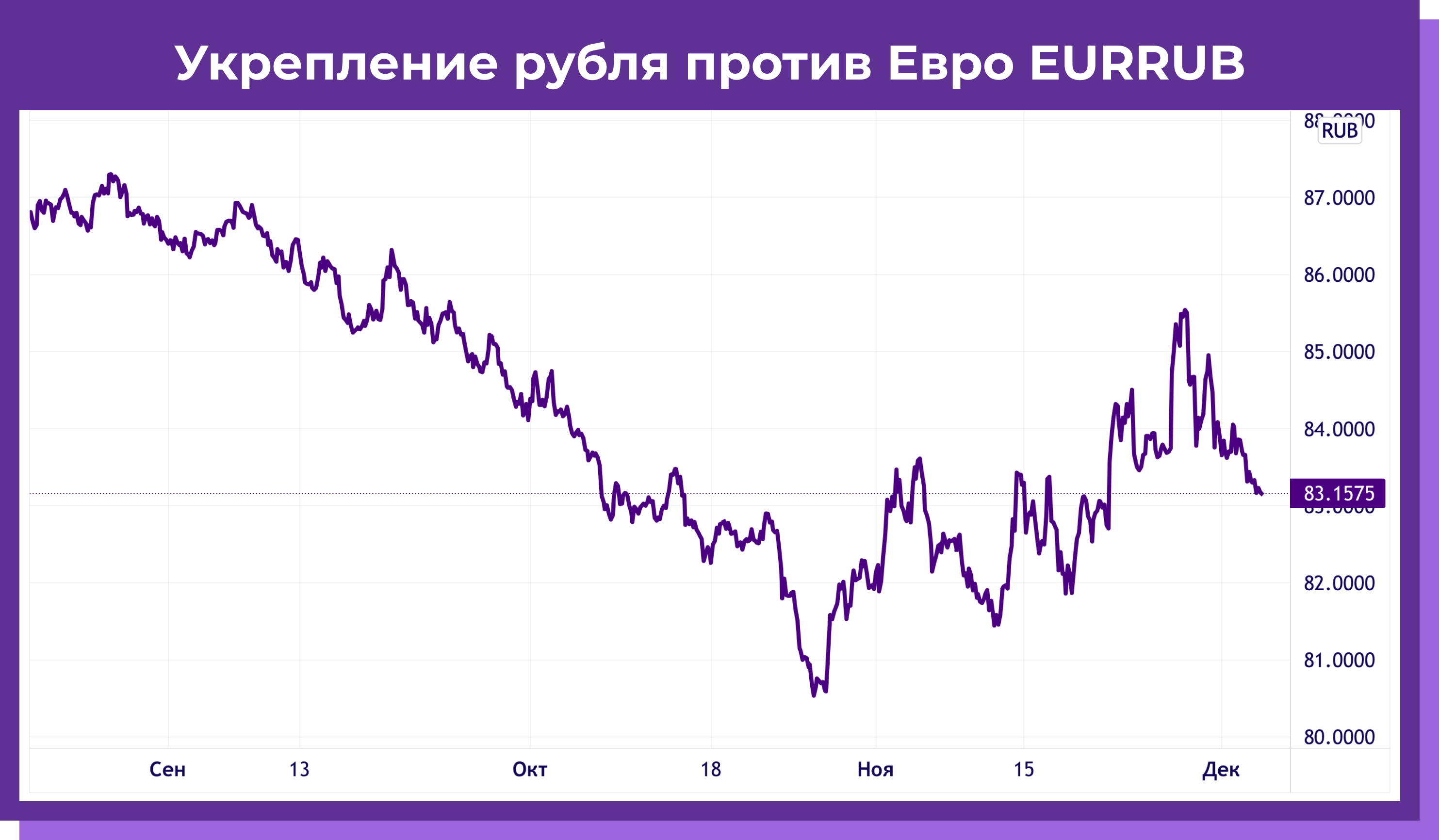

Российская валюта на этой неделе нарушила свою корреляцию с нефтью и неожиданно укрепилась. Доллар опустился ниже 74 рублей, а евро — ниже 84 (рис. 7 и 8).

Похоже, инвесторы переоценили внешнеполитические риски. Рубль не стал реагировать на ослабление нефти и непрекращающийся обвал турецкой лиры.

Тем временем Россия и США в ожидании согласования даты очередной встречи Джо Байдена и Владимира Путина. Этот саммит, вероятно, поможет остудить, как это уже было весной, ситуацию на российско-украинской границе, где, по сообщениям СМИ, с обеих сторон сейчас сконцентрирован значительный военный контингент.

Также Россия на неделе поддержала решение ОПЕК+ оставить темпы роста добычи нефти без изменений. Альянс не стал накалять напряженные отношения с США и другими основными импортерами. Решение ОПЕК+ должно снизить градус политической напряженности, что, безусловно, хорошо для рубля.

Поддержку российскому рублю оказал и ЦБ РФ. «Железная леди» российского рынка Эльвира Набиуллина подтвердила приверженность Банка России жёсткой денежно-кредитной политике и не исключила поднятие ставки еще на 1 п.п. На форуме «Россия зовёт!» она заявила, что Банк России крайне обеспокоен высокой инфляцией. Кстати, на этой неделе недельная инфляция ускорилась до 0,46%, а годовая, по данным Минэкономразвития, достигла 8,38%. Интересно, что в росте недельной инфляции Минэкономразвития обвинил высокие цены на отдых в Турции, хотя инфляция выросла по значительному ряду статей, а не только в сегменте цен на туризм и путешествия.

Также отметим, что Роснано на этой неделе заплатил до купонам и погасил свои необеспеченные Минфином облигации. На этих новостях российский индекс гособлигаций RGBI наконец-таки отскочил вверх, что также могло поддержать российскую валюту.

Индексы

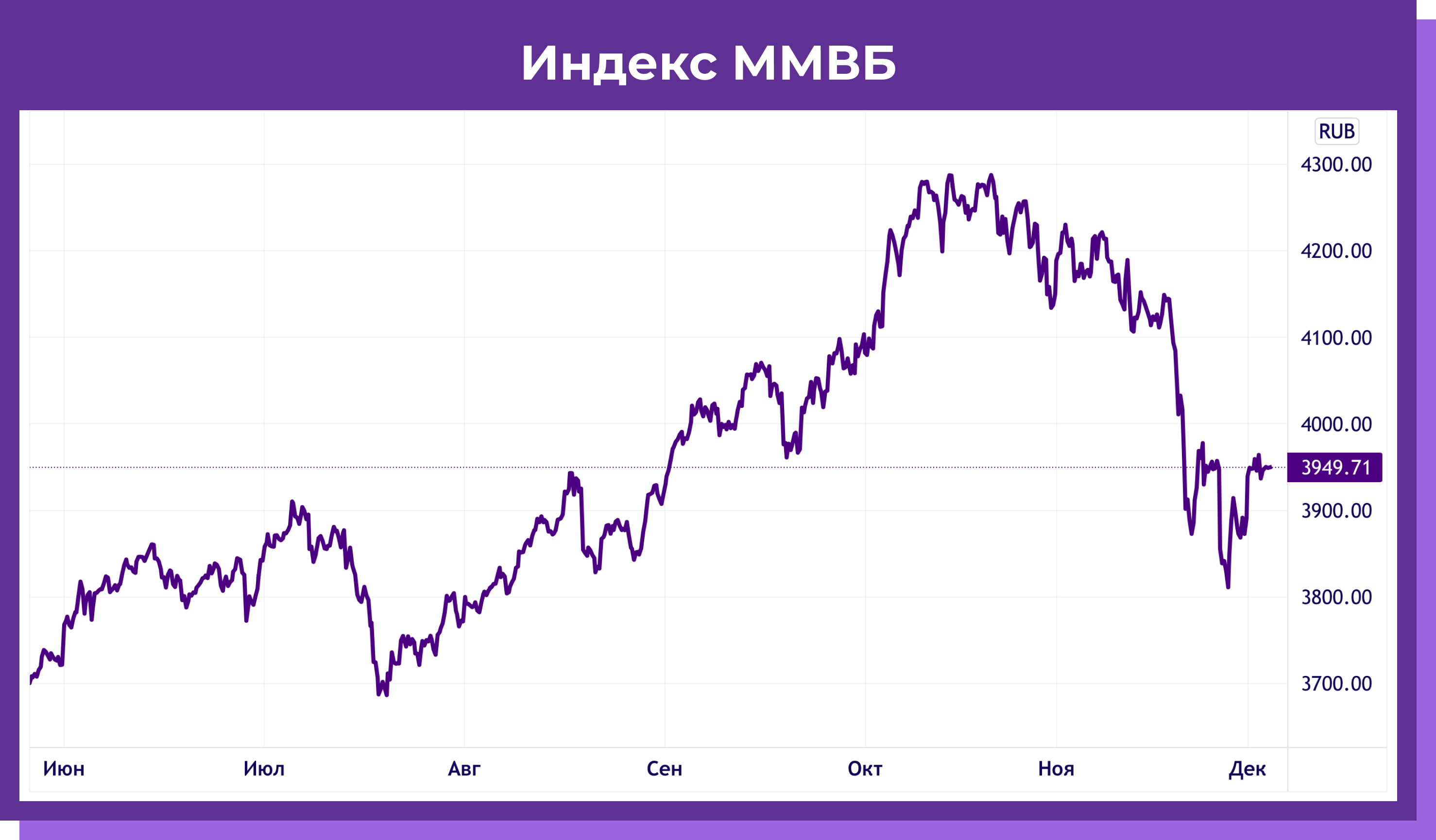

И о динамике российского фондового рынка. Российские индексы по итогам пятидневки прибавили 3-4%, отыграв часть потерь прошлой недели. Инвесторы активно выкупали высокодоходные голубые фишки нашего рынка (рис. 9 и 10).

Рис. 9. Индекс РТС

На прошедшей неделе в России много говорили о ESG. Президент Путин, например, назвал нашу энергетику самой «зелёной» в мире, Норникель на «дне инвестора» презентовал свою программу масштабной ESG-трансформации, а Северсталь, чтобы стать более «зелёной», продала свой угольный бизнес. В целом такое поведение бизнеса понятно, сегодня без соблюдения ESG-стандартов привлечь зарубежные инвестиции не удастся. От того, насколько быстро Россия сможет совершить «зелёный» переход, будет зависеть инвестиционная привлекательность всей нашей экономики.

Ну а российская промышленность продолжает восстановление, что подтверждает её сильный ноябрьский индекс PMI. Комфортная ценовая конъюнктура на товарных рынках может поддержать наши индексы и на следующей неделе. Однако долгосрочная картина для развивающихся рынков может ухудшиться. ФРС намекает на ястребиные изменения в своей монетарной политике ради борьбы с инфляцией. Из-за этого развивающиеся рынки могут потерять свою привлекательность для инвесторов.

И в завершение, как всегда, о событиях предстоящей недели.

События предстоящей недели

Следующая неделя будет на американском рынке своего рода неделей тишины, когда члены ФРС США будут готовится к заседанию по денежно-кредитной политике, которое состоится уже через неделю.

Во вторник будем следить за торговым балансом Китая, профицит которого продолжает стремительно расти из месяца в месяц, а также мы узнаем данные по торговому балансу США. Также выйдут предварительные данные по ВВП еврозоны за третий квартал. Ожидается, что экономика региона в третьем квартале показала рост в 2.2% в квартальном и 5% в годовом выражении.

В среду о росте экономики за третий квартал расскажет Япония и выйдут данные по числу открытых вакансий на рынке труда США. А еще в среду выйдут данные по инфляции в России, В преддверии заседания Банка России важно отслеживать инфляционные тенденции, так как Банк России становится всё жёстче в своей риторике.

Четверг расскажет нам об инфляции в Китае. Учитывая, что Китай главный экспортёр товаров, а значит и инфляции, эти данные важны и в глобальном смысле. Также в этот день нас ждут привычные заявки на пособие по безработице в США.

В пятницу публикуются данные по торговому балансу России. А в США в пятницу выйдет самый важный отчет недели — по инфляции, и вокруг этих данных будет сконцентрировано всё внимание рынков на следующей неделе.

Смотреть видеообзор за торговую неделю 29.11.21 – 3.12.21

Поделитесь, чего вы ждете от финансовых рынков в декабре и вообще этой зимой! Жду ваших комментариев!