Глобальные рынки

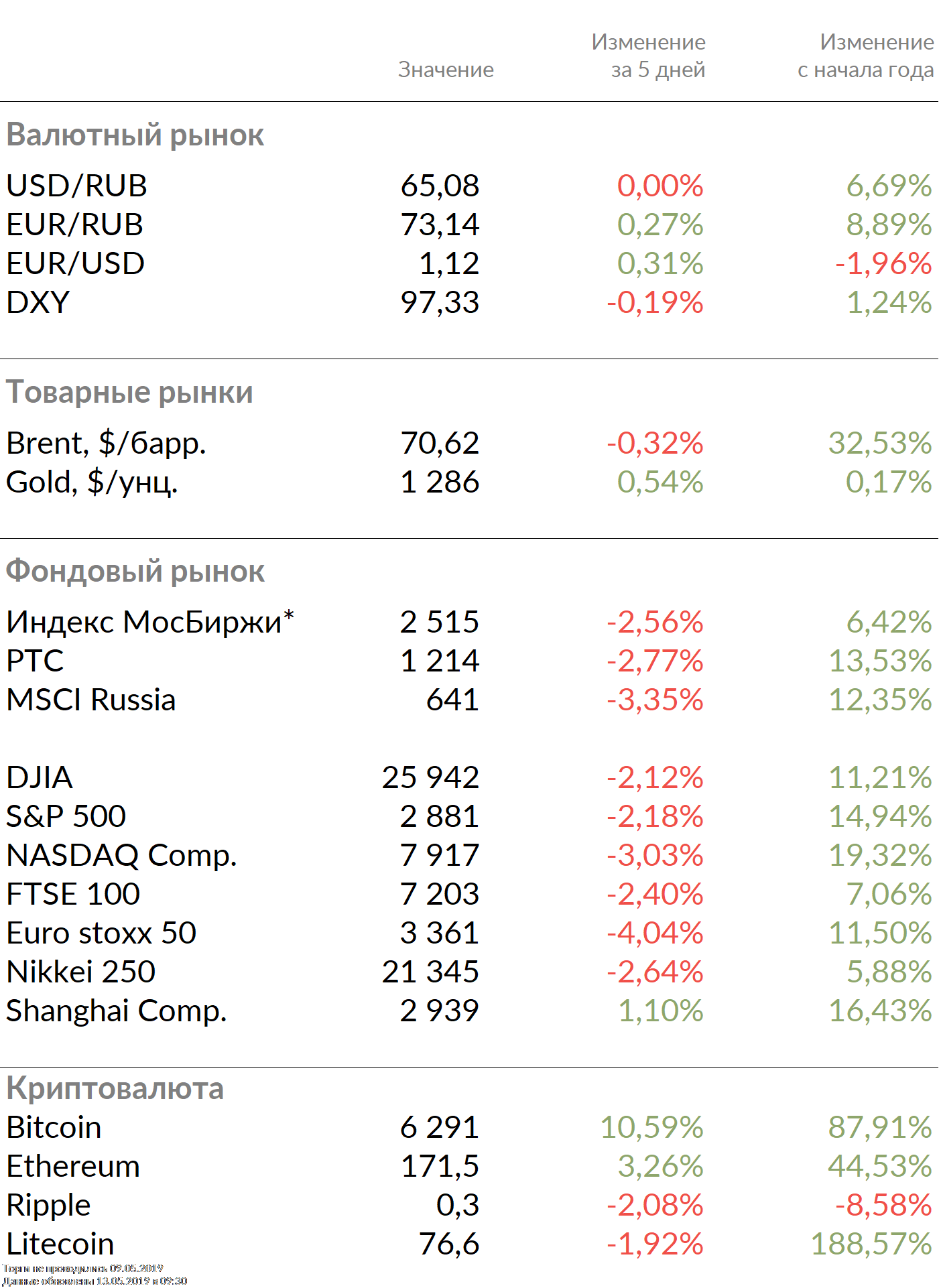

За неделю с 3 по 10 мая глобальный рынок (MSCI World) просел примерно на 2,7%, потеряв $1,1 трлн, из-за опасений продолжения торговых войн, которые могут привести к росту таможенных пошлин. Помимо коррекции на фондовом рынке значительно повысилась волатильность среди развивающихся валют из-за укрепления доллара, активные продажи наблюдались на турецком рынке и фондовом рынке Юго-Восточной Азии (-5%). В минусе также оказались нефтесервисные компании США и европейские банки (-4%). Продолжают расти цены на железо (+3%) и уголь (+2%).

Торговое противостояние близится к завершению или новому кризису?

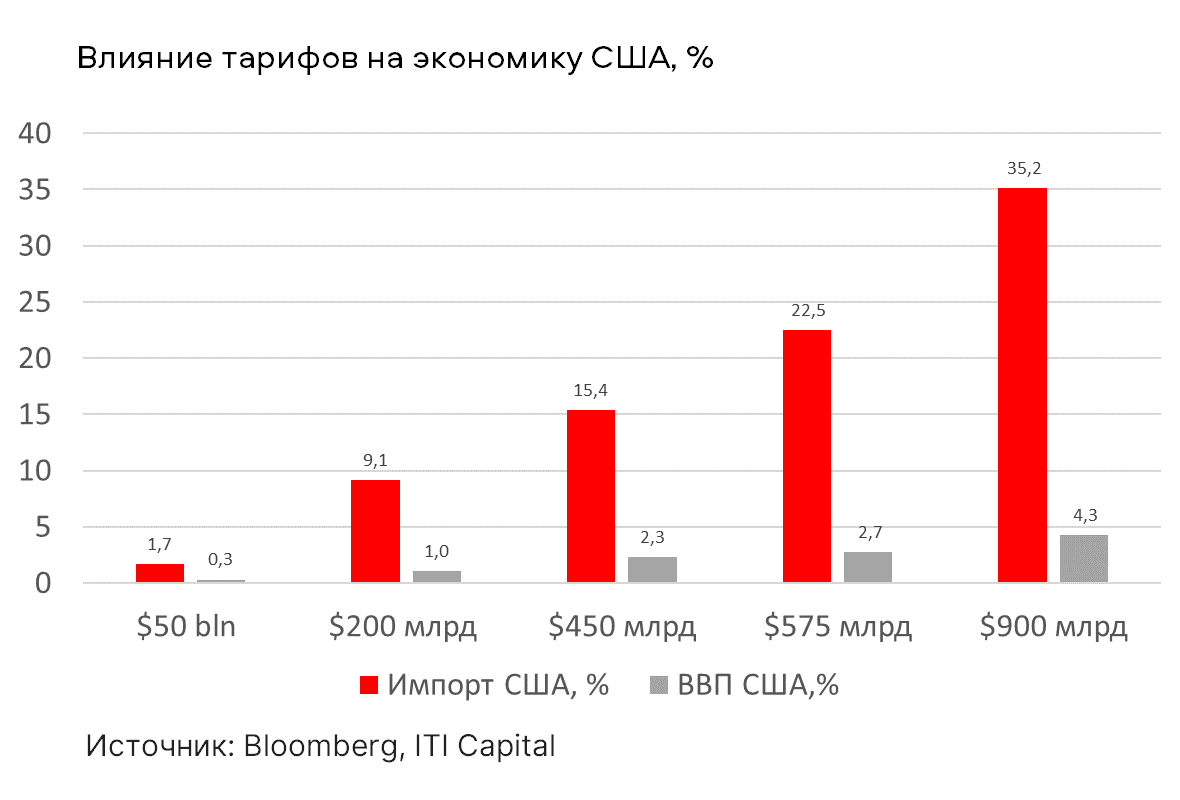

В итоге позитивные сдвиги в переговорах с начала 2019 г. привели к росту тарифов с 10%, до 25%, на китайским импорт объемом $200 млрд. Данное решение должно было вступить в силу в начале этого года, но откладывалось из-за надежд на то, что к концу марта будут достигнуты ключевые торговые договоренности. В итоге пошлины размере 25% охватили товары объемом $250 млрд, в основном это телекоммуникационное оборудование (Huawei, BBK electronics, Xiaomi) и компьютерное оборудование (SK Hynix, Foxconn).

На данный момент пошлины уже заложены в цены, и в дальнейшим рынок будет восстанавливаться. Введение пошлин на дополнительный импорт объемом $325 млрд, в результате чего пошлинами будет облагаться китайские товары на $575 млрд, может спровоцировать масштабный коллапс.

Важно отметить, что за 2018 г. объем импорта товаров из Китая в США составил $535 млрд и, согласно последней торговой статистике за март, сокращается. В этих условиях торговый дефицит США сейчас опустился до минимального уровня за шесть лет ($20,7 млрд).

Пошлины на товары объемом $300 млрд напрямую коснутся производителей мобильных телефонов (Huawei, Xiaomi, Lenovo, Samsung), лэптопов (Lenovo, Acer, Asus) игрушек, видеоигр (Sony, Xbox) и телевизоров (Sony, LG, Samsung).

Нам кажется, что сценарий с дополнительными пошлинами маловероятен, т.к. его реализация затронет 23% всего импорта в США, или 2,7% американского ВВП. Применительно к Китаю этот сценарий затронет 4,2% ВВП страны, что будет иметь серьезные последствия для экономики. Действующие пошлины затрагивают менее 2% китайской экономики. Реализация этого сценария спровоцирует масштабную реакцию рынка и продолжительную коррекцию.

График недели

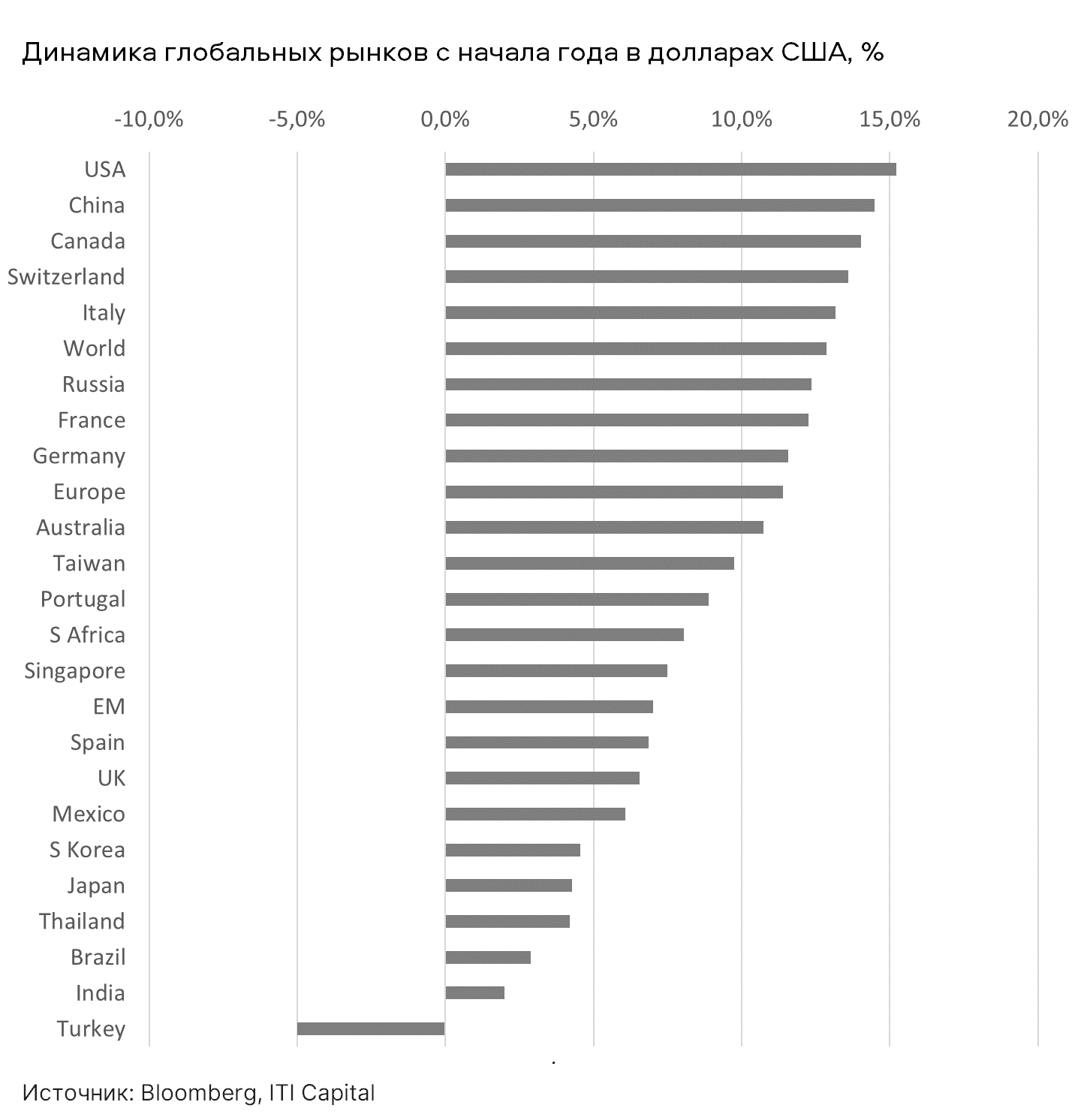

Рынку есть что терять

Рынку есть что терять после продолжавшегося последние четыре месяца бурного роста. Китайский рынок до недавних продаж рост более чем на 20% в начале года, сейчас темпы замедлились до 14,5%, в результате чего он стал уступать США (+15%). В целом глобальные рынки растут на 13%, в числе аутсайдеров — Турция и Аргентина.

В случае коррекции усилится переток активов в доллары США и американские защитные инструменты, такие как КО США и защитные сектора на фондовом рынке (медицинские услуги).

График недели

Нефть

Котировки Brent во вторник потеряли 1,9%, опустившись ниже $70/барр., на фоне опасений относительно возобновления торговых войн. Затем статистика Минэнерго США оказала поддержку нефтяным ценам, показав сокращение коммерческих запасов нефти в стране на 4 млн барр. против ожидаемого увеличения, а также снижение импорта на 9%, до 4,4 млн б/с. В целом за неделю Brent незначительно подешевел — до $70,6/барр.

EIA в своем ежемесячном отчете повысило прогноз цены Brent во втором-третьем кварталах 2019 г. на $5/барр., до $73/барр. на фоне ограничений предложения и ожидаемого снижения глобальных запасов нефти. По прогнозу агентства, добыча стран ОПЕК по итогам года сохранится на близком к текущему уровне в 30,3 млн б/с (2018: 32 млн б/с), поскольку дальнейшее сокращение поставок из Ирана может быть компенсировано другими странами картеля (Саудовской Аравией, ОАЭ, Кувейтом), а также Россией.

Российский рынок

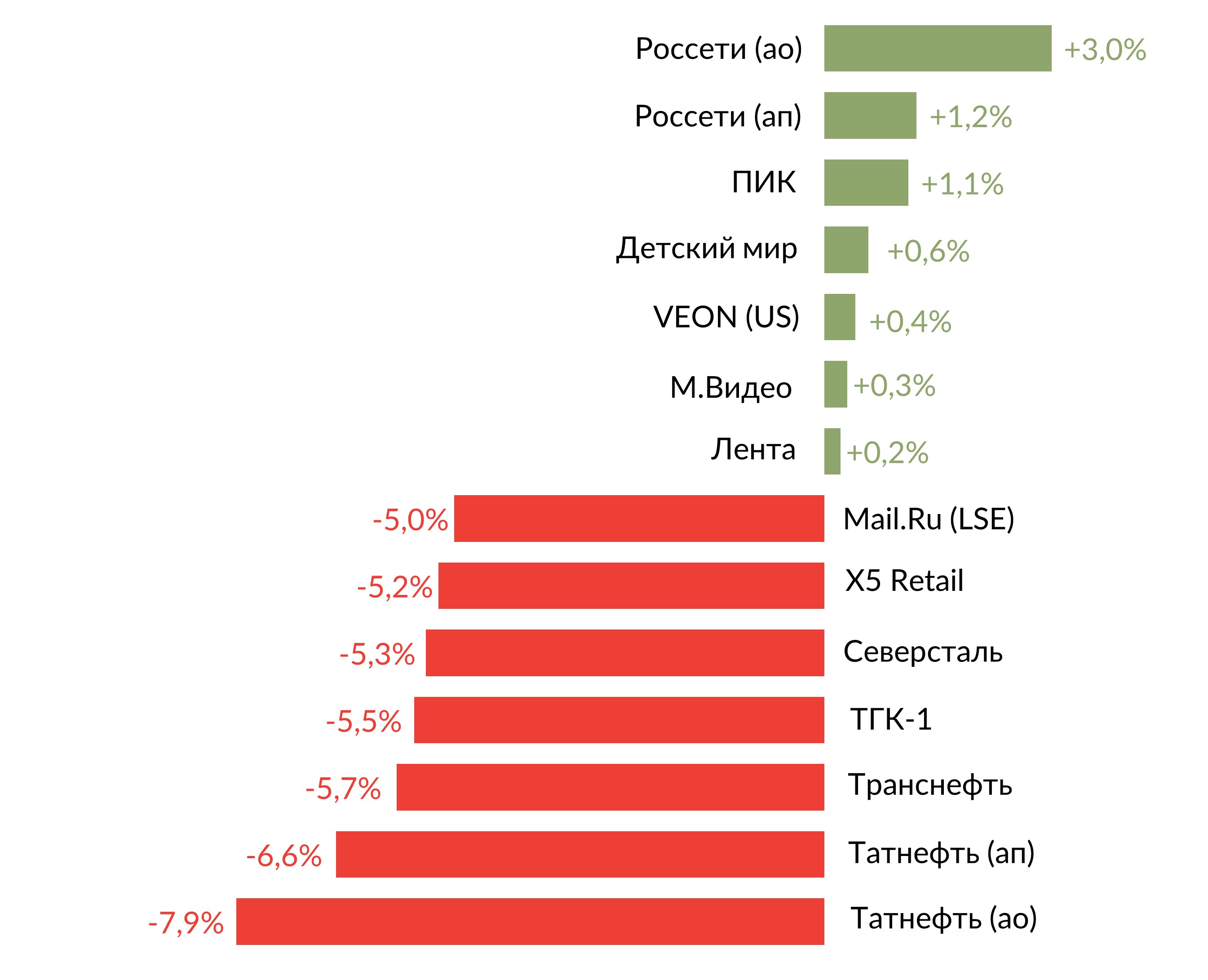

Праздничная неделя для российского рынка завершилась незначительным ростом, Индекс Мосбиржи прибавил 0,67%, РТС 0,11%. Рубль сохранил позиции по отношению к доллару на уровне 65,08 руб. и ослаб к евро до 72,14 руб.

Лидерами роста стали Россети ао (+3%), Россети ап (+1,2%), ПИК (+1,1%), Детский мир (+0,6%), Veon (+0,4%), М.Видео (+0,3%), Лента (+0,2%).

В числе аутсайдеров оказались Татнефть ао (-7,9%), Татнефть ап (-6,6%), Транснефть (-5,7%), ТГК-1 (-5,5%), Северсталь (-5,3%), X5 Retail Group (-5,2%), Mail.Ru Group (-5%).

График

Предстоящая неделя — российский рынок

На этой неделе отчетность за 1К19 представят Роснефть, Русал, Полюс, TCS Group, Московская биржа, Ростелеком, ИнтерРАО, ОГК-2, ТГК-1, Фосагро.

Согласно консенсус-прогнозу Интерфакса, выручка Роснефти за 1К19 составит 2,016 трлн руб. (+35% г/г), EBITDA — 514 млрд руб.(+33,5% г/г), чистая прибыль — 151 млрд руб. (+86% г/г). Компания пока не публиковала операционные результаты, но данные ЦДУ ТЭК показывали прирост добычи Роснефти в 1К19 без учета доли в совместных предприятиях на 4% г/г (до 48,66 млн т).

Полюс в апреле сообщил о росте выручки от продаж золота за 1К19 на 22% г/г, до $741 млн, в связи с увеличением производства за счет Наталкинского ГОКа. Мы ожидаем, что общие денежные затраты (ТСС) группы и рентабельность по EBITDA сохранятся вблизи прошлогодних значений (1К18: $383 на унцию и 63%, соответственно).

Русал ранее объявлял о росте объема продаж в 1К19 на 2,2% кв./кв. и снижении средней цены реализации алюминия на 7,8% кв./кв., что негативно отразится на выручке и показателях прибыли группы.

Согласно консенсус-прогнозу Bloomberg, выручка Ростелекома составит 79,56 млрд руб. (+4,4% г/г), OIBDA достигнет 24,7 млрд руб. (+6,5%). Рост выручки компании за 2018 г. составил 4,9%, до 320,2 млрд руб., OIBDA составила 100,9 млрд руб. (+4% г/г), чистая прибыль выросла на 6,8%, до 15,0 млрд руб. против прогнозируемых 17,8 млрд руб. Ростелеком прогнозирует рост выручки и OIBDA в 2019 г. на уровне не менее 2,5%.

Ранее Фосагро опубликовала операционные результаты за 1К19, согласно которым производство удобрений выросло г/г на 1,2%, до 2,345 млн т., продажи — на 5,2%, до 2,5 млн т. Выручка компании за 2018 г. увеличилась на 29%, до 233,4 млрд руб. Годовая EBITDA выросла на 47%, до 74,9 млрд руб. Скорректированная чистая прибыль выросла вдвое, до 41,7 млрд руб.

Модельные портфели / Торговые идеи

Торговая идея по покупке акций БСПБ продемонстрировала результат 11,3%.

Новости компаний — отчетность

Компания Юнипро отчиталась о росте выручки по МСФО за 1К19 на 13,3% г/г, до 23 млрд руб., EBITDA выросла на 18,4% г/г, до 9,08 млрд руб., базовая чистая прибыль компании увеличилась до 6,23 млрд руб. (на 22,5% г/г). На результаты компании в январе—марте 2019 г. существенно повлияло увеличение цены РСВ, обусловленное индексацией цен на газ с августа 2018 г., ростом электропотребления, снижением сетевых ограничений на Урале, а также отсутствие импорта электроэнергии из Казахстана и увеличение объема генерации на Сургутской ГРЭС-2.

Мосэнерго отчиталась о снижении основных финансовых показателей по МСФО за 1К19: выручка составила 67,09 млрд руб. (-7% г/г), скорректированная EBITDA — 16,6 млрд руб. (-16% г/г), чистая прибыль — 10,67 млрд руб. (-16% г/г).

Московская биржа сообщила, что общий объем торгов на рынках в апреле 2019 г. составил 73,8 трлн руб., что на 5% ниже прошлогоднего показателя. Снижение продемонстрировали фондовый рынок — на 11%, до 3,6 трлн руб., денежный рынок — на 1%, до 31,35 трлн руб., валютный рынок — на 3%, до 30,82 трлн руб., срочный рынок — на 23%, до 6,3 трлн руб.

Новости компаний — дивиденды/выкуп и размещение акций

Совет директоров Акрона рекомендовал дивиденды в размере 135 руб./акция. Общая сумма дивидендов составит около 5,5 млрд руб., или 41% чистой прибыли за 2018 г. Дивидендная доходность составит 3%. Дата закрытия реестра — 11 июня 2019 г.

Совет директоров Башнефти рекомендовал дивиденды за 2018 г. на уровне прошлогодних — 158,95 руб./акция (выше наших консервативных ожиданий, основанных на выплате 25% от чистой прибыли по МСФО). Дивидендная доходность для обыкновенных акций достигнет 8%, для привилегированных — 9%. Общая сумма выплат составит 28,2 млрд руб., или 29% чистой прибыли за 2018 г. Дата закрытия реестра — 24 июня.

Совет директоров ОГК-2 рекомендовал дивиденды за 2018 г. в размере 0,037 руб./акция, ожидаемая дивидендная доходность — 9%. Общий размер выплат может составить 3,9 млрд руб., что соответствует 36% чистой прибыли по РСБУ, или 50% по МСФО.

Совет директор ТГК-1 рекомендовал дивиденды за 2018 г. в размере 0,000644605 руб./ао. Дивидендная доходность составит 7%. Общая сумма выплат — 2,49 млрд руб. (+31,7% г/г).

Совет директоров Мосэнерго рекомендовал дивиденды за 2018 г. в размере 0,21 руб./акция. Дивидендная доходность оценивается в 9,3%. Общая сумма выплат может составить 35% от чистой прибыли компании по РСБУ (8,3 млрд руб.)

Совет директоров МРСК Центра и Приволжья рекомендовал дивиденды по итогам 2018 г. в размере 0,040746 руб./акция (49% чистой прибыли), что предполагает дивидендную доходность около 15%. Дата закрытия реестра — 25 июня 2019 г.

Sistema Finance S.A. продала 4 143 445 обыкновенных акций МТС дочернему обществу МТС, Бастион, в рамках программы выкупа акций МТС объемом до 30 млрд руб., одобренной советом директоров МТС в июне 2018 г. Сумма сделки составила приблизительно 1,07 млрд руб. После реализации программы в апреле 2019 г. эффективная доля АФК Системы в капитале МТС составила 50,008%.

ЧТПЗ выкупил 166,67 млн (35,3%) своих акций с целью уменьшения уставного капитала по цене 114,42 руб./акция, сумма сделки составила 19,07 млрд руб.

ТМК объявила, что SPO дочерней компании TMK-Artrom (Румыния) отложено на неопределенный срок. Ранее группа планировала разместить 69 млн принадлежащих ей акций TMK-Artrom (59,4% капитала).

Новости компаний — сделки

Северсталь подписала обязывающее соглашение о продаже завода в Балаково Абинскому электрометаллургическому заводу. Сумма сделки составляет $215 млн. Ожидаемый срок закрытия сделки — 1П19, после одобрения ФАС.

По данным Коммерсанта, Qiwi ликвидирует компанию Киви штрих, на основе которой Qiwi и Штрих-М развивали приложение Плюс кассир. Qiwi принадлежит 51% Киви штриха, а Штрих-М — 49% проекта. Доля Киви штрих на рынке составляла менее 1%. Убытки компаний-владельцев от участия в проекте могли достичь нескольких миллионов долларов.

Алроса в 1К19 провела отчуждение в форме реализации, ликвидации, безвозмездной передачи или мены 21 непрофильного актива на 1,24 млрд руб. Всего в течение 2019 г. планируется отчуждение 90 непрофильных активов общей балансовой стоимостью 6 млрд руб.

Прочие новости

Татнефть увеличила добычу нефти за четыре месяца с начала года на 3% г/г, до 9,75 млн т. Добыча сверхвязкой нефти достигла 770,2 тыс. т (+25,5% г/г). В 2019 г. Татнефть планирует сохранить добычу на уровне 2018 г. в размере 29,5 млн т из-за ожидаемого продления сделки ОПЕК+.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 13 мая | Япония | Международные резервы (USD) (апр) |

| Гонконг | День после дня рождения Будды | |

| Вт, 14 мая | США | Экспорт, импорт (апрель) |

| ЕС | Промышленное производство, г/г, м/м | |

| Великобритания | Уровень безработицы (март) | |

| Россия | Международные резервы ЦБ РФ (USD) | |

| Ср, 15 мая | США | Производственные запасы |

| Розничные продажи | ||

| ЕС | ВВП предварительный, г/г | |

| Китай | Розничные продажи, г/г | |

| Чт, 16 мая | США | Индекс деловой активности |

| ЕС | Сальдо торгового баланса | |

| Пт, 17 мая | США | Индекс опережающих индикаторов |

| Индекс потребительского доверия | ||

| ЕС | Индекс потребительских цен, г/г | |

| Россия | ВВП за 1К19 | |

| Сальдо торгового баланса (март) |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 13 мая | Роснефть | Отчетность МСФО, 1К19 |

| Вт, 14 мая | Группа ТКС | Отчетность МСФО, 1К19 |

| ОГК-2 | Отчетность МСФО, 1К19 | |

| Русал | Отчетность МСФО, 1К19 | |

| Сбербанк | ||

| Ср, 15 мая | ТГК-1 | Отчетность МСФО, 1К19 |

| Полюс | Отчетность МСФО, 1К19 | |

| Ростелеком | Отчетность МСФО, 1К19 | |

| Чт, 16 мая | Интеррао | Отчетность МСФО, 1К19 |

| Фосагро | Отчетность МСФО, 1К19 | |

| Пт, 17 мая | Московская биржа | Отчетность МСФО, 1К19 |

Рыночные индикаторы