Петр Бобрик, Специалист Отдела инновационных торговых систем

Акции

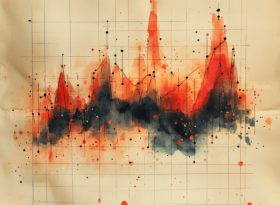

На тонком рынке обновлен очередной исторический максимум.

На неделе было очень мало событий. Конец месяца традиционно период с небольшим количеством макроэкономической статистики. А та, которая выходила, скорее была нейтральной. А тут еще день благодарения посереди недели, который инвест сообщество традиционно расширило до выходных, тем самым убив торговые объемы.

На тонких рынках либо резвятся манипуляторы, либо (и) особенно явно проявляются долгосрочные тенденции. Как видно из графика, наибольший рост случился во вторник, хотя в это время не выходило никаких важных событий. Секторальный анализ показывает, что в наибольшей степени выросли те акции, которые сильнее всех корректировались пару недель назад. Так NASDAQ вырос намного сильнее, чем DOW. Другим словами в начале недели после некоторой заминки продолжился долгосрочный растущий тренд.

Прежде всего вырос технологический сектор, и конечно же небезызвестный фаанг, который просто порвал верхи в последние дни.

Стоит выделить еще один сектор лидер – строительство, который показывает темпы даже более высокие, чем фаанг.

Напомним, что в прошлую пятницу вышли очень сильные отчеты о закладках домов и разрешениях. Причем настолько хорошие, что индекс удивлений после пары месяцев роста, наконец, смог обновить максимум с 2014 года.

Хотя рынки положительно оценили эти отчеты, но вывод, что эти данные могут стать причиной новой волны экономического роста всей экономики, а не только сектора, пришел не сразу. А ведь для этого есть существенные предпосылки. Предложение домов на вторичном рынке (дома, выставленные на продажу) падает уже несколько лет.

Кстати именно по причине малости запасов свободного жилья обороты вторичного рынка систематически показывают результаты ниже, чем можно было бы ожидать при текущей экономической ситуации. Так вышедший на неделе отчет о вторичном рынке жилья, хотя и подрос, но далек от максимумов. И поэтому был воспринят скорее нейтрально.

Но в любом случае, на рынке сейчас образовался сильный дисбаланс между обильным спросом и ограниченным предложением, откуда очень хорошие перспективы строительного сектора на ближайшие месяцы. Учитывая, что с учетом смежных секторов он может обеспечить до 40% ВВП, получаем новый драйвер для роста американской экономики. Минимум на ближайшие полгода.

После нового исторического максимума по S&P во вторник наступило некоторое успокоение. Темпы упали.

В среду были опубликованы минутки последнего заседания ФРС, которые были признаны рынками голубиными. Оказалось, что среди членов совета продолжает царить и даже усиливается непонимание по поводу отсутствия роста инфляции. В частности, было высказано неверие в достижение целевых 2,0%. Откуда следует вывод, что подъем ставок в следующем году неочевиден. По крайней мере, высокими темпами.

В четверг уже ЕЦБ порадовал минутками. Хотя на заседании наблюдались разные мнения, но решение о продлении QE до сентября в целом выражало общие настроения. При этом наибольшую озабоченность вызывал сам факт отсутствия у программы выкупа активов каких-либо сроков ее окончания. В частности, прозвучала мысль сделать ее бессрочной – мечта любой элиты. Рынки же в наибольшей степени сосредоточились на сообщениях, что европейская экономика находится в фазе подъема. А также на том, что для продолжения роста требуется продолжение стимулирования. Т.е. на положительных новостях. С этой точки зрения протоколы оказали благотворное влияние на рынки.

На мировых рынках в целом прослеживалась американская тенденция более сильного начала недели с постепенным затуханием далее. В Европе и Японии рост был намного менее выражен. Даже скорее торговались боковики. Особенно хочется отметить Германию, где совершенно нагадано разразился политический кризис.

Сильно снизился на неделе китайский CSI 300. Он упал на 3% после того, как ЦБ Китая отказался выдавать новые лицензии микрокредитным организациям, работающим онлайн. Кроме того, уже действующие компании в этой сфере не смогут открывать в стране новые офисы. Более того, по рынкам продолжают курсировать слухи о введении в скором времени дополнительных мер регулирования рынков, но пока без подтверждения. Но падение в Китае продолжалось до конца недели.

Развивающиеся рынки не показывали сильных движений и в целом следовали на американскими индексами. Без значимых пробоев и с низкой волатильностью. Впрочем, по таким акциям продолжается долгосрочный рост.

Кстати именно по причине малости запасов свободного жилья обороты вторичного рынка систематически показывают результаты ниже, чем можно было бы ожидать при текущей экономической ситуации. Так вышедший на неделе отчет о вторичном рынке жилья, хотя и подрос, но далек от максимумов. И поэтому был воспринят скорее нейтрально.

Но в любом случае, на рынке сейчас образовался сильный дисбаланс между обильным спросом и ограниченным предложением, откуда очень хорошие перспективы строительного сектора на ближайшие месяцы. Учитывая, что с учетом смежных секторов он может обеспечить до 40% ВВП, получаем новый драйвер для роста американской экономики. Минимум на ближайшие полгода.

После нового исторического максимума по S&P во вторник наступило некоторое успокоение. Темпы упали.

В среду были опубликованы минутки последнего заседания ФРС, которые были признаны рынками голубиными. Оказалось, что среди членов совета продолжает царить и даже усиливается непонимание по поводу отсутствия роста инфляции. В частности, было высказано неверие в достижение целевых 2,0%. Откуда следует вывод, что подъем ставок в следующем году неочевиден. По крайней мере, высокими темпами.

В четверг уже ЕЦБ порадовал минутками. Хотя на заседании наблюдались разные мнения, но решение о продлении QE до сентября в целом выражало общие настроения. При этом наибольшую озабоченность вызывал сам факт отсутствия у программы выкупа активов каких-либо сроков ее окончания. В частности, прозвучала мысль сделать ее бессрочной – мечта любой элиты. Рынки же в наибольшей степени сосредоточились на сообщениях, что европейская экономика находится в фазе подъема. А также на том, что для продолжения роста требуется продолжение стимулирования. Т.е. на положительных новостях. С этой точки зрения протоколы оказали благотворное влияние на рынки.

На мировых рынках в целом прослеживалась американская тенденция более сильного начала недели с постепенным затуханием далее. В Европе и Японии рост был намного менее выражен. Даже скорее торговались боковики. Особенно хочется отметить Германию, где совершенно нагадано разразился политический кризис.

Сильно снизился на неделе китайский CSI 300. Он упал на 3% после того, как ЦБ Китая отказался выдавать новые лицензии микрокредитным организациям, работающим онлайн. Кроме того, уже действующие компании в этой сфере не смогут открывать в стране новые офисы. Более того, по рынкам продолжают курсировать слухи о введении в скором времени дополнительных мер регулирования рынков, но пока без подтверждения. Но падение в Китае продолжалось до конца недели.

Развивающиеся рынки не показывали сильных движений и в целом следовали на американскими индексами. Без значимых пробоев и с низкой волатильностью. Впрочем, по таким акциям продолжается долгосрочный рост.

Переходя к прогнозам, напомним о декабрьском заседании ФРС с почти неизбежным повышением ставок. Поэтому базовый сценарий - боковик.

Валюты

Долларовый индекс понес значительные потери.

При этом в понедельник доллар даже немного укрепился на общем росте американских активов и отчете ОЭСР, который показал продолжение роста экономики развитых стран. По сравнению с 3-м кварталом прошлого года совокупный ВВП вырос на 2,6% после роста на 2,4% во 2-м квартале.

Сильное падение доллара началось в среду после выхода американских минуток и продолжалось далее до конца недели. Примечательно, что протоколы ЕЦБ в четверг скорее притормозили падение.

Такая динамика говорит, что для трейдеров сейчас более важны общие соображения разных фаз монетарной политики в США и Европе, а также более хорошие экономические перспективы Европы. И наоборот, совершенно не пугает игроков то, что евро-долларовый своп продолжил падение и обновил на неделе многолетний минимум около -50 пунктов. И очень высоки дифференциалы среднесрочных ставок.

Отдельно стоит проблема налоговой реформы, по которой за неделю так не прибавилось никакого прогресса. Противоречий очень много.

Особенно тревожно снижение доллара на фоне сезонных паттернов, поскольку в ноябре как раз должен быть рост доллара, а в декабре снижение.

Другими словами, из этой диаграммы следует возможность продолжения падения доллара.

Доллар также сильно снизился и против японской иены. Но большая часть движения прошла также в среду, а остальное время котировки почти не изменялись. Между тем по иене накоплена очень крупная спекулятивная позиция, что обещает в ближайшем будущем сильное движение.

Как уже говорилось ранее, на прошлых выходных как снег на голову пришло сообщение о провале переговоров о новом правительстве Германии. Ведь месяц назад сразу после выборов формирование нового правительства выглядело чисто технической задачей и проблем здесь никак не ждали. Даже говорили об очередной победе А. Меркель, несмотря на ею потерю большинства. И вот теперь выяснилось, что это крупнейший провал А. Меркель в ее карьере.

Формально не удалось договориться по проблеме миграции членов семей мигрантов. А.Меркель хотела ограничить приток мигрантов цифрой 200 тыс. с год, а оппоненты хотели сделать его неограниченным. Не смогли прийти к консенсусу с зелеными по ряду экологических требований, вроде уменьшения доли использования угля и увеличении доли зеленой энергетики. Также была российская тема вроде снятия торговых санкций и признания Крыма, что хотела СвДП, но она изначально не рассматривалась как обязательная.

Перечень проблем совсем не принципиальный. Поэтому с трудом верится, что такие чисто технические проблемы могли привести к столь жестким последствиям. Тем более, что после объявления о срыве переговоров начали твориться уже совсем странные вещи. Причем по всему миру.

В России вдруг главной темой стал мальчик Коля из Уренгоя, которому близкий к германским властям фонд оплатил поездку в бундестаг, чтобы он зачитал там некий текст с общей тональностью, вызывающей сострадание к немецким войскам в период ВОВ. Т.е. был удар по немецким структурам влияния. Почему он начался аккурат в воскресенье, совершенно непонятно, ведь о поездке было известно еще несколько месяцев назад.

Срочно гальванизировали гаагский трибунал, где вынесли пожизненный приговор командующему сербскими войсками Р. Младичу. Напомним, что эти события были 25 лет назад, но вдруг о них вспомнили во всем крупнейших СМИ тоже аккурат в воскресение.

В той связи в конспирологических кругах циркулирует устойчивое мнение, что на самом деле под прикрытием разговоров о германской коалиции, пытались заключить какой-то глобальный пакт. В том числе и по отношениям с Россией. А после провала переговоров под горячую руку попала и тема коалиции.

В пользу этой теории говорит тот факт, что если дело дойдет до перевыборов, то А. Меркель этого может только проиграть. Т.е. был прямой резон не делать этого. Даже ее личный рейтинг снижается.

По последним сообщениям А. Меркель склоняется к новым коалициям, но это также очень проблематично. Положение осложняется тем, что теперь поставлен под удар сам процесс расширения Евросоюза, поскольку слабая Германия не может оставаться его локомотивом.

Скорее всего, в ближайшие недели мы узнаем подноготную этих событий.

Товарные валюты также не показывали сильных движений на фоне праздников. В целом доллар и по этим парам скорее ослаблялся, чем усиливался.

На этом фоне хотелось бы обратить внимание на Турцию, где ситуация постепенно идти в разнос. Лира падает, инфляция растет, облигации падают.

14% - это уже много. Так и до дефолта недолго. В основе резко ухудшившиеся отношения Турции с США и Германией одновременно. Да и с Россией они недавно были совсем никакими.

На этом фоне становится ясным участие Э. Эрдогана в соглашениях по Сирии всего конкурентом по региону Ираном, что еще недавно казалось немыслимым.

Среди прочих новостей отмечу немного неожиданный результат резкого роста объемов международной торговли с момента избрания Д. Трампа.

Напомним, что целый год американский президент последовательно выступал за протекционизм. Ирония судьбы.

Российский рубль сполна воспользовался слабостью доллара на мировых площадках и полностью отыграл все предыдущие падения.

На графике надо выделить два периода времени. Движение от 50,5 проходило по сценарию фальшивого пробоя 60 уровня. В это время рубль укреплялся против всех валют. А вот дальнейшее движение было обусловлено именно падением доллара в мире. Так за четверг и пятницу евро укрепилось против рубля, т.е. бивалютная корзина не улучшалась.

События последних двух недель показали, что даже обилие отрицательных новостей и статистики недостаточны для выхода рубля из торгового диапазона. И курс вернулся назад. Это позволяет работать в ближайшие недели в диапазоне 58-60.

Из фундаментальных новостей выделю отчет по розничным продажам, который вышел хуже ожиданий.

Напомним, что целый год американский президент последовательно выступал за протекционизм. Ирония судьбы.

Российский рубль сполна воспользовался слабостью доллара на мировых площадках и полностью отыграл все предыдущие падения.

Но результат остается положительным.

Облигации

Длинные облигации почти не изменились на фоне падения биржевых оборотов из-за для благодарения.

Отчасти такое положение дел объясняется все продолжающимся падением ожиданий американской инфляции, несмотря на сжатый трудовой рынок и рост ставок ФРС.

При этом продолжается тенденция роста коротких ставок, что при боковике по длинным бумагам приводит к новым минимумам спредов доходности.

Напомним, что подобное уплощение кривой доходности аналитиками справедливо рассматривается как отсутствие долгосрочных перспектив американской экономик, несмотря на текущее оживление. Что в свою очередь используется как причина для дальнейшего снижения кура доллара.

Тишина на длинных облигациях и падение инфляционных ожиданий при росте коротких ставок приводит к продолжению роста реальной доходности.

Суммируя, на неделе в Америке продолжились все текущие среднесрочные тенденции.

Среди прочих облигационных рынков выделю Китай, где на неделе обновлен очередной максимум доходностей.

Как уже говорилось ранее, главным финансовым событием на прошедшей неделе стала публикация минуток последнего заседания ФРС. Хотя никакие параметры текущей монетарной политики там не были изменены.

Участники очень положительно отозвались о состоянии американской экономики и выразили уверенность, что она продолжит расти в ближайшее время. Они в целом сочли, что финансовые условия остаются стимулирующими, несмотря на недавнее повышение обменного курса доллара и роста ставок по гособлигациям США.

Исходя из этого, они выразили мнение, что нужно будет еще одно повышение ставки в ближайшее время. Что участники рынка проинтерпретировали как прямое указание на подъем ставки на декабрьском заседании. Впрочем, это не было неожиданностью для рынков.

Среди рисков ФРС в первую очередь видит риск обрушения фондовых рынков из-за роста процентных ставок. Так текущие ценовые уровни названы "повышенными". Эти опасения высказывались еще в начале года, но пока они не оправдались. И даже более того, в течение года постоянно обновлялись новые исторические максимумы.

Во время обсуждения много внимания было посвящено проблеме низкой инфляции. Было указано, что есть как временные меры препятствующие этому, так и более долгосрочные. В частности было высказано мнение, что текущие низкие уровни могут принять постоянный характер. При этом даже нашлись члены совета, у которых сохраняются сомнения по поводу достижения целевых параметров инфляции в 2%.

Последнее соображение оказало наибольшее впечатление на рынки. Стало встречаться мнение, что повышение ставок в следующем году будет идти намного более туго, чем это предполагалось ранее. Из-за чего протоколы были признаны голубиными, что породило соответствующие рефлексии по всем рынкам.

На следующий день были опубликованы минутки последнего заседания ЕЦБ.

На нем также не были изменены параметры текущей монетарной политики. Однако, тональность выступлений была иной. Утверждалось, что хотя перспективы европейской экономики также положительны, но для продолжения роста требуется продолжение мягкой монетарной политики. Напомним что в США сейчас наоборот начало сокращение баланса ФРС, а в Европе QE будет продолжено как минимум до сентября.

Различение текущих фаз (в США перешли к ужесточению, а в Европе стимулирование в самом разгаре) приводит к разнице отношений инфляции. В США низкая инфляция вызывает большое опасение и есть сомнения в достижении 2,0%, а в Европе, наоборот, никто не сомневается, что этот уровень скоро будет достигнут. Так кривая доходности в Германии при этом осталась относительно крутой, в отличие от постоянно уплощающейся американской кривой. Соответственно перспективы европейской экономики выглядят сейчас более предпочтительно, чем американской.

Между тем протоколы ЕЦБ показали, что внутри банка есть серьезная оппозиция к планам М.Драги ультрамягкой политики. Было справедливо указано, что программа без четких сроков окончания действует расхолаживающе на инвесторов, поскольку есть вероятность, что она может быть продлена еще несколько раз. С этой точки зрения заявления Драги о том, что оно будет продлено, было даже расценено некоторыми как превышение его полномочий по оглашению достигнутых на заседании договоренностей. "Она не будет остановлена внезапно, мы никогда не считали, что все можно остановить внезапно", - сказал Драги.

С другой стороны на заседании были и противоположные мнения. Даже было предложение сделать выкуп ЕЦБ постоянным. Несмотря на абсурдность этого предложения, слишком много желающих получать бесплатные деньги. Поэтому предложение отнюдь не является нереальным.

В то время как американское казначейство заявило, что не будет увеличивать дюрацию своего портфеля, корпорации, чьи ставки более привлекательные, во всю пользуются этим способом улучшить свои заимствования. Впрочем, пока сроки несравнимы. Как видно из графика, уже два раза при подходе к таким уровням начиналась рецессия. Неприятные аналогии.

Товары

Товарная группа торговалась разнонаправленно.