Государство начало ужесточать налоговое регулирование в отношении состоятельных граждан. Усложняется процедура расчета налоговой базы, повышаются налоговые ставки. Прогрессивная ставка налогообложения, изменения в применении льгот для владельцев ценных бумаг, ужесточение ответственности за нарушение налогового и валютного законодательства, новые реалии налогообложения и отчетности по контролируемым иностранным компаниям (КИК) — с этими и другими вопросами в 2022 году могут столкнуться состоятельные инвесторы. Рассказываем, в чем заключаются налоговые изменения и на что обратить внимание в будущем, чтобы построить эффективную систему налогового планирования.

Материал подготовлен по итогам онлайн-дискуссии с участием экспертов АТОН и EY.

Усиление налогового контроля, выездные проверки физических лиц и международный обмен информацией

С 2021 года в России создана специальная межрегиональная инспекция ФНС, в которую переведут всех крупнейших налогоплательщиков — физлиц, чей доход превышает 500 млн рублей в год. Пока уровень дохода остается единственным критерием инспекции, но возможно появление новых. Кроме этого с весны 2021 года ФНС получила расширенный доступ к банковской тайне: теперь банки обязаны предоставлять информацию по запросу налоговых органов в течение трех дней. Среди прочего к такой информации относятся паспортные данные физлиц, доверенности на открытие или закрытие счетов.

Что касается выездных налоговых проверок, то общее их количество в отношении организаций сокращается, но выездные проверки в отношении физлиц становятся новой тенденцией. Органы используют процедуру для запроса дополнительной информации, сверки данных, которые были предоставлены физлицами в отчетности.

Поводами для проверок могут стать:

- получение налоговыми органами информации от иностранных юрисдикций в рамках автоматического обмена финансовой информацией;

- зачисление на счета в зарубежных банках и организациях финансового рынка;

- владение иностранными активами;

- владение акциями и (или) долями КИК;

- доходы от иностранных источников.

Повышенная ставка НДФЛ: применение и практические вопросы

Нововведением 2021 года в области НДФЛ стала повышенная ставка — 15%.

Если раньше в России существовала одна налоговая база, то сейчас выделено девять налоговых баз, и повышенная ставка будет применяться практически ко всем, за редким исключением (к ним относятся доходы от продажи имущества или доли в нем, доходы в порядке дарения, пенсионные и страховые выплаты).

Предполагается, что при получении информации от всех источников дохода по каждой базе (или в совокупности) сам перерасчет проведут налоговые органы, а налогоплательщик получит уведомление.

Инвестиционные и налоговые вычеты с 2021 года

Вычеты все еще доступны, но теперь они могут применяться только в рамках конкретных налоговых баз. Например, к основной налоговой базе будут применяться стандартный, социальный, инвестиционный вычет типа «А», а также имущественный и профессиональный вычеты. А вот налоговую базу по доходам по операциям с ЦБ и ПФИ можно будет уменьшать только на инвестиционный вычет и вычет при переносе убытков по ценным бумагам.

Вычеты при этом вообще не будут применяться к базам по доходам от долевого участия; по операциям займа ЦБ; по доходам в виде сумм прибыли КИК (в том числе, фиксированной); по доходам по операциям РЕПО, объектом которых выступают ценные бумаги; по доходам от выигрышей в азартных играх и лотереях. Но есть и небольшое приятное изменение: для инвестиционных вычетов (типа «А» и «Б») и имущественных вычетов (на покупку недвижимости и уплату процентов по ипотеке) теперь можно не подавать декларацию, а оформить их в личном кабинете.

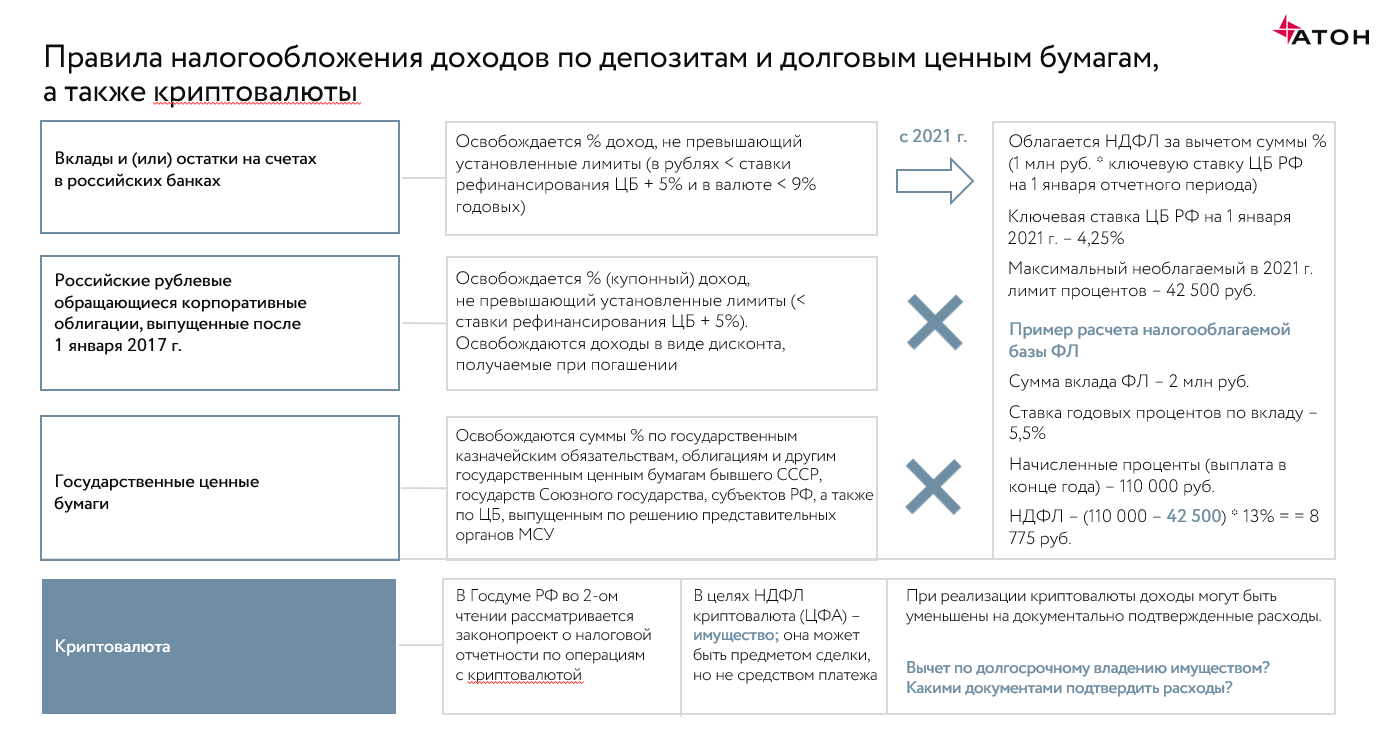

Правила налогообложения доходов по депозитам и долговым ценным бумагам

С 2021 года были упразднены некоторые льготы, в том числе, по российским рублевым обращающимся облигациям, выпущенным после 1 января 2017 года. Купоны по таким инвестициям теперь будут облагаться налогом. При этом была предусмотрена небольшая новая льгота по облигациям госдолга Минфина в иностранной валюте: расходы по таким бумагам при погашении будут пересчитываться на дату продажи. Таким образом не будет возникать курсовая разница.

Предусмотрен также новый порядок налогообложения вкладов. Необлагаемым остается первый миллион, при этом ориентироваться нужно будет на ключевую ставку Банка России — облагаемый доход будет рассчитываться как сумма дохода за вычетом суммы, равной 1 млн, умноженному на ключевую ставку. Ключевую ставку нужно будет брать по данным на 1 января отчетного периода, то есть за 2021 год это 4,25%. Соответственно, максимальная необлагаемая сумма — это 42500 рублей.

Криптовалюта

ФНС готовится к администрированию этого актива: планируется ввести специальную отчетность об оборотах криптовалюты и сделках с ней, которая будет актуальна для валютных резидентов. Пока этот законопроект находится в Госдуме на втором чтении, и, в случае принятия, начнет распространять свое действие на 2023 год.

Текущее налоговое регулирование неоднозначно: с одной стороны, криптовалюта признана имуществом для целей налогообложения (она может быть предметом сделки, но не средством платежа), с другой стороны, налоговые органы допускают, что при реализации криптовалюты доходы могут быть уменьшены на документально подтвержденные расходы. При этом непонятно, какие именно документы они ожидают от налогоплательщиков. Также пока непонятно, будет ли возможен какой-то имущественный вычет по долгосрочному владению.

Новые льготы для владельцев акций и долей участия в ООО

С 2021 года освобождение от налогообложения заработало по-новому — теперь оно доступно для налоговых резидентов и нерезидентов, в том числе, при реализации акций иностранных организаций.

При погашении или реализации долей участия в ООО освобождение от НДФЛ предусмотрено при непрерывном владении в течение пяти лет, при этом ФНС подтвердила, что такое освобождение не будет зависеть от совокупного процента недвижимости в составе активов этой организации.

А вот реализация российских или иностранных акций освобождается от НДФЛ при соблюдении двух условий:

- государство местонахождения иностранного эмитента не должно быть включено в «черный список» Минфина РФ (офшорный список);

- доля недвижимости организаций-эмитентов прямо или косвенно составляет не более 50% активов на конец месяца, предшествующего реализации акций.

Единственное послабление, которое было введено в 2021 году: если в оплату размещаемых или выдаваемых акций эмитенту передаются акции, доли участия в уставном капитале российских организаций, в отношении которых соблюдаются условия п. 17.2 ст. 217 НК РФ (пятилетний срок владения, «черный список», 50% недвижимости), материальная выгода будет определяться в виде дельты приобретенных акций над рыночной стоимостью акций (долей участия), передаваемых в оплату, на момент передачи.

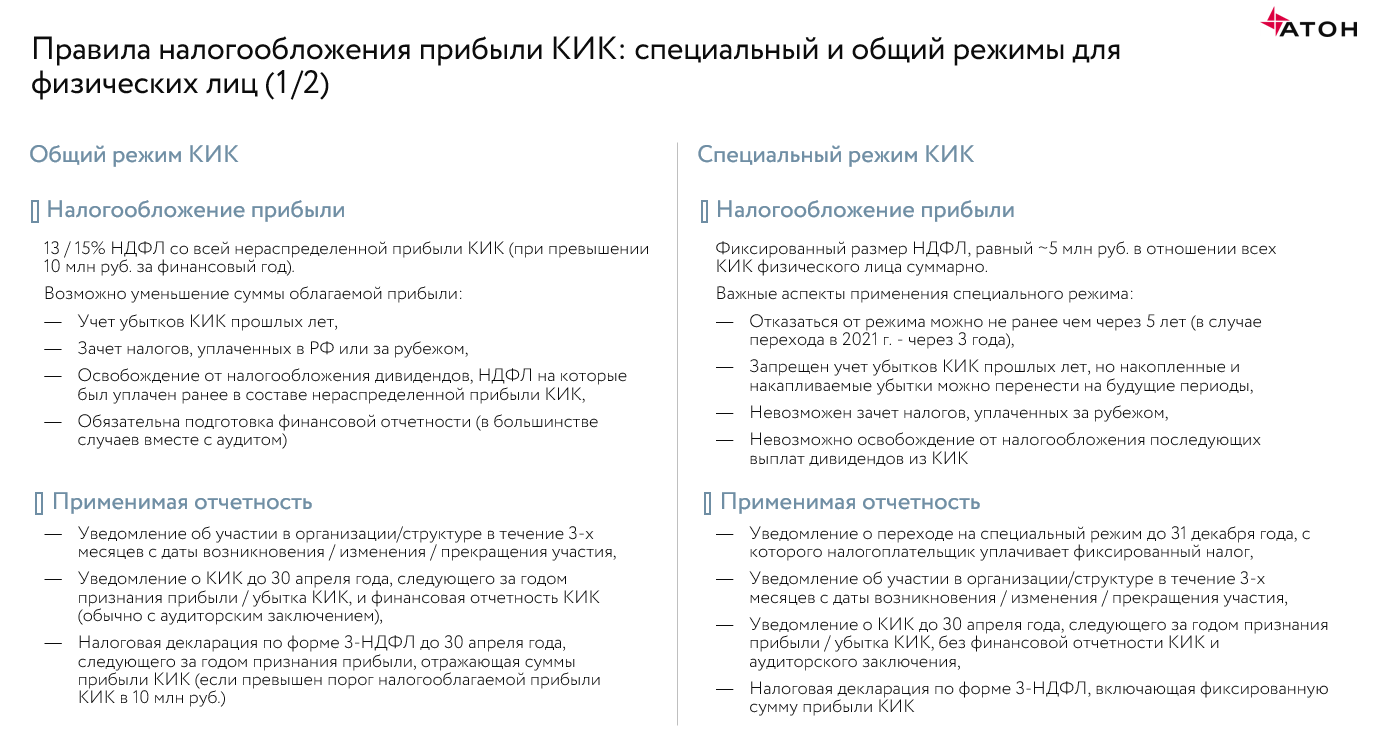

Правила налогообложения прибыли КИК: специальный и общий режимы

В России действуют общий режим налогообложения КИК и специальный режим так называемой уплаты фиксированного налога.

Общий режим подразумевает налогообложение прибыли 13–15% НДФЛ со всей нераспределенной прибыли КИК (при превышении 10 млн рублей за финансовый год).

Здесь возможно уменьшение суммы облагаемой прибыли:

- учет убытков КИК прошлых лет;

- зачет налогов, уплаченных в РФ или за рубежом;

- освобождение от налогообложения дивидендов, НДФЛ на которые был уплачен ранее в составе нераспределенной прибыли КИК;

- с 2020 года обязательна подготовка финансовой отчетности (в большинстве случаев вместе с аудитом).

Фиксированный же режим помогает избежать бюрократии с подготовкой финансовой отчетности: нужно подать уведомление и заплатить примерно 5 млн рублей со всех КИК в совокупности.

Есть и неприятные стороны этого режима:

- невозможно зачесть налоги, уплаченные в России или за рубежом;

- запрещен учет убытков прошлых лет, но накопленные и накапливаемые убытки можно перенести на будущие периоды;

- отказаться от режима можно не ранее, чем через пять лет (правило действует с 2022 года);

- невозможно освобождение от налогообложения последующих выплат дивидендов из КИК.

Что касается применимой отчетности, то для общего режима необходимо уведомление об участии, уведомление о КИК, налоговая декларация по форме 3-НДФЛ до 30 апреля плюс финансовая отчетность и аудит. В фиксированном режиме — уведомление до конца года, за который мы собираемся его использовать, уведомление о КИК до 30 апреля и налоговая декларация с фиксированной суммой прибыли.

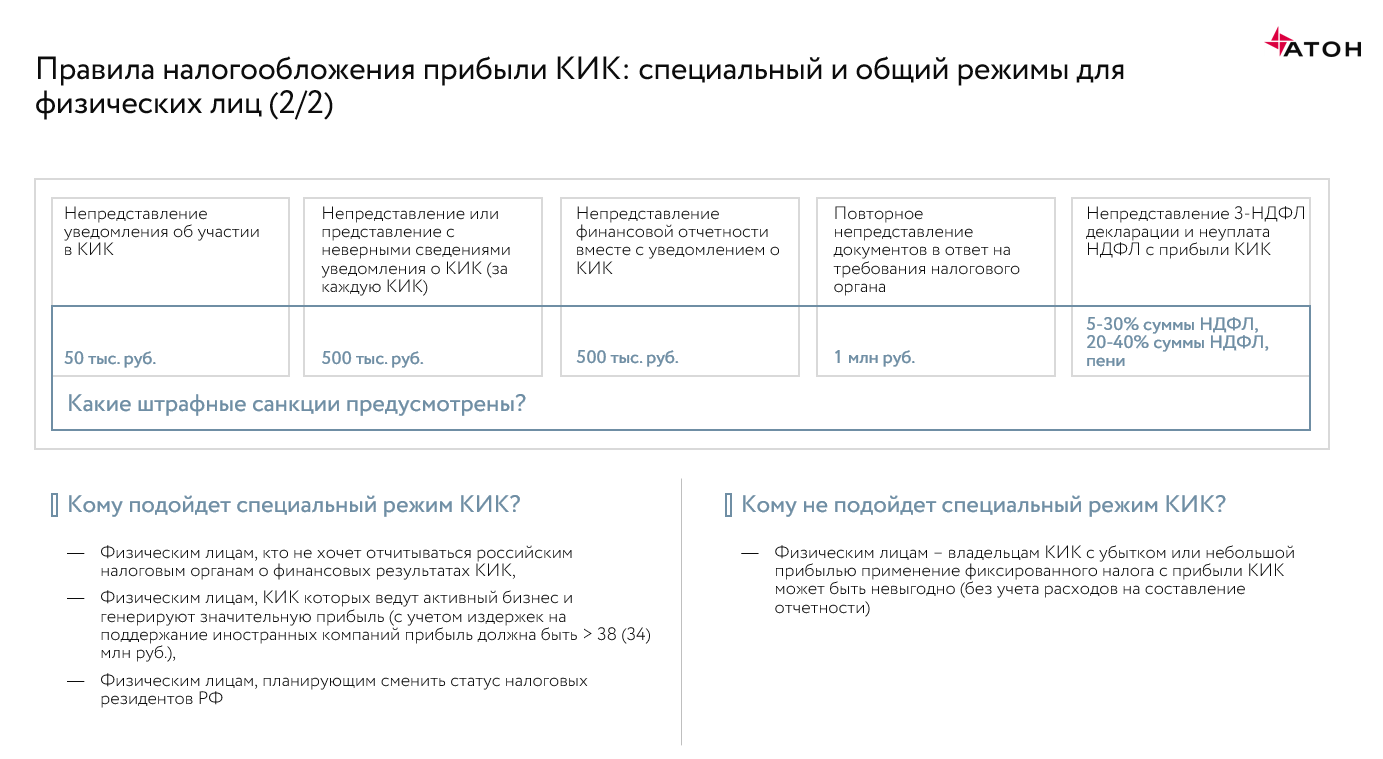

Штрафы при несоблюдении этих требований стали огромными — по 500 тыс. рублей за каждую компанию.

Актуальные и потенциальные изменения в СОИДН, риски двойного налогообложения

Сейчас мы наблюдаем глобальный тренд на изменение законодательства, и Россия пошла впереди всех, начав пересматривать соглашения с другими странами. В рамках «ковидных» мероприятий было изменено (и уже действует) соглашение с Кипром в отношении процентов и дивидендов, изменены соглашения с Мальтой и Люксембургом (последнее начнет действовать с 2022 года). Нидерланды же выступили против изменения соглашения, в результате чего оно перестало существовать с 2022 года. Ведутся переговоры со Швейцарией, на повестке дня — Гонконг и Сингапур. Если есть компания, расположенная в этих юрисдикциях, налоговая нагрузка возрастает. Правда, надо понимать, что для физического лица, владеющего компанией, например, на Кипре, которое получает доходы из России, увеличение ставки на самом деле не приведет к росту налоговой нагрузки при правильном структурировании.

Изменения в валютном регулировании и валютном контроле: репатриация, электронные кошельки

Нельзя отождествлять налогового и валютного резидента — это разные понятия. Налоговый резидент — любое физическое лицо, независимо от гражданства, фактически находящееся на территории России на протяжении 183 и более дней в отчетный период. Валютный резидент — это все граждане РФ вне зависимости от того, где они находятся, а также иностранные граждане, у которых есть вид на жительство в России.

Существует отдельный тип валютных резидентов: к ним относятся резиденты, проживающие за пределами России более 183 дней в текущем году. Для них был введен ряд послаблений — в частности, освобождение от подачи валютной отчетности. Также для них не действуют ограничения на совершение некоторых операций по зарубежным счетам, но при этом сохраняются требования по репатриации займов.

У «обычных» валютных резидентов предусмотрена валютная отчетность по счетам в иностранных банках и иных организациях финансового рынка; есть ряд ограничений по зачислению средств на зарубежные счета и требования по репатриации займов, выданных валютным нерезидентам.

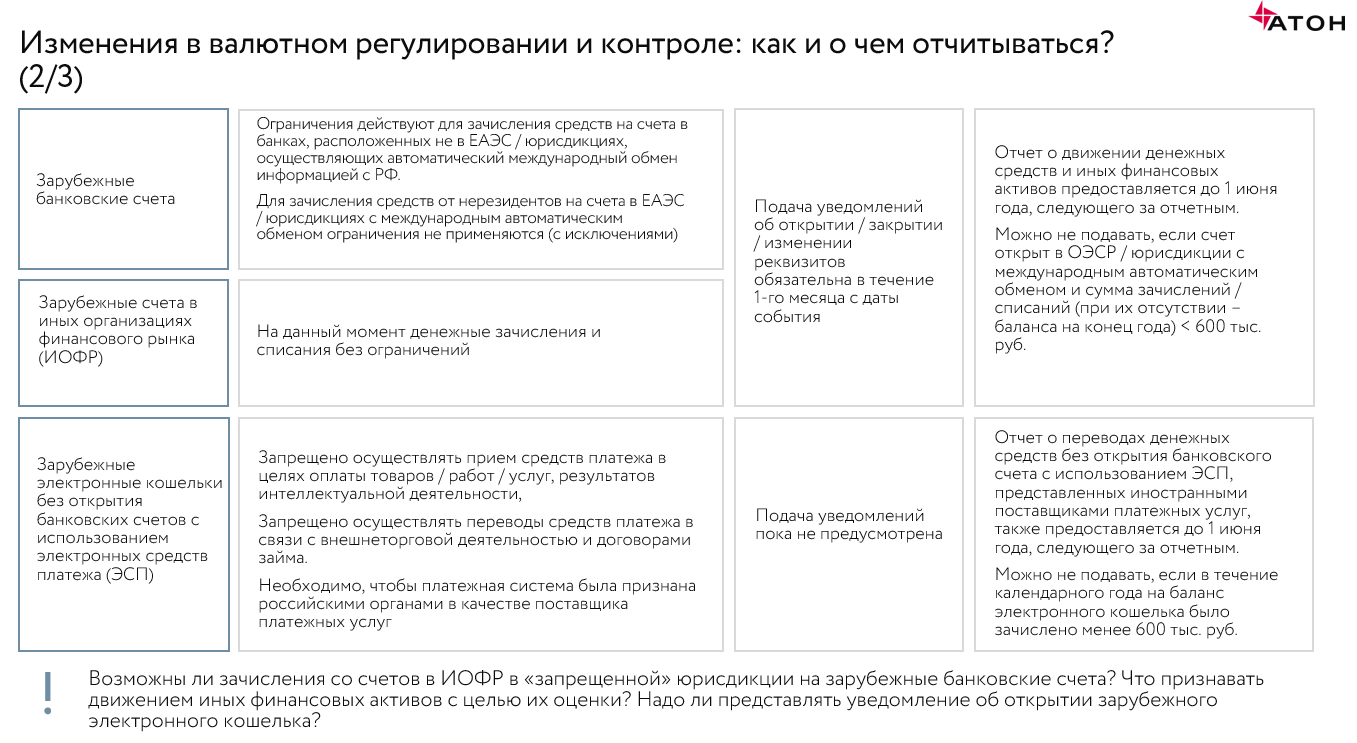

Как и о чем отчитываться в 2022 году?

По зарубежным банковским счетам в России все еще действуют ограничения для зачисления средств на счета в банках, расположенных не в ЕАЭС или юрисдикциях, осуществляющих автоматический международный обмен информацией с Россией. Для зачисления средств от нерезидентов на счета в ЕАЭС или юрисдикциях с международным автоматическим обменом ограничения не применяются (с некоторыми исключениями). Предусмотрена подача уведомлений об открытии (закрытии или изменении) реквизитов в течение одного месяца с даты события и ежегодный отчет о движении денежных средств и иных финансовых активов

Здесь есть небольшое послабление: можно не подавать отчет, если счет открыт в ОЭСР или юрисдикции с автообменом, и сумма зачислений (списаний) составляет меньше 600 тыс. рублей.

По зарубежным счетам в иных организациях финансового рынка на данный момент денежные зачисления и списания остаются без ограничений.

По зарубежным электронным кошелькам без открытия банковских счетов с использованием электронных средств платежа (WebMoney, PayPal и другие) подача заявлений пока не предусмотрена, но отчеты о движении средств будут включаться. Их необходимо предоставлять до 1 июня года, следующего за отчетным. Тут действует такое же исключение: отчет можно не подавать, если в течение календарного года на баланс электронного кошелька было зачислено менее 600 тыс. рублей.

Репатриация займов физическими лицами

Общие правила закрепляют обязанность физлиц — валютных резидентов РФ репатриировать (возвращать на свой счет в российском банке) выданный нерезиденту заем. Эта норма распространяется на всех валютных резидентов без исключений. Требования распространяются на займы, выданные нерезидентам после 14 апреля 2018 года, а также могут быть применимы к более ранним договорам, существенные условия которых изменялись после 14 апреля 2018 года.

Физлица обязаны поставить на учет выданный заем в российском уполномоченном банке, если его сумма превышает 3 млн рублей даже при списании денег с иностранного счета, а также соблюдать требования о сроках возврата денежных средств (нельзя постоянно пролонгировать заем и никогда его не возвращать). В противном случае могут быть применены санкции (штраф до 30% суммы нерепатриированного на российский счет займа).