Предновогодние праздники вселяют оптимизм и наполняют радостью людей. Праздничные настроения не обходят стороной и фондовый рынок, толкая котировки компаний вверх. Эта рыночная тенденция получила название «Ралли Санта Клауса» (Santa Claus Rally). Она происходит в пять последних торговых сессий декабря и первые две торговые сессии января. Кроме того, многие инвесторы покупают акции заранее в ожидании роста котировок в январе, надеясь увидеть «эффект января» (January Effect).

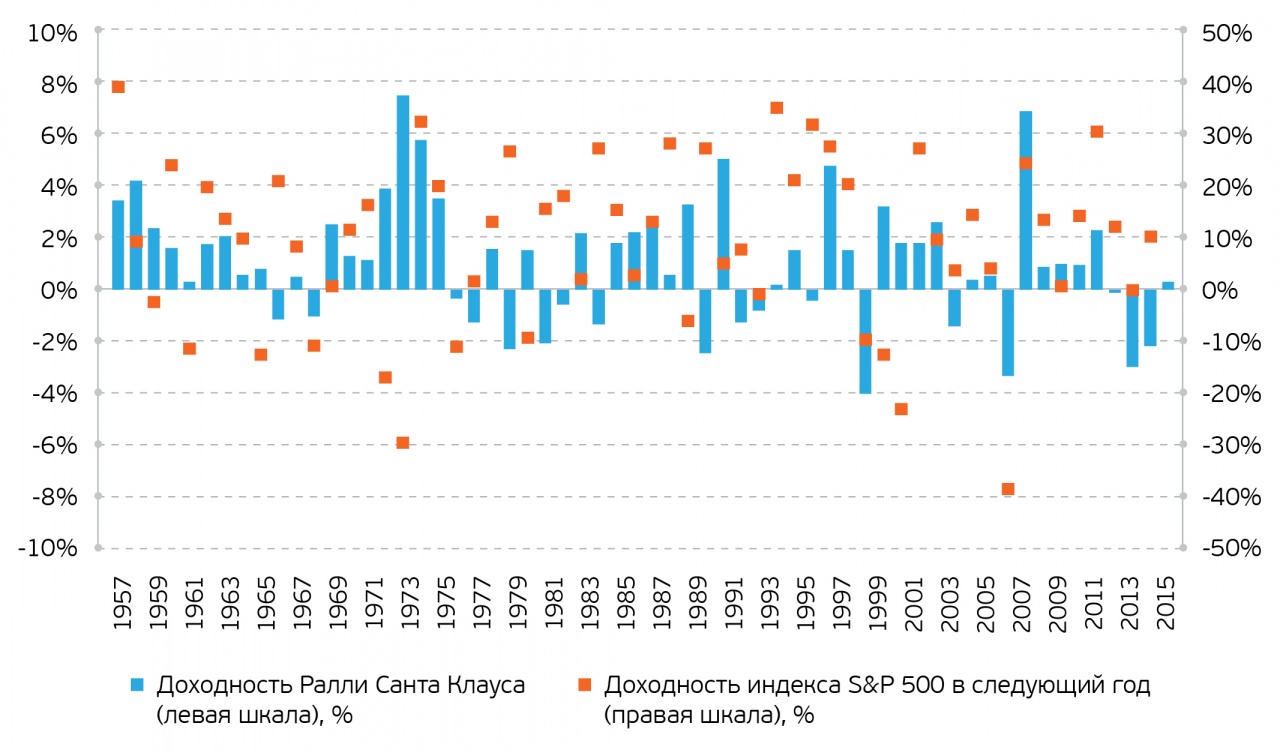

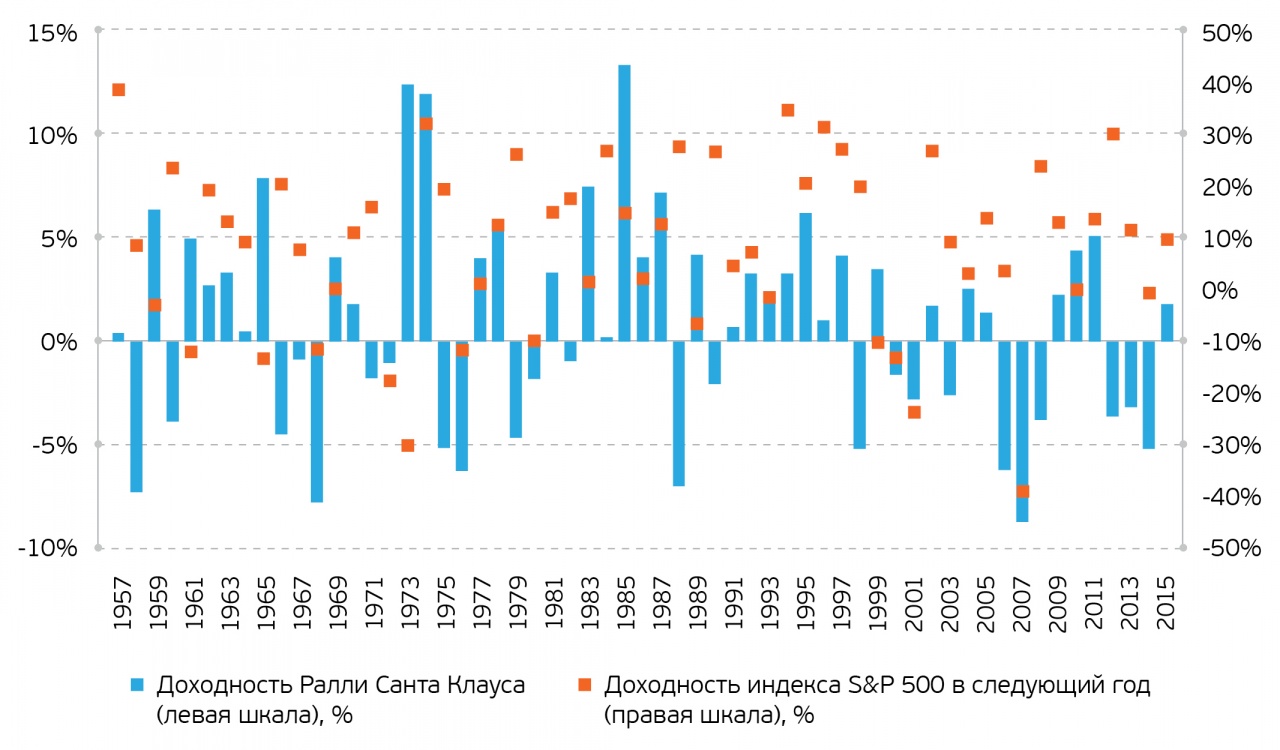

Доходность Ралли Санта Клауса и индекса S&P 500 в следующий год Источник: Yahoo! Finance, расчет QBF

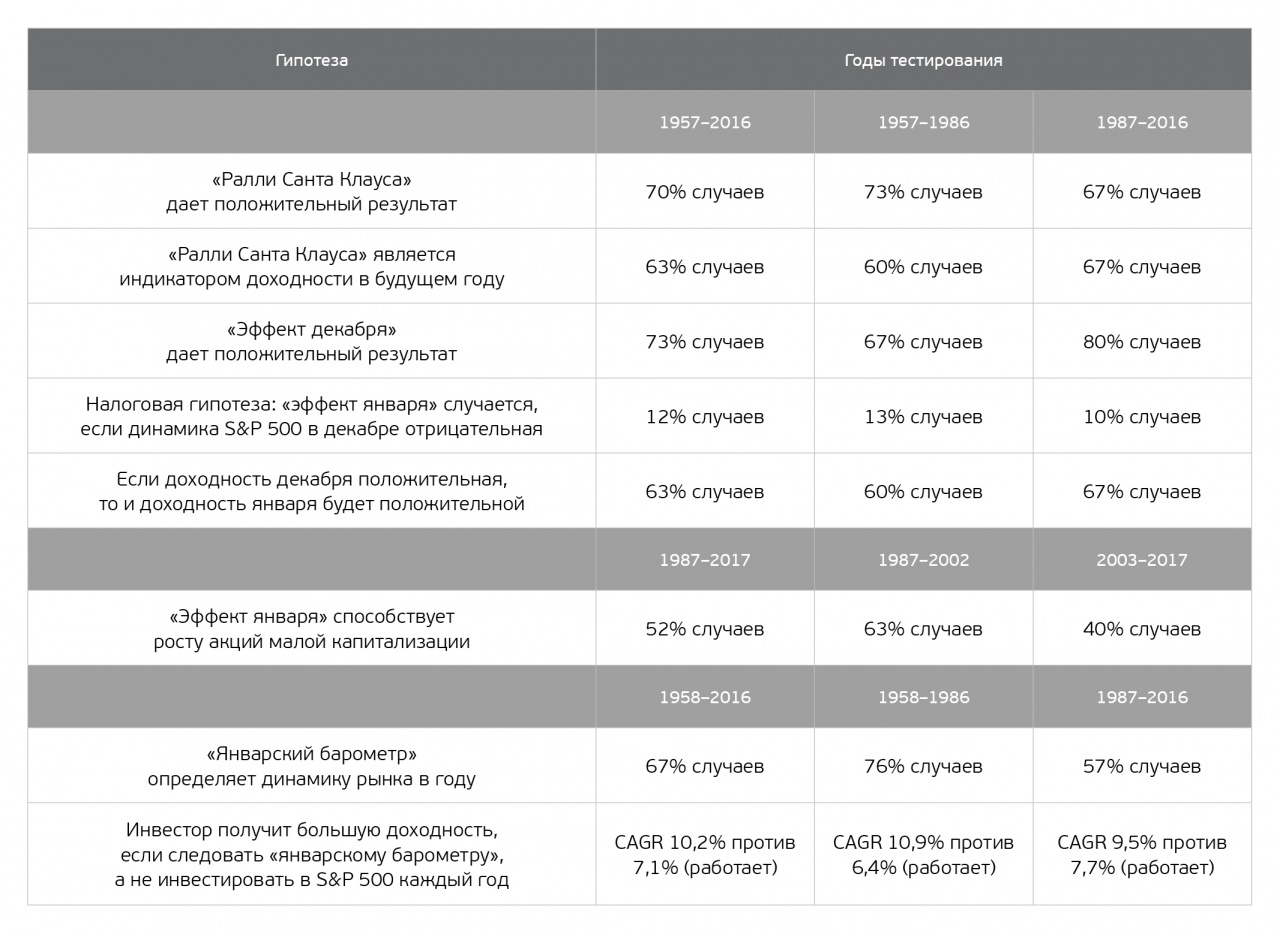

«Ралли Санта Клауса», известное также как «эффект декабря» (December Effect) впервые было обозначено Йелем Хиршем в «Альманахе Трейдера» 1972 году. Из прошедших 60 «Ралли Санта Клауса» по индексу S&P 500 с 1957 по 2016 годы 42 были положительными (70%) и принесли инвестору в среднем 2,2% доходности всего за 7 дней. С учетом негативных ралли средний доход за данный период все равно был положительным в размере 1,1%. По мнению Хирша, «Ралли Санта Клауса» может стать индикатором доходности в будущем году: если изменение положительное, то и весь следующий год также будет положительным для американского фондового рынка, и наоборот. Если предположить, что 2017 год будет также положительным для индекса S&P 500, то данная гипотеза была верна в 38 случаях из 60 (63,3%) за прошедшие 60 лет.

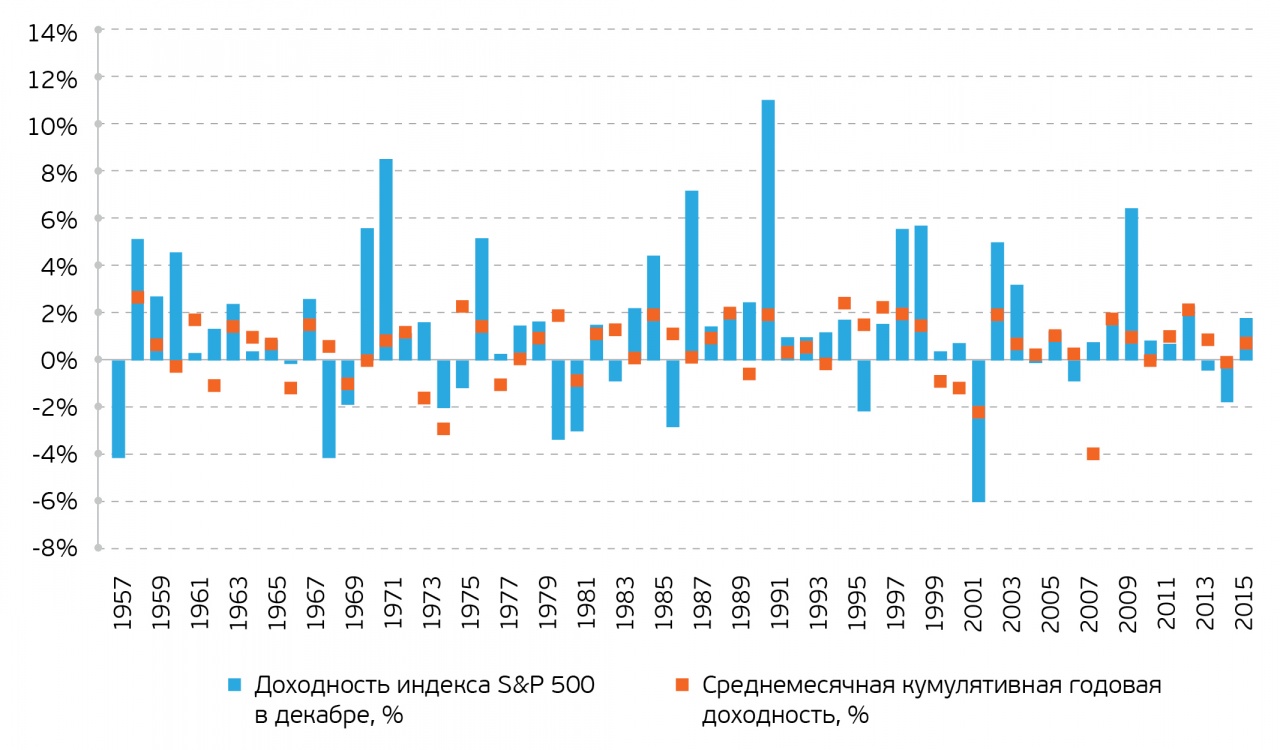

Популярность «Ралли Санта Клауса» стала столь широкой среди инвесторов, что цены на акции начинали расти не во время ралли, а еще до него, с начала Дня Благодарения, который отмечается в США в четвертый четверг ноября. Со Дня Благодарения начинается праздничный сезон. В связи с этим «Ралли Санта Клауса» также называется «эффект декабря». Исторически декабрь был прибыльным для инвесторов: из прошедших 60 лет в 44 случаях (73,3%) доходность S&P 500 была положительной в среднем в размере 2,8%, а с учетом негативных периодов – 1,5%. При этом в 40 случаях из 59 (67,8%) доходность декабря по индексу S&P 500 была выше среднемесячной кумулятивной годовой доходности за прошедший год.

Доходноcть индекса S&P 500 в декабре и среднемесячная кумулятивная годовая доходность индекса Источник: Yahoo! Finance, расчет QBF

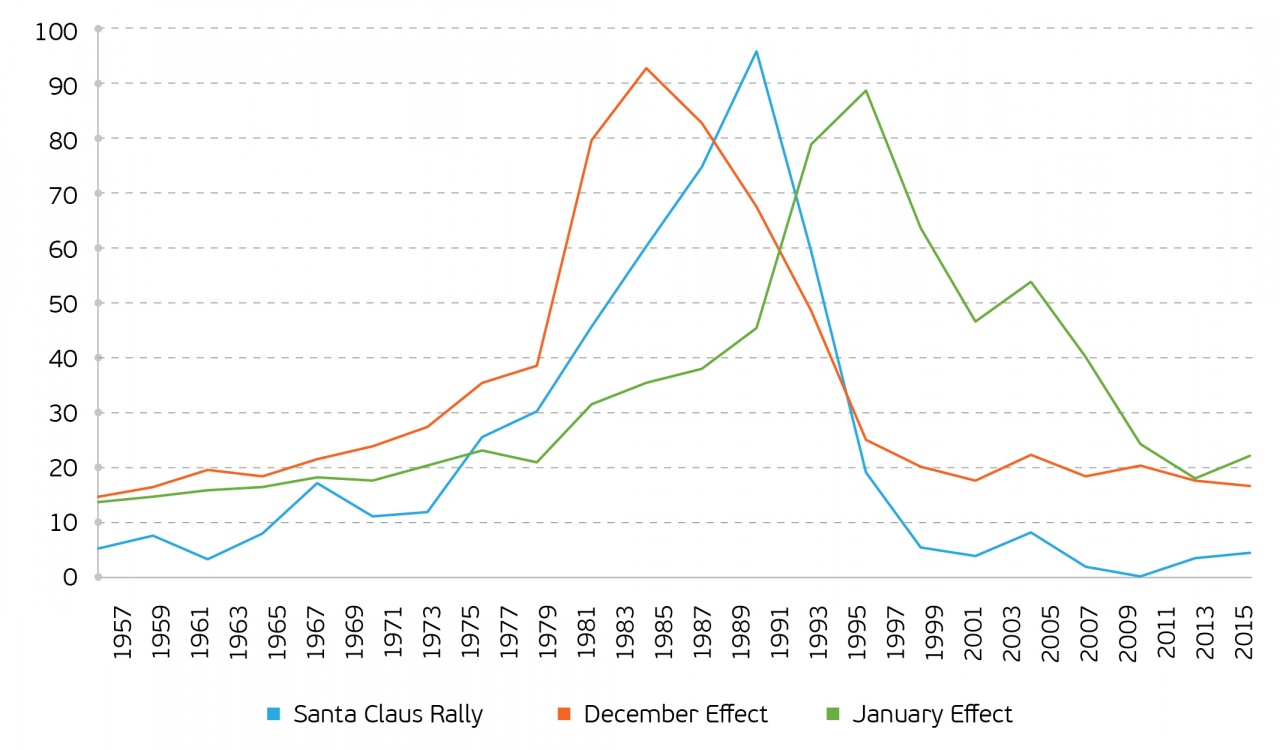

Среди факторов, которые способствуют росту фондового рынка в декабре можно выделить основной – всеобщее ожидание роста рынка, поскольку инвесторы верят прошлым результатам, которые свидетельствуют о расширении рынка в этот период. Способствует росту и алгоритмическая торговля, в которой код написан на основании прошлых паттернов и статистики, которая опять же свидетельствует о расширении рынка в декабре. Немаловажным является и подогреваемый СМИ ажиотаж вокруг «Ралли Санта Клауса» и эффектов декабря и января. Если рассматривать период с июля по июль конкретных лет, то в среднем за прошедшие 10 лет пик запросов в Google (100 – максимальное индексное значение) по словосочетанию December Effect наступал в первую неделю декабря, по словосочетанию Santa Claus Rally – в неделю перед Рождеством и January Effect – в первую неделю января.

Динамика популярности запросов в Google Источник: Google Trends, расчет QBF

Другой причиной роста фондового рынка может выступить желание инвесторов снизить налогооблагаемую базу. Для снижения налогооблагаемой базы участники рынка продают убыточные позиции в акциях в декабре и откупают их в январе. Логично предположить, что в данном случае декабрь должен быть слабым месяцем, а январь отметится ростом, породив «эффект января». Однако если убыточные позиции были уже закрыты ранее или акции успели отрасти в начале декабря, то нечего будет продавать, и котировки начнут увеличиваться в цене, образуя «Ралли Санта Клауса». Кроме того, с распространением среди американцев пенсионных планов нет необходимости продавать акции в конце года для снижения налогооблагаемой базы.

Из менее значимых факторов, которые сложно проверить статистически, можно выделить теорию, что рынок становится менее ликвидным, поскольку управляющие, особенно, «медведи», уходят в отпуск. Считается, что пора «медведей» начинается в мае, когда инвесторы начинают следовать известной фразе «продавай в мае и уходи» (Sell In May and go away), а зимой на рынок выходят «быки». Можно выделить и сбывающееся пророчество: инвесторы в ожидании «Ралли Санта Клауса» и «эффекта января» начинают покупать акции уже с начала декабря. Тем не менее данные теории носят больше характер наблюдений, теорий и догадок.

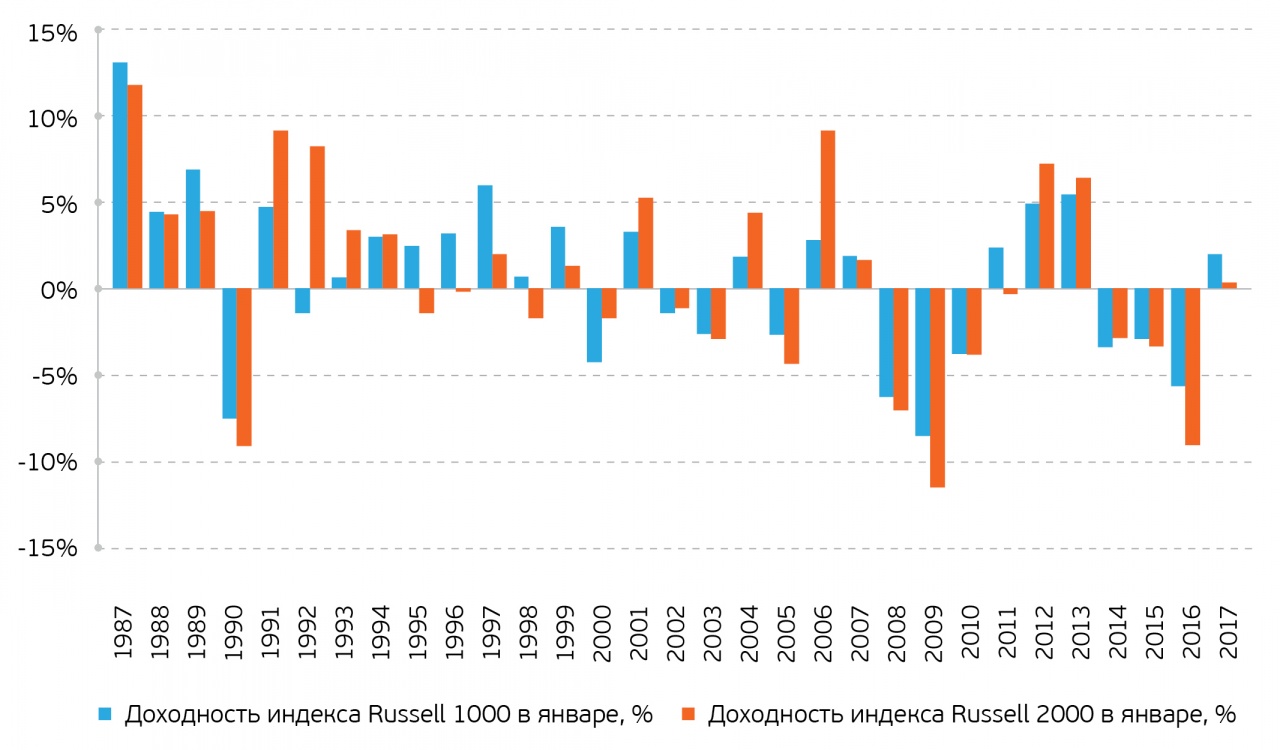

Важным явлением на фондовом рынке является «эффект января», связанный с тем, что инвесторы продают акции в декабре и откупают их в январе, чтобы снизить налогооблагаемую базу. Однако, как указывалось выше, достаточно много аргументов против налоговой гипотезы. Также данный эффект можно объяснить тем, что участники рынка начинают инвестировать годовые бонусы на фондовом рынке. «Эффект января» был впервые отмечен инвестиционным банкиром Сидни Уотчтелом в 1942 году. Согласно теории, «эффект января» в большей степени оказывает влияние на акции малой капитализации, чем на акции большей капитализации. Для проверки данной гипотезы были взяты индекс Russell 1000 для акций большей капитализации и индекс Russell 2000 для акций малой капитализации.

Доходность индексов Russell 1000 и Russell 2000 Источник: Bloomberg, расчет QBF

Как и предполагалось, индекс Russell 2000 больше подвержен «эффекту января», нежели индекс Russell 1000, поскольку средняя положительная доходность индекса Russell 2000 составляет 4,8% за предыдущий 31 год, а индекса Russell 1000 – 4,2%; средняя негативная доходность индекса Russell 2000 составляет -5,0%, а индекса Russell 1000 – -4,3%. Таким образом, теория о том, что индекс Russell 2000 больше подвержен изменениям, чем индекс Russell 1000 работает. Тем не менее лишь в 16 случаях из 31 (51,6%) индекс Russell 2000 показывает положительные результаты, а индекс Russell 1000 – в 18 случаях из 31 (58,1%). Таким образом, теория о том, что «эффект января» приносит положительные результаты инвесторам слабо работает. Взаимосвязь декабрьской и январской доходностей очень слабо прослеживается: их корреляция за прошедшие 60 лет по индексу S&P 500 составляет -0,04. Можно выдвинуть гипотезу, руководствуясь налоговой теорией, что в случае положительной доходности в декабре январская доходность будет отрицательной, и наоборот. Однако данная гипотеза верна за прошедшие годы лишь в 22 случаях из 60 (36,7%), что ставит под сомнение ее практическую значимость. Скорее, верно обратное: если доходность декабря положительная, то и доходность января будет положительной, и наоборот. Данная гипотеза верна в 38 случаях из 60 (63,3%).

Достаточно популярной теорией на фондовом рынке является «январский барометр» (January Barometer), согласно которой динамика S&P 500 в январе диктует динамику рынка на протяжении всего года. Другими словами, если индекс S&P 500 растет в январе, то расширение продолжится и в последующем году. Согласно данной теории, если рынок снизился в январе, то инвестору следует не входить в рынок и ждать целый год.

Доходность индекса S&P 500 в январе и в году Источник: Yahoo! Finance, расчет QBF

За прошедшие 60 лет «январский барометр» был верен в 40 случаях из 60 (66,7%), т.е. ошибался в 20 случаях: 5 раз при положительном барометре были падения рынка за год и 15 раз при негативном барометре наблюдался рост рынка. Стоит отметить, что если бы инвестор следовал «январскому барометру», то среднегодовая кумулятивная доходность по индексу S&P 500 составила бы 10,2% по сравнению с 7,1% при ежегодном инвестировании в индекс S&P 500. Таким образом, можно сказать, что данная теория, исходя из статистики, работает. Примечательно отметить, что если бы инвестор следовал «январскому барометру», но держал бумаги не до декабря, а на месяц дольше – до января следующего года, то среднегодовая кумулятивная доходность была бы еще выше – 11,4%. Несмотря на то, что «январский барометр» пропустил 15 периодов роста за прошлые 60 лет, именно благодаря удачливому избеганию существенных просадок итоговый результат оказался лучше рынка.

Результаты проверки гипотез Источник: анализ QBF

Полученные результаты свидетельствуют, что гипотезы, в целом, работают, за исключением налоговой гипотезы и «эффекта января» на акции малой капитализации. Тем не менее вероятность наступления событий далека от 100%. Полученные статистические вероятности могли во многом быть случайностью, которая исключила кризисные года. В связи с этим инвестору следует не только обращать внимание на «приметы Уолл-Стрит», но и следить за фундаментальными рыночными показателями, на основании которых можно будет строить прогнозы общего движения рынка и акций отдельных эмитентов. Один из самых известных трейдеров начала XX века, Джесси Ливермор, говорил, что Уолл-Стрит никогда не меняется, меняются деньги, меняются участники, меняются акции, но Уолл-Стрит никогда не меняется, потому что не меняется природа человека. Таким образом, всеобщее ожидание новогоднего ралли может способствовать поддержанию ажиотажа на фондовом рынке и котировок акций компаний.

Денис Иконников — аналитик QBF