Рыночные индикаторы

Рынки

События сегодня:

- Дональд Трамп пообещал ввести 10% пошлины на оставшийся импорт из Китая в объеме $300 млрд с 1 сентября, если Пекин не сможет действовать быстрее для заключения сделки. Администрация США грозит Китаю, полагая, что страна не выполняет условий по импорту сельхозтоваров из США. Мы считаем, что это давление носит технический характер, так как в интересах Китая достичь договорённостей и заключить сделку, а в интересах США — не развязывать новую войну за год до выборов президента страны. Мы рекомендуем покупать фьючерсы на Brent и перепроданные американские бумаги такие как Concho Resources, Schlumberger , Abiomed и другие. Также рекомендуем сохранять позиции в золоте ввиду того, что такового рода волатильность может усилить давление на ФРС в снижении ключевой ставки

- Сегодня в фокусе отчетность Federal Realty Investment Trus, Noble Energy Inc, Chevron Corp, Sealed Air Corp, Exxon Mobil Corp, Seagate Technology PLC, Ростелекома

Мы считаем, что российский рынок откроет последний день торговой недели снижением из-за усиления напряжённости между Китаем и США. Наибольшее давление может быть оказано на бумаги Газпрома и Лукойла, что делает Лукойл ещё более привлекательной идеей для покупки.

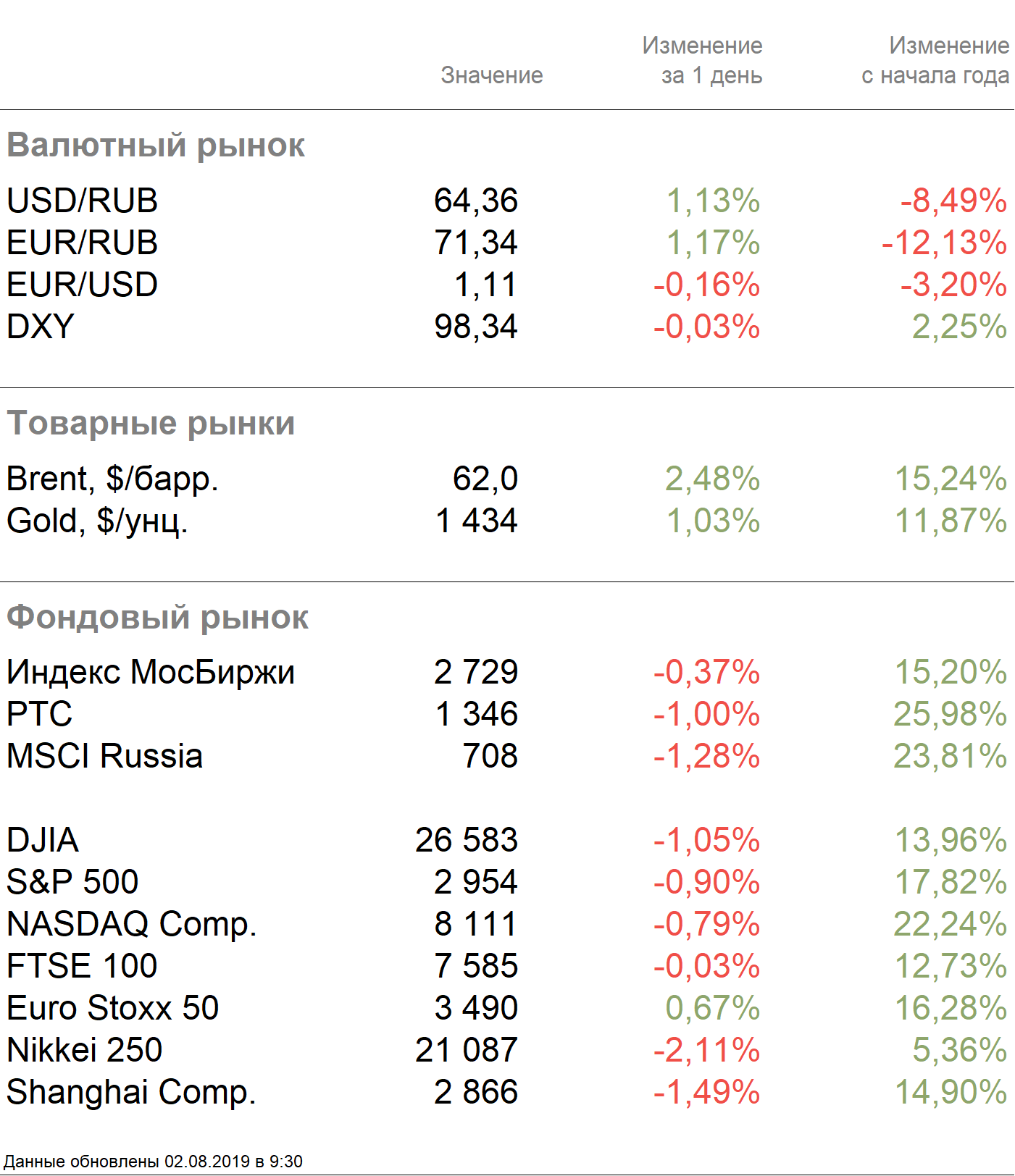

В четверг российский рынок закрылся на отрицательной территории. Индекс Мосбиржи потерял 0,37%, РТС — на 1%. Рубль ослаб к доллару и евро до 64,35 руб. и 71,34 руб. соответственно.

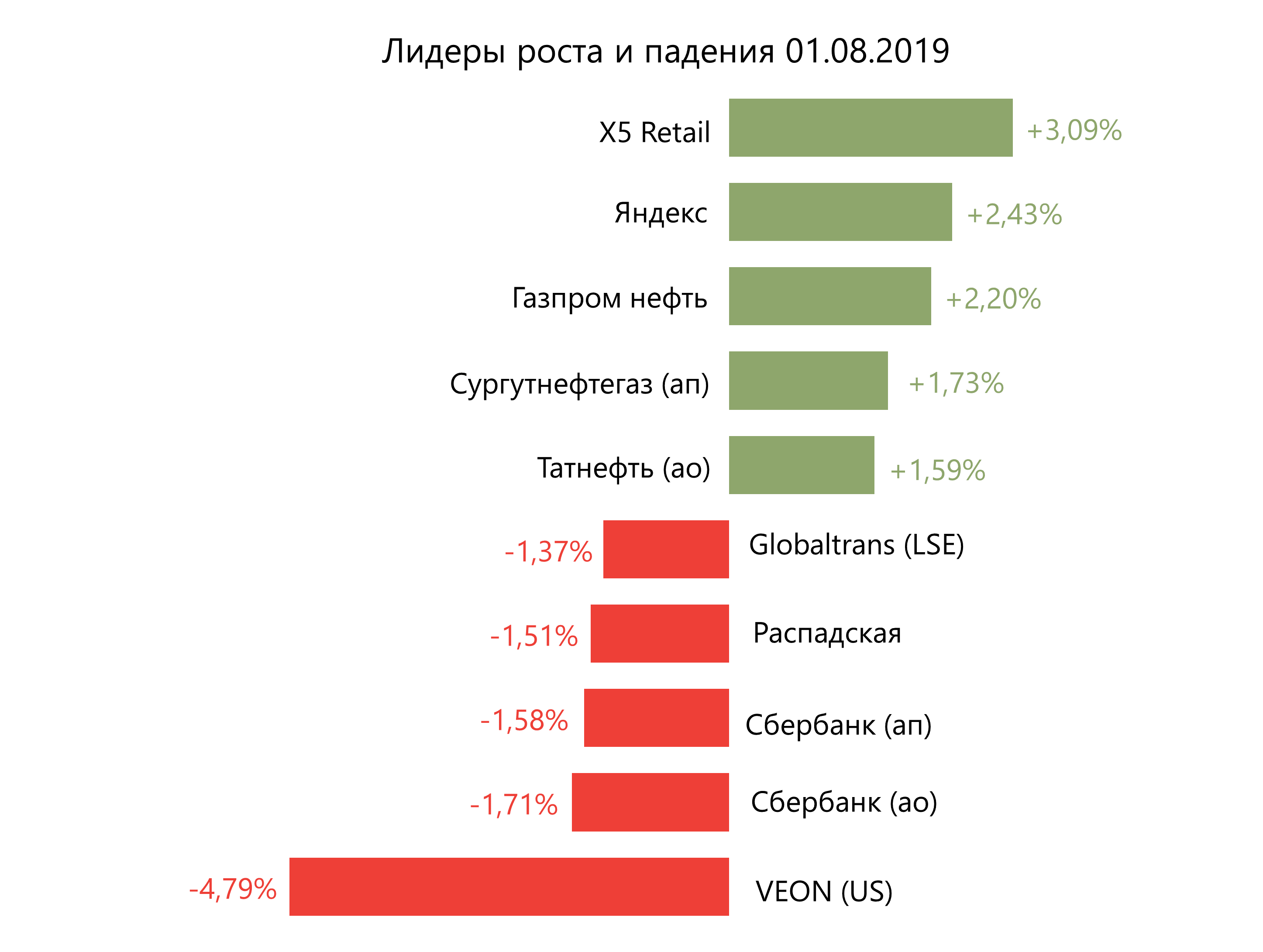

В число аутсайдеров вошли Veon (-4,79%), Сбербанк ао (-1,71%), Сбербанк ап (-1,58%), Распадская (-1,51%), Globaltrans (-1,37%).

Лидерами роста стали X5 Retail Group (+3,09%), Яндекс (+2,43%), Газпром нефть (+2,2%), Сургутнефтегаз ап (+1,73%), Татнефть ао (+1,59%).

Brent в четверг обвалился на 7,6%, до $60,5/барр., в связи с ростом опасений по усилению торгового противостояния США и Китая. Утром в пятницу котировки нефти немного восстанавливаются, Brent торгуется на уровне $62/барр.

Золото подскочило в цене до $1445/унция.

Американские площадки завершили торговую сессию четверга в минусе. Dow Jones потерял 1,05%, S&P 500 снизился на 0,09%.

Промышленный индекс PMI США за июль составил 50,4 п., что оказалось выше прогнозируемых 50 п.

Конгресс одобрил законопроект о повышении потолка госдолга и бюджете США, которого Дональд Трамп ожидал весь срок президентства. Законопроект предусматривает отмену большинства ограничений на бюджетные расходы, принятые Конгрессом в 2011 г. Без принятия нового закона расходы бюджета автоматически снизились бы в следующем финансовом году на 10%.

Кроме того, законопроект увеличивает расходы на оборону в следующие два финансовых года с текущих $716 млрд, до $738 млрд и $740 млрд. Расходы, не связанные с обороной, также увеличатся до $632 млрд и $634,5 млрд по сравнению с $605 млрд в 2019 г.

Азиатские рынки также негативно отреагировали на новость о новых пошлинах. Nikkei потерял 2,11%, Shanghai — 1,49%.

Центральный банк Китая в четверг оставил ставку без изменений, регулятор ожидает стабилизации экономики после принятых ранее мер ее стимулирования.

Китайский юань упал до самого низкого уровня с ноября 2018 г., до $0,14.

Японская иена выросла до пятинедельного максимума против доллара до $0,0093 поскольку инвесторы стараются найти тихую гавань.

Европейские площадки закрылись в четверг в плюсе. Euro Stoxx 50 прибавил 0,12%.

Производственный индекс PMI в Европе за июль составил 46,5 п. против прогнозируемых 46,4 п. В Великобритании показать оказался на уровне 48 п. против ожидаемых 47,6.

Банк Англии прогнозируемо сохранил процентную ставку на уровне 0,75%. Однако регулятор ухудшил прогноз роста ВВП королевства на 2019 г. с 1,5%, до 1,3%. На 2020 г. — с 1,6%, до 1,3%.

DXY падает на 0,03%, S&P 500 futures снижается на 0,17%.

Новости

Аэрофлот представил финансовые показатели за 1П19 по РСБУ, согласно которым выручка выросла на 15% г/г, до 252,8 млрд руб. Чистый убыток компании вырос практически в два раза г/г, до 14,1 млрд руб.

ТМК отчиталась о росте выручки за 1П19 по РСБУ на 14,8% г/г, до 123,23 млрд руб. Чистая прибыль выросла более чем в 3,7 раза г/г, до 12,23 млрд руб. Компания представит отчетность по МСФО за 2К19 16 августа.

ММК сообщил о росте основных финансовых показателей по МСФО за 2К19 относительно предыдущего квартала и снижении относительно 2К18. Выручка выросла до $2 млрд (+8,9% кв./кв.; −5% г/г), что соответствует консенсус-прогнозу Интерфакса, в связи с сезонным ростом объемов реализации товарной продукции, улучшением структуры сортамента и ростом цен на внутреннем рынке. EBITDA увеличилась до $497 млн (+13% кв./кв.; −24% г/г), показатель оказался ниже консенсус-прогноза Интерфакса — $501 млн. Чистая прибыль выросла до $272 млрд (+20,9% кв./кв.; −31% г/г). Среди разовых факторов, оказавших влияние на показатель, можно выделить убыток в размере $6 млн от изменения валютных курсов. При этом свободный денежный поток оказался слабым в размере $61 млн (-76,5% кв./кв.; −78% г/г).

Совет директоров предложил дивиденды за 2К19 на уровне 69 коп./акция, что оказалось существенно ниже прогнозируемых 1,49 руб./акция. Ожидаемая дивидендная доходность — 1,6%. Дата закрытия реестра — 15 октября.

Veon представил финансовые результаты за 2К19 по МСФО. Выручка компании сократилась на 0,4% г/г, до $2,26 млрд, что соответствует консенсус-прогнозу Интерфакс. EBITDA увеличилась на 16,1% г/г, до $994 млн с учетом эффекта МСФО 16. Без учета МСФО 16 EBITDA увеличилась на 1% г/г, до $866 млн против ожидаемых $841 млн. Чистая прибыль составила $75 млн против убытка в $144 годом ранее.

Совет директоров Veon рекомендовал промежуточные дивиденды в размере $0,13/акция. Дивидендная доходность составит 4%. Дата закрытия реестра — 14 августа.

ArcelorMittal завершила 2К19 с убытком и ухудшила прогноз мирового спроса на сталь. Выручка сократилась с $19,28 млрд до $19,279 млрд., чистый убыток в апреле-июне составил $447 млн против чистой прибыли в размере $1,865 млрд за аналогичный период прошлого года.

Джефф Безос продал более $ 1,8 млрд акций Amazon в последние три дня июля с целью финансирования своей частной аэрокосмической компании Blue Origin.

Группа НМТП увеличила консолидированный грузооборот за 1П19 на 3,9% г/г, до 71,75 млн т. Грузооборот наливных грузов составил 55,88 млн т (+10,3% г/г) за счет увеличения грузооборота нефтепродуктов до 17,92 млн т (+1,2% г/г) и сырой нефти — до 37,44 млн т (+15,8% г/г); грузооборот навалочных грузов снизился до 5,58 млн т (-23,4% г/г) из-за падения грузооборота зерна на 43,5%г/г, до 2,628 млн т; грузооборот генеральных грузов сократился до 6,94 млн т (-8,3% г/г) за счет падения грузооборота цветных металлов на 17,3% г/г до 445 млн т и падения грузооборота черных металлов и чугуна на 6,0% г/г, до 6,31 млн т.

Газпром сообщил о рекордном объеме добычи газа за семь месяцев 2019 г. — 294,5 млрд кубометров (+1,9% г/г), что стало максимальным показателем для января-июля за последние с 2011 года. Экспорт Газпрома в страны дальнего зарубежья, по предварительным данным, в январе-июле сократился на 4,8% г/г, до 111,5 млрд кубометров газа.

Mail.ru Group планирует увеличить свою долю на азиатском рынке игр за счет партнерства с китайским разработчиком игр iDreamSky. Стороны подписали соглашение о стратегическом партнерстве, в рамках которого китайская компания будет оказывать поддержку My.Games в локализации и дистрибьюции продуктов проекта, название которого не разглашается. В свою очередь российская компания окажет поддержку iDreamSky в маркетинге и рекламе, а также в продвижении проектов на рынках Европы, США и стран СНГ. Компании также планируют совместно работать над инвестиционными проектами на международном рынке. Mail.ru Group намерена довести долю игровой выручки из-за рубежа с 63%, до 80%, к концу 2022 г.