2023 год был очень выгодным для инвесторов в облигации. Центробанк поднимал ключевую ставку 5 раз — с 7,5% до 16%. Это привело к падению стоимости и росту доходностей по облигациям. Можно было зафиксировать 12-20% годовых на несколько лет.

В этом году Центробанк планирует снижение ставки. А это значит, что вместе с ней начнут падать и доходности по облигациям.

Может показаться, что инвестировать в облигации больше невыгодно или бесполезно. Но это не так. В этой статье мы разобрали, что принес нам рынок облигаций в прошлом году, и показали стратегию, которая может принести 44% в год.

Новинки 2023 года

1. Юаневые облигации

Их доля в портфелях резидентов РФ за 9 месяцев 2023 года выросла с 1% до 7%.

Юаневые облигации выпускают российские компании. Номинал обычно составляет 1000 юаней, это примерно 12 800 рублей. Инвесторы покупали их в целях валютной диверсификации, и это неплохой вариант, особенно если сумма вложений небольшая. Однако стоит сказать о рисках — Китаю выгоден слабый юань, чтобы оставаться конкурентоспособным на рынках. Поэтому из-за ослабления юаня можно потерять на курсовых разницах.

Сколько можно заработать?

Доходность юаневых облигаций составляет в среднем 5-8% годовых, но сейчас можно найти бумаги с доходностью 10,92% годовых.

2. Замещающие облигации

За счет них доля облигаций, номинированных в валюте, в портфелях частных инвесторов выросла с 29% до 34%.

Замещающие облигации — это долговые бумаги крупных российских эмитентов, которые были выпущены взамен еврооблигаций. Номинал обычно равен $1000 (92 тыс. руб) или €1000 (100 тыс. руб). Расчет купона облигаций происходит в валюте, но выплаты производятся в рублях по курсу ЦБ.

Скачать подборку надежных замещающих облигаций можно здесь.

Сколько можно заработать? Доходности на текущий момент составляют порядка 5-15% годовых в валюте.

3. "Золотые" облигации

В 2023 году появились облигации, номинированные в золоте, их выпустил золотодобывающий холдинг Селигдар. Номинал таких облигаций привязан к стоимости золота на российском рынке, а купон привязан к номиналу.

По сути, это покупка золота, но не через физический металл, а через долг компании: вы покупаете золото, но с дополнительной доходностью в виде купона.

Здесь важно помнить про риски. Золото на международных рынках номинировано в долларах, и рублевый курс доллара тоже рассчитывается через доллар, поэтому номинал этих облигаций привязан еще и к американской валюте. Из-за этого стоимость бумаг может колебаться. Может получиться так, что чистой доходности здесь не будет.

Сколько можно заработать? Доходность золотых облигаций невысокая — до 3,53% в год.

Способ заработать 44% годовых на самом надежном классе облигаций, который не видит большинство

В условиях высокой ключевой ставки «ракетой» для ваших сбережений могут стать облигации федерального займа (ОФЗ). Можно купить облигацию по относительно низкой стоимости, а продать — когда цена вырастет, и круто заработать на ее изменении.

Предсказать, когда цена облигации начнет расти, конечно, нельзя. Но в качестве индикатора можно использовать ключевую ставку. Согласно прогнозу ЦБ РФ, ее снижение начнется в этом году, а в 2026 году она должна быть на уровне 6-7%.

В качестве примера возьмем ОФЗ 26233:

- номинал — 1000 рублей;

- текущая цена (на дату публикации) — 592 рублей (59,2%);

- размер купона — 30,42 рубля (10,07% от текущей цены с НКД);

- расчетная годовая доходность, если держать до погашения — 16,07%;

- дата погашения — 18 июля 2035 года.

Если купить ее по текущей цене 592 рубля и продать через два года (в 2026 г.), когда ключевая ставка упадет до 6%, то можно заработать 44% годовых. Вот из чего будет складываться ее доходность.

1. Купонная доходность

Купон равен 10,07% от текущей цены с НКД.

Тогда за два года можно заработать:

10,07% доходность * 2 года = 20,14% купонная доходность за 2 года.

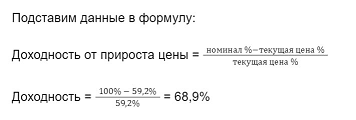

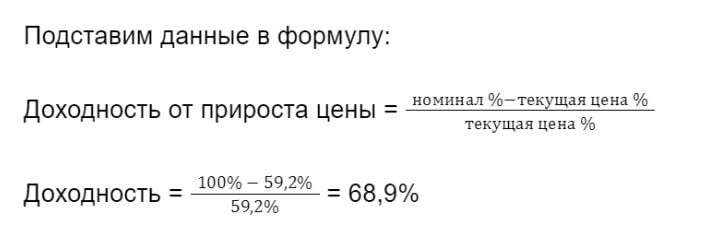

2. Доходность от прироста стоимости

Если посмотреть исторически на динамику цен ОФЗ 26233, то при уровне ключевой ставки в 6% ее цена составляла около 100% от номинала, или 1 000 руб. Поэтому можно предположить, что через два года цена облигации вырастет до 100% от номинала, или до 1 000 рублей.

3. Общая доходность по купонам и роста стоимости за 2 года

20,4% (купонная доходность) + 68,9% (доходность от прироста цены) = 89,3% доходность купонная и от прироста цены за 2 года.

Таким образом, если купить ОФЗ 26233 сейчас, а продать через два года, то в год на ней получится заработать 44%.

Какие еще есть возможности для роста капитала в 2024 году и как их найти за 15 минут?

Каждый инвестор знает, что время в инвестициях играет важную роль. Чтобы не тратить время на аналитику, поиск информации по эмитентам и расчет мультипликаторов, есть умный веб-сервис — RADAR.

С его помощью за 15 минут можно выбрать активы с высоким потенциалом роста, составить портфель и увидеть его риски. И это только часть функций.

Получить доступ и познакомиться с сервисом можно на бесплатном практикуме «Фабрика инвесторов». Это 7 видеоуроков, которые можно посмотреть в онлайн-формате или в записи, а также практические действия по выбору доходных активов. После каждого урока предусмотрено домашнее задание для закрепления ключевых навыков. Во время обучения помогают кураторы — они отвечают на все вопросы.

Практикум подходит как новичкам, так и опытным инвесторам. Новички смогут безопасно стартовать в инвестициях, а инвесторы-практики — найти новые перспективные идеи для своих портфелей и заработать на них в долгосроке.

Что вы сможете получить на практикуме?

- составить личный финансовый план под любую цель и способы ее достижения;

- найти крутые инвестидеи на фондовом рынке без избыточных рисков;

- провести стресс-тест портфеля и найти слабые места, которые тянут его вниз;

- собрать портфель с доходностью до 25% годовых, который будет приносить прибыль при любых обстоятельствах.

Также есть бонусы:

- бесплатный доступ к веб-сервису RADAR, чтобы быстро находить и сравнивать между собой активы;

- возможность выиграть перспективные акции РФ на 5 000 рублей;

- модельный портфель на 50 000 рублей, где можно взять ориентир по актуальным инвестидеям;

- полезные таблицы, чек-листы.

Регистрация на бесплатный практикум.

Автор практикума Виталий Кошин — финансист, к.э.н., в инвестициях 18 лет, а с 2015 года года живет на пассивный доход. Входит в ТОП-10 финансовых советников РФ по версии международной ассоциации финансовых советников и консультантов АМИКС.

С 2015 года Виталий публично показывает, как с помощью инвестиций можно приумножать капитал и полностью жить на пассивный доход. За 8 лет один из его портфелей вырос в 11 раз: с 1 млн до 11 млн рублей. И это несмотря на все кризисы.

На практикуме он будет отбирать не просто акции, которые считает интересными, а те, в которые сам вкладывает свои деньги.

Зарегистрироваться на бесплатный практикум

Не является индивидуальной инвестиционной рекомендацией.

Реклама. ИП Кошин Виталий Владимирович, ИНН: 583708408904, erid: 2SDnjdPGQem