Мы обновили наши оценки в отношении ожидаемых дивидендов по наиболее ликвидным бумагам, приняв во внимание опубликованные эмитентами финансовые показатели. Отдельные эмитенты уже объявили рекомендации совета директоров по финальным дивидендам (НЛМК, Северсталь), в то время как в других случаях наша оценка базируется на финансовой отчетности компаний и их дивидендной политике. В таблице ниже мы приводим наши оценки, которые не подразумевают каких-либо инвестиционных рекомендаций. Далее в приложениях приведены подробные сведения по каждой из компаний, попавших в список.

Дивидендный прогноз: бумаги с ожидаемой дивидендной доходностью не ниже 10%

и коэффициентом ликвидности ILLIQ не выше 2.0

| НЛМК | NLMK | 118 | 1.45 | 19.4 | 16.4% | 4.4% | Рек-я СД |

| Северсталь | CHMF | 829 | 0.61 | 115.9 | 14.0% | 3.2% | Рек-я СД |

| Газпром нефть | SIBN | 324 | 1.81 | 37.7 | 11.6% | 6.0% | |

| Магнит | MGNT | 2670 | 0.69 | 304.2 | 11.4% | 5.9% | |

| ВТБ | VTBR | 0.03745 | 0.45 | 0.003858 | 10.3% | 10.3% | |

| Газпром | GAZP | 171 | 0.07 | 17.5 | 10.3% | 10.3% | Прибыль – оценка менеджмента |

| Роснефть | ROSN | 326 | 0.43 | 33.4 | 10.2% | 5.5% | |

| Лукойл | LKOH | 4549 | 0.12 | 458.6 | 10.1% | 5.9% |

Приложение 1. НЛМК

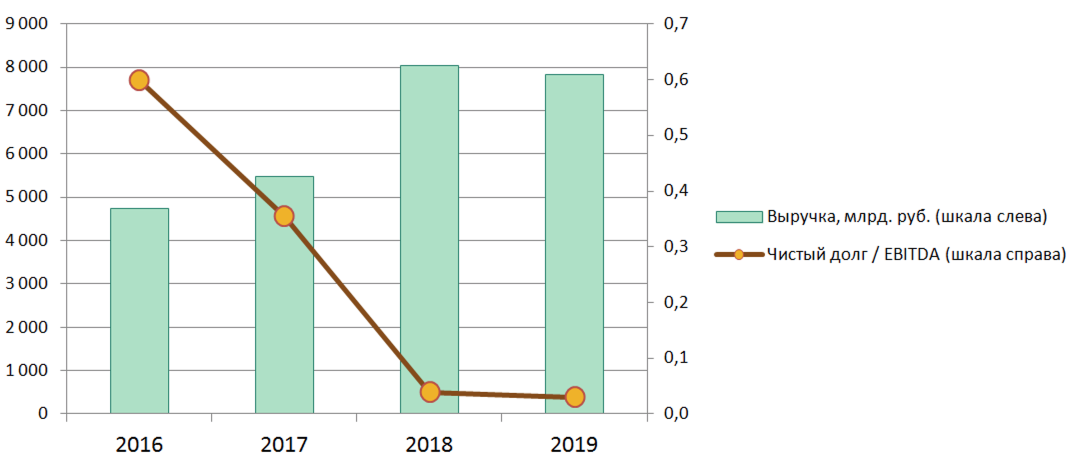

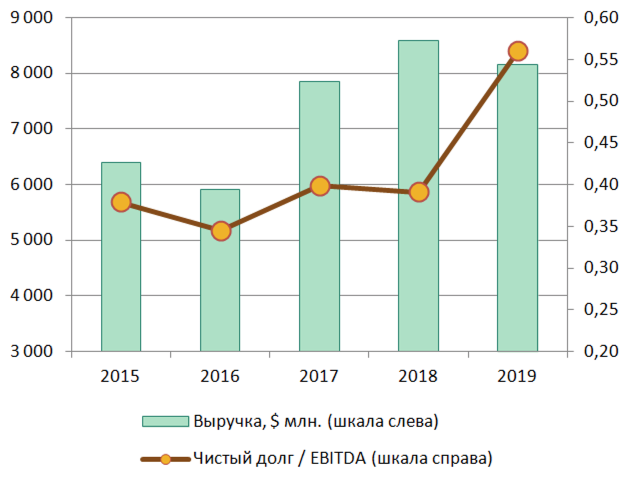

Прошедший год оказался сложным для сталелитейной отрасли – снижение цен на продукцию оказало заметное негативное влияние на выручку и другие финансовые показатели НЛМК. Компании пришлось увеличить размер чистого долга (в целях реализации инвестпрограммы и выполнения дивидендной политики), что привело к повышению коэффициента Чистый долг/EBITDA с 0.25 до 0.7.

Выручка и долговая нагрузка:

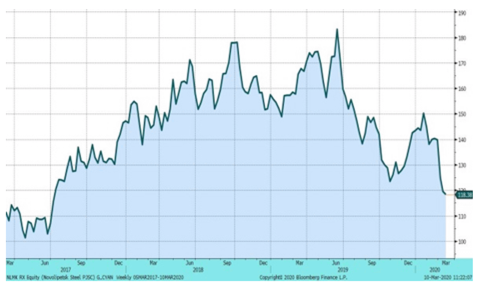

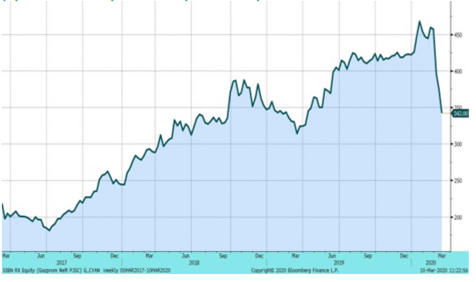

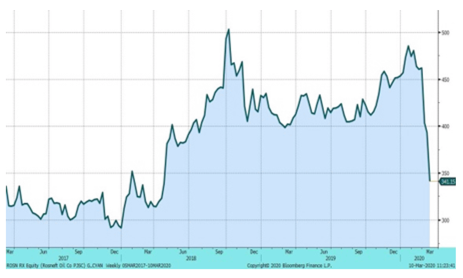

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка | $10.5 млрд. | -12% |

| EBITDA | $2.6 млрд. | -29% |

| Чистая прибыль | $1.3 млрд. | -40% |

| Чистый долг | $1.8 млрд. | +100% |

Сравнение с сектором:

| НЛМК | 1.1 | 4.5 | 7.3 | 16.4% | 0.7 |

| Индекс металлов и добычи МосБиржи | 2.2 | 7.0 | 8.9 | 8.8% | 2.0 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

Дивидендная политика НЛМК предполагает выплату 100% свободного денежного потока (FCF) в виде дивидендов, если отношение чистого долга к EBITDA не превышает 1.0. Дивиденды по итогам НЛМК оценивает в 120% FCF, для поддержания текущей дивидендной доходности компании придется, как минимум, сохранить FCF не ниже текущего уровня и ограничить рост чистого долга. Однако глобальная макроэкономическая среда подразумевает риски стагнации спроса на сталелитейную продукцию из-за замедления экономического роста в КНР и возможного спада деловой активности (в том числе, под влиянием распространения коронавируса в Китае) в мире в целом. Как следствие, мы не можем признать сохранение высокой дивидендной доходности по акциям НЛМК в ближайшие кварталы высоковероятным сценарием.

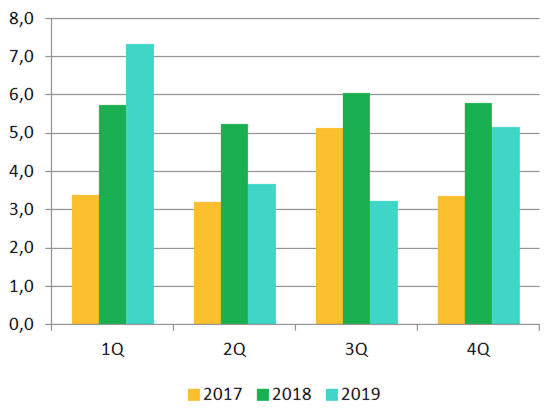

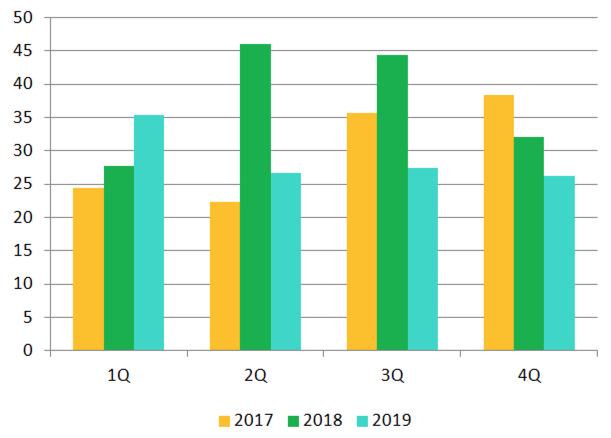

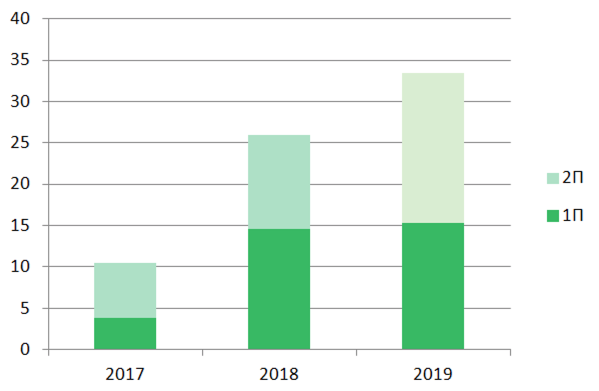

Дивиденды, руб. на акцию (по кварталам):

Приложение 2. Северсталь

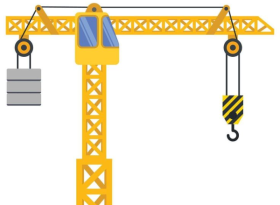

Ухудшение условий на мировом рынке стали стало фактором сокращения выручки и чистой прибыли Северстали в прошедшем году. Компания сохранила сравнительно высокую для отрасли рентабельность по EBITDA (34%), но увеличила чистый долг.

Выручка и долговая нагрузка:

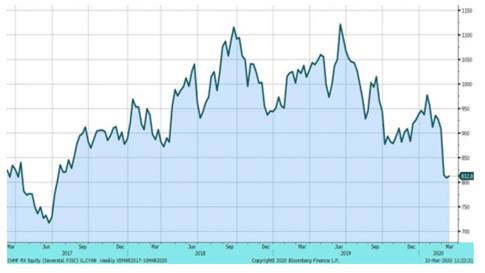

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка | $8.2 млрд. | -5% |

| EBITDA | $2.8 млрд. | -11% |

| Чистая прибыль | $1.8 млрд. | -14% |

| Чистый долг | $1.6 млрд. | +28% |

Сравнение с сектором:

| Северсталь | 1.4 | 4.0 | 5.2 | 14.0% | 0.6 |

| Индекс металлов и добычи МосБиржи | 2.2 | 7.0 | 8.9 | 8.8% | 2.0 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

Дивидендная политика предполагает выплату 100% свободного денежного потока (FCF) в виде дивидендов, если отношение чистого долга к EBITDA не превышает 1.0. Текущий уровень долговой нагрузки подразумевает некоторый «запас прочности» в отношении дивидендных выплат, но сокращение свободного денежного потока, наметившееся в 2019 году, подразумевает усиление рисков в отношении сохранения высокой дивидендной доходности. Глобальная макроэкономическая среда может оставаться сложной для базовых секторов в течение ближайших кварталов.

Дивиденды, руб. на акцию (по кварталам):

Приложение 3. Газпром нефть

Наш прогноз в отношении дивидендов Газпром нефти основан на обещании менеджмента компании направить на выплату дивидендов 50% чистой прибыли второго полугодия 2019 года и данным компании по чистой прибыли

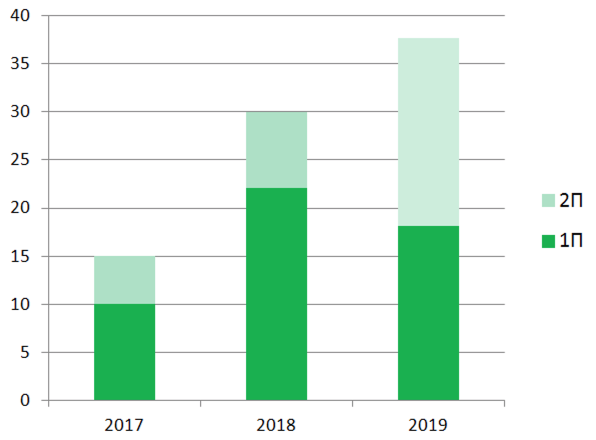

Дивиденды, руб. на акцию:

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка | 2.5 трлн. руб. | -0.2% |

| EBITDA | 795 млрд. руб. | -0.5% |

| Чистая прибыль | 400 млрд. руб. | +6.2% |

| Чистый долг | 580 млрд. руб. | +5.1% |

Сравнение с сектором:

| Газпром нефть | 0.9 | 3.7 | 4.0 | 11.6% | 0.9 |

| Индекс нефти и газа Мосбиржи | 0.8 | 2.9 | 3.9 | 9.1% | 0.4 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

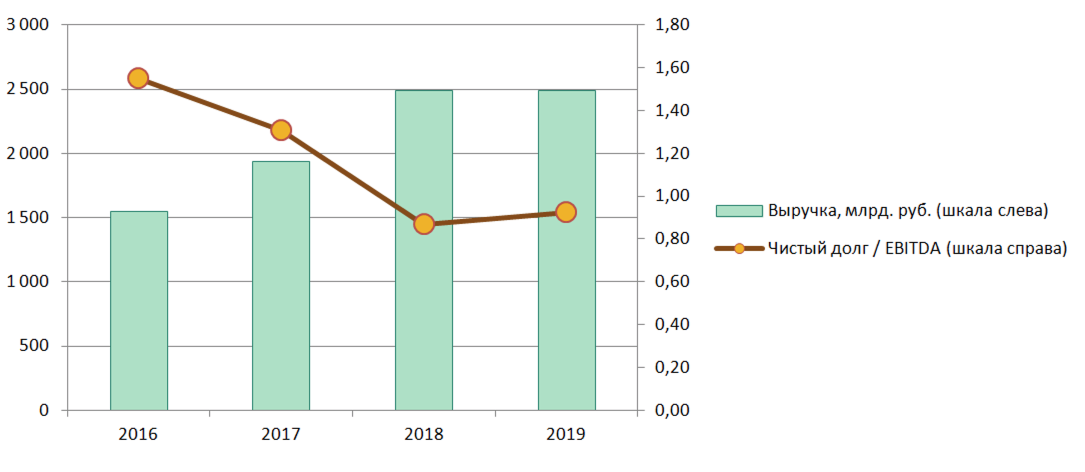

Выручка и долговая нагрузка:

Приложение 4. Магнит

Магнит существенно сократил чистую прибыль по итогам 2019 года, однако генеральный директор компании сказал, что не видит оснований для снижения дивидендов по итогам года в абсолютном выражении. Суммарные дивиденды Магнита из прибыли 2018 года составили 304 руб. на акцию – мы оцениваем ожидаемую дивидендную доходность исходя из сохранения размера дивидендов, но должны признать наш прогноз оптимистичным, поскольку он подразумевает выплату 92% чистой прибыли 2019 года в виде дивидендов.

Магнит, по нашим оценкам, является недооцененным активом в российском секторе ритейла по отдельным мультипликаторам. Сектор в целом может быть востребован инвесторами на фоне усиления неопределенности на внешних рынках. Стратегия трансформации Магнита пока не нашла отражение в финансовых показателях компании, но потенциально может стать фактором роста выручки и улучшения рентабельности. Кроме того, мы полагаем возможным сценарий восстановления потребительского спроса в результате увеличения притока инвестиций в экономику со стороны государства.

Акции Магнита входят в наш текущий список среднесрочных инвестиционных идей.

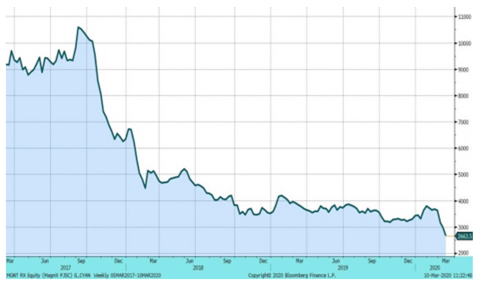

Динамика цены акций за три года:

Фин. и опер. показатели – темпы изменения:

| Выручка | 1 333 млрд. руб. | +9.5% |

| EBITDA | 83.1 млрд. руб. | -7.2% |

| Чистая прибыль | 17.1 млрд. руб. | -49% |

| Чистый долг | 7 238 тыс. кв. м | +12.7% |

Сравнение с сектором:

| Магнит | 0.6 | 7.4 | 29.7 | 11.4% | 3.6 |

| Индекс потребительского сектора МосБиржи | 0.8 | 6.6 | 18.6 | 5.4% | 2.8 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

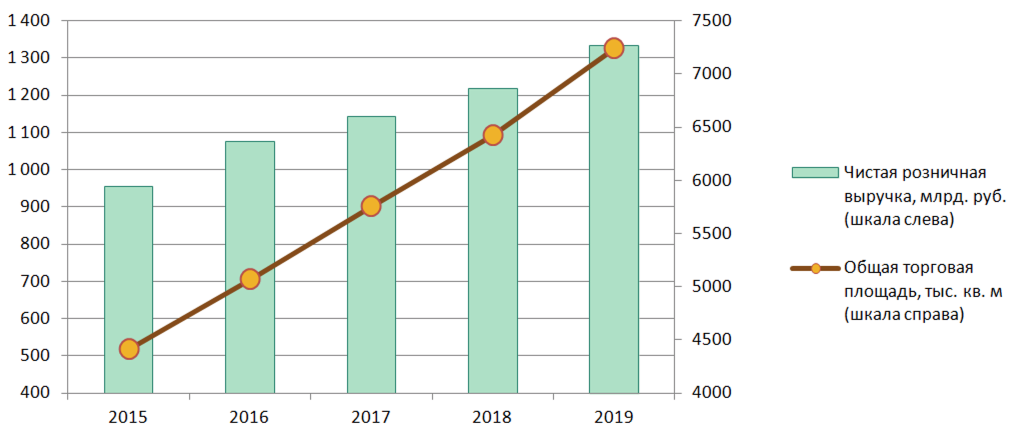

Выручка и торговая площадь:

Приложение 5. ВТБ

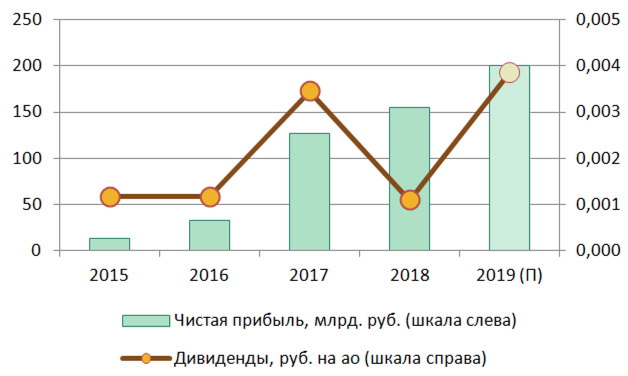

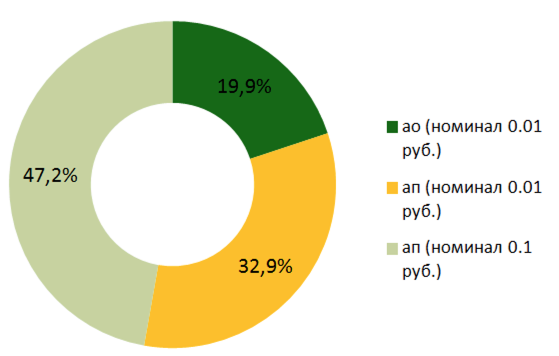

Наша оценка ожидаемой дивидендной доходность по бумагам ВТБ основана на предположении, что банк направит на дивиденды 50% чистой прибыли и сохранит пропорции распределения дивидендов между различными видами акций (подробнее о прогнозах в отношении дивидендов ВТБ мы писали в нашем обзоре). Чистая прибыль ВТБ по итогам 2019 года составила 201 млрд. руб. – немногим выше цели менеджмента, на которой мы базировали свои оценки ранее.

Чистая прибыль и дивиденды:

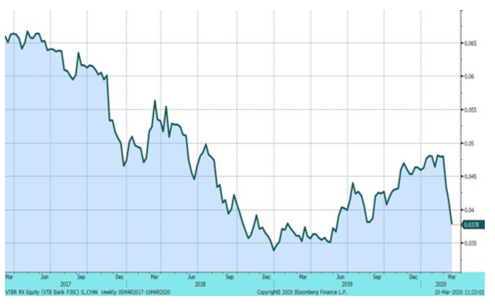

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка (чистые процентные доходы) | 323.8 млрд. руб. | -2.1% |

| Чистая прибыль | 128 млрд. руб. | -4.0% |

| Активы | 15 624 млрд. руб. | +5.9% |

Сравнение с сектором:

| ВТБ | 20.3% | 1.3% | 2.6 | 10.3% | 0.5 |

| Индекс финансов Мосбиржи | 19.1 | 1.4% | 4.8 | 4.8% | 0.9 |

| Индекс МосБиржи | 15.7% | 5.2% | 5.2 | 8.1% | 0.8 |

Низкий уровень процентных ставок в экономике оказывает давление на показатели рентабельности в банковском секторе (но потенциально может стать фактором роста деловой активности), сохранение дивидендной доходности по акциям ВТБ в последующие годы зависит от успешности реализации стратегии банка, которая предусматривает увеличение чистой прибыли до 300 млрд. руб. в 2022 году, что предполагает темпы роста заметно быстрее банковского сектора в целом.

Структура акционерного капитала по видам акций:

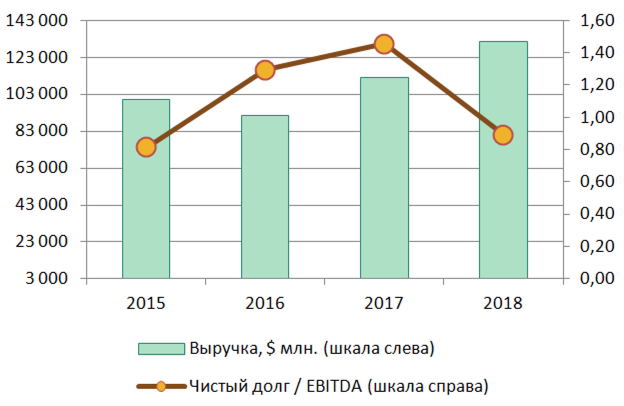

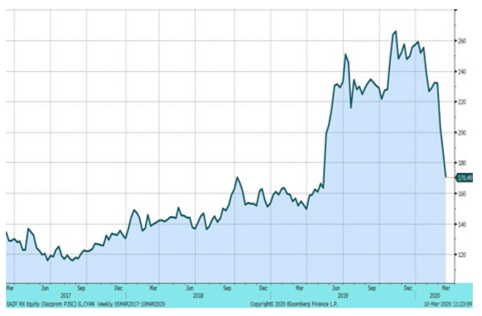

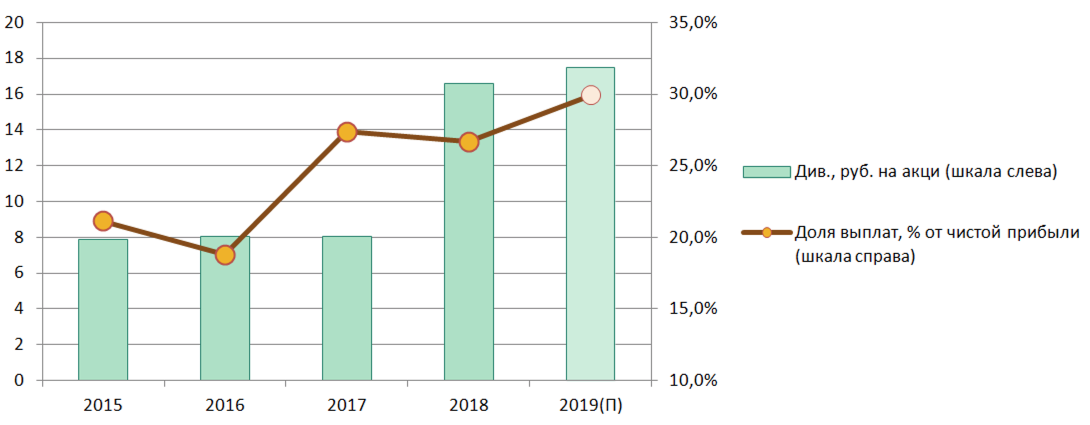

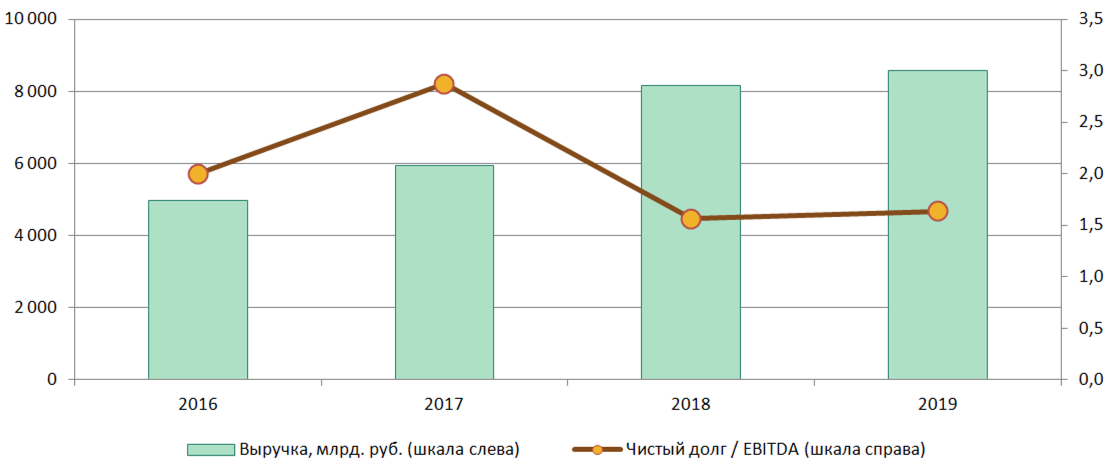

Приложение 6. Газпром

Газпром в презентации для инвесторов, раскрытой в первой половине февраля, привел предварительную оценку чистой прибыли за 2019 год в размере $21.4 млрд. Наш расчет ожидаемой дивидендной доходности по акциям компании базируется на оценке менеджмента в отношении чистой прибыли и предположении об выплате 30% чистой прибыли (без корректировок) в виде дивидендов. Финальные данные по чистой прибыли и другим фин. показателям за 2019 год Газпром опубликует во второй половине апреля.

Выручка и долговая нагрузка:

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка | 5.7 трлн. руб. | -3.4% |

| EBITDA | 1.5 трлн. руб. | -15.9% |

| Чистая прибыль | 1.0 трлн. руб. | +3.1% |

| Чистый долг | 2.1 трлн. руб. | +25.8% |

Сравнение с сектором:

| Газпром | 0.8 | 2.9 | 2.5 | 10.3% | 1.0 |

| Индекс нефти и газа Мосбиржи | 0.8 | 2.9 | 3.9 | 9.1% | 0.4 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

Дивидендная история:

Приложение 7. Роснефть

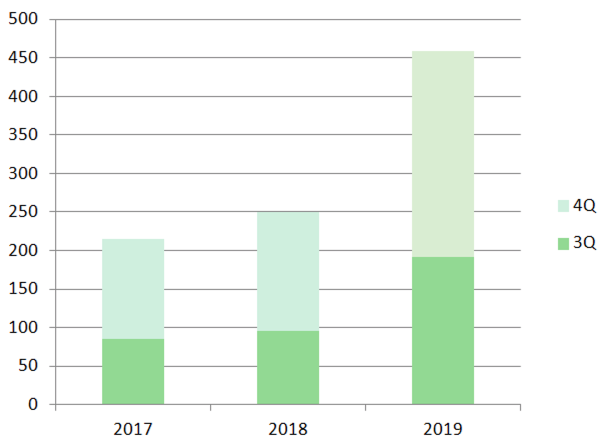

Наш прогноз в отношении дивидендов Роснефти основан на предположении, что компания направит на выплату дивидендов 50% чистой прибыли по МСФО по итогам года. Ранее Роснефть выплатила промежуточные дивиденды (за первое полугодие) в размере 15.34 руб. на акцию. Наш нельзя признать консервативным, поскольку он подразумевает существенное увеличение дивидендов за второе полугодие год-к-году (и заметно превосходит консенгсус-прогноз Bloomberg).

Дивиденды, руб. на акцию:

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка | 8.6 трлн. руб. | +5.3% |

| EBITDA | 2.1 трлн. руб. | +1.2% |

| Чистая прибыль | 708 млрд. руб. | +29.0% |

| Чистый долг | 3.0 трлн. руб. | +5.9% |

Сравнение с сектором:

| Роснефть | 0.9 | 3.9 | 5.1 | 10.2% | 1.6 |

| Индекс нефти и газа Мосбиржи | 0.8 | 2.9 | 3.9 | 9.1% | 0.4 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

Выручка и долговая нагрузка:

Приложение 8. Лукойл

Обновленная дивидендная политика Лукойла предполагает выплату 100% свободного денежного потока (FCF) в виде дивидендов. Наша оценка финальных дивидендов Лукойла предполагает выплату 100% FCF по итогам четвертого квартала (Лукойл выплатил 192 руб. на акцию по итогам трех кварталов 2019 года).

Дивиденды, руб. на акцию.:

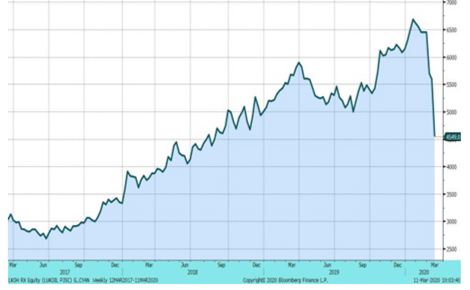

Динамика цены акций за три года:

Фин. показатели – темпы изменения:

| Выручка | 7.8 трлн. руб. | -2.4% |

| Чистая прибыль | 640 млрд. руб. | +6.2% |

| FCF | 702 млрд. руб. | +26.4% |

| Чистый долг | 37 млрд. руб. | -12.3% |

Сравнение с сектором:

| Лукойл | 0.4 | 2.8 | 4.9 | 10.1% | 0.0 |

| Индекс нефти и газа Мосбиржи | 0.8 | 2.9 | 3.9 | 9.1% | 0.4 |

| Индекс МосБиржи | 1.1 | 4.2 | 5.2 | 8.1% | 0.5 |

Дивидендная история: