Ничто не любит российский инвестор так, как дивиденды! Сегодня мы разберем топ бумаг, которые дадут лучшую дивидендную доходность по итогам года, по версии InvestFuture. Узнаем, кто такие дивидендные короли и коты, как лучше всего реинвестировать собственные средства, а главное — зачем.

Подробнее смотрите на Youtube:

ТОП-6. Лучшая дивидендная акция в 2024 году?

Эта бумага своих держателей может очень сильно озолотить. Бумага-джокер, бумага-бонус-трек, бумага-спешл! У этой компании очень много денег, ее потенциальная дивидендная доходность может составить, внимание, 40%! Но, как водится, есть нюанс — пока неясно, как и когда компания сможет их заплатить.

Речь про долго не выплачивавший дивиденды резидент Абу-Даби — Глобалтранс.

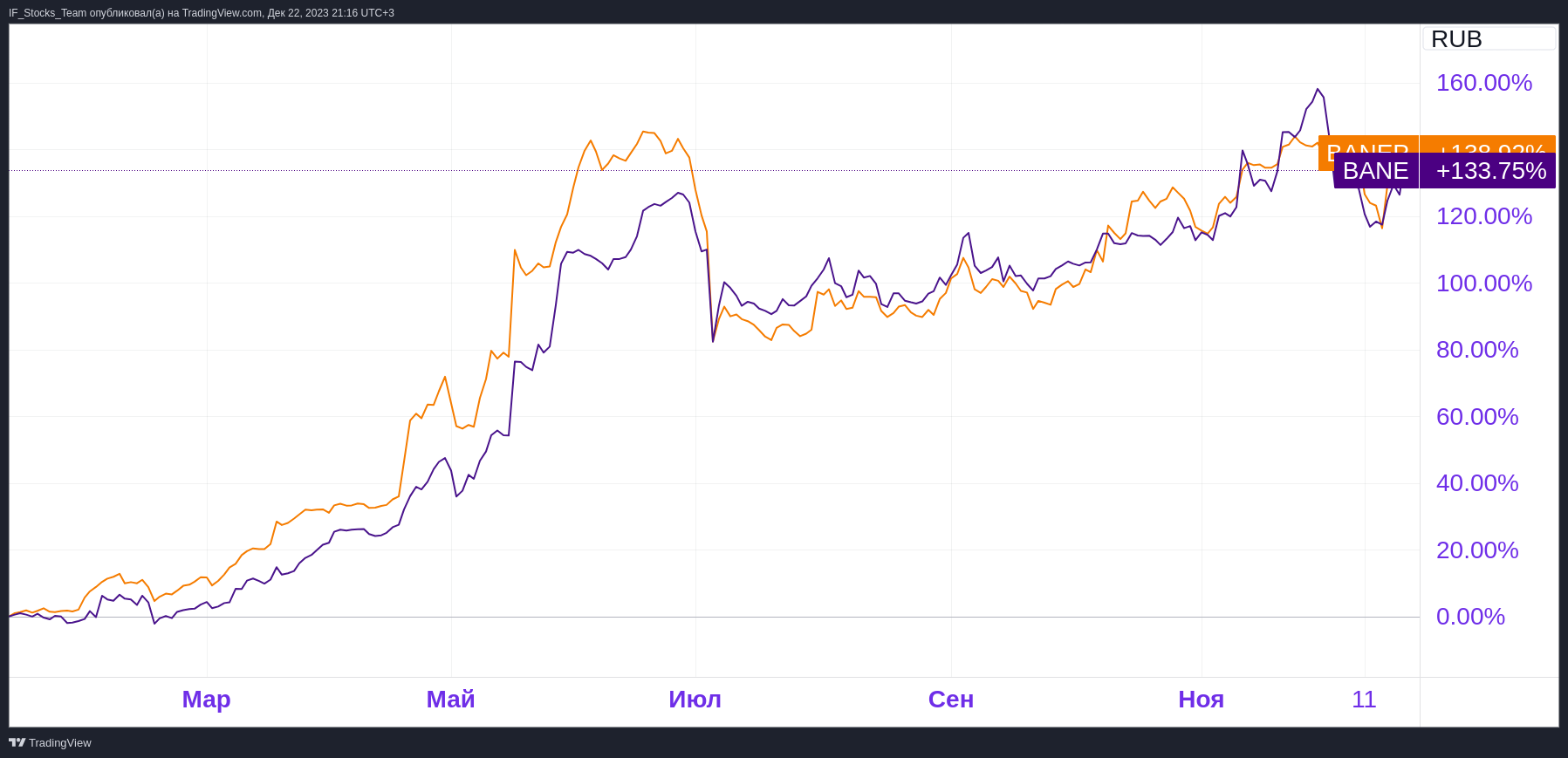

Рис. 1. Курс акций Глобалтранса.

Дивидендные коты и короли. В чем разница?

В идеальном мире мы о дивидендах знаем всё заранее, просто читая дивполитику компании. Ну, а на нашем рынке дивиденды — это почти рандом. Часто решение о том, выплатит ли компания что-то или нет, и если да, то сколько, принимается ситуативно. Кто-по платит стабильно, кто-то по модели «сейчас выплатим, сейчас не выплатим, потом снова выплатим», а кто-то ВТБ.

Рис. 2. ВТБ критикует дивполитику российских компаний.

Особняком стоят акции роста, такие как Озон или Яндекс, которые исторически дивидендов не платят.

Короли — это те компании, которые выплачивают дивиденды много лет, не делали перерывов вообще или делали их 1-2 раза за все это время. Их можно брать и не гадать, останетесь вы в этом году без дивидендов или нет. Список королей небольшой, стабильный и элитный: это, конечно, Лукойл, несмотря на перерыв в двадцать втором году, Сбер, НОВАТЭК, и, внезапно, Фосагро, которая многие годы стабильно платит ежеквартальные дивиденды.

Коты — это компании, которые "поднакопили жирок" и выглядят максимально привлекательно для покупки под дивиденды прямо сейчас. В «котах» может ходить даже компания-зомби, если она по каким-то причинам она вынуждена платить — такие на рынке у нас тоже есть.

Сейчас рынок старается перестраиваться и прозрачнее вести себя с дивидендами. А новички уже приходят с готовыми дивидендными политиками — не все они одинаково хороши, но тренд похвальный. Инвесторы тоже стали опытнее и глядя на бизнес, научились быстро предсказывать, ждать дивов или нет. Кстати, и в ВТБ обещают дивиденды — но только в 2026 году. Хотя формировать ожидания рынка, да еще и вдолгую, это куда лучше, чем "мариновать" инвесторов в неизвестности.

Рис. 3. Потенциальные дивиденды ВТБ.

ТОП-5. Дивидендный король и дивидендный кот в нефтянке

Пятое место у нас делят кот и король — Лукойл и Башнефть.

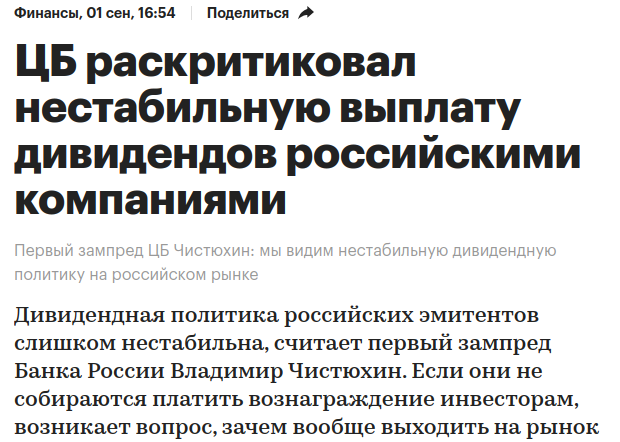

С Лукойлом все понятно — вы сами видели, как мощно перформила бумага, компания топ-1 в индексе Мосбиржи. Но "дочек" многие боятся.

Рис. 4. Курс акций Лукойла.

Обходят стороной и Газпромнефть, и Башнефть, и энергетические дочки Газпрома, потому что дочка госкомпании — это часто не очень ясные финансовые отношения, и "кусок пирога часто проносят мимо нас". Способов много, и все законные.

Но к Башнефти, особенно в этом году, вопросов мало. Компания провела отличный год, обычная акция выросла на 133%, преф — почти 150%, очень много заработала благодаря возвращению демпфера, ну и курсовая разница сыграла в плюс.

Рис. 5. Курс акций Башнефти.

Дивиденды в целом по рынку. Что важно?

Посмотрим на осеннее исследование от Газпромбанк инвестиций как на самое подробное и опорное.

Рис. 6. Исследование Газпромбанк Инвестиций.

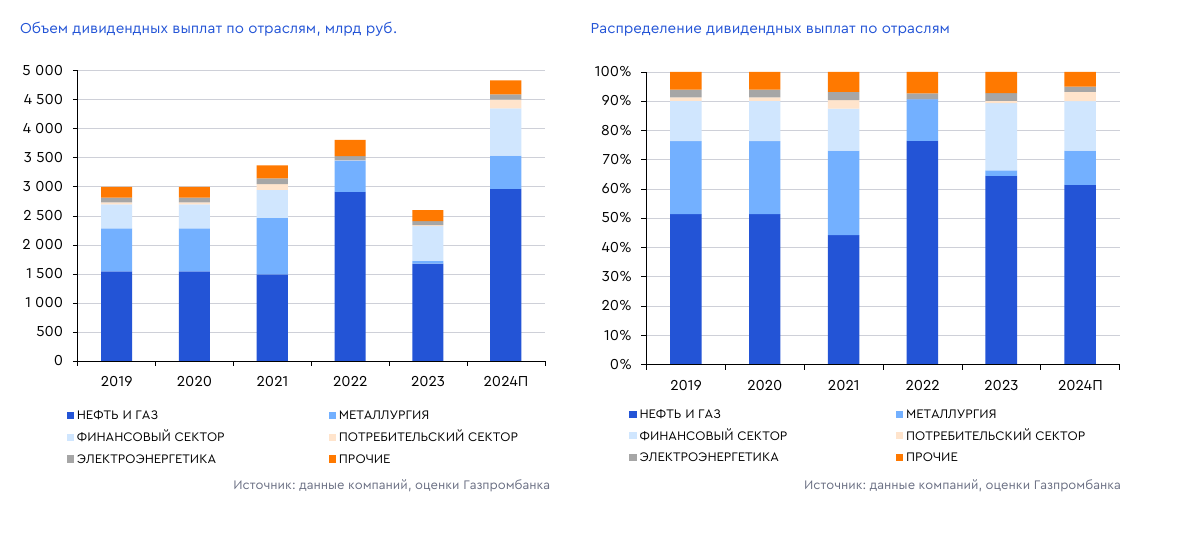

Спрогнозирован общий объем выплат по дивидендам публичных компаний. Он составляет 4,8 трлн рублей. Из них реинвестированы в рынок будут 1,6 трлн.

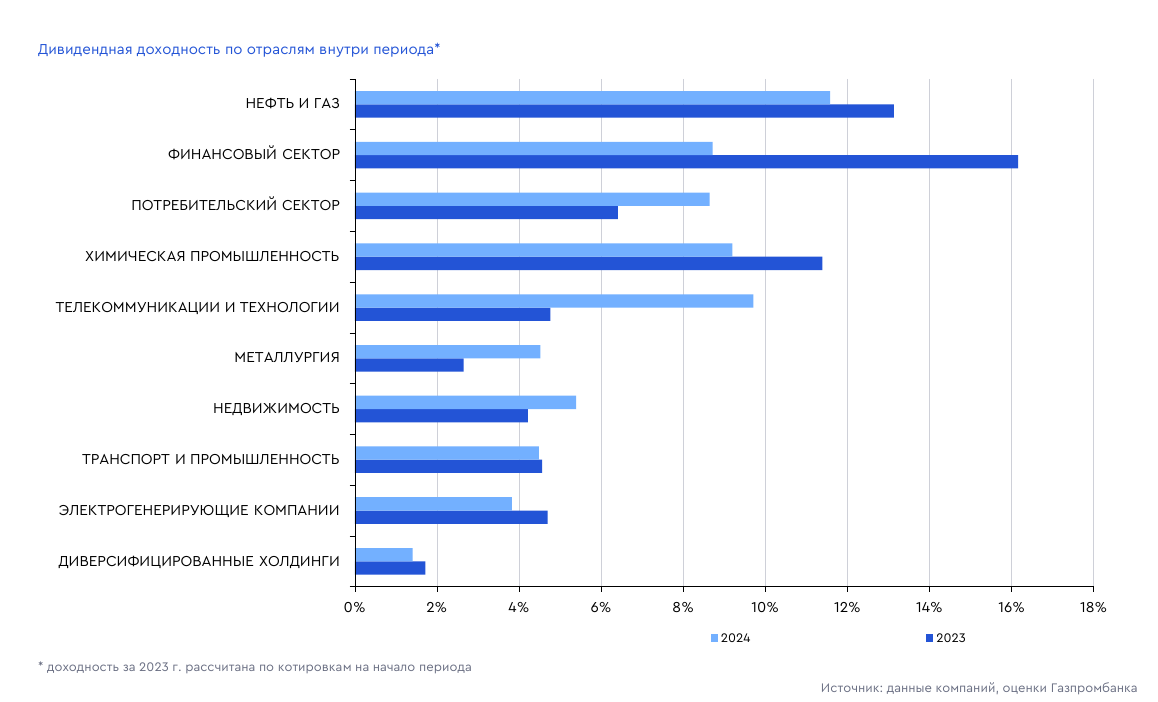

Рис. 7. Дивидендная доходность российского рынка.

Средняя доходность компаний из индекса Мосбиржи составит 9,7%. Самыми интересными по доходностями секторами являются именно нефтянка, финансы, ритейл и айти с телекомом.

Рис. 8. Самые доходные отрасли по дивидендам.

Это, кстати, фишка именно нашего рынка. На развитых рынках айти-компании платить дивиденды не любят, а если латят, значит, они на рынке уже слишком давно.

ТОП-4. Компания платит дивиденды больше, чем ее чистая прибыль

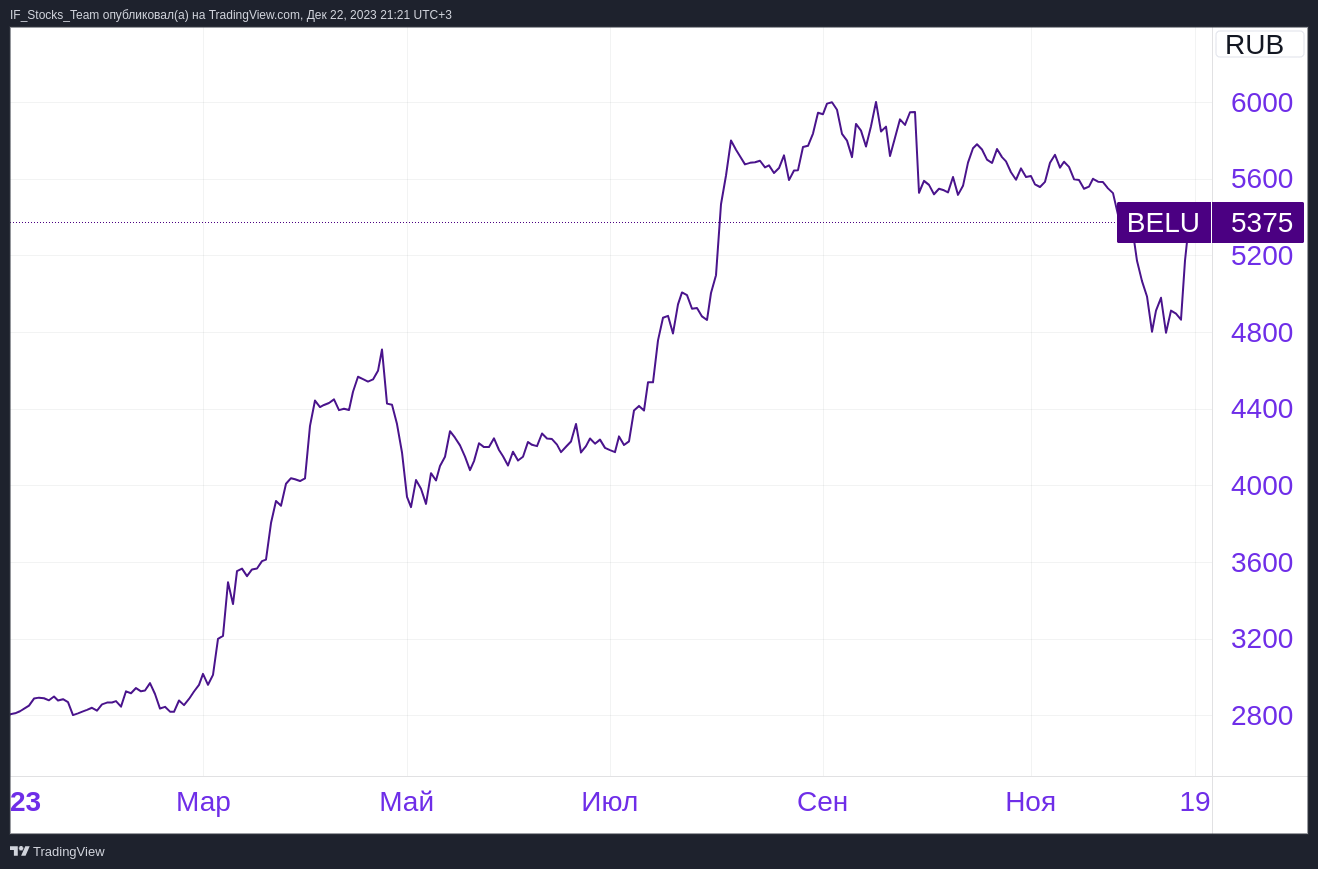

На четвертом месте нашего топа — компания НоваБев, которую многие знают под старым названием Белуга Групп.

Рис. 9. Курс акций Новабев.

У нее очень большая дивдоходность, почти 20%.

А надо ли реинвестировать дивиденды? Или лучше тратить?

Простому инвестору, особенно начинающему, любой дивидендный доход надо И тратить, И реинвестировать! Вопрос лишь в пропорциях.

Например, если вы при помощи инвестиций копите на первоначальный взнос по ипотеке, то, конечно, вам обязательно нужно реинвестировать основную сумму — в голубые фишки, в облигации. Это банально сократит время накопления за счет магии сложного процента, а время — тоже дорогой актив. Сложный процент никуда не девается: реинвестировали в этом году пятьдесят тысяч — получили в следующем году пятьдесят пять, а если инвестировали удачно — то и побольше.

Но если все время только безудержно копить, можно очень быстро выгореть, потерять мотивацию, перестать вообще чувствовать рынок. Поэтому хотя бы 10% нужно взять и вывести.

Соответственно, если ваша стратегия — это получать пассивный доход, то вам выводить деньги тем более надо. Но хотя бы 10% отложите на будущее. Магия сложного процента, хоть ненамного, но увеличит будущий пассивный доход.

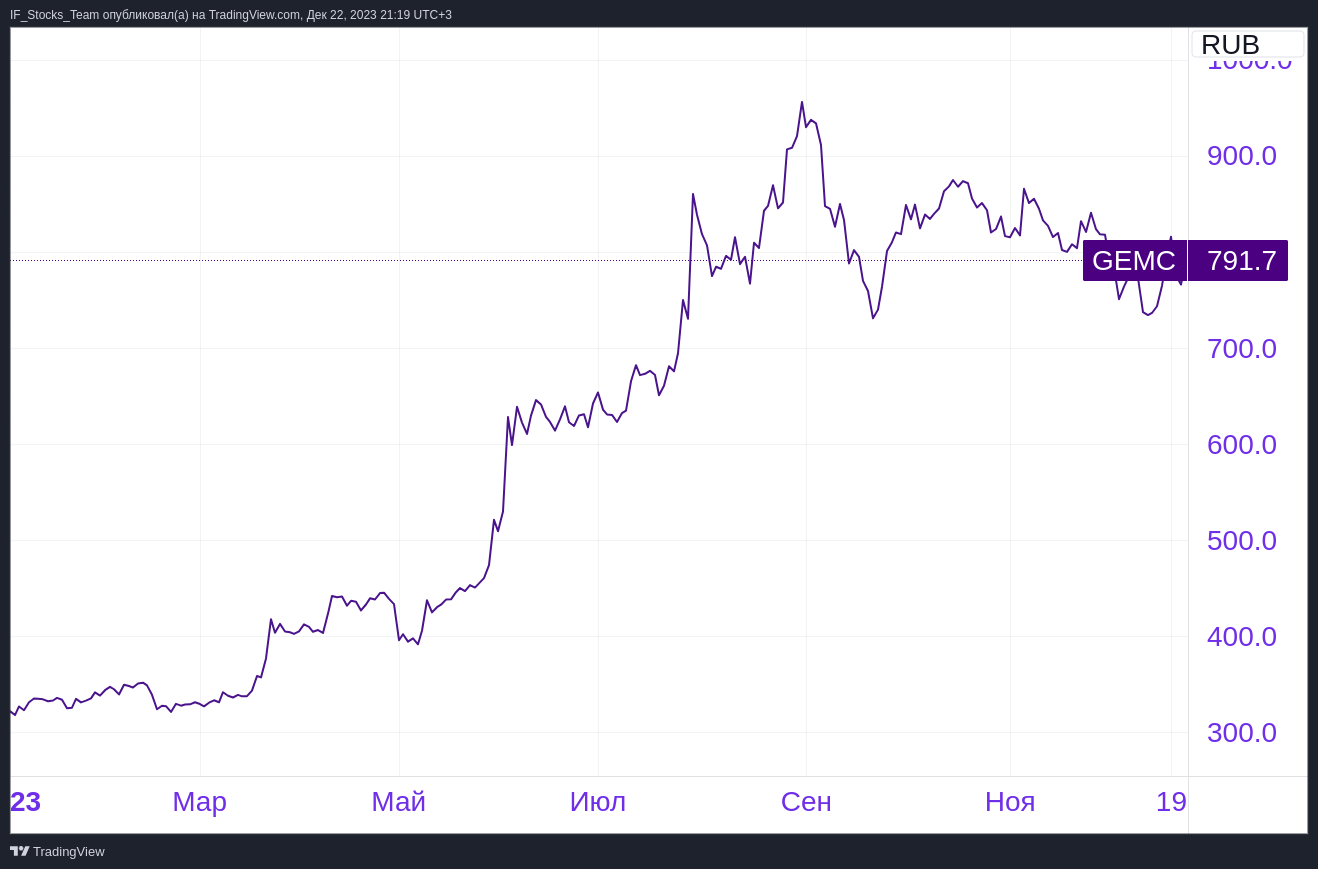

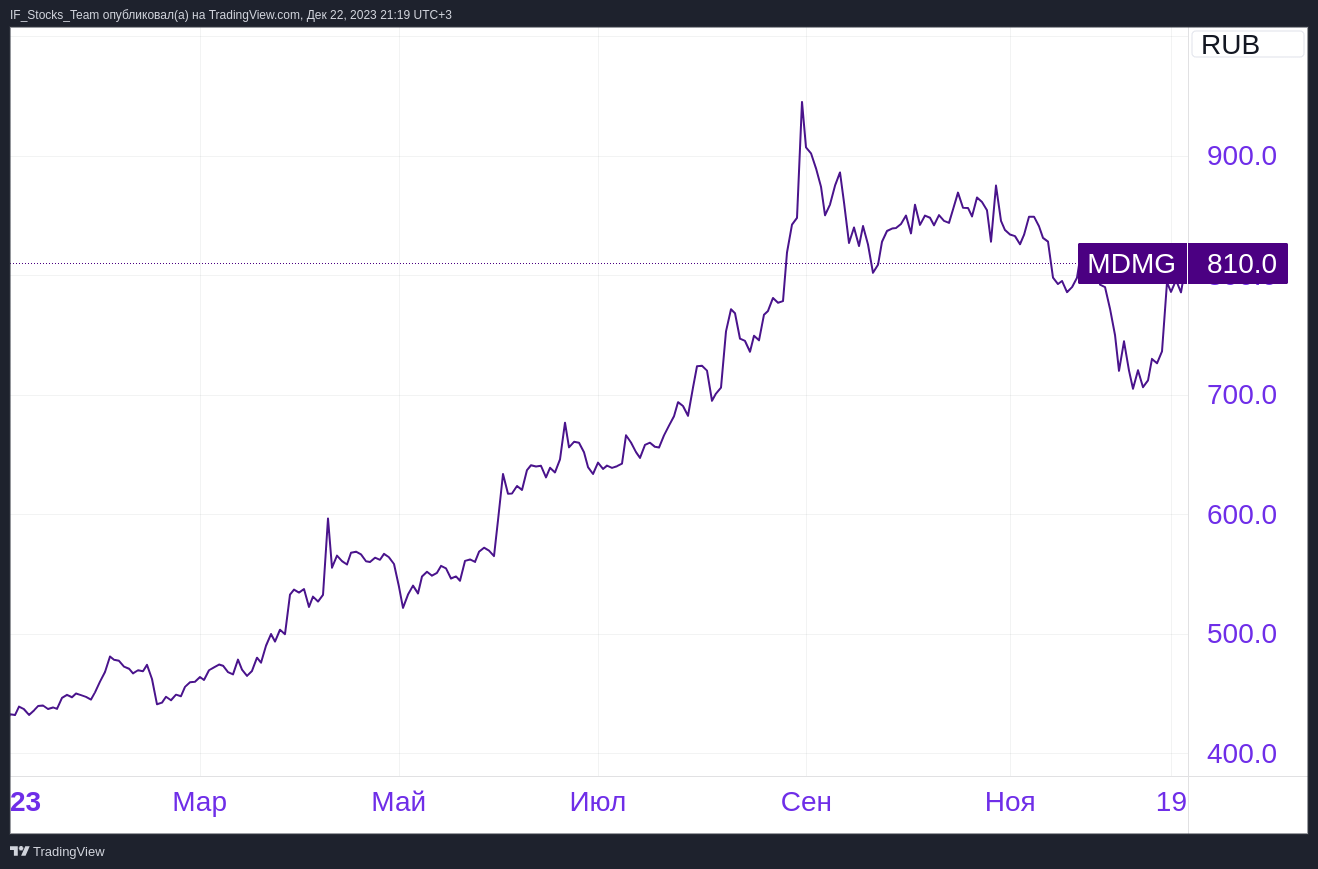

ТОП-3 и ТОП-2. Дивиденды компании сектора здравоохранения

Здесь у нас Европейский медицинский центр и Мать и дитя.

Рис. 10. Курс акций Европейский медицинский центр.

Рис. 11. Курс акций Мать и дитя.

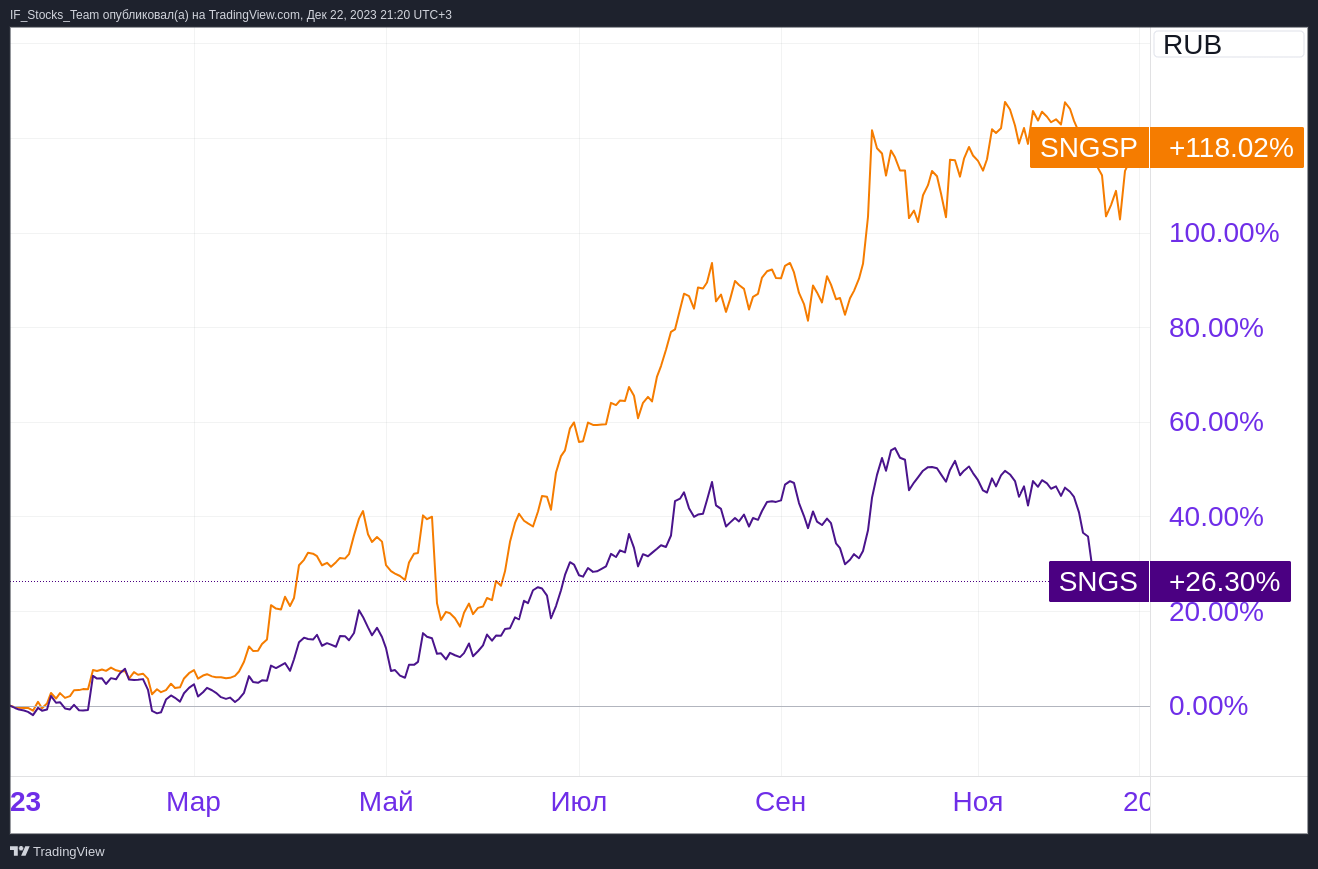

ТОП-1. Лучшая дивидендная компания в 2024 году

Это Сургутнефтегаз.

Рис. 12. Курс акций Сургутнефтегаза.

Это, конечно, история более спекулятивная, чем инвестиционная. Но у него рекордная доходность на рынке в этом году.

За счет чего?

Нефтянка не просто так в лидерах по выплатам дивидендов. Во-первых, Минфин хотел урезать компаниям выплаты по демпферу, но в итоге не урезал, поэтому компании здорово заработали на нефтепереработке. А во-вторых, финансовый результат вырос благодаря скачку курса валют.