Обвал нефтяных котировок в 2014 году вынудил практически все нефтедобывающие компании мира пересмотреть перспективы рынка и свою рыночную стратегию. Менеджмент корпораций, ранее работавший в условиях низкого уровня эластичности цен по предложению нефти, столкнулся с ее небывалым ростом, связанным с расцветом сланцевой добычи в США, Канаде и Южной Америке. Гибкость в наращивании и сокращении объемов добычи нефти и газа из сланца фактически изменила правила игры в секторе, ограничив потенциал роста цен на черное золото. Реакция на такое изменение привычной парадигмы не заставила себя ждать и выразилась в резком падении затрат на разведку и разработку месторождений: только в 2015 году нефтегазовый сектор снизил издержки по данной статье на 38% г/г, а с начала падения нефтяных котировок расходы компаний сократились более чем в два раза.

Источник: Energy Information Administration (EIA)

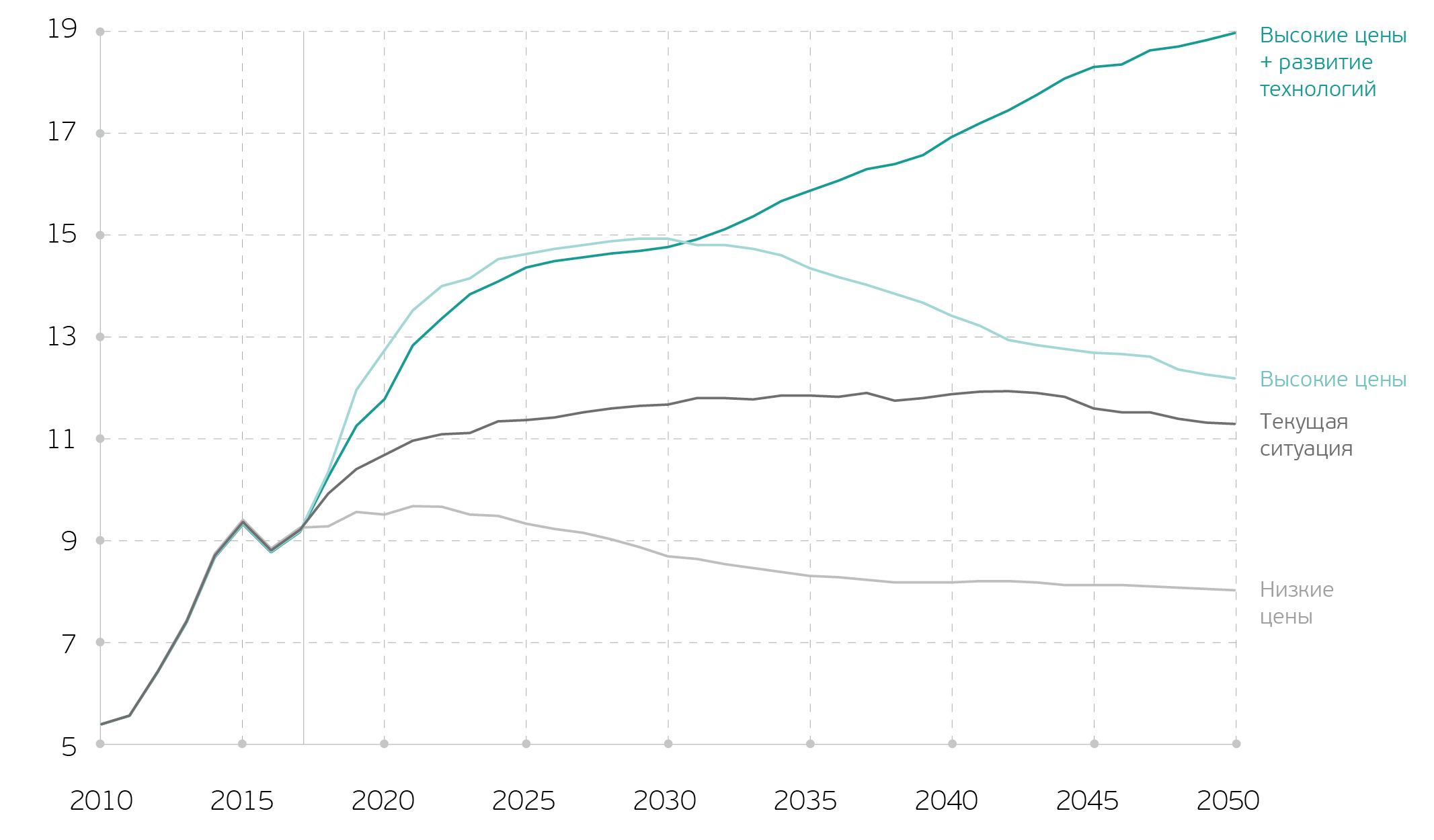

Следуя разумной логике, данная ситуация должна была привести к образованию нового баланса на рынке нефти в среднесрочной перспективе, т.е. либо сокращению мировой добычи нефти, либо хотя бы снижению темпов их роста. Реальная картина, основанная на производственных планах крупнейших добывающих компаний, отличается от теоретических описаний и предполагает рост расходов на добычу нефти и подъем общего уровня добычи в перспективе 5 следующих лет.

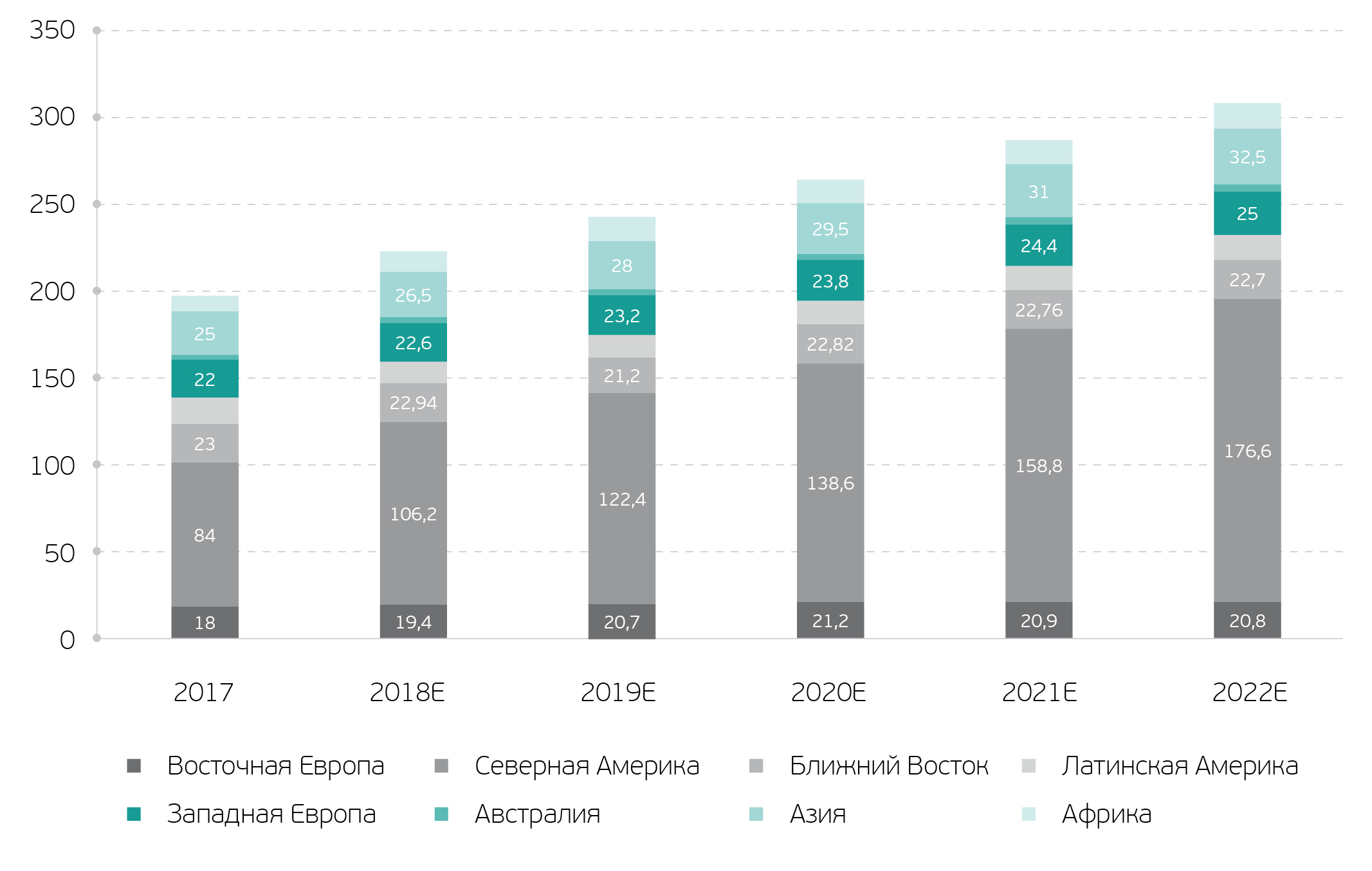

Зафиксированное в период 2014-2018 годов падение инвестиций в разведку и разработку месторождений коснулось, прежде всего, глубоководного бурения и разработки шельфовых месторождений. Именно данный метод является наиболее капиталоемким, что сделало его первым кандидатом на очереди под сокращение: если в 2013 году доля добычи нефти под водой достигала 31%, то в 2017 - уже 29%, а учитывая принятые крупнейшими игроками проекты на период до 2022 года, следует ожидать снижения доли добычи данным способом до 24%. Однако отметим, что большая часть падения будет достигаться не за счет сокращения производительности действующих вышек, а именно на фоне наращивания добычи на континентальных месторождениях.

Что касается географии добычи, то, согласно планам крупнейших компаний сектора, фокус производителей переместится именно на расширение операций в США. Связано это с одновременным действием нескольких благоприятных для развития отрасли факторов: ускорением темпов роста экономики страны и внутреннего потребления, получением разрешения на экспорт сырой нефти, а также протекающими процессами передела рынка за счет сделки ОПЕК. Последний фактор, по нашему мнению, является наиболее значимым, так как определяет размер образовавшегося дефицита нефти.

Прогноз географического распределения расходов Exploration & Drilling, $ млрд.

Источник: WestWood Energy

Для начала проанализируем эффективность сделки ОПЕК+. С момента заключения соглашения о заморозке добычи в июне 2017 года её участникам удалось сократить добычу на 1,5 млн. барр. в день, в то время как за аналогичный промежуток времени США удалось нарастить её на 1,3 млн. барр. в день. В результате общее рыночное предложение, все же сократилось, однако если следовать текущим темпам роста добычи в США, американской нефти полностью удастся компенсировать сокращение добычи ОПЕК еще до начала III квартала 2018 года.

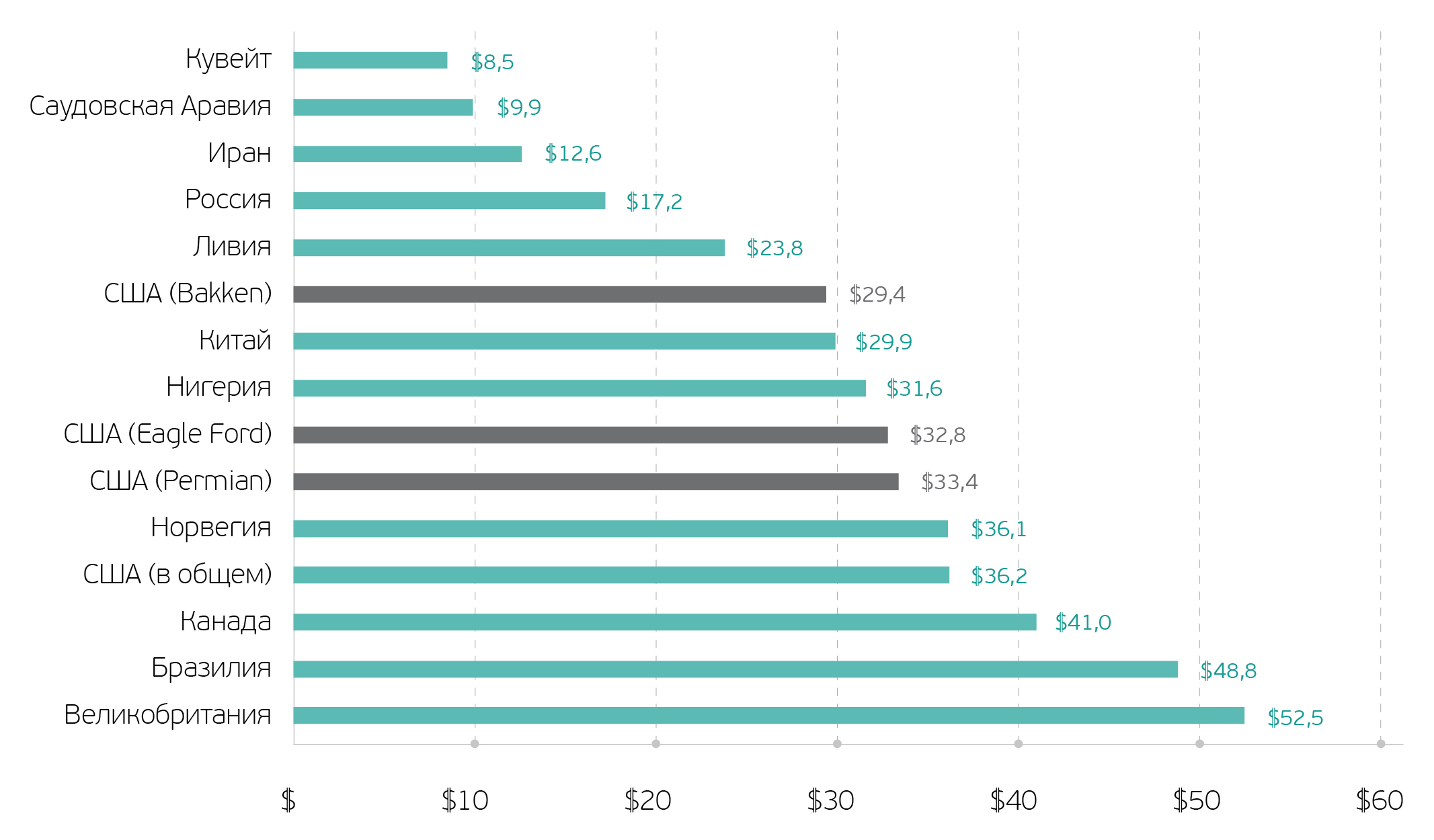

Точка безубыточности добычи барреля нефти на середину 2017 года

Источник: Energy Information Administration (EIA), Rystad Energy, расчеты QBF

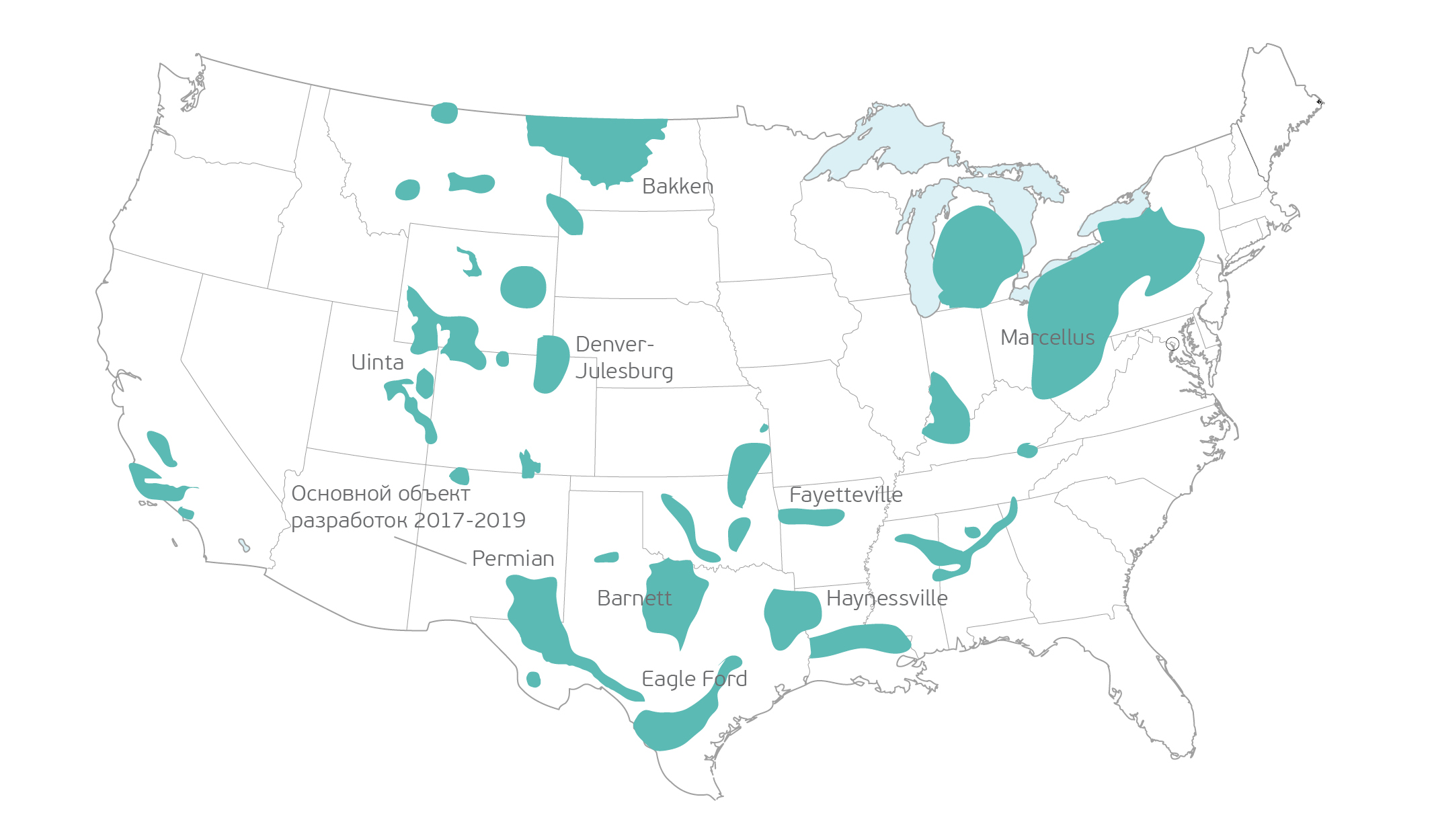

Немаловажным фактором, который открывает дорогу американским производителям для наращивания добычи, является себестоимость. Вопрос о близости текущих цен на нефть к точке безубыточности уже не стоит, что было достигнуто благодаря поиску новых сланцевых месторождений и улучшениям технологий бурения. К примеру, на одном из старейших сланцевых месторождений Bakken, находящимся на северной границе с Канадой, себестоимость добычи удалось снизить с $67 за баррель в 2014 года до $29,4 на середину 2017 года за счет одновременного влияния структурных и циклических изменений. Структурные преобразования, включающие повышение отдачи вышек и сокращение издержек, позволили сократить $16,4 себестоимости, в то время как такие факторы, как масштаб работ (LOE), качество нефти и иные циклические факторы снизили себестоимость на $21,2. Стоит отметить, что по мере разработки месторождений себестоимость добычи может вырасти на 20- 30% за счет ухудшения качества добываемого сырья и иных циклических преобразований в перспективе 1-2 лет. Анализируя карту себестоимости, логично предположить, что основным источником наращивания добычи в США будут именно сланцевые месторождения. Данное предположение полностью совпадает с производственными планами крупнейших компаний.

Основные геологоразведочные работы, проводимые американскими компаниями при участии международных инвесторов и Китая (PetroChina), Франции (Shell), Великобритании (BP), будут сосредоточены в бассейне Permian. Такие компании как Exxon Mobil Corporation и Chevron Corporation уже объявили о планах утроить добычу в данном регионе до 2025 года. Если сопоставить намерения по наращиванию добычи американскими производителями с прогнозами МВФ по мировому потреблению нефти за 2018 год, то можно с уверенностью утверждать, что к концу 2018 года, при прочих равных условиях, нефтяной рынок может вновь достичь состояния профицита.

Стоит отметить, что данный прогноз практически никаким образом не учитывает прочих факторов, способных затормозить темпы роста мирового предложения. Среди них следует выделить продолжающееся снижение выпуска в Венесуэле, перебои с поставками из Ливии, ухудшение отношений между США и Ираном с перспективой установления новых пакетов санкций, а также усугубление долговых проблем в нефтесервисной отрасли США. Особое внимание хотелось бы уделить последнему фактору.

Средневзвешенный индикатор ND/EBITDA для отрасли Oilfield Services по странам мира

Источник: расчеты QBF

Финансовые результаты котирующихся на бирже нефтесервисных компаний позволяют проследить тенденцию по расширению общего уровня задолженности, даже в условиях подъема расходов на добычу крупнейшими мировыми производителями. Связано это, прежде всего, с ростом стоимости обслуживания долга: во-первых, повышение ставок ФРС приводит к общему подъему процентных ставок в экономике и, соответственно, увеличению обслуживания долга; во-вторых, банки все менее охотно рефинансируют задолженность компаний сектора, поскольку не уверены в платежеспособности заемщиков. Сохранение высокого уровня кредитной нагрузки, с высокой долей вероятности, приведет к перебоям с поставками оборудования для разработок месторождений и спровоцирует серию слияний и поглощений со стороны крупных добытчиков. Однако маловероятно, что вызванные банкротством ряда игроков перебои с поставками оборудования будут массовыми и существенно замедлят наращивание добычи крупными игроками ввиду возможности поглотить ими мелких игроков сектора.

Повышение нефтяных цен, спровоцировавшее агрессивную игру на рост добычи среди американских производителей, имеет риск исчерпать себя. Как показали недавние переговоры ОПЕК, до создания единого союза сланцевых добытчиков координация действия картеля с американскими производителями является непосильной задачей, что увеличивает вероятность того, что компании США продолжат попытки занять освобожденную картелем долю рынка. В данном контексте особого внимания заслуживает аспект выхода участников из сделки по заморозке добычи, которая на текущий момент выполнена на 147%. Если страны поймут, что рынок нефти станет профицитным в среднесрочной перспективе, несмотря на все их усилия, то первой реакцией будет выход из соглашения, причем слухи о возможном выходе России уже появились на рынке. Исходя из этого наиболее важным рыночным событием может вновь стать заседание ОПЕК+, причем чем раньше его проведут стороны соглашения, тем выше будет вероятность стабилизировать цены на нефть.

Роман Кузнецов — cтарший аналитик QBF