Нет единого инвестиционного актива на все случаи жизни. У каждого из них могут быть как хорошие, так и не самые удачные периоды в зависимости от экономического цикла. Как следствие, разные классы активов могут демонстрировать разнонаправленную динамику. Но если объединить в одном портфеле разные активы, то в долгосрочной перспективе можно добиться значительного снижения риска – это означает большую устойчивость портфеля и меньший стресс для инвестора.

В поиске идеального актива

У каждого актива есть благоприятные и неблагоприятные периоды. Понимание этого факта затерлось в сознании современных инвесторов. Так, например, основные американские индексы, в которые теперь хочет инвестировать весь мир, начиная с 2009 года видели только планомерный рост (за исключением глубокой, но короткой коррекции в начале 2020 года).

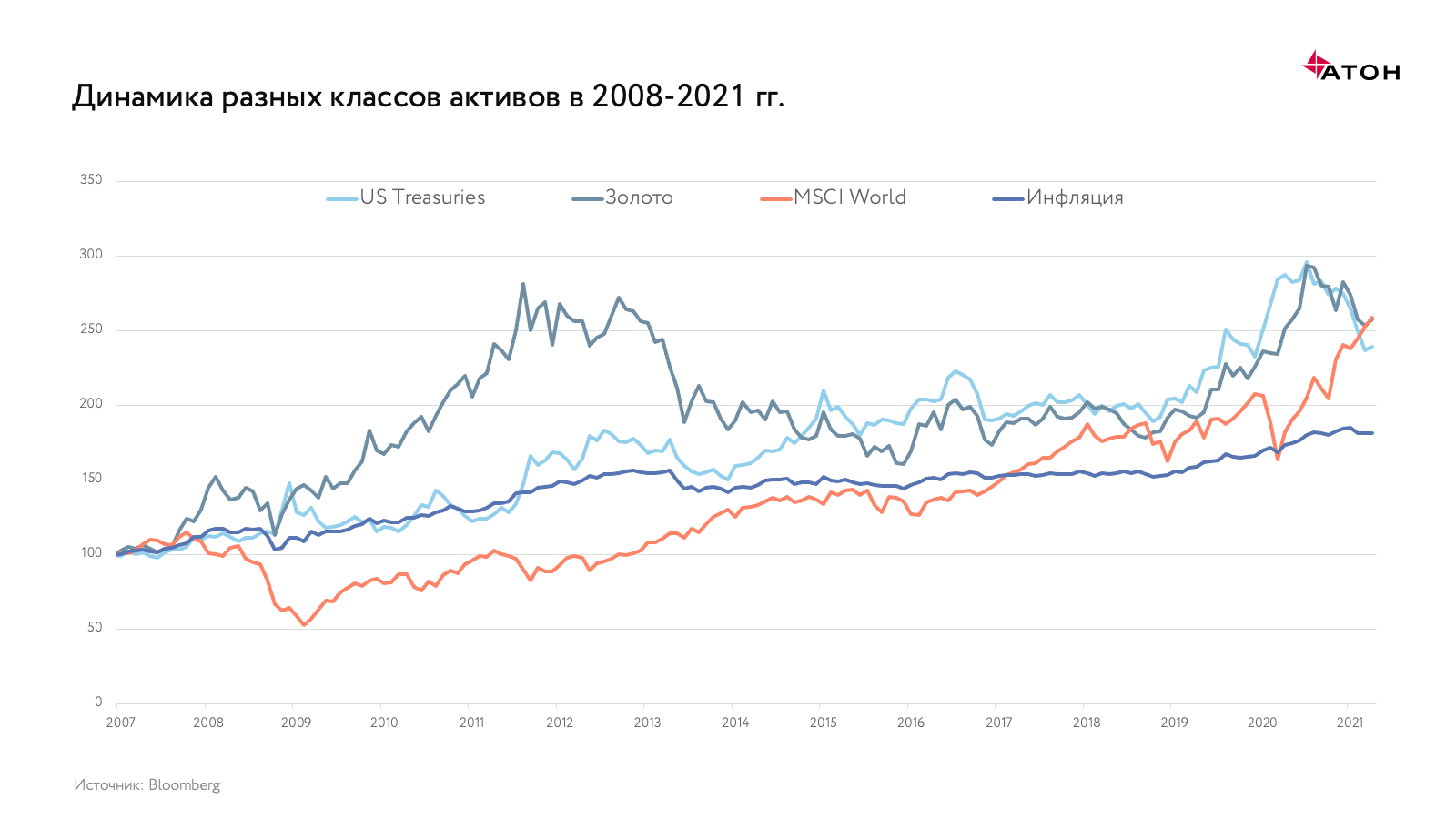

Если посмотреть на график индекса MSCI World, включающего в себя более 1500 крупнейших компаний мира, то на отрезке 2009-2020 годов он планомерно растет со среднегодовой доходностью 11,7%. Но если вернуться на полтора года назад, то мы увидим, как с 2007 по 2008 год индекс падал на 54%, поэтому инвесторы, которые вложились в акции на пике 2007 года, окупили свои вложения лишь спустя шесть лет – в 2013 году, а их годовая доходность к концу 2020 года сократилась вдвое относительно периода 2009–2020. Если бы старт инвестиций пришелся на начало 2000-х, то коррекций в 50% было бы уже две, а среднегодовая доходность на протяжении 13 лет была бы всего около 3%.

При долгосрочном инвестировании в широкий рынок акций существуют риски глубоких и продолжительных коррекций. Было бы наивно предполагать, что благоприятное последнее десятилетие для большинства рынков станет гарантией отсутствия рисков в будущем. Наша главная идея – постараться максимально избежать таких рисков и создать портфель, который будет более устойчив к потрясениям, имея меньшую волатильность, чем отдельные классы активов.

Часто бывает, что в то время, когда рынок акций падает, рынок долговых бумаг растет. Во время спада экономики центральные банки снижают ставки, чтобы стимулировать ее рост. Снижение ставок приводит к росту цен всех типов облигаций. Цену толкает вверх и спрос: инвесторы бегут от риска в защитные активы. Один из таких популярных защитных активов – золото. Зачастую данный металл может демонстрировать динамику, отличную от рынка акций и облигаций.

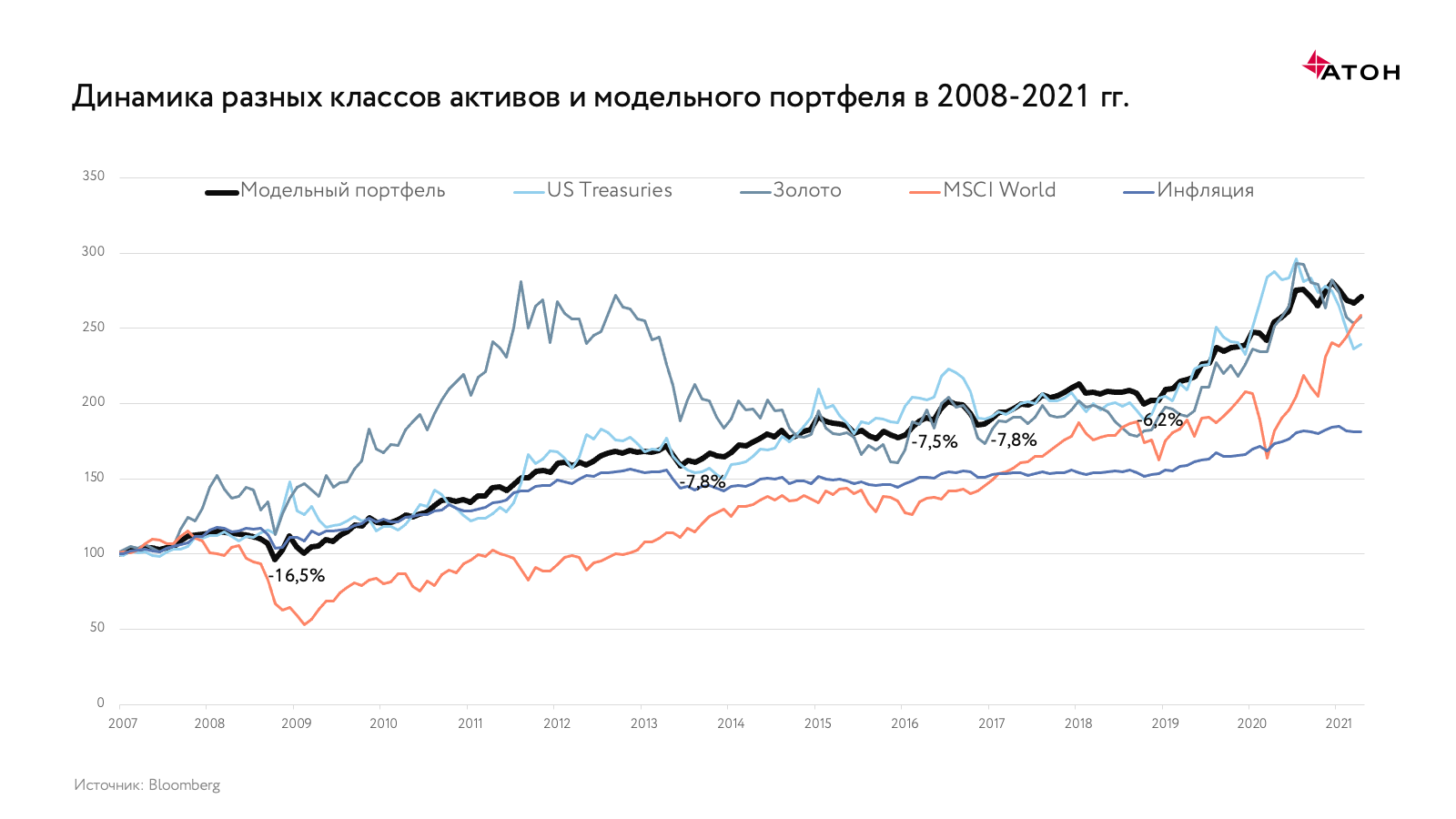

Довольно глубокие и продолжительные коррекции, которые инвестор видит на длинном горизонте, бывают разной интенсивности и обусловлены разными причинами. Картина меняется, если построить график динамики совершенно простого портфеля, составленного в определенной пропорции из широкого индекса акций, длинных казначейских облигаций США, облигаций с привязкой к инфляции и золота.

С 2007 года инвестор получил бы такой же доход, как и в акциях (около 6,5%), но при значительно меньшей волатильности портфеля. Так, например, глубина просадки такого портфеля в кризис 2008 года составила бы 19% против 54% индекса MSCI (падение в акциях компенсировалось бы ростом в бондах и золоте).

Одним из последних примеров является коррекция в феврале-марте 2020 года. Если брать месячные данные, то портфель акций просел бы на 21%, тогда как сбалансированный портфель потерял бы всего 4,4%. Диверсифицированный портфель, состоящий из разных классов активов, будет более устойчивым и сильно не потеряет в доходности относительно рисковых активов на длительном промежутке времени.

Экономика – вниз, а – куда?

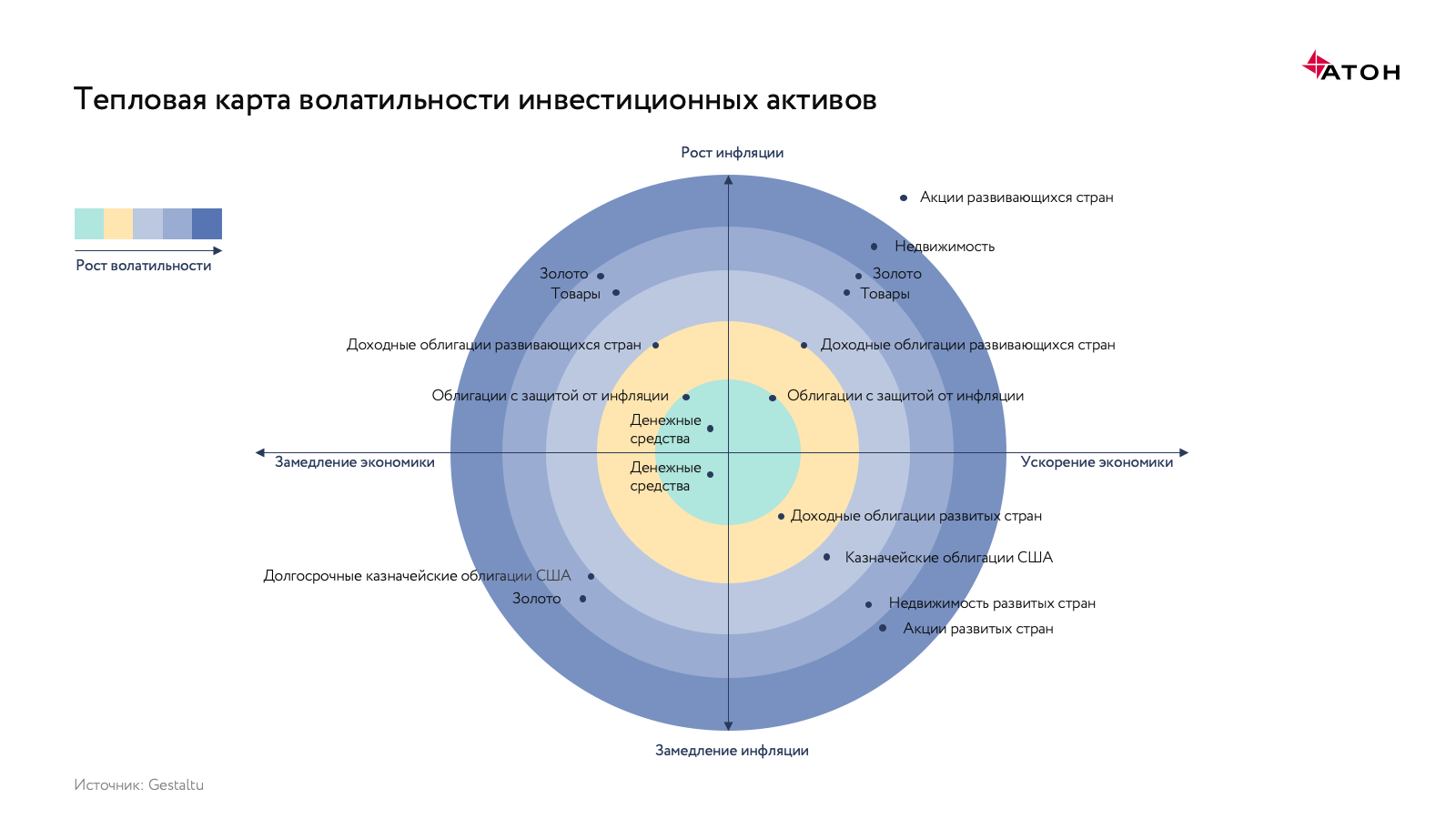

Можно утверждать, что мировая экономика определяется четырьмя фазами, каждая из которых сочетает в себе вектор роста и вектор падения. Период быстрого роста в сочетании с высокой инфляцией можно назвать инфляционным бумом, в то время как сочетание быстрого роста с низкой инфляцией может представлять собой дезинфляционный бум. Падение экономических темпов роста в сочетании с высокой инфляцией часто называют стагфляцией, и, наконец, мы можем назвать период замедления экономики в сочетании с низкой инфляцией дефляционным спадом.

Разные классы активов по-разному реагируют на каждый из четырех экономических циклов. Так, в период стагфляции падают акции, но растут облигации, привязанные к инфляции. Из-за инфляции снижается ценность денег, главным бенефициаром этого процесса является золото. Когда растет и экономика, и инфляция, то создается достаточно благоприятная среда для таких активов, как товарные рынки, акции и облигации развивающихся стран, а также золото и облигации, привязанные к инфляции.

Если экономика растет в то время, когда падает инфляция, то наступает идеальное время для покупки акций. Яркий пример – период после экономического кризиса 2007-2008 годов. В такой ситуации также вполне выгодными становятся среднесрочные облигации и рынок недвижимости. Падают экономика и инфляция – растут длинные надежные облигации и золото.

Концепция паритета риска

Комбинация из разных классов активов в равной пропорции является лучшей альтернативой, чем инвестиции в отдельно взятый класс активов, но такой вариант все еще далек от оптимального.

Если акции с облигациями будут представлены в портфеле в равных долях, то при просадке на рынке акций облигации не смогут компенсировать это движение в портфеле. Также портфель может существенно просесть от золота, если его вес в портфеле будет чрезмерно высоким. Более оптимальный подход к составлению портфеля – уравновешивать активы не по капиталу, а по уровню риска, который несет каждый из активов. Такую стратегию называют стратегией паритета риска, или risk parity. Популяризировал этот подход Рэй Далио, легендарный инвестор и основатель крупнейшего хедж-фонда Bridgewater Associates.

В более агрессивных версиях стратегия предусматривает наличие кредитного плеча, которое определяет риск и доходность в портфеле. Но даже в версиях без плеча возможны варианты изменения параметров портфеля через ограничение по максимальному риску на портфель. Исходя из представлений инвестора о приемлемом риске и доходности, другими словами, исходя из риск-профиля инвестора, можно составить портфель, оптимально отвечающий его требованиям.

Так как у каждого инвестора свое представление о приемлемом риске и необходимой доходности, то универсального решения для всех не существует. Поэтому то, с чего надо начать – определить свой риск-профиль. Портфель должен быть диверсифицирован не только по классам активов, но и по географии. Сейчас у начинающего российского инвестора ограничен доступ ко многим инструментам, торгующимся на иностранных биржах. Но существует решение в виде биржевых фондов, которые свободно может купить каждый и которые дают возможность инвестировать в портфели, повторяющие состав широких и секторальных зарубежных индексов.

Стратегии российских биржевых фондов заключаются в следовании за определенным бенчмарком. Часто это один из зарубежных ETF, который, в свою очередь, ориентируется на один из глобальных индексов. Паи биржевых фондов торгуются на Московской бирже.

По сути, биржевые фонды – это доступ к международным рынкам и к более полноценному портфельному подходу. К примеру, покупка одного пая фонда, следующего за iShares Core MSCI Emerging Markets ETF, равна покупке крохотной части более 2,5 тыс. бумаг из 11 отраслей в 12 странах.

Покупка одного биржевого фонда не означает создание диверсифицированного портфеля, так как стратегия каждого из фондов состоит в следовании за одной инвестиционной идеей. Добиться диверсификации можно, купив несколько фондов, ориентированных на разные активы, отрасли и секторы рынка.

Итоги

Есть несколько типов экономических циклов, в каждом из которых одни активы будут вести себя лучше остальных, и наоборот. Инвестируя всего лишь в один класс активов, инвестор обрекает себя на излишнюю, и иногда достаточно продолжительную волатильность своих инвестиционных результатов.

Альтернативное решение – портфель, диверсифицированный по разным классам активов, взвешенным по уровню риска. Такое решение позволяет инвестору получать достойную доходность с риском существенно ниже. Повторюсь, для начинающего (неквалифицированного) инвестора хороший вариант – это биржевые фонды.