ГДР +15% до конца 2019 г.

Petropavlovsk 22’ +3% до конца 2019 г.

Дата открытия: 11.09.2019

Цена открытия ГДР: £0,10

Целевой уровень ГДР: £0,12 до конца 2019

Целевой уровень Petropavlovsk 22’: 103% (6,97% доходность к погашению)

Мы предлагаем акции и облигации Petropavlovsk в качестве инвестиционной идеи на среднесрочную перспективу.

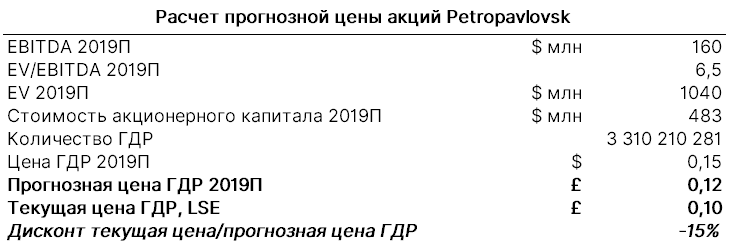

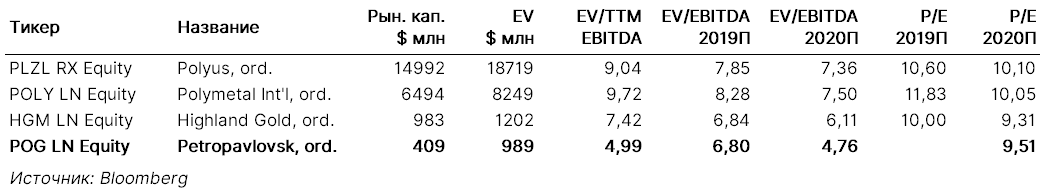

Согласно нашей оценке, потенциальный рост стоимости депозитарных расписок Petropavlovsk составляет около 15% к концу 2019 г., до £0,12/ГДР, исходя из показателей EV/EBITDA за 2019П сопоставимых компаний с дисконтом около 25%, а также нашего прогноза EBITDA компании на 2019 г. на уровне $160 млн. Для облигаций Petropavlovsk 22’ с купоном 8,125% потенциал роста в цене составляет дополнительные 3%, до 103%, или 6,97% доходность к погашению.

10 сентября компания опубликовала сильные финансовые результаты за первое полугодие 2019 г. Кроме того, менеджмент компании впервые за долгое время организовал презентацию для инвесторов и аналитиков в Лондоне, общее ощущение от которой крайне позитивное.

Мы выделили следующие ключевые факторы роста стоимости компании:

- Смена основного акционера (в июле 22,4% акций Petropavlovsk купил Роман Троценко) и возвращения части предыдущей руководящей команды

- Улучшение корпоративной политики по отношению к инвесторам (отдельно обозначено менеджментом) и повышение прозрачности деятельности

- Реструктуризация долга и снижение долговой нагрузки; повышение кредитного рейтинга компании агентствами Fitch и S&P

- Ввод в эксплуатацию новых производственных и перерабатывающих мощностей, который способствует оптимизации затрат, капитальных вложений и увеличению операционных показателей

Улучшение финансовых и операционных показателей

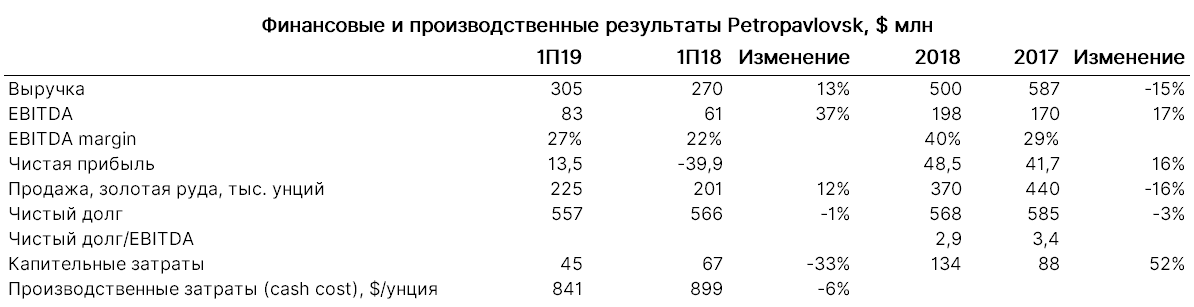

Выручка Petropavlovsk в 1П19 выросла на 13%, до $305 млн, EBITDA — на 37%, до $83 млн (рентабельность EBITDA — с 22%, до 27%). Petropavlovsk в 1П19 получил $13,5 млн чистой прибыли по МСФО против убытка в $39,9 млн годом ранее.

Ввод новых мощностей (флотационный комбинат на Маломыре, автоклавный комплекс на Покровском АГК, флотационные мощности на ГГМК «Пионер») уже позволил оптимизировать производственные затраты компании (снизились с $899/унция, до $841/унция в 1П19 по сравнению с 1П18) и будет способствовать их снижению в будущем. Кроме того, ввод новых мощностей также положительно сказался на снижении капитальных затрат (-33% в 1П19 по сравнению с 1П18) и улучшении операционных показателей (продажи золота выросли на 12% в 1П19). Компания планирует увеличить в этом году производство и продажу золота на 22–35%, до 450–500 тыс. унций, за счет запуска нового автоклава для извлечения металла из концентрата.

Petropavlovsk выигрывает от растущих цен на золото (находятся на шестилетнем максимуме около $1500/унция), что должно положительно сказаться на его финансовых результатах за 2П19.

Снижение долговой нагрузки

Долговая нагрузка составляет около 3х чистый долг/EBITDA. Прогноз менеджмента — снижение показателя до 2х в течение ближайших двух-трех лет.

Fitch пересмотрел кредитный рейтинг Petropavlovsk в августе 2019 г.: с ССС, до В-, присвоив ему позитивный прогноз. Повышение прогноза S&P ожидается до конца 2019 г. (сейчас он на уровне В- с негативным прогнозом).

Дальнейшая реструктуризация долга IRC и потенциальная продажа 31% его акций стратегическому инвестору могут способствовать росту стоимости Petropavlovsk. Стоимость 31% IRC на Гонконгской фондовой бирже составляет около $36 млн. При этом Petropavlovsk является гарантом по долгу IRC в размере $160 млн, что составляет около 30% всего чистого долга Petropavlovsk.