Комиссия по международной торговле в США запрещает продажу и импорт изделий для нагревания табака IQOS. Система IQOS была разработана компанией Philip Morris International. Её суть в том, что при помощи приборов IQOS происходит нагрев прессованного табачного продукта и выделение аэрозолей, которые вдыхает курильщик.

По мнению комиссии, IQOS нарушают два патента компании Reynolds American – «дочки» компании British American Tobacco (BTI), которая тоже производит системы нагревания табака.

На этой новости котировки табачных компаний обвалились примерно на 5-7%.

Запрет должен вступить в силу через два месяца, однако компании Altria (MO) и Philip Morris (PM) собираются его обжаловать.

Давайте разберёмся: как данный запрет может повлиять на бизнес Altria и Philip Morris? И почему вместе с ними упали также и котировки British American Tobacco?

Altria Group – материнская компания для:

-

Philip Morris USA;

-

U.S. Smokeless Tobacco Company;

-

John Middleton;

-

Helix Innovations;

-

Philip Morris Capital Corporation.

Она производит такие бренды табака:

-

Marlboro (всем известные сигареты);

-

Black & Mild (сигары).

А также жевательный табак под следующими брендами:

-

Copenhagen;

-

Skoal;

-

On!

Кроме того, Altria Group – акционер целого ряда компаний:

-

Anheuser-Busch InBev SA/NV (пивоваренная компания);

-

JUUL Labs (электронные стики);

-

Cronos Group (производитель каннабиса).

В 2008 году компания Philip Morris разделилась на две по географическому принципу. Altria group осталась работать только на американском рынке, а Philip Morris International «захватила» весь остальной мир.

На данный момент именно Altria владеет дочерней компанией Philip Morris USA. Сама Philip Morris активно продает IQOS на международных рынках, а компании Altria она выдала лицензию, которая позволяет продавать IQOS на территории США.

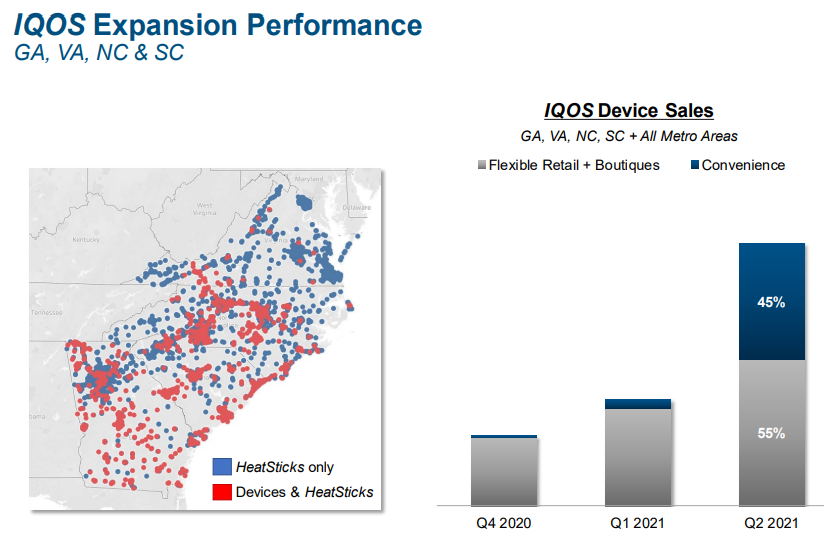

В итоге компания Altria выглядит наиболее пострадавшей в данной ситуации. Но нельзя сказать, что потери для неё слишком уж серьёзны. Несмотря на то, что продажи IQOS являются быстрорастущим сегментом в структуре компании, однако он не занимает пока значительной доли. Altria сообщает о темпах роста продаж IQOS, не раскрывая точных цифр.

Продажи IQOS начались в 2020 году и пока что играют роль маленького экспериментального сегмента. Основную долю операционной прибыли (около 85%) приносят продажи сигарет. Остальное – это в основном жевательный табак.

О возможных проблемах с нарушением патентов Комиссия по международной торговле США сообщала еще в мае этого года, в результате чего в июле Altria приостановила дальнейшее распространение IQOS.

Можно ли назвать акции Altria инвестиционно привлекательными в моменте?

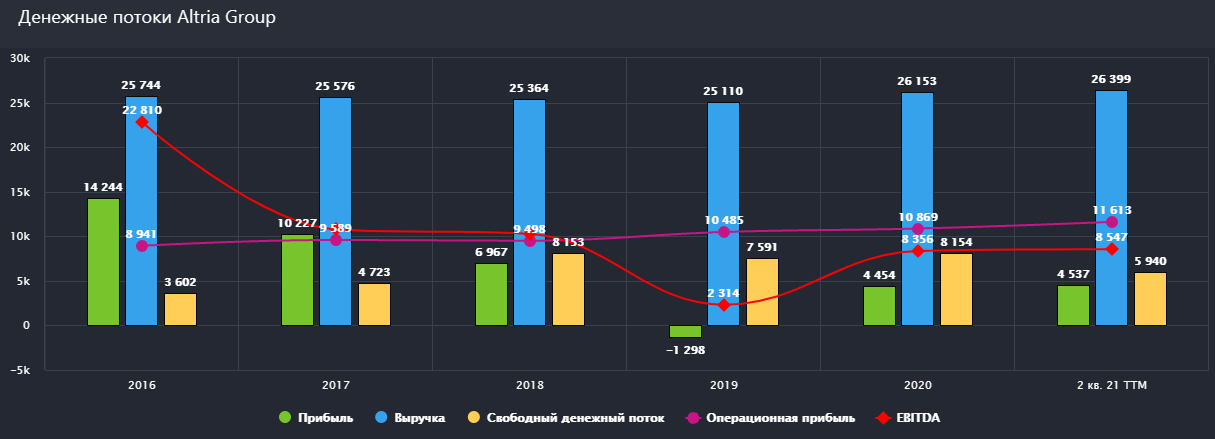

Денежные потоки компании в последние годы стагнируют. Это связано со снижением количества продаваемых сигарет.

Так, в 2018 году компания продала 94,8 млрд сигарет Marlboro, а в 2020 – уже 88,8 млрд. Возможно, это связано с тем, что люди начинают меньше курить или переходят с традиционных сигарет на другие устройства. Однако пока новые направления не дают существенного прироста выручки в масштабах всей компании.

Altria привлекает инвесторов высокой дивидендной доходностью, которая последние годы находится в диапазоне 6-8%. Это значительная цифра для американского рынка.

Такая доходность обычно сопряжена с более высоким риском снижения дивидендов. И случай с Altria не исключение: в последние два года компания выплачивает более 100% чистой прибыли на дивиденды. Однако со свободным денежным потоком ситуация обстоит лучше. Так, в 2020 Altria направила на выплату дивидендов около 77% свободного денежного потока, и еще хватило на обратный выкуп.

Таким образом, в краткосрочной перспективе дивидендам пока большой угрозы нет, однако инвесторы уже закладывают в стоимость акции будущий негатив от дальнейшего снижения продаж сигарет и появления новых регуляторных рисков.

А что с British American Tobacco

British American Tobacco – британская транснациональная компания, производящая сигареты, табак и другие никотиновые продукты.

Продает свою продукцию по всему миру, на США приходится около 40% продаж.

Большую часть выручки (примерно 88%) составляет продажа традиционных сигарет под несколькими брендами.

Доля новых направлений в выручке составляет около 5,5%.

В случае с BTI дивидендная доходность также достаточно высокая – более 8% в настоящий момент. Коэффициент выплат из свободного денежного потока хуже, чем у Altria (95%), однако превосходит её, если смотреть на показатель чистой прибыли (85%).

Акции BTI упали вместе с MO и PM. Возможно, инвесторы опасаются неудачного исхода патентных споров или дополнительных ограничений на новую продукцию BTI, продаваемую на территории США.

Мнение аналитиков InvestFuture

Даже полный запрет на продажи IQOS на территории США не повлечет значительных проблем для компании Altria по нескольким причинам:

-

Доля IQOS в общей выручке незначительна.

-

У компании много других перспективных направлений, которые могут быть эффективны: никотиновая жвачка, производство каннабиса, табачные стики Marlboro HeatStick. Запрет на продажу нагревателей не означает запрета на продажу стиков.

Однако акции табачных компаний могут быть интересны дивидендным инвесторам ввиду своей высокой дивидендной доходности. Главное при этом – не забывать отслеживать изменение таких важных параметров, как коэффициент выплат из свободного денежного потока и чистой прибыли, а также долговая нагрузка.

Для оценки справедливой стоимости компаний мы воспользовались методом DCF (дисконтированных денежных потоков)

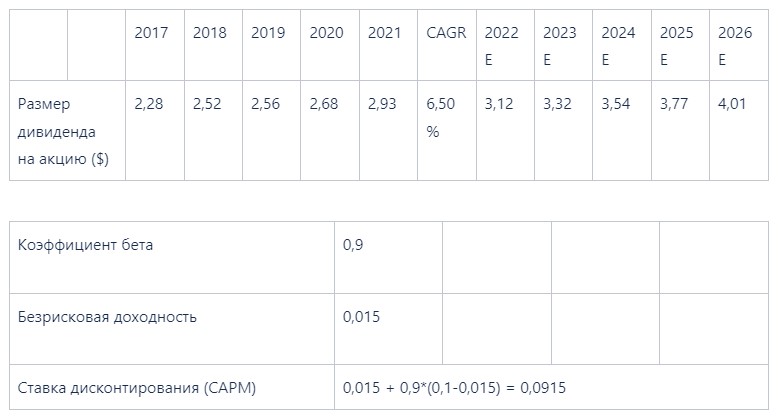

British American Tobacco

Расчет дисконтированных дивидендных потоков:

DDF = 3,12/(1+0,0915) + 3,32/(1+0,915)^2 + 3,54/(1+0,915)^3 + 3,77/(1+0,915)^4 + 4,01/(1+0,915)^5 = $13,61.

Терминальная стоимость:

TV = 4,01*(1+0,02)/(0,0915-0,02) = $57,2.

В качестве долгосрочного темпа прироста дивидендов за пределами прогнозного периода взяли величину инфляции в 2%.

Справедливая стоимость:

FV = DDF + TV = 13,61 + 57,2 = $70,81.

Скорректируем налоги:

70,81*(1-0,13) = $61,6 (Апсайд от текущей стоимости 74%).

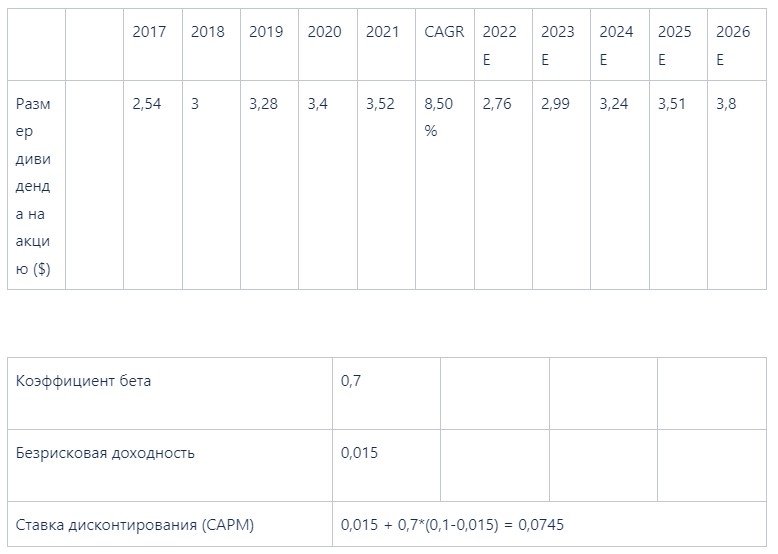

Altria

Расчет дисконтированных дивидендных потоков:

DDF = 2,76/(1+0,0745) + 2,99/(1+0,0745)^2 + 3,24/(1+0,0745)^3 + 3,51/(1+0,0745)^4 + 3,8/(1+0,0745)^5 = $13,06.

Терминальная стоимость:

TV = 3,8*(1+0,02)/(0,0745-0,02) = $71,12.

Справедливая стоимость:

FV = 13,06 + 71,12 = $84,18.

Скорректируем налоги:

84,18*(1-0,13) = $73,24( Апсайд 57%).

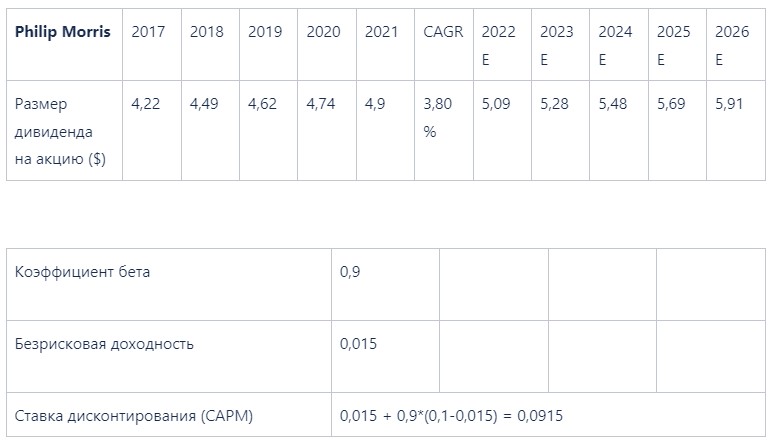

Philip Morris

Расчет дисконтированных дивидендных потоков:

DDF = 5,09/(1+0,0915) + 5,28/(1+0,0915)^2 + 5,48/(1+0,0915)^3 + 5,69/(1+0,0915)^4 + 5,91/(1+0,0915)^5 = $21,13.

Терминальная стоимость:

TV = 5,91*(1+0,02)/(0,0915-0,02) = $83,31.

Справедливая стоимость:

FV = 21,13 + 83,31 = $104,44.

Скорректируем на налоги:

104,44*(1-0,13) = $90,86 (Даунсайд 6%).

Таким образом, British American Tobacco и Altria выглядят недооцененными и привлекательными в моменте. Однако нужно понимать, что метод дисконтирования потоков не может являться единственным инструментом для принятия решения.

Аналитик Иван Черненко, редактор Никита Марычев.