Глобальные рынки (стратегия)

Ралли продолжится, несмотря на обновление исторических максимумов из-за ожиданий американо-китайского торгового соглашения. Его заключение позволит обнулить пошлины на более чем $350 млрд китайского импорта, а также отказаться от пошлин на $160 млрд электронных товаров из Китая, которые в противном случае вступят в силу 15 декабря, и других торговых преференций. Торговая сделка позволит значительно ослабить давление на глобальную экономику. Мы считаем, что нынешнее ралли указывает на то, что инвесторы делают ставку на позитивный исход событий.

Сделка может принести максимум выгоды рынкам

Мы считаем, что Трамп спешит заключить сделку, которая обернется максимальной выгодой для рынков в условиях падения популярности американского лидера в США (сейчас составляет 37%), опустившейся уже ниже популярности Майкла Блумберга, и сохраняющегося давления из-за запущенной процедуры импичмента в преддверии ожидающихся на этой неделе новостей о продолжающемся расследовании в рамках этой процедуры. Популярность Трампа снижается, несмотря на самое мощное за десятилетие ралли американских акций, рекордные темпы роста экономики, увеличение доходов домохозяйств и минимальную безработицу за 50 лет. Уровень популярности Трампа — минимальный с 1972 г., когда президентом был Джимми Картер, — один из немногих американских лидеров, чьи полномочия не продлились дольше одного срока.

В этих условиях мы считаем, что Трамп может выйти на сделку, которая окажется максимально выгодной рынкам и приведет к увеличению аппетита к риску. Соглашения могут быть достигнуты в начале декабря, их первые результаты в виде прибыли компаний проявятся в концу года.

Что покупать?

Мы считаем, что инвесторы будут делать ставку на недооцененные активы, в частности на акции и валюты стран Юго-Восточной Азии, а также компании, которые торгуют с США электронным оборудованием, в том числе Samsung, Sony, Qualcomm, SK Hynix и др. Что касается компаний США, то это Micron, Nvidia, Apple и др.

Динамика бумаг компаний некоторых секторов, например здравоохранения (Cigna, CVS), а также нефтегазовых и нефтесервисных провайдеров, отстает от динамики ралли. Промышленные и горно-металлургические компании оказались в аутсайдерах роста ввиду ослабления спроса со стороны Китая, особенно на сталь и железную руду.

Валюты, в том числе новозеландский доллар, фунт, евро, рупия, южнокорейская вона, юань, австралийский доллар также выглядят привлекательно, если параметры первого этапа сделки с Китаем оправдают ожидания рынков.

В лидеры по итогам прошлой недели вышел российский потребительский сектор, турецкий финансовый сектор, который опережает другие сектора по динамике своих акций и облигаций в условиях ослабления санкционных рисков. В страновом выражении в лидеры вышли Россия и Китай, прибавившие более 3%; РТС лишь на 5% ниже нашего целевого показателя на конец года. Следующие цели — 1500 п. и 1521 п., достижение которых мы считаем весьма вероятным.

Бумаги американских нефтесервисных компаний прибавили 3%, европейские банковские акции и Nikkei 225 — 2%. S&P 500 поднялся на 0,9% преимущественно из-за компаний малой капитализации. В целом глобальные акции подорожали на 0,7%.

В числе аутсайдеров на прошлой неделе оказались Бразилия, провайдеры коммунальных услуг Бразилии, нефтегазовые компании и золото, подешевевшее на 4%.

Предстоящая неделя — зарубежные рынки

Большинство американских компаний (89%) S&P 500 уже представило свои результаты за третий квартал 2019 г. Число компаний, прибыль на акцию которых превзошла ожидания рынка, составило 75%, что выше пятилетнего среднего. В целом прибыль компаний на 3,8% превосходит прогнозы, что ниже среднего показателя за пять лет. Снижение прибыли в третьем квартале оказалось лучше ожиданий рынка (-2,4%), который изначально прогнозировал снижение показателя на 4%.

Рынок будет следить за импичментом и торговыми переговорами. В среду комитет палаты представителей США проведет свои первые открытые слушания по импичменту.

Дональд Трамп встретится в среду в Белом доме с президентом Турции Реджепом Тайипом Эрдоганом.

Также в среду председатель ФРС Джером Пауэллл выступит перед объединенным экономическим комитетом конгресса США в Вашингтоне.

В четверг председатель ФРС Джером Пауэлл дает показания на слушаниях в комитете по бюджету палаты представителей, которые будут посвящены экономическим перспективам страны. Пауэллл станет первым главой ФРС, который выступит перед этим комитетом с 2012 г. Также ожидается публикация ежемесячного обзора рынка нефти от ОПЕК.

Китай представит данные по промышленному производству и розничным продажам.

Пятница — второй день открытых слушаний, США представят данные по промышленному производству и розничным продажам за октябрь. Темпы роста расходов американцев — главный показатель продолжения рекордно долгого ралли.

График недели

Российский рынок за неделю

Глава Банка России Эльвира Набиуллина в четверг вновь допустила последующее снижение ключевой ставки. Мы сохраняем прогноз по снижению ключевой ставки 25–50 б.п. в зависимости от экономических данных и внешней рыночной волатильности.

За прошлую неделю ввиду увеличения спроса на риск и дорожающей нефти российский рынок показал сильную позитивную динамику: индекс Мосбиржи вырос на 1,46%, превысив в четверг исторический максимум в 3 000 б.п., однако затем скорректировался до 2 973 п. РТС прибавил 0,87%.

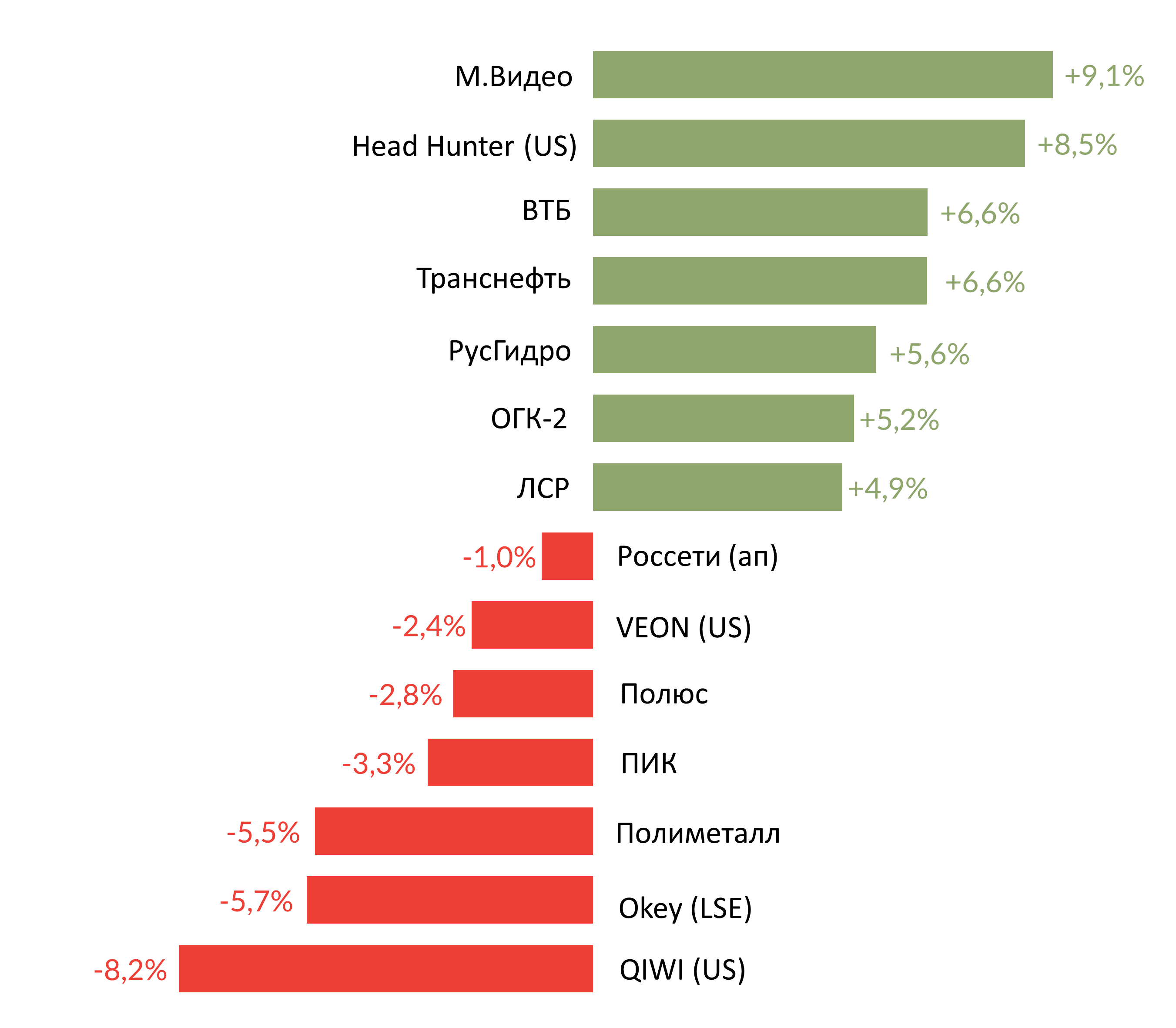

Лидеры роста и падения

Лидерами роста стали М.Видео (+9,1%) после рекомендации советом директоров 1 ноября дивидендов за 9М19, Headhunter (+8,5%), ВТБ (+6,6%), Транснефть (+6,6%), Русгидро (+5,6%), ОГК-2 (+5,2%), ЛСР (+4,9%).

Главными аутсайдерами оказались Qiwi (-8,2%), О’кей (-5,7%), Полиметалл (-5,5%), ПИК (-3,3%), Полюс (-2,8%), Veon (-2,4%) после негативных финансовых результатов за 3К19, Россети ап (-1%).

Предстоящая неделя — российский рынок

На предстоящей неделе отчетность по МСФО за 3К19 представят Юнипро, Интер РАО, Газпром нефть. ММК проведет день инвестора.

Согласно консенсус-прогнозу Bloomberg, выручка Интер РАО вырастет до 234 млрд руб. (+3% г/г), EBITDA сократится на 5% г/г, до 26,5 млрд руб., чистая прибыль составит 16,2 млрд руб. (-7% г/г).

Новости — отчетность

Алроса опубликовала финансовые результаты по МСФО за 3К19, показавшие ожидаемо слабую квартальную и годовую динамику, однако превысившие консенсус-прогноз. Выручка компании снизилась до 46 млрд руб. (-35% г/г; −20% кв./кв.), при этом показатель оказался на 4% выше консенсус-прогноза. Годовая динамика оказалась отрицательной в связи с сокращением объемов продаж (-5% г/г) и ростом доли мелкоразмерных камней, квартальная динамика обусловлена снижением объемов продаж (-23% кв./кв.), что частично было компенсировано ростом средних цен реализации. EBITDA компании составила 21 млрд руб. (-47% г/г; −16% кв./кв.), что оказалось выше консенсус-прогноза на 4%. Чистая прибыль уменьшилась до 13 млрд руб. (-44% г/г; практически без изменений кв./кв.), выше консенсус-прогноза на 26%. Коэффициент чистый долг/ EBITDA на конец 3К19 составил 0,6х, рост относительно 2К19 в основном обусловлен выплатой дивидендов за 2П18 (29,8 млрд руб. или 100% FCF в соответствии с новой дивидендной политикой).

Алроса подтвердила прогнозы по добыче 38,5 млн карат в 2019 г. и продажам 32–33 млн карат, инвестиции в 2019 г., по оценкам компании, составят 23 млрд руб.

Московская биржа опубликовала финансовые результаты за 3К19, в соответствии с которыми операционные доходы составили 10,7 млрд руб. (+9% г/г; −4% кв./кв.), из которых комиссионные доходы составили 6,4 млрд руб. (+8,1% г/г; −2,5% кв./кв.), годовая динамика обеспечена ростом объема комиссий на рынках акций и срочных инструментов. Чистый процентный доход увеличился до 4,2 млрд руб. (+8,7% г/г; −5,9% кв./кв.) за счет реализованных доходов от переоценки инвестиционного портфеля.

EBITDA составила 7,6 млрд руб. (+6,9%г/г; −6,9% кв./кв.), скорректированный на прочие операционные расходы (разовые резервы и резерв по МСФО 9) составил 7,7 млрд руб. (+8,4% г/г; −4,6% кв./кв.). Чистая прибыль оказалась практически на уровне консенсус-прогноза 5,5 млрд руб. (+6,8% г/г; −7,6% кв./кв.). Скорректированная чистая прибыль: 5,5 млрд руб. (+7,1% г/г; −5,1% кв./кв.).

Русал сообщил о финансовых результатах по МСФО за 3К19 в соответствии с консенсус-прогнозом. Выручка компании снизилась до $2,5 млрд (-15% г/г; −3% кв./кв.), EBITDA упала до $237 млн (-65% г/г; −22% кв./кв.) под влиянием негативных макроэкономических факторов, что было частично компенсировано снижением себестоимости на тонну в алюминиевом сегменте. Чистая прибыль составила $194 млн (-68% г/г; −32% кв./кв.). Без учёта единовременных факторов компания продемонстрировала чистый убыток в размере $34 млн против прибыли $338 млн за аналогичный период прошлого года.

Компания ожидает, что в 2019 г. мировой спрос на первичный алюминий сохранится на уровне прошлого года, 66 млн т, прогнозирует, что на рынке возникнет дефицит в объеме примерно 1 млн т. Также компания считает, что неопределенность по торговым вопросам между США и Китаем может оказать негативное влияние на цены на алюминий.

ВТБ опубликовал финансовые результаты по МСФО за 3К19 и 9М19. За 3К19 чистый процентный доход остался на уровне аналогичного периода прошлого года, 110,2 млрд руб.; чистый комиссионный доход вырос до 22,4 млрд руб. (+1,4% г/г); чистая прибыль составила 51,2 млрд руб. (+42,2% г/г).

На 30 сентября 2019 г. банк увеличил портфель кредитов для юридических лиц до 8,49 трлн руб. (+2% кв./кв.), объем кредитов физическим лицам на 30 сентября 2019 г. составил 3,42 трлн руб. (+3,7% кв./кв.).

На 30 сентября 2019 г. средства клиентов увеличились до 11,3 трлн руб. (+5,1% кв./кв), в том числе корпоративных клиентов — до 6,5 трлн руб. (+7,6% кв./кв.), средства физлиц — до 4,8 трлн руб. (+2% кв./кв.).

Детский мир представил финансовые результаты за 3К19 по МСФО в соответствии с консенсус-прогнозом.

Рост выручки компании без учета IFRS 16 в отчетном периоде составил 19% г/г, 21% кв./кв., в результате чего показатель повысился до 34 млрд руб. в т.ч. объем выручки интернет-магазина вырос до 3,4 млрд руб. (+ 64,5% г/г) или 10% от общей выручки компании; объем выручки сети «Детский мир» в Казахстане вырос на 51,2% г/г, до 1,1 млрд руб. EBITDA (IAS 17) составила 4,1 млрд руб. (+17% г/г; +21% кв./кв.). Чистая прибыль составила 4,6 млрд руб. (+11% г/г; +24% кв./кв.).

Компания повысила прогноз по открытию магазинов в 2019 г. с 90 до 100 ед., а также планирует увеличить долю онлайн-магазина до 30% от общей выручки сети в среднесрочной перспективе.

В рамках конференц-колла менеджмент Детского мира сообщил о том, что EBITDA Зоозавра может выйти на уровень близкий к нулю по итогам 2019 г. Валовая рентабельность в 4К19 должна вырасти по сравнению с 3К19.

Ростелеком опубликовал финансовые результаты за 3К19 немного выше консенсуса по выручке и OIBDA (+1-2%) и значительно выше по чистой прибыли (+16%).

Компания отчиталась об увеличении выручки за 3К19 по МСФО до 83,7 млрд руб. (+5% г/г; +4% кв./кв.), темп роста соответствует стратегии компании. Положительное влияние на показатель оказали базовые услуги ШПД, платного ТВ, а также проекты по созданию умных городов, облачные сервисы, услуги дата-центров, решения по информационной безопасности. В целом цифровой бизнес по итогам отчетного периода вырос на 13% и вплотную приблизился к отметке 60% по доле в выручке, что говорит о цифровой трансформации компании. OIBDA составила 27,9 млрд руб. (+2% г/г; 3% кв./кв.). Чистая прибыль составила 6,4 млрд руб. (+12% г/г; 45% кв./кв.), что оказалось выше консенсус-прогноза на 16%. FCF составил 7,3 млрд руб. (более чем в два раза превысив уровень 3К18). Чистый долг/OIBDA 1.9х (2х в 3К18).

Высокий FCF предполагает потенциально хорошие дивиденды по обыкновенным и привилегированным акциям. Согласно компании, она стремится направлять на выплату дивидендов не менее 75% от FCF за каждый отчетный год.

Роснефть отчиталась о финансовых результатах по МСФО за 3К19, значительно превысивших консенсус-прогноз.

Выручка оказалась на уровне 2,24 трлн руб. (-2% г/г; +4,9% кв./кв.), что превышает консенсус-прогноз на 7%. Увеличение выручки в квартальном выражении обусловлено ростом объемов реализации нефтепродуктов и нефти на 10,4% на фоне снижения мировых цен на нефть (-9,7%).

EBITDA составила 554 млрд руб. (-14% г/г; +7,6% кв./кв.), что выше консенсус-прогноза на 5,3%. Чистая прибыль увеличилась до 225 млрд руб. (+58% г/г; +16% кв./кв.) из-за роста операционной прибыли. FCF составил 281 млрд руб. (-45% г/г; +108% кв./кв.). Существенный рост показателя в квартальном выражении обусловлен увеличением EBITDA, снижением капитальных затрат и соответствующей динамикой оборотного капитала. Значение показателя чистый долг/EBITDA на конец 3К19 составило в рублевом выражении 1,4x против 1,3х на конец 2К19.

Новости

ВТБ выкупил долг Мечела перед Сбербанком на сумму около 50 млрд руб., узнал РБК. Общий долг Мечела перед ВТБ составляет теперь около 200 млрд руб. Чистый долг Мечела на конец июня 2019 г. составил 411 млрд руб., из которых 80% приходилось на трех крупнейших кредиторов — Газпромбанк, ВТБ и Сбербанк. Данная новость означает, что переговоры о реструктуризации долгов Мечела с крупнейшими кредиторами могут пройти успешно, что потенциально нивелирует риск банкротства компании. Акции компании выросли на 2,2% после открытия 7 ноября.

Глобалтрак объявил о программе buy-back своих акций. Срок программы — 31 мая 2021 г., объем — до 2,9 млн акций (5% УК) и/или 386 млн руб. Цена покупки — не выше цены IPO (132 руб., что больше цены закрытия 05.11.2019 на 213%). Основная цель программы — мотивация ключевого менеджмента, ее внедрение намечено на 2020 г.

Совет директоров Акрона рекомендовал дивиденды за 9М19 в размере 101 руб./акция, что предполагает 2%-ную доходность. Рекомендуемая дата закрытия реестра — 11 декабря.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 11 ноября | Великобритания | ВВП, 3К19 |

| США | Торги не проводятся | |

| Россия | Торговый баланс, сентябрь | |

| Вт, 12 ноября | США | Выступление Дональда Трампа с речью по экономике |

| Ср, 13 ноября | США | API: недельные запасы нефти |

| Выступление председателя УС ФРС Джерома Пауэлла | ||

| CPI, октябрь | ||

| Россия | ВВП, 3К19 | |

| Чт, 14 ноября | США | EIA: недельные запасы нефти |

| ЕС | ВВП, 3К19 | |

| Япония | ВВП, 3К19 | |

| Пт, 15 ноября | США | Продажи за октябрь |

| ЕС | CPI, октябрь | |

| Япония | Индекс промышленного производства, сентябрь |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 11 ноября | Полиметалл | День инвестора |

| Вт, 12 ноября | Юнипро | МСФО, 3К19 |

| Ср, 13 ноября | ОГК-2 | МСФО, 3К19 |

| Чт, 14 ноября | ||

| Пт, 15 ноября | Интер РАО | МСФО, 3К19 и телеконференция |

| ММК | День инвестора | |

| Пн, 18 ноября | Русагро | МСФО, 3К19 |

| Норильский никель | День инвестора | |

| Газпром нефть | МСФО, 3К19 | |

| Вт, 19 ноября | МТС | МСФО, 3К19 и телеконференция |

| Ср, 20 ноября | TCS Group | МСФО, 3К19 |

| ТМК | МСФО, 3К19 | |

| Чт, 21 ноября | Фосагро | МСФО, 3К19 и телеконференция |

| Пт, 22 ноября |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 63,80 | 0,41% | 9,43% |

| EUR/RUB | 70,33 | -0,88% | 13,74% |

| EUR/USD | 1,10 | -1,33% | -3,75% |

| DXY | 98,35 | 1,15% | 2,23% |

| Товарные рынки | |||

| Brent, $/барр. | 62,51 | 1,33% | 14,98% |

| Gold, $/унц. | 1 459 | -3,65% | 14,16% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 973 | 1,46% | 25,49% |

| РТС | 1 468 | 0,87% | 37,38% |

| MSCI Russia | 780 | 0,74% | 36,41% |

| DJIA | 27 681 | 1,22% | 18,66% |

| S&P 500 | 3 093 | 0,85% | 23,39% |

| NASDAQ Comp. | 8 475 | 1,06% | 27,73% |

| FTSE 100 | 7 359 | 0,78% | 9,38% |

| Euro stoxx 50 | 3 700 | 2,09% | 23,26% |

| Nikkei 250 | 23 392 | 2,37% | 16,57% |

| Shanghai Comp. | 2 964 | 0,20% | 16,97% |

| Криптовалюта | |||

| Bitcoin | 8 867 | -3,76% | 135,64% |

| Ethereum | 185,6 | 0,63% | 43,59% |

| Ripple | 0,3 | -4,93% | -20,86% |

| Litecoin | 60,8 | 4,42% | 109,97% |

| Данные обновлены 11.11.2019 в 9:00 |