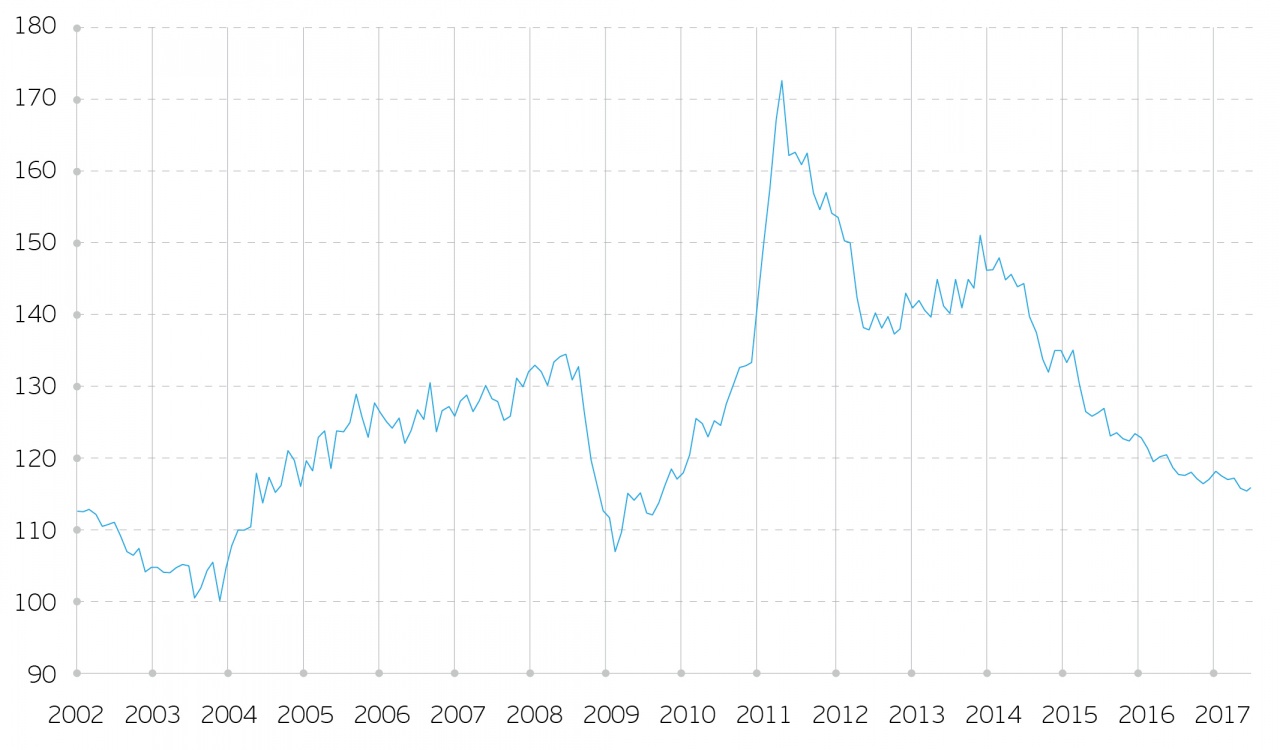

Алмазная отрасль продолжает испытывать трудности в связи с продолжающимся падением цен на реализованную продукцию. Во многом это связано с негативными тенденциями в мировой экономике и политической неопределенностью. При таких условиях потребители ограничивают себя в покупках дорогостоящих товаров и предпочитают копить денежные средства. Кроме того, низкий спрос вынуждал добывающие компании накапливать запасы, что впоследствии негативно сказалось и продолжает сказываться на динамике цен. На данном этапе отрасль находится вблизи нижней точки сырьевого цикла. Разворот нисходящей тенденции произойдет в ближайшие годы благодаря снижению добычи в 2018-2019 годах, стабилизации спроса на ювелирные изделия, а также изменению его структуры.

Совокупный индекс цен на обработанные алмазы Источник: Bloomberg

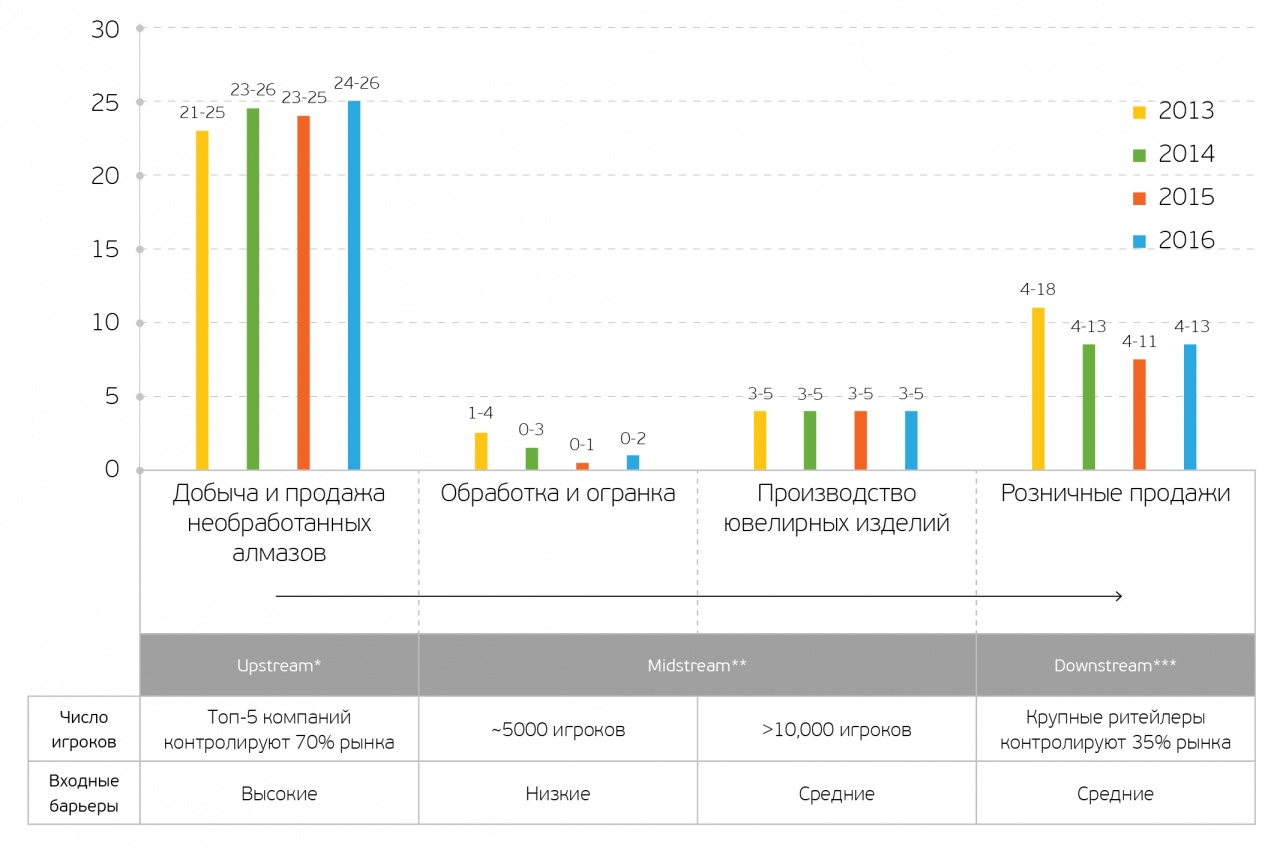

Так или иначе цены на конечную алмазную продукцию, а именно на ювелирные изделия, имеют свою value chain (цепочку создания стоимости), изменения цен на каждом этапе которой могут привести к возможному развороту цикла. Драгоценные камни проходят долгий путь от извлечения из рудников до поступления на прилавки магазинов в виде ювелирных украшений, и на большинстве этапов присутствует огромное количество игроков и различные барьеры для входа.

Диапазон операционной рентабельности компаний алмазного сектора, % Источник: Bain Diamond Report, 2016

*Upstream. На данном этапе value chain происходит непосредственно добыча руды и ее последующая переработка с целью извлечения драгоценных камней, в то же время сюда также включается реализация первичной алмазной продукции со стороны алмазодобывающих компаний. Высокие входные барьеры объясняются в основном значительными капитальными затратами на закупку необходимого оборудования, получения лицензии на добычу, освоение месторождений, сбыт добытой продукции и т.д. Как следствие, существенная часть рынка контролируется небольшим числом компаний. Данный этап цепочки создания стоимости является самым высокомаржинальным (средняя рентабельность по операционной прибыли на уровне 24-26%).

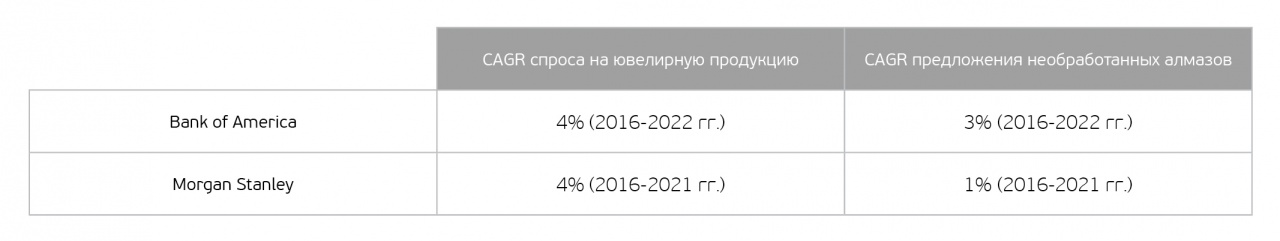

Если говорить о фундаментальных трендах в данном сегменте, то стоит отметить постепенное сокращение темпов роста мирового уровня добычи. Согласно отчету одной из крупнейших консалтинговых компаний McKinsey & Company, объемы реализации перестанут увеличиваться в 2017 году, далее последует планомерное снижение до 115 млн. карат к 2030 году. Несколько другие, но схожие прогнозы, дает еще один представитель «большой тройки» Bain & Company: мировое производство достигнет пика в 150 млн. карат к 2019 году, затем начнет замедляться и к 2030 году упадет до 110 млн. карат. Кроме того, согласно прогнозам инвестиционных банков Bank of America и Morgan Stanley, спрос на ювелирную продукцию к 2021-2022 годам будет расширяться более быстрыми темпами, чем предложение алмазодобывающих компаний. Замедление роста предложения и последующее его снижение неизменно повлечет за собой увеличение разрыва с постоянно растущим спросом, что приведет к скачку цен реализации как ювелирной продукции, так и необработанных алмазов.

Прогнозы по среднегодовым темпам роста (CAGR) спроса и предложения в секторе Источник: De Beers Insight Report, 2016

Кроме того, необходимо учитывать тренд на повышение издержек добычи. С каждым годом процесс извлечения алмазов требует все больших затрат по причине того, что значительная часть месторождений уже освоена, а перспективных неизученных участков становится все меньше. Компаниям приходится закупать более дорогостоящее оборудование и нанимать больше сотрудников. Таким образом, рост капитальных и операционных затрат увеличивают стоимость добычи, что опять же приведет к повышению цен на необработанные алмазы.

**Midstream. На данном этапе value chain происходит обработка алмазов и подготовка к последующей перепродаже уже ограненных камней. Высокая концентрация игроков в основном объясняется тем, что для процесса обработки алмазов не требуется больших капитальных затрат. В данном сегменте присутствует порядка 5 тыс. фирм, что существенно бьет по маржинальности (средняя рентабельность по операционной прибыли на уровне 0-1%). Ввиду низких цен на обработанные алмазы компании вынуждены накапливать запасы. Таким образом, при повышении спроса на алмазную продукцию со стороны конечного потребителя компании начнут реализовывать ранее накопленные запасы, что будет оказывать давление на общий ценовой тренд.

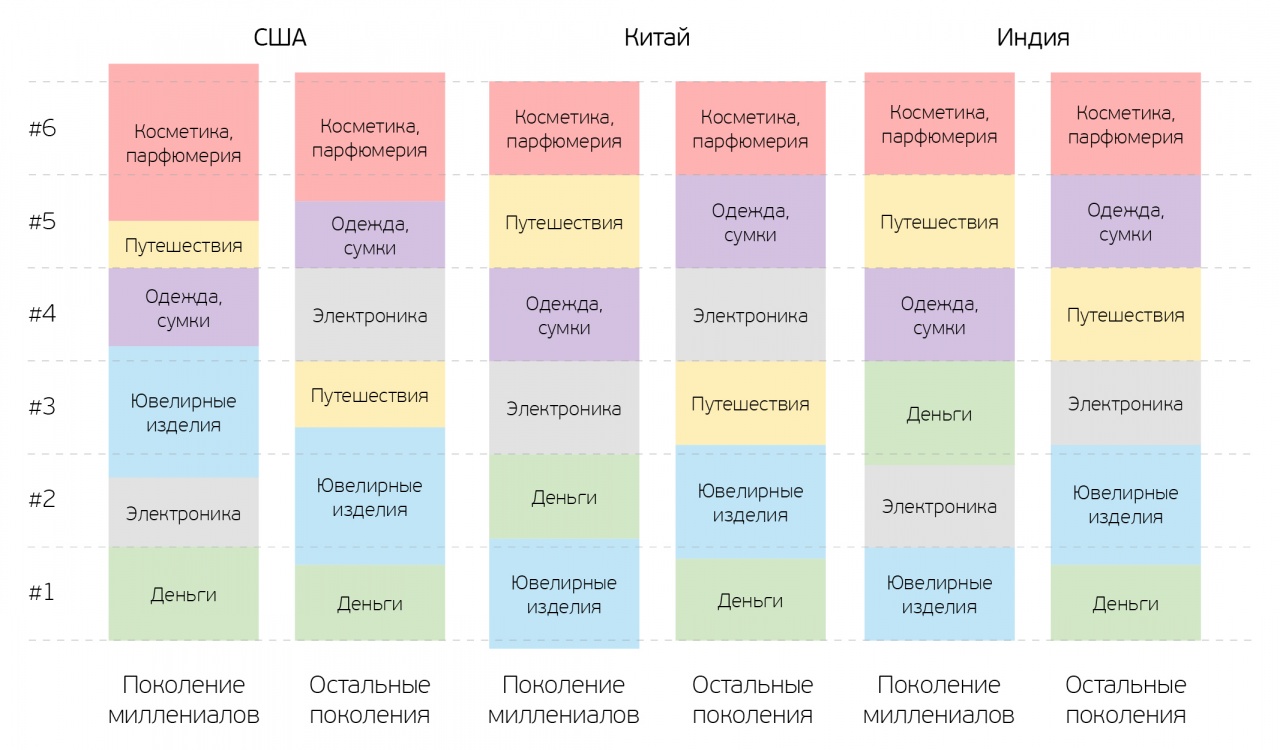

***Downstream. На данном этапе value chain происходит непосредственно реализация ювелирных изделий в розничных магазинах. Наиболее важной частью этого этапа для анализа является сектор ритейла, поскольку именно здесь формируется конечная цена для потребителя, что определяет уровень спроса. Маржинальность бизнеса относительно ниже, чем у сегмента upstream, но находится на приемлемом уровне (средняя рентабельность по операционной прибыли на уровне 9-11%). Стабильный спрос на алмазы со стороны конечных потребителей всегда поддерживался за счет эксклюзивности и редкости природного камня. Однако, в ближайшие годы будет наблюдаться так называемый структурный сдвиг, когда в фазу финансовой зрелости начнут активно входить миллениалы (поколение людей, рожденных в период 1981-2000). Согласно статистике, наибольший средний расход потребителей в США приходится на 44-45 лет, в то время как значительная часть миллениалов еще моложе 30. Кроме того, ювелирные изделия стоят на третьем месте в списке предпочитаемых подарков в США и на первом месте в Китае и Индии, и именно на эти три страны приходится наибольший объем сбыта ювелирной продукции (66%).

Рейтинг подарков, которые хотят получать люди на трех крупнейших рынках, #6 – наименее желаемый, #1 – наиболее желаемый Источник: Bain Diamond Report, 2016

Поводом для беспокойства и в то же время возможностью для рынка в целом является вопрос долгосрочного спроса на алмазную продукцию. Как только поколение миллениалов выйдет на пик среднего потребительского расхода, индустрии необходимо будет найти правильный путь взаимодействия с ним. В то время как миллениалы схожи с более возрастными поколениями в плане отношения к ювелирным изделиям, первых отличают критерии принятия решений о покупке. Люди, родившиеся в 1980-2000 годах, все больше ассоциируют бриллианты именно с брендовым товаром (например, Tiffany & Co.) а не с природным драгоценным камнем как таковым. Следовательно, ритейлерам необходимо будет вкладывать значительную часть средств в маркетинг и последующее развитие собственного бренда. Кроме того, необходимо учитывать современные тренды в сфере каналов продаж. Все больше людей стремятся заказывать товары онлайн, однако, ввиду эксклюзивности и дороговизны бриллиантов, необходимо и дальше продвигать так называемый “research online, purchase offline” канал (около 60% продаж товаров сегмента luxury были проданы именно таким образом в 2016 году). Покупатель выбирает продукцию на сайте (или в мобильном приложении), оформляет заказ и оплачивает его непосредственно в магазине.

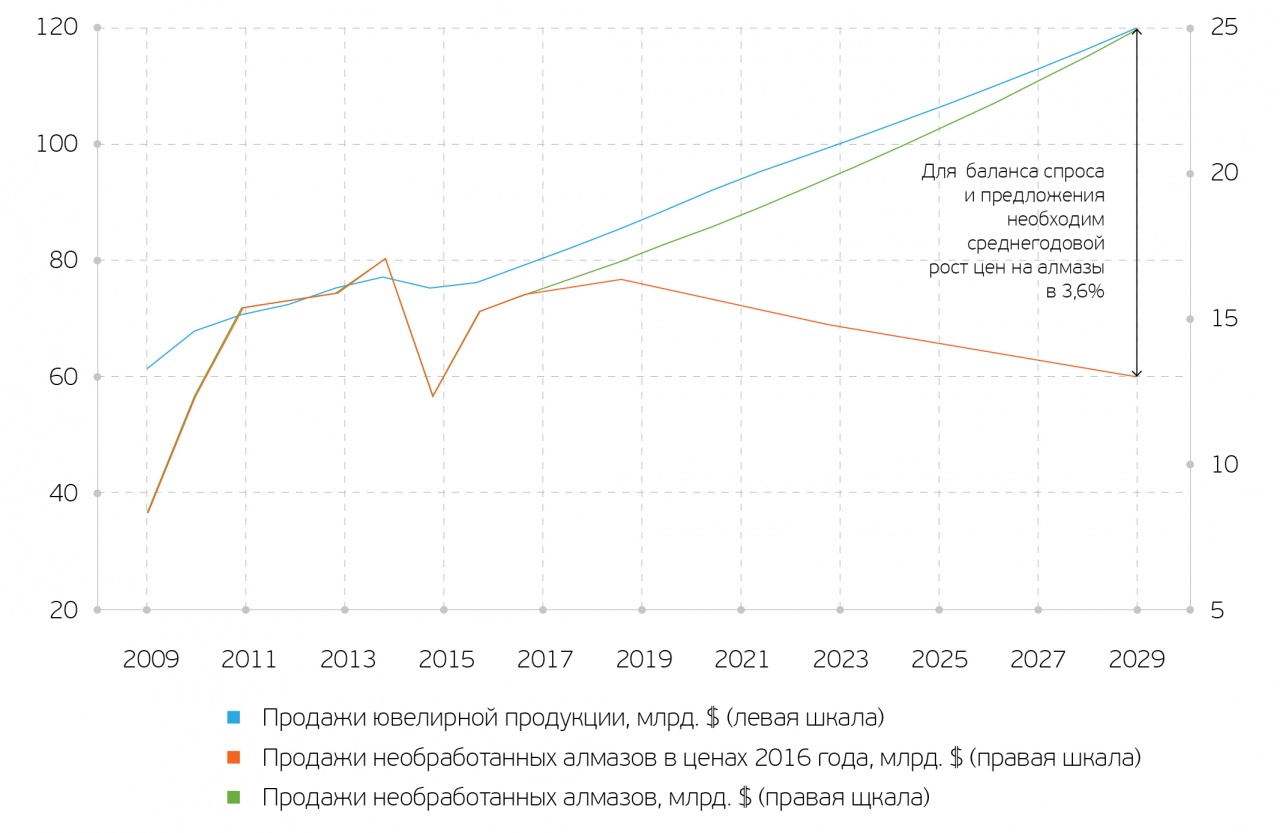

Продажи ювелирных изделий будут расти среднегодовыми темпами от 3% до 5% вплоть до 2030 года, в то время как предложение необработанных алмазов будет в среднем снижаться на 1-2% в год в прогнозном периоде. Данные прогнозы являются консервативными и основаны на фундаментальных предположениях о том, что большинство алмазных месторождений уже освоено, и значительная часть объектов давно вышла на пик производственной мощности, в то время как запасы продолжают падать. Сторона спроса будет поддерживаться ростом располагаемого дохода населения (в особенности миллениалов) вследствие расширения экономик США, Китая и Индии. Данные прогнозы не учитывают такие факторы, как возникновение рецессии в американской экономике, замедление темпов роста ВВП Китая и Индии, а также открытие новых перспективных месторождений в ранее недоступных регионах.

Динамика предложения необработанных алмазов и спроса на ювелирную продукцию Источник: De Beers Insight Report, 2016; McKinsey&Co., Perspectives on the diamond industry, 2014; Bain Diamond Report, 2016; расчеты QBF

Таким образом, при текущих ценах на необработанные алмазы к 2030 году может наблюдаться значительный разрыв между спросом и предложением, который начнет реализовываться уже в 2018 году. Согласно нашим расчетам, для восстановления баланса необходим среднегодовой рост цен на необработанные алмазы в 3,6%. В целом, нельзя однозначно сказать, пройдено ли дно цикла и начался ли его разворот, поскольку важная часть статистики продаж по IV кварталу и за 2017 год будет опубликована лишь в следующем году. Однако, наблюдаемые тенденции дают все основания полагать, что 2018-2019 годы будут определяющими для отрасли, а компании ПАО «АЛРОСА» (MCX: ALRS) и Tiffany & Co. (NYSE: TIF), как ключевые игроки в своих сегментах, будут главными бенефициарами разворота цикла цен на алмазы.

Егор Бойцов — младший аналитик QBF