Глобальные рынки

На прошлой неделе спрос на рисковые активы существенно снизился из-за продолжающихся торговых войн и санкций в отношении отдельных производителей, таких как Huawei. Как следствие, акции нефтесервисных компаний США упали на 9%, китайский и российский потребительский сектора — на 7% и 5% соответственно.

IT сектор США отступил на 2,8%, также в минусе оказались сектора тяжелой промышленности и материалов. В итоге S&P 500 закрылся снижением (-1,2%). В целом глобальные индексы снизились на 0,5%. В то же время мы наблюдали рост среди отдельных активов и стран. Так, например, железная руда подорожала на 7%, зерно — на 5%, никель — на 3% и коксующийся уголь — на 2%. В лидеры роста вышли фондовые рынки Аргентины (5,3%), Бразилии (+4,7%) и РТС (+2%).

Почему дорожают железная руда и сталь

Железная руда дорожает с начала года из-за перебоев с поставками после взрыва на шахте Коррего-ду-Фейжао компании Vale и в условиях сокращения добычи на предприятии. Спрос в Китае растет ввиду рекордного выпуска стали. Инвесторы и аналитики следят на запасами железной руды в портах, которые сократились по итогам прошлой недели до минимума с 2017 г., больше всего упали портовые запасы австралийской руды.

Спрос на защитные сектора США

Важно отметить, что на рынке США преобладает спрос на контрциклические сектора, такие как сектор медицинских услуг (+1,2%), биофарма (+1%) и сектор электроэнергетики (+1,5%).

Среди отдельных компаний в лидеры роста вышли Target (+15%), Total Systems (+12%), L Brands (+11%) и PG&E (+11%). В числе аутсайдеров оказались Kohls (-20%), Footlocker (-20%), Qualcomm (-19%) и Broadcomm (-12%).

В целом рынок США снижается третью неделю подряд. Помимо торговых войн, данные по промышленным заказам за апрель (худший уровень с августа 2009 г.) указывают на риски экономического замедления.

Следовательно, доходность КО США заметно снизилась — на 10 б.п., до 2,3%, на фоне заявлений в пользу смягчения риторики и растущих глобальных рисков. Премьер-министр Великобритании Тереза Мэй объявила об уходе в отставку 7 июня. В СМИ активно обсуждаются риски военного столкновения США и Ирана.

График недели

Предстоящая неделя — зарубежные рынки

Понедельник, 27 мая

- Рынки США закрыты по случаю Дня поминовения, рынки

- Великобритании — в связи с весенним банковским выходным

- Министры торговли ЕС обсудят переговоры с США о пошлинах для производителей, угрозу введения пошлин на автомобили

Вторник, 28 мая

- Цены на недвижимость от U.S. S&P CoreLogic Case-Shiller, Индекс деловой активности в промышленном секторе от ФРБ Далласа, уровень доверия потребителей

- Еврозона — Индекс экономической уверенности

Среда, 29 мая

Один из крупнейших профсоюзов Аргентины планирует провести 24-часовую общенациональную забастовку в знак протеста против экономической политики президента Маурисио Макри в условиях рецессии и разгона годовой инфляции до 55%.

Четверг, 30 мая

- Вторая оценка ВВП США за первый квартал, прогноз +3,1% кв./кв., данные по безработице, оптовым запасам

- Данные по запасам нефти от Минэнерго США

Пятница, 31 мая

США опубликуют следующую статистику за апрель: доходы населения, прогноз +0,3%; расходы населения, прогноз +0,2%; базовая инфляция.

Нефть

Коммерческие запасы нефти в США снова существенно увеличились — на 4,7 млн барр., хотя участники рынка ожидали незначительного роста, а добыча нефти в стране вернулась к уровню 12,2 млн б/с. Вместе с нарастанием опасений по замедлению глобального экономического роста это привело к существенной коррекции нефтяных котировок в среду и четверг. За неделю Brent потерял 4,9%, опустившись ниже $69/барр.

Российский рынок

Российский рынок завершил неделю в плюсе. Индекс Мосбиржи вырос на 1,62%, РТС — на 1,95%. Рубль укрепился к доллару до 64,47 руб. и немного ослаб к евро до 72,26 руб.

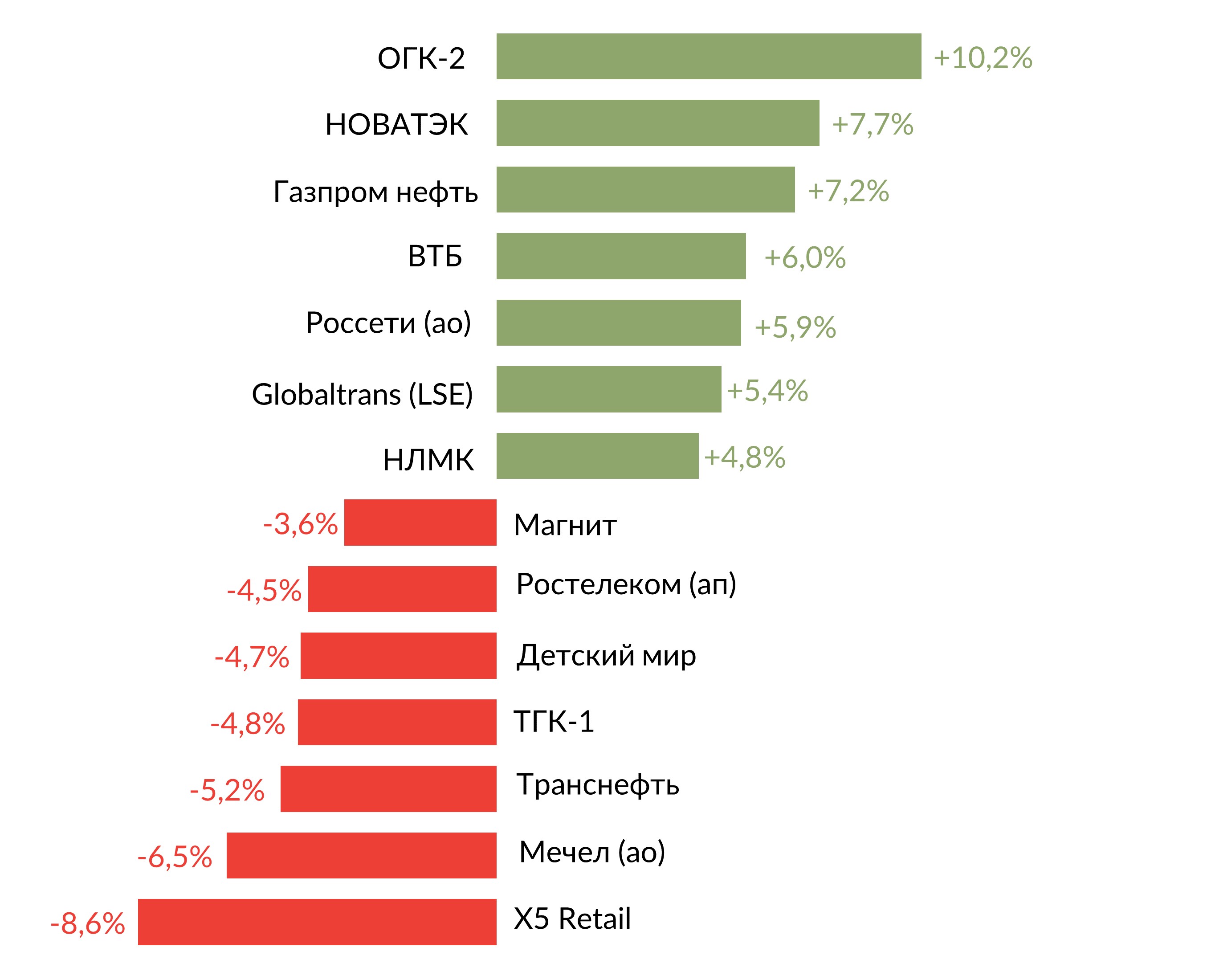

График

Лидерами роста стали ОГК-2 (+10,2%), Новатэк (+7,7%) после новостей о подписании контракта на строительство Арктик СПГ — 2, Газпром нефть (+7,2%) на фоне позитивной отчетности за 1К19, ВТБ (+6%) вслед за объявлением дивидендной стратегии, Россети ао (+5,9%) после позитивных финансовых результатов за 1К19, Globaltrans (+5,4%), НЛМК (+4,8%).

В числе аутсайдеров оказались X5 Retail Group (-8,6%) после новостей о приостановлении открытия новых магазинов в Санкт-Петербурге до конца 2019 г. ввиду достижения максимальной доли рынка в городе (25%) и наступления даты отсечки (24.05.2019), Мечел ао (-6,5%), Транснефть (-5,2%), ТГК-1 (-4,8%), Детский мир (-4,7%) дата закрытия реестра — 27 мая, Ростелеком ап (-4,5%), Магнит (-3,6%).

Предстоящая неделя — российский рынок

На этой неделе финансовую отчетность за 1К19 представят Лукойл, Газпром, ВТБ, Банк Санкт-Петербург, Аэрофлот, Акрон.

Согласно консенсус-прогнозу Bloomberg, выручка Лукойл за 1К19 составит 1,85 трлн руб. (+23% г/г), EBITDA — 286 млрд руб. (+30% г/г), чистая прибыль — 149 млрд руб. (+37% г/г).

Газпром 28 мая проведет ежегодную пресс-конференцию по положению компании на Востоке России и выходу на рынки стран АТР.

Модельные портфели / Торговые идеи

Доходность по нашей торговой идее по покупке ГДР Эталона составляет 11%.

Новости компаний — отчетность

Трансконтейнер отчитался об увеличении выручки за 1К19 по МСФО до 20 млрд руб. (+20% г/г) на фоне роста доходных перевозок вагонным и контейнерным парком на 13,9% г/г. EBITDA выросла почти в два раза, до 4 млрд руб. Чистая прибыль компании увеличилась за год в 2,3 раза, до 2,64 млрд руб.

Газпром нефть отчиталась о сильных финансовых результатах по МСФО за 1К19. Выручка компании выросла до 586 млрд руб. (+12,6% г/г, ниже консенсус-прогноза) благодаря увеличению добычи углеводородов (+4,7% г/г с учетом доли СП, до 171,7 млн бнэ) и высоким ценам на нефть. Скорректированная EBITDA увеличилась на 26,9% г/г, до 197,7 млрд руб. (без учета СП — 179 млрд руб., +30,3% г/г) за счет роста добычи на крупных проектах и повышения операционной эффективности. Чистая прибыль достигла 107,9 млрд руб. (+54,9% г/г, выше консенсус-прогноза), FCF увеличился до 87 млрд руб. (1К18: 12 млрд руб.) на фоне удвоения операционного денежного потока.

Выручка МТС в 1К19 выросла на 9,4% г/г, до 118 млрд руб., а OIBDA и чистая прибыль превысили прогнозы рынка. OIBDA увеличилась до 55,3 млрд руб. (+6% г/г,) при прогнозе в 53,7 млрд руб.) Чистая прибыль компании составила 17,59 млрд руб. (+14% г/г) против прогнозируемых 14,09 млрд руб.

Менеджмент МТС подтвердил прогноз по росту выручки на 2019 г. на уровне 3%. Компания улучшила прогноз по OIBDA и ожидает сохранения показателя на уровне 2018 г. в связи с ростом потребления высокодоходных продуктов и развитием бизнеса за рубежом.

Мечел опубликовал слабые финансовые результаты за 1К19. Выручка компании сохранилась на уровне 1К18, 74,87 млрд руб., EBITDA снизилась на 17% г/г, до 15,32 млрд руб., чистая прибыль составила 11,34 млрд руб. (+244% г/г), значительное влияние на динамику показателя оказал рост положительных курсовых разниц по валютной задолженности в связи с укреплением рубля по отношению к доллару США и евро в отчетном периоде.

Мечел также сообщил о сокращении добычи угля в 1К19 до 3,5 млн т (-29% г/г), что связано с необходимостью сокращения складских запасов, снижении производства чугуна и стали на 12% г/г, до 0,87 млн т и 0,93 млн т соответственно. Продажи концентрата коксующегося угля (ККУ) увеличились до 1,69 млн т (+5% г/г) ввиду восстановления ритмичности отгрузок продукции, что также положительно отразится на производственных показателях 2К19. Снижение реализации антрацитов на 30% г/г произошло в связи с сокращением добычи этого вида угля на Южном Кузбассе и перераспределением производственных ресурсов в пользу угля коксующихся марок. Продажи энергетического угля снизились на 17% г/г, до 1,33 млн т. Продажи кокса выросли на 4% г/г, до 0,65 млн т., т.к. компания активно осваивает новые направления продаж в данном сегменте: пробные партии отгружены в Испанию, Вьетнам, Индию. Продажи железорудного концентрата выросли на 74% г/г, до 0,61 млн т.

Выручка ТМК за 1К19 несущественно снизилась г/г и кв./кв. до $1,26 млрд, cкорректированный показатель EBITDA составил $175 млн (+9% г/г) в связи с ростом показателей российского дивизиона, чистая прибыль увеличилась до $45 млн против $9 млн в 1К18 за счет прибыли от курсовой разницы. Отношение чистого долга к показателю EBITDA сохранилось на уровне 3,5x. Мы считаем результаты нейтральными для бумаг компании на фоне ожидаемого завершения сделки по продаже американского дивизиона.

В ходе телефонной конференции менеджмент ТМК допустил выплату дивидендов за 1К19 в размере $30–40 млн. Компания планирует принять новую дивидендную политику после продажи американского дивизиона, IPSCO.

Русагро отчиталась о росте выручки по МСФО за 1К19 до 32,17 млрд руб. (+210% г/г) за счет кратного увеличения выручки масложирового сегмента. Скорректированная EBITDA составила 4,09 млрд руб. (+171% г/г). Чистая прибыль компании увеличилась в 6,8 г/г, до 1,422 млрд руб.

ФСК опубликовала смешанные результаты по МСФО за 1К19. Выручка снизилась на 5,3% г/г, до 57,5 млрд руб., поскольку рост выручки за услуги по передаче электроэнергии был компенсирован снижением выручки от продажи электроэнергии. Скорректированная EBITDA составила 9,1 млрд руб. (+12,3% г/г), чистая прибыль достигла 27,4 млрд руб. (+35% г/г) с учетом прибыли в 10 млрд руб. от обмена активами с АО «ДВЭУК».

Обувь России опубликовала сильные финансовые результаты за 1К19, согласно которым выручка компании увеличилась на 13,1% г/г, до 2,56 млрд руб., EBITDA увеличилась на 77,5% г/г, до 0,61 млрд руб., чистая прибыль выросла за год в 2,6 раза, до 0,22 млрд руб., благодаря эффективной релокации части магазинов, обеспечившей больший поток посетителей и снижение затрат на аренду, а также существенному росту сопоставимых показателей выдачи денежных займов (+26,3% г/г).

Аэрофлот опубликовал операционные результаты за апрель и четыре месяца 2019 г. За апрель группа Аэрофлот перевезла 4,7 млн пассажиров (+13,2% г/г). Компания Аэрофлот перевезла за месяц 3,1 млн пассажиров (+8,3% г/г). За четыре месяца 2019 г. группа Аэрофлот перевезла 17,5 млн пассажиров (+15,4% г/г). Компания Аэрофлот перевезла за январь—апрель 11,5 млн пассажиров (+12,6% г/г). Пассажирооборот группы увеличился на 15,9% г/г, пассажирооборот компании Аэрофлот вырос на 10,4% г/г. Процент занятости пассажирских кресел по группе Аэрофлот снизился на 0,5 п.п. г/г, до 78,6%, по компании — на 0,4 п.п., до 76,9%.

Новости компаний — дивиденды/выкуп и размещение акций

Совет директоров Алроса-Нюрба рекомендовал дивиденды за 2018 г. в размере 10 395 руб./акция. После выхода новости акции компании растут на 11%, предполагаемая дивидендная доходность — 13% от текущей цены. Дата закрытия реестра — 11 день с даты принятия решения о выплате дивидендов (9 июля 2019 г.).

Собрание акционеров Сбербанка утвердило выплату дивидендов за 2018 г. в размере 16 руб./акция. Дивидендная доходность составит 6,8%. Общая сумма выплат составит 43,5% чистой прибыли банка по МСФО за 2018 г. или 46,2% прибыли по РСБУ.

Совет директоров ФСК ЕЭС рекомендовал дивиденды за 2018 г. в размере 0,016 руб./акция, что оказалось ниже наших ожиданий (0,018 руб./акция). Дивидендная доходность может составить 8,9%. Общая сумма выплат — 20,45 млрд руб. (37% от чистой прибыли за 2018 г.). Дата закрытия реестра — 2 июня.

Совет директоров Газпрома подтвердил рекомендацию правления компании о выплате дивидендов за 2018 г. в размере 16,61 руб./акцию.

Совет директоров Обуви России рекомендовал дивиденды за 2018 г. в размере 2,36 руб./акция. Дивидендная доходность составит 5%. Общая сумма выплат составит 266,81 млн руб. (20% чистой прибыли по МСФО за 2018 г.). Дата закрытия реестра — 18 июля.

Совет директоров НМТП рекомендовал дивиденды за 4К18 г. в размере 0,5 руб./акция, что предполагает дивидендную доходность 6,8%. Дата закрытия реестра — 25 июня 2018 г. Всего за 2018 г. на дивиденды направлено 99% чистой прибыли — 1,284 руб./акция.

Совет директоров Ленэнерго рекомендовал дивиденды по итогам 2018 г. в размере 0,0352 руб./ао и 11,1364 руб./ап. Дивидендная доходность оценивается в 0,6% и 10,9% соответственно. Дата закрытия реестра — 01 июля 2019 г.

Банк России зарегистрировал допэмиссию обыкновенных акций МРСК Юга в размере 19,96 млрд шт номиналом 0,1 руб./акция., что может увеличить количество акций на 29%. Россети имеют право на покупку 13 млрд акций МРСК Юга в рамках преимущественного права.

Совет директоров М.Видео рекомендовал не выплачивать дивиденды за 2018 г.

ВТБ обновил стратегию и заложил в неё выплату дивидендов за 2019–2022 гг. в объеме 50% от чистой прибыли по МСФО. DPS по итогам 2019 г. может составить 0,0075 руб. (основываясь на консенсус-прогнозе Bloomberrg по прибыли банка), дивидендная доходность может достичь 19%.

Генеральный директор Алросы Сергей Иванов увеличил свою долю в компании с 0,0068%, до 0,0083%, что соответствует покупке акций на сумму около 10 млн руб.

Новости компаний — сделки

TCS Group увеличила долю в разработчике платежной онлайн-системы CloudPayments с 55%, до 90%. Доля основателей в сервисе сохраняется на уровне 10%. Сумма сделки не разглашается. В 2017 г. TCS Group заплатила за 55% разработчика 290 млн руб. CloudPayments сохранит работу под своим брендом.

Лента сообщила, что доля в Севергрупп в ее капитале увеличилась до 70,95% в результате проходящего в рамках обязательной оферты выкупа. Действие оферты по цене $3,6/ГДР Ленты было продлено до 4 июня 2019 г. Текущая цена — $3,58/ГДР.

Новатэк объявил о подписании контракта между ООО «Арктик СПГ 2» и компанией TechnipFM на строительство (включая проектирование, поставку оборудования, материалов и комплектующих) комплекса по подготовке и сжижению природного газа мощностью 19,8 млн т в год. Контракт предусматривает запуск первой очереди проекта в 2023 г.

Русгидро по итогам размещения допэмиссии среди лиц, имеющих преимущественное право приобретения, продала 7 млрд акций по цене 1 руб. за акцию (на 0,47 руб. выше цены закрытия в пятницу), таким образом компания разместила 49,95% от объявленного объема размещения. О начале сбора заявок в рамках открытой подписки будет сообщено дополнительно.

Прочие новости

Министр энергетики США Рик Перри в ходе визита на Украину заявил, что палата представителей и сенат США планируют подготовить законопроект об ограничениях для компаний, участвующих в проекте Nord Stream 2. Новость потенциально негативная для акций Газпрома, но перспективы принятия законопроекта пока выглядят весьма неопределенными.

Заместитель начальника департамента по добыче Газпрома Олег Андреев сообщил, что Газпром планирует начать добычу газа на Чаяндинском месторождении в августе текущего года, сообщает Интерфакс. Компания направит газ в проект Сила Сибири в 3К19. Топ-менеджер не уточнил объемы поставок.

Первый заместитель председателя правления Сбербанка Александр Веляхин сообщил, что Сбербанк ожидает роста портфеля ипотечных кредитов на 13,4% по итогам 2019 г., также увеличится совокупный ипотечный портфель российских банков на 16,4%.

Уралкалий сдвинул вывод основных инвестиционных проектов на полную мощность на период после 2025 г. Ожидаемый вывод Усть-Яйвы на проектные 2,8 млн т хлоркалия с 2026 г., новый рудник СКРУ-2 (2,3 млн т) — с 2027 г., что оказалось на пять лет позже, чем ожидалось ранее. Greenfields Половодово достигнет полной мощности 2,8 млн т хлоркалия с 2030 г. До 2025 г. прирост мощностей будет основан на запуске новой производственной линии БКПРУ-4 (+1,5 млн т с 2023 г.).

СП Ростелекома и Ростеха начало поставки оборудования для хранения больших массивов данных операторам связи для исполнения требований по пакету Яровой. Общая сумма контрактов с операторами составила 1 млрд руб. Поставку оборудования планируется завершить в мае—июне.

Яндекс назначил на вновь созданную должность управляющего директора Тиграна Худавердяна, ранее являвшегося генеральным директором Яндекс.Такси, а до этого руководившего Яндекс.Браузером, Яндекс.Навигатором.

По данным Коммерсанта, Яндекс.Еда запускает бизнес-аккаунты, которые позволят заказывать еду из ресторанов за счет работодателей, таким образом сервис планирует выйти на корпоративный сегмент

X5 Retail Group представила новую концепцию сети Пятерочка. Стоимость открытия магазина в рамках новой концепции такая же, как и при старом формате (11–12 млн руб.), затраты на переоформление одного магазина составляют 6 млн руб. К концу 2020 г. ретейлер планирует перевести на новый формат около 30% магазинов сети, что обеспечит прирост сопоставимых продаж на 5–10%. Итоговая версия новой концепции будет представлена осенью текущего года.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 27 мая | США | День памяти |

| Великобритания | Весенние банковские каникулы | |

| Вт, 28 мая | США | Индекс потребительского доверия |

| ЕС | Индекс делового климата | |

| Ср, 29 мая | Великобритания | Индекс розничных цен BRC (г/г) |

| Канада | Решение по процентной ставке | |

| Япония | Выступление главы банка Японии Куроды | |

| Чт, 30 мая | США | ВВП пересмотренный, к/к |

| Япония | Чистые вложения нерезидентов в японские акции | |

| Пт, 31 мая | США | Индекс потребительского доверия |

| Личные расходы (скоррект.), м/м | ||

| Личные доходы, м/м | ||

| Китай | Индекс деловой активности в промышленности NBS | |

| Япония | Промышленное производство предв. | |

| Розничные продажи |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 27 мая | Акрон | Отчетность МСФО, 1К19 |

| 27 — 31 мая | ВТБ | Отчетность МСФО, 1К19 |

| Вт, 28 мая | Банк Санкт-Петербург | Отчетность МСФО, 1К19 |

| Ср, 29 мая | Лукойл | Отчетность МСФО, 1К19 |

| Аэрофлот | Отчетность МСФО, 1К19 | |

| Чт, 30 мая | Газпром | Отчетность МСФО, 1К19 |

| Фосагро | Отчетность МСФО, 1К19 | |

| Московский кредитный банк | Отчетность МСФО, 1К19 | |

| Пт, 31 мая | Россети | Отчетность МСФО, 1К19 |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 64,47 | -0,47% | 8,29% |

| EUR/RUB | 72,26 | 0,03% | 10,71% |

| EUR/USD | 1,12 | 0,40% | -2,19% |

| DXY | 97,61 | -0,39% | 1,53% |

| Товарные рынки | |||

| Brent, $/барр. | 68,69 | -4,87% | 27,94% |

| Gold, $/унц. | 1 285 | 0,58% | 0,37% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 619 | 1,62% | 10,86% |

| РТС | 1 279 | 1,95% | 20,07% |

| MSCI Russia | 676 | 2,20% | 18,55% |

| DJIA | 25 586 | -0,69% | 9,68% |

| S&P 500 | 2 826 | -1,17% | 12,73% |

| NASDAQ Comp. | 7 637 | -2,29% | 15,10% |

| FTSE 100 | 7 278 | -0,96% | 8,17% |

| Euro stoxx 50 | 3 351 | -2,19% | 11,64% |

| Nikkei 250 | 21 117 | -0,63% | 5,83% |

| Shanghai Comp. | 2 853 | -1,02% | 15,99% |

| Криптовалюта | |||

| Bitcoin | 8 112 | 14,16% | 134,25% |

| Ethereum | 254,0 | 8,93% | 107,44% |

| Ripple | 0,4 | 6,08% | 19,85% |

| Litecoin | 102,8 | 18,41% | 292,37% |

| Данные обновлены 27.05.2019 в 10:00 |