Краткий обзор новой модели и интервалов прогнозирования, которые могут возникнуть внутри нее.

В этом посте я исследую регрессию, описанную в последней статье PlanB. В частности, я определю интервал прогнозирования для следующего халвинг-цикла.

PlanB выделяет четыре переходные фазы, которые соответствуют различным значениям коэффициента Stock-to-Flow. Линейная регрессия, проходящая через центр этих фаз, формирует линию, которая проходит через значения рыночной капитализации как золота, так и серебра, давая некоторую уверенность в том, что актив выходит из экспериментальной фазы и начинает оказывать реальное экономическое воздействие.

Поскольку я довольно скептически отношусь ко всем подобным моделям, сначала я попробую ее воспроизвести с использованием собственной техники на основе статистических данных (k означает кластеризацию), то есть не полагаясь ни на какие из допущений PlanB.

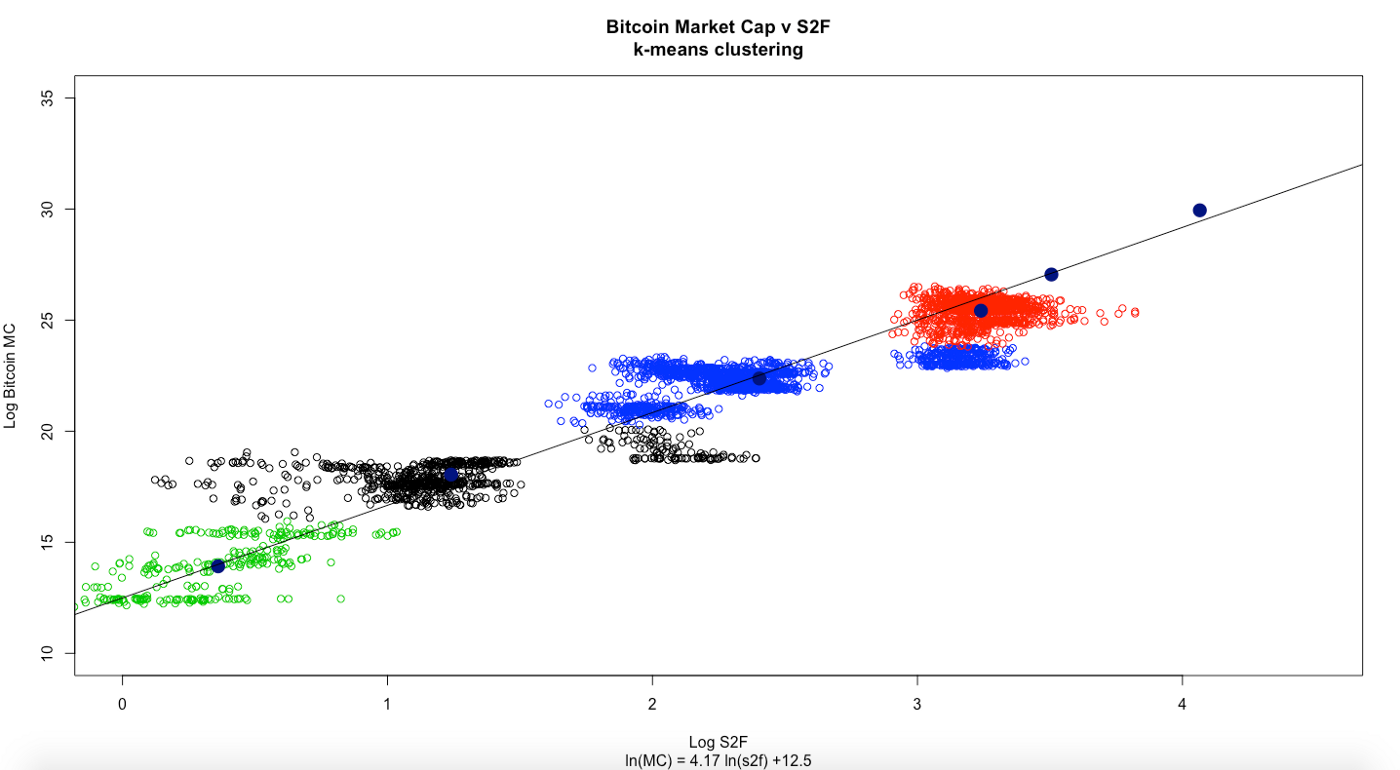

Рисунок 1 — логарифмический график капитализации для четырех фаз Биткойна (определенных с помощью кластеризации методом k-средних) и рыночная капитализация золота и серебра в сравнении с коэффициентом Stock-to-Flow на логарифмической шкале.

Рисунок 1 — логарифмический график капитализации для четырех фаз Биткойна (определенных с помощью кластеризации методом k-средних) и рыночная капитализация золота и серебра в сравнении с коэффициентом Stock-to-Flow на логарифмической шкале. Интересно, что алгоритм k-средних обнаруживает практически ту же взаимосвязь, что и PlanB. Я продолжу использовать отношения, определенные методом k-средних.

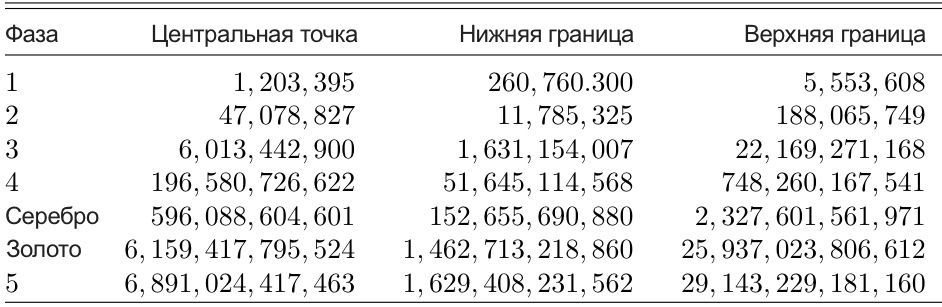

На рисунке 1 четыре фазы окрашены в зеленый, черный, синий и красный цвета, а их центры обозначены точками. В таблице 1 ниже приведены экспоненцированные значения для этих центральных точек.

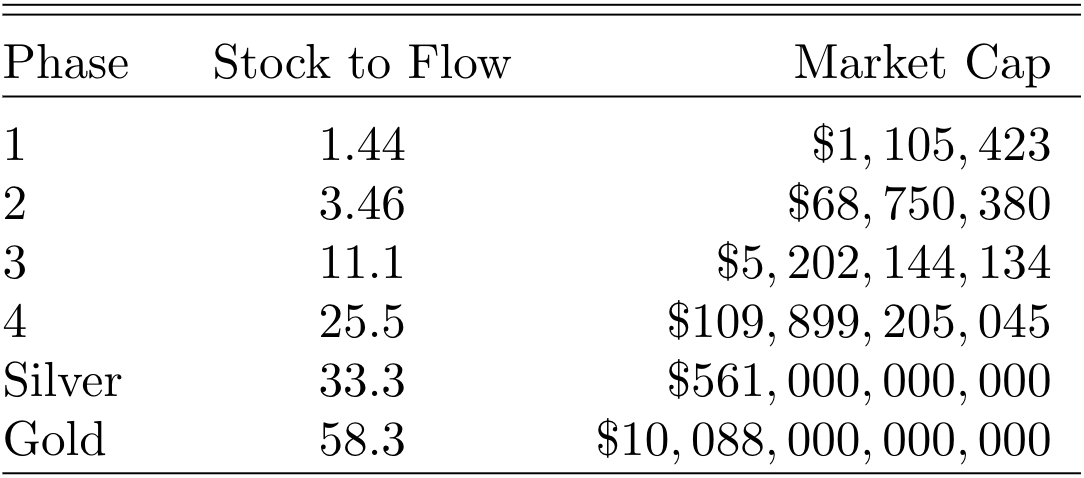

Таблица 1 — данные для центральных точек с рисунка 1.

Таблица 1 — данные для центральных точек с рисунка 1. В таблице ниже представлена сводная информация о регрессии.

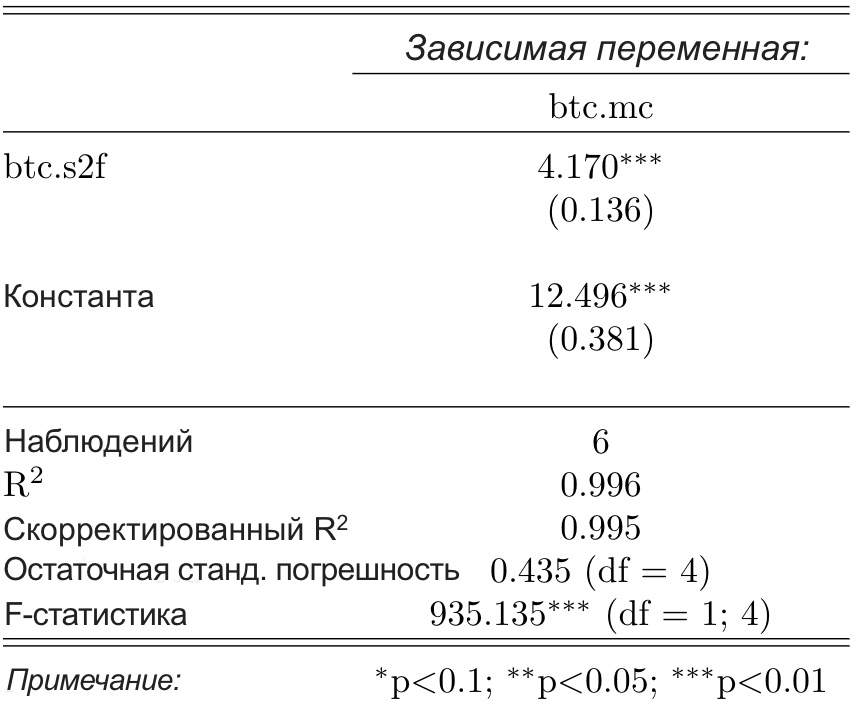

Таблица 2 — параметры регрессии указывают на хорошее соответствие.

Таблица 2 — параметры регрессии указывают на хорошее соответствие. Цифры в фигурных скобках под коэффициентом и константы являются стандартными ошибками коэффициента (те, кому это интересно, могут вычислить значение t-статистики для коэффициента, разделив коэффициент на стандартную ошибку. t-статистика, в сущности, представляет собой расстояние от нуля). Стандартная погрешность (SE) – мера уверенности, которую мы можем испытывать по отношению к этому коэффициенту. Если интервал, определяемый коэффициентом ± 1,96SE, содержит ноль, то коэффициент не является значимым. Однако в данном случае коэффициент показывает большое значение стандартной погрешности, далекое от нуля (примерно 30SE). Таким образом, коэффициент является статистически значимым, по крайней мере на уровне 0,01 (и в действительности, когда мы и правда выводим это значение из t-распределения, оно функционально эквивалентно нулю). Это означает, что вероятность того, что коэффициент будет этим числом вместо нуля по случайности, практически нулевая.

R-квадрат очень высок, и хотя этот момент может представлять интерес, это не то, на чем стоит фокусироваться, – здесь важно помнить о существовании очень высокой корреляции между центрами кластеров коэффициента Stock-to-Flow и центрами кластеров рыночной капитализации. Внимательный читатель обратит внимание на то, что, хотя число наблюдений невелико, F-статистика была скорректирована на соответствующие степени свободы (df). F-статистика говорит нам, что вероятность того, что коэффициент и константа одновременно будут равны нулю и мы получим этот результат, также практически нулевая.

Исследование условий Гаусса – Маркова я оставлю для будущей статьи, но, учитывая количество имеющихся точек данных, я подозреваю, что это будет довольно скучное упражнение.

Теперь давайте определимся с интервалом прогнозирования. В первую очередь давайте определим, что это такое (и сравним его с доверительным интервалом).

Доверительный интервал – это интервал, который содержит неизвестную характеристику исследуемой совокупности выборки или процесса. Они обычно относятся к таким параметрам, как средние значения или отклонения и т. д.

Доверительный интервал обозначает неопределенность вокруг средних прогнозируемых значений.

Интервал прогнозирования – это интервал, который содержит одно или несколько будущих наблюдений или некоторую функцию таких будущих наблюдений из ранее исследованной совокупности выборки или процесса.

Интервал прогнозирования обозначает неопределенность вокруг одного значения.

Таким образом, интервал прогнозирования всегда будет шире доверительного интервала для одного и того же значения.

Можно сказать, что доверительный интервал обозначает уверенность в линии, тогда как интервал прогнозирования обозначает уверенность в отдельном прогнозируемом значении.

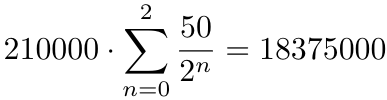

Но прежде чем мы это сделаем, нам нужно определить центр следующей фазы. Спасибо Сатоши, сделать это совсем нетрудно. Мы знаем, что каждые 210 000 блоков происходит халвинг. Мы знаем, что первоначально награда за блок составляла 50 монет. Следовательно, мы можем построить следующее уравнение:

Уравнение 1 — расчет количества биткойнов на момент третьего халвинга.

Уравнение 1 — расчет количества биткойнов на момент третьего халвинга. Таким образом, мы получаем значение запаса (stock) 18 375 000 биткойнов. К четвертому полугодию этот показатель увеличится до 19 687 500. Таким образом, мы получаем значение притока (flow) 19 687 500 — 18 375 000 = 1 312 500 биткойнов для периода длительностью 210 000 блоков. Чтобы аннуализировать это в правильный формат для коэффициента Stock-to-Flow, мы умножаем результат на количество дней на блок. То есть приток = 1 312 500 * (6 * 24 * 365,25 / 210 000) = 328 725 монет в год, в среднем за халвинг-период. Это дает нам коэффициент Stock-to-Flow для четвертого халвинга 19 687 500 / 328 725 = 59,9. Взяв от этого значения натуральный логарифм, мы получаем 4,09.

Таблица 3 — граничные условия рыночной капитализации для различных фаз кластеризации

Таблица 3 — граничные условия рыночной капитализации для различных фаз кластеризации Граница для пятой фазы оценивается в диапазоне от 1,6 трлн до 29,1 трлн долларов. Если исходить из предположения об окончании фазы рыночной оценки, это дает цену одного биткойна в диапазоне от 83 тыс. $ до 1,48 млн $ (с центральной точкой около 350 тыс $).

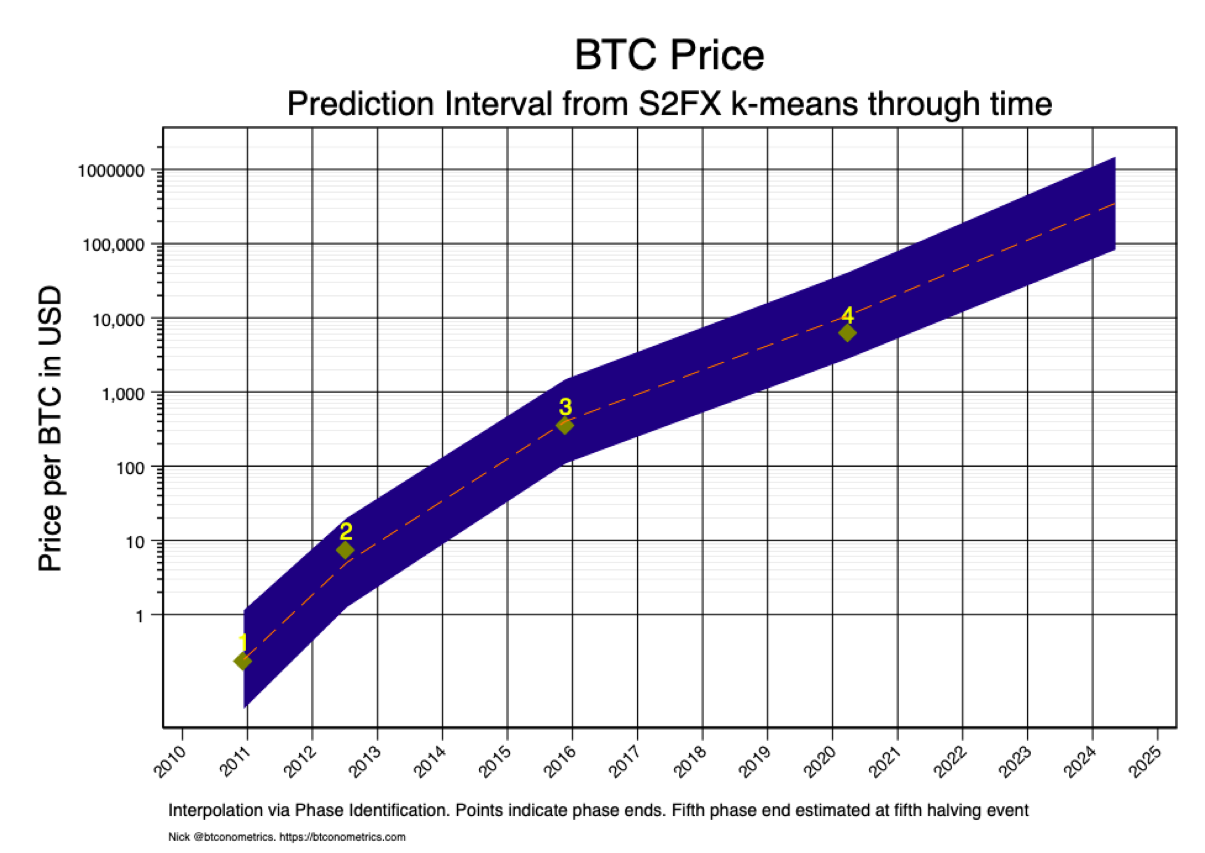

Рисунок 2 — транспонирование данных из таблицы 3 на график временных рядов; здесь можно увидеть силу модели.

Рисунок 2 — транспонирование данных из таблицы 3 на график временных рядов; здесь можно увидеть силу модели. Файл источник для представленной выше работы доступен здесь: https://btconometrics.com/cluster.R

Статья не содержит финансовых рекомендаций и публикуется исключительно в развлекательных целях.

Подписывайтесь на BitNovosti в Telegram!

Делитесь вашим мнением об этой статье в комментариях ниже.

Источник