Сегодня мы рассмотрим, что такое облигации с амортизацией и стоит ли в них инвестировать.

Облигации с амортизацией отличаются от обыкновенных тем, что по ним возвращение денег инвестору (погашение облигации) происходит частями в течение обращения ценной бумаги, а остаток долга погашается полностью в конце срока обращения. При этом, по мере погашения части долга, номинал и купон по такой облигации снижается, а купонная доходность остается неизменной.

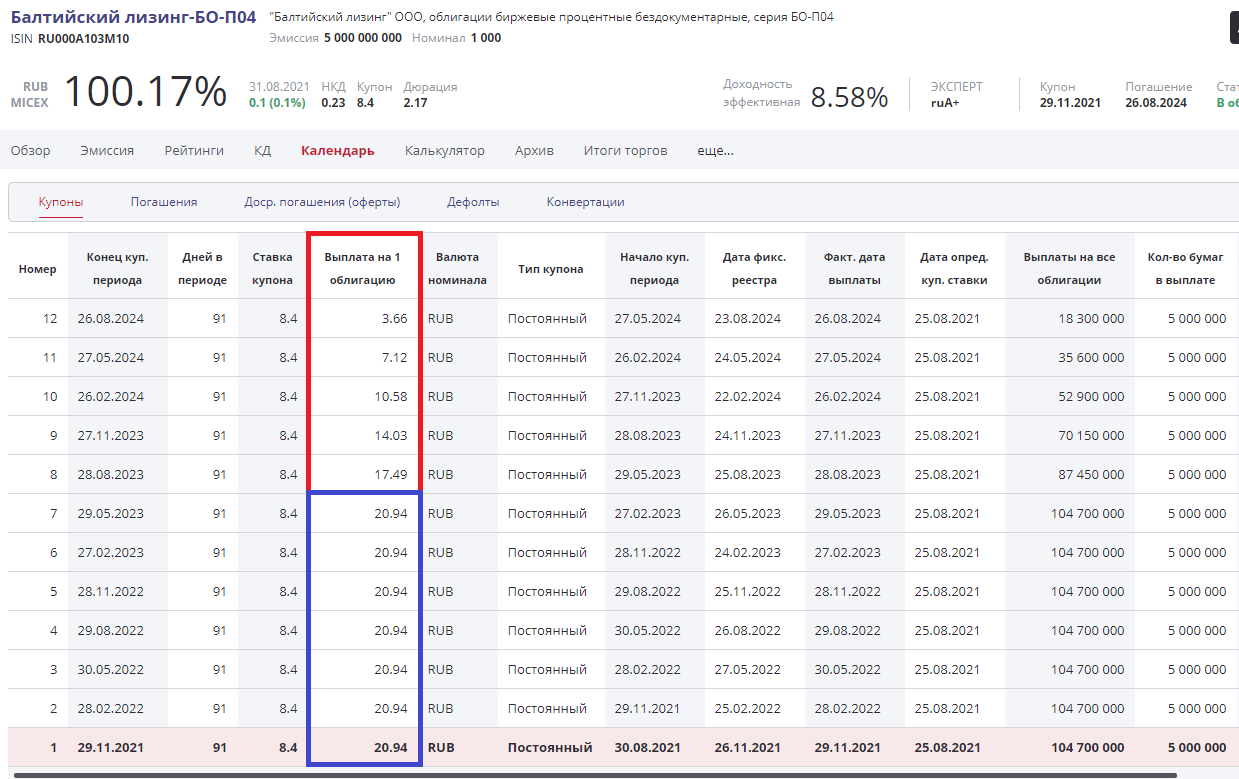

Для примера рассмотрим недавнее размещение трехлетних облигаций с амортизацией Балтийский лизинг-БО-П04 .

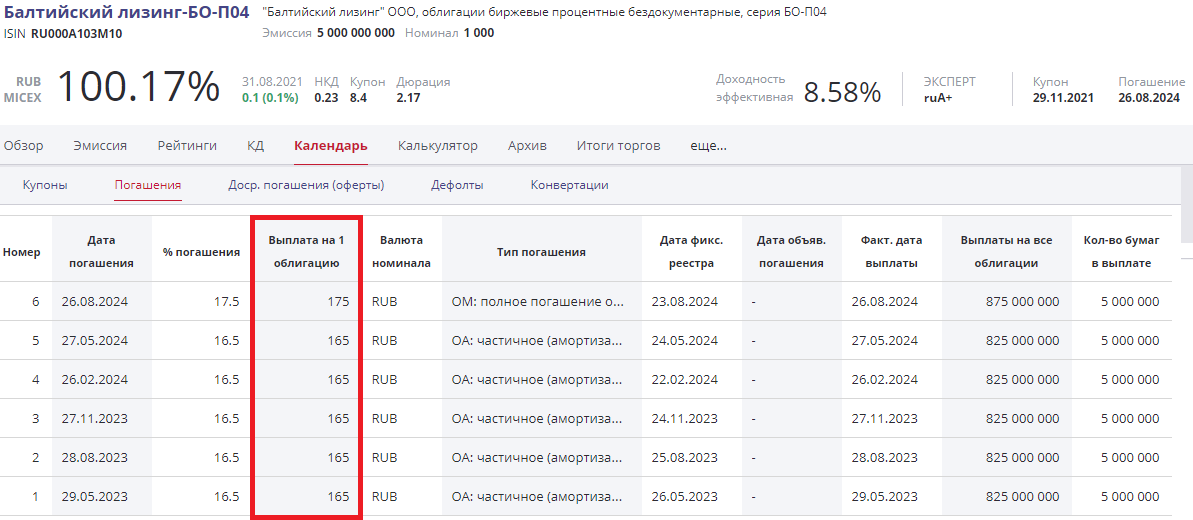

Первые семь купонов по данной облигации в размере 20,94 рубля выплачиваются без изменений до 29.05.23 года. Далее в эту дату эмитент возвращает инвестору 165 рублей из занятых 1000 рублей на одну облигацию .

Номинал облигации снижается до 835 рублей. При этом купонная доходность остается постоянной в 8,4% годовых, а размер купона снижается соразмерно номинала — до 17,49 рублей. Далее эмитент, начиная с восьмого купона, ежеквартально гасит свой долг равными частями вплоть до даты погашения 26.08.24 г., снижая сумму купонных выплат.

Преимущества облигаций с амортизацией

У таких облигаций несколько преимуществ. Рассмотрим их по порядку.

- С постепенным погашением номинала облигации, снижается долговая нагрузка эмитента. Риски дефолта к дате погашения облигации становятся в разы меньше, а значит снижаются риски инвестора.

- Частичное погашение облигации с амортизацией позволяет инвестору реинвестировать деньги в другие инструменты.

- Чем ниже сумма купона, тем ниже налог по нему. Налоговое законодательство определяет амортизацию как погашение долга, а не полученный доход, поэтому она не облагается НДФЛ. Однако в конце срока облигации (при погашении) складывается сумма всех выплат по ней и если она не превышает сумму покупки, то с разницы не взимается налог.

- Размещение облигаций с амортизацией предполагает, что менеджмент компании точно понимает сроки и объемы денежных потоков для погашения долга. Покупая облигации с амортизацией, инвестор может быть почти полностью уверен в том, что эмитент погасит долг по облигации.

Недостатки

Как и у любого другого инструмента, недостатки у данных облигаций тоже присутствуют.

- Покупая облигации с амортизацией, нужно постоянно мониторить рынок для поиска возможности реинвестирования возвращенных инвестиций.

- По мере приближения к дате погашения, к облигациям с амортизацией теряется интерес инвесторов. Бумаги могут потерять ликвидность.

Мнение аналитиков InvestFuture

Котировки облигаций с амортизацией ведут себя также, как и котировки простых облигаций. При росте ключевой ставки облигации падают в цене и наоборот растут, когда ставка снижается.

Риски инвестирования в них соизмеримы с простыми облигациями, несмотря на кажущуюся безопасность, поэтому особой разницы между ними нет.

Всегда при покупке облигаций с амортизацией нужно обращать внимание хотя бы на кредитный рейтинг эмитента — компании могут изначально размещать облигации с амортизацией, рассчитывая на интерес инвесторов, при этом имея высокие риски не погасить долг даже частями.