Субординированная облигация — это займ компании, который находится рангом ниже других кредитов и займов в случае ликвидации или банкротства компании. Другими словами, держатели субординированных облигаций в последнюю очередь, за исключением акционеров, получат свою долю в активах компании при банкротстве.

Субординированные выпуски еще называют «младшим» или «подчиненными» по отношению к «нормальным» не субординированным облигациям компании. Это условие создает дополнительные риски для держателей соответствующих выпусков, а значит, и обеспечивает повышенную доходность. Обычно субординированные облигации имеют кредитный рейтинг на одну ступень ниже, чем «старший» облигационный выпуск одной и той же компании.

Как правило, к выпускам субординированных облигаций прибегают банки. Таким образом они обеспечивают комфортный размер собственного капитала, потребность в котором значительно возросла после перехода сектора на Базель III.

Подробнее о том, что такое субординированные облигации, и зачем они нужны компаниям, читайте в нашем обзоре: «Что такое субординированные облигации?»

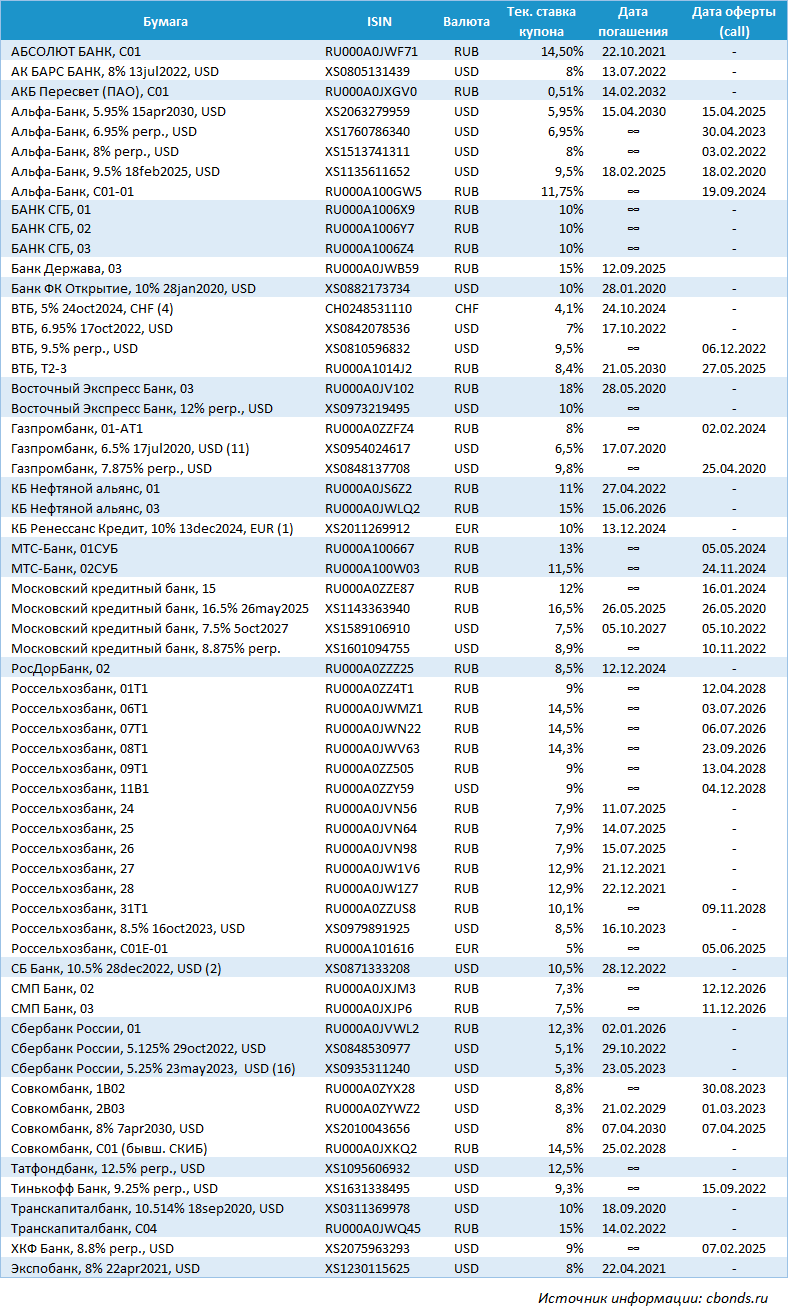

На российском рынке все субординированные бумаги, как и на момент публикации аналогичного обзора в 2018 г., выпущены кредитными организациями. Значительная часть бумаг представляет из себя бессрочные выпуски, по некоторым из которых предусмотрена call-оферта.

Свежий список субординированных выпусков, находящихся в обращении в январе 2020 г., приведен в таблице ниже.

Внимание широкой общественности «суборды» привлекли к себе после санации банка Открытие в 2017 г., когда соответствующие бумаги оказались списаны и владельцы понесли существенные потери. При этом значительная часть таких облигаций оказалась на руках у лиц, которые не до конца понимали суть субординированных облигаций и не были готовы к принятию на себя таких рисков.

«Как показала практика, в то время пока у кредитной организации все хорошо, субординированные облигации чаще всего держали либо сами акционеры, либо кто-то близкий к ним, либо менеджмент, и как только эти люди, которые по сути были инсайдерами, понимали, что дела в банке ... не столь уже блестящи … мы видели все кейсы, когда эти облигации попадали в рынок и распространялись там уже среди физических лиц», — цитирует Reuters директора департамента корпоративных отношений Банка России Елену Курицыну.

В декабре 2018 г. регулятором были внесены поправки в закон о рынке ценных бумаг, которые ввели ограничения на оборот субординированных выпусков. По новым требованиям вновь выпускаемые «суборды» могут распространяться только среди квалифицированных инвесторов, а номинал одной бумаги должен быть не менее 10 млн руб.

Такой подход призван ограничить риски неквалифицированных инвесторов, не обладающих достаточным опытом и знаниями, чтобы оценить все последствия приобретения подобных инструментов. При этом изменения не коснулись тех выпусков, которые были выпущены до вступления законопроекта в силу.

Для инвесторов, которые готовы принять на себя более высокий риск ради повышенного уровня доходности, субординированные облигации представляют из себя привлекательный финансовый инструмент. Частным инвесторам, которые решились инвестировать в «суборды», лучше выбирать максимально надежные истории с целью получить небольшой рост доходности за счет более комфортных условий для эмитента.

БКС Брокер