Рыночные индикаторы

Рынки

Сегодня без дивидендов начинают торговаться Мосэнерго, отсечки наступают для Ленэнерго ао, ап и Газпром нефть.

Календарь дивидендов

США приостановили ввод новых пошлин против Китая.

Сегодня — первый день заседания ОПЕК.

По нашим оценкам, российские площадки начнут торги первого дня второго полугодия в небольшом плюсе на фоне позитива на глобальных рынках.

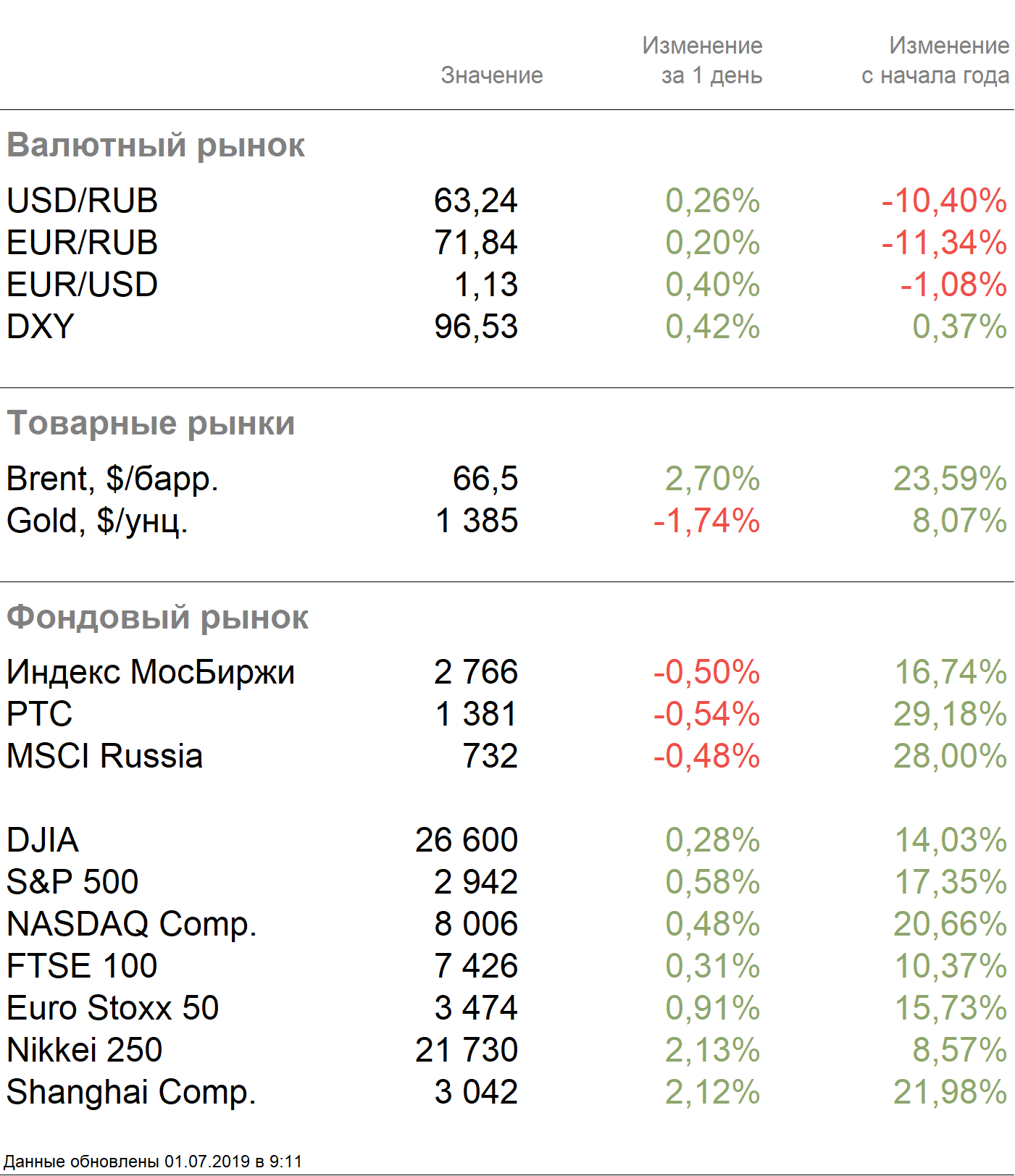

В пятницу российские рынки закрылись в минусе. Индекс Мосбиржи опустился на 0,5%, РТС — на 0,54%.

Рубль ослаб к доллару и евро до 63,24 руб. и 71,84 руб. соответственно.

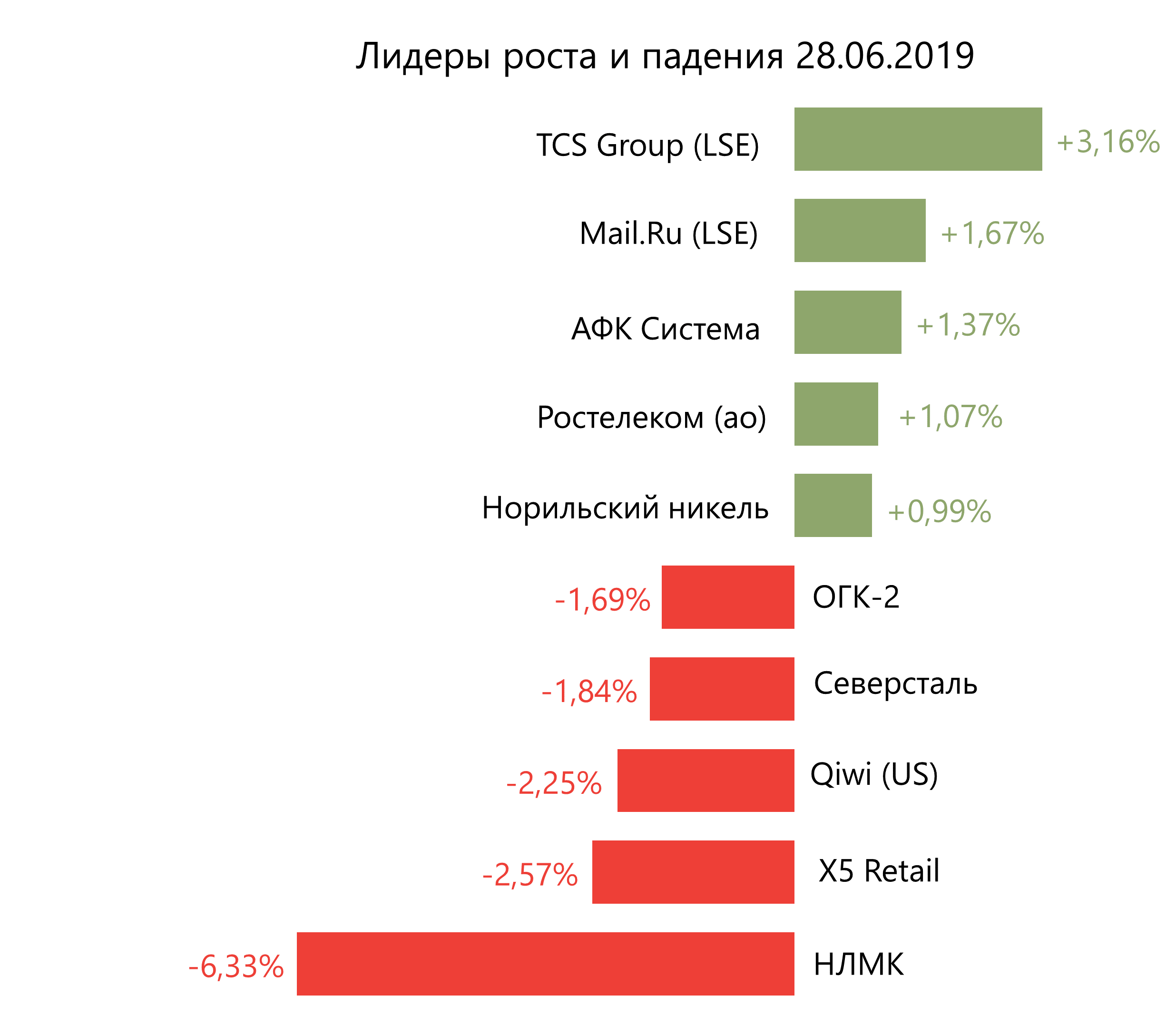

В числе аутсайдеров оказались НЛМК (-6,33%), X5 Retail Group (-2,57%), Qiwi (-2,1%), Северсталь (-1,84%), ОГК-2 (-1,69%).

В число лидеров вошли TCS Group (+3,16%), Mail.Ru Group (+1,67%), АФК Система (+1,37%), Ростелеком (+1,07%), Норильский никель (+0,99%).

Brent в понедельник подорожал на 2,7%, до $66,5/барр. в ожидании заседания ОПЕК, которое начинается уже сегодня. Ожидается, что сделка по сокращению добычи будет возобновлена до конца 2019 г. с возможностью пролонгации ещё на три месяца. Россия и Саудовская Аравия на саммите G-20 договорились о продлении сделки ОПЕК+.

Стоит отметить, что США на фоне повышения напряженности между США и Ираном направили в Катар дополнительные малозаметные истребители F-22.

США в апреле вновь стали лидерами по добыче нефти в мире, производя в среднем 12,162 млн барр./сут. Второе и третье места занимают Россия и Саудовская Аравия соответственно.

Американские площадки завершили торги пятницы в плюсе в ожидании встречи Дональда Трампа и Си Цзыньпина в рамках саммита G-20. Dow Jones прибавил 0,28%, S&P 500 — 0,58%.

ФРС США утвердила планы относительно выплаты дивидендов и выкупа акции всех 18 банков по итогам второго раунда стресс-тестов.

Министерство юстиции США направило серию повесток о выемке документов, касающихся процедуры сборки самолета Boeing 787 Dreamliner.

Азиатские рынки охвачены позитивом после встречи лидеров США и Китая. Стороны ожидаемо не достигли соглашения по торговым вопросам, однако договорились о продолжении переговоров и отложили ввод новых пошлин. США ожидают увеличения закупок своей сельскохозяйственной продукции Китаем. США и КНР договариваются об исключении Huawei из чёрного списка Министерства торговли США. Америка разрешит компаниям продавать некоторое оборудование Huawei, которое не будет нести угроз национальной безопасности США. Nikkei прибавил 2,13%, Shanghai — 2,12%.

Дональд Трамп первым из президентов США пересёк границу КНДР. Встреча президента Америки и лидера Северной Кореи на границе КНДР должна принести больше стабильности в отношения между странами.

Европейские площадки закрылись в плюсе. Euro Stoxx 50 прибавил 0,91%.

По предварительным данным статистического управления Европейского союза, потребительские цены в еврозоне в июне 2019 г. выросли на 1,2% г/г, что совпало с ожиданиями.

Потребительские цены во Франции, гармонизированные со стандартами Европейского союза, в июне 2019 г. выросли на 1,4% г/г.

Рост ВВП Великобритании в 1К19 составил 1,8% г/г.

DXY прибавил 0,42%, S&P 500 futures — 0,9%.

Новости

Дональд Трамп и Си Цзиньпин провели встречу на полях саммита G-20. Стороны ожидаемо не достигли соглашения по торговым вопросам, однако договорились о продолжении переговоров.

НПФ САФМАР сократил долю в М.Видео с 5,097% до 4,96%.

Группа Черкизово заключила контракты на экспорт в Китай более 3,3 тыс. т птицеводческой продукции или $8 млн в денежном выражении. Сроки начала поставок не раскрываются.

Яндекс расширил совет директоров с 8, до 10 человек. Неисполнительными членами совета директоров (СД) сроком на три года назначены старший вице-президент по персоналу и член исполнительного комитета DE Master Blenders Роже Рийниа, генеральный партнер Almaz Capital Partners Чарльз Райан и бывший глава администрации президента России Александр Волошин. Технический директор Михаил Парахин назначен неисполнительным членом СД, управляющий директор группы компаний Яндекса Тигран Худавердян назначен исполнительным членом СД на один год.

С начала года Газпром добыл 252,6 млрд куб. м газа, превысив план на 7,6 млрд кубометров, сообщил первый зампред правления компании Виталий Маркелов. Запланированный объем добычи на 2019 г. — 495 млрд куб. м газа (-0,52% г/г).

Экспорт газа Газпрома в 2019 г. может достичь 198,6–201,1 млрд куб. м., заявил в ходе ГОСА глава компании Алексей Миллер. Доля Газпрома на рынке ЕС в 2019 г. составит 35,5— 37,5%, оценил он.

Проект Северный поток-2 построен уже на 60,4%, а его капзатраты профинансированы на 80%, поэтому даже отсутствие разрешения от Дании не помешает его запуску, отметил Миллер.

Генеральный директор Мечела Олег Коржов сообщил, что по итогам 2019 г. планирует увеличить добычу угля до 20–20,5 млн т (+6% — 8% г/г). По оптимистическим ожиданиям, объем добычи может достичь 25 млн т. Объем добычи угля в 2019 г. на Эльгинском месторождении ожидается в диапазоне 5,5–5,8 млн т. Выпуск стали на 2019 г. предполагается на уровне прошлого года (3,8 млн т ), проката — 3,7 млн т. Производство чугуна ожидается в объёме 3,3 млн т, падение обусловлено плановым масштабным ремонтом доменной печи на Челябинском металлургическом комбинате.

Генеральный директор Камаза Сергей Когогин в рамках ГОСА сообщил, что компания в 2019 г. планирует сохранить уровни производства 2018 г., выпустить 38,6 тыс. машин, продать 39 тыс. грузовиков и может поменять бизнес-план во 2П19.

Сургутнефтегаз планирует добывать 60-62 млн т нефти в год в ближайшие несколько лет. В планах компании на 2019 г. — ввести в эксплуатацию два новых месторождения: Ленского в Восточной Сибири и Восточно-Рогожниковского в Западной Сибири. Ожидаемая добыча нефти на Ленском месторождении — 1,5-2 млн т в год уже через три-четыре г. В 2019 г. компания планирует переработать 18,2 млн т нефти (соответствует уровню прошлого года), 5,8 млрд куб. м газа (-3,33% г/г), произвести 5,8 млрд кВт ч электроэнергии (+0,5% г/г), 1,68 млн Гкал тепловой энергии.

В рамках ГОСА генеральный директор Русгидро, владеющей 52,07% долей Дальневосточной генерирующей компании Николай Шульгин сообщил, что Русгидро находится в финальной стадии переговоров с миноритариями по вопросу конвертации долга ДГК перед Русгидро в капитал. Русгидро ожидает подписания в июле постановления правительства по зоне работы Дальневосточной генерирующей компании.

Русал будет реализовывать проект по достройке Тайшетского алюминиевого завода без партнерства с Русгидро.

Генеральный директор Русгидро отметил, что финансовые результаты компании по итогам 2019 г. будут не ниже уровня 2018 г., когда чистая прибыль компании составила 31,12 млрд руб. (2017: 43,83 млрд руб.).

Русгидро и ВТБ договорились об улучшении параметров пятилетней форвардной сделки, заключенной в марте 2017 г.

МКБ вошёл в состав акционеров Аптечной сети 36,6 с долей владения 19,65% в рамках финальной стадии реструктуризации кредитной задолженности компании. Банк рассматривает данную инвестицию как долгосрочную и видит потенциал для улучшения операционных показателей.

Группа НЛМК объявила, что связанная с Владимиром Лисиным компания Fletcher Group продала 158 млн акций НЛМК (примерно 2,6% УК). Покупателем стала компания Goldman Sachs International, которая планирует продать акции и ГДР институциональным инвесторам. По завершении продажи доля Fletcher Group составит 81%, а доля бумаг в свободном обращении увеличится до 19%, что будет позитивным фактором для увеличения ликвидности акций НЛМК.

TCS Group сообщила, что по результатам закрытия книги заявок цена размещения в рамках SPO составила $18/ГДР (цена вчерашнего закрытия на LSE — $19/ГДР), а объем размещения — 16,7 млн ГДР. Закрытие сделки ожидается 2 июля, доля Олега Тинькова в капитале группы после размещения составит 40,4%.