Рыночные индикаторы

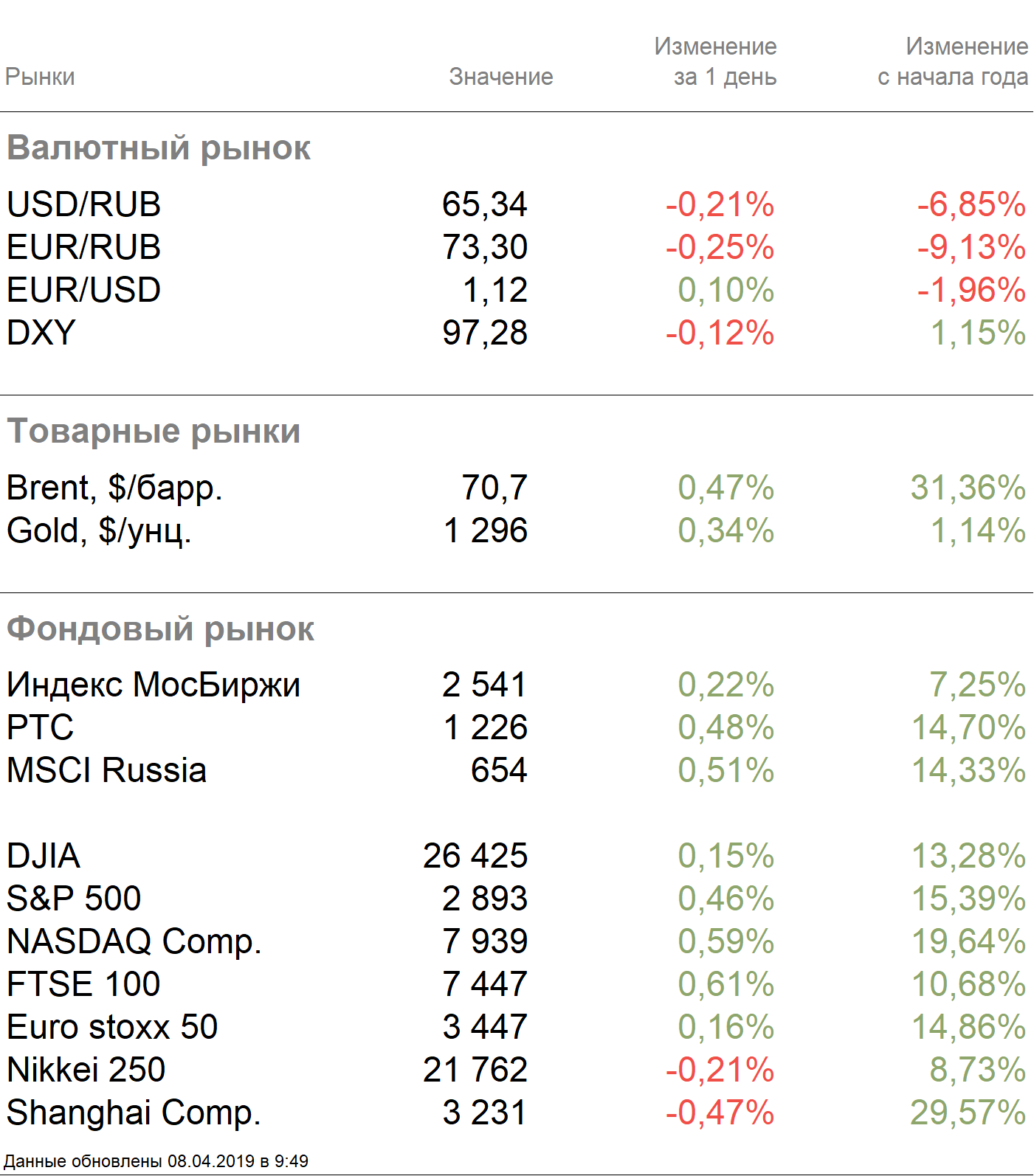

Рынки

По нашим оценкам, сегодня российский рынок откроется разнонаправлено после роста в пятницу, когда индекс Мосбиржи прибавил 0,22%, РТС — 0,48%.

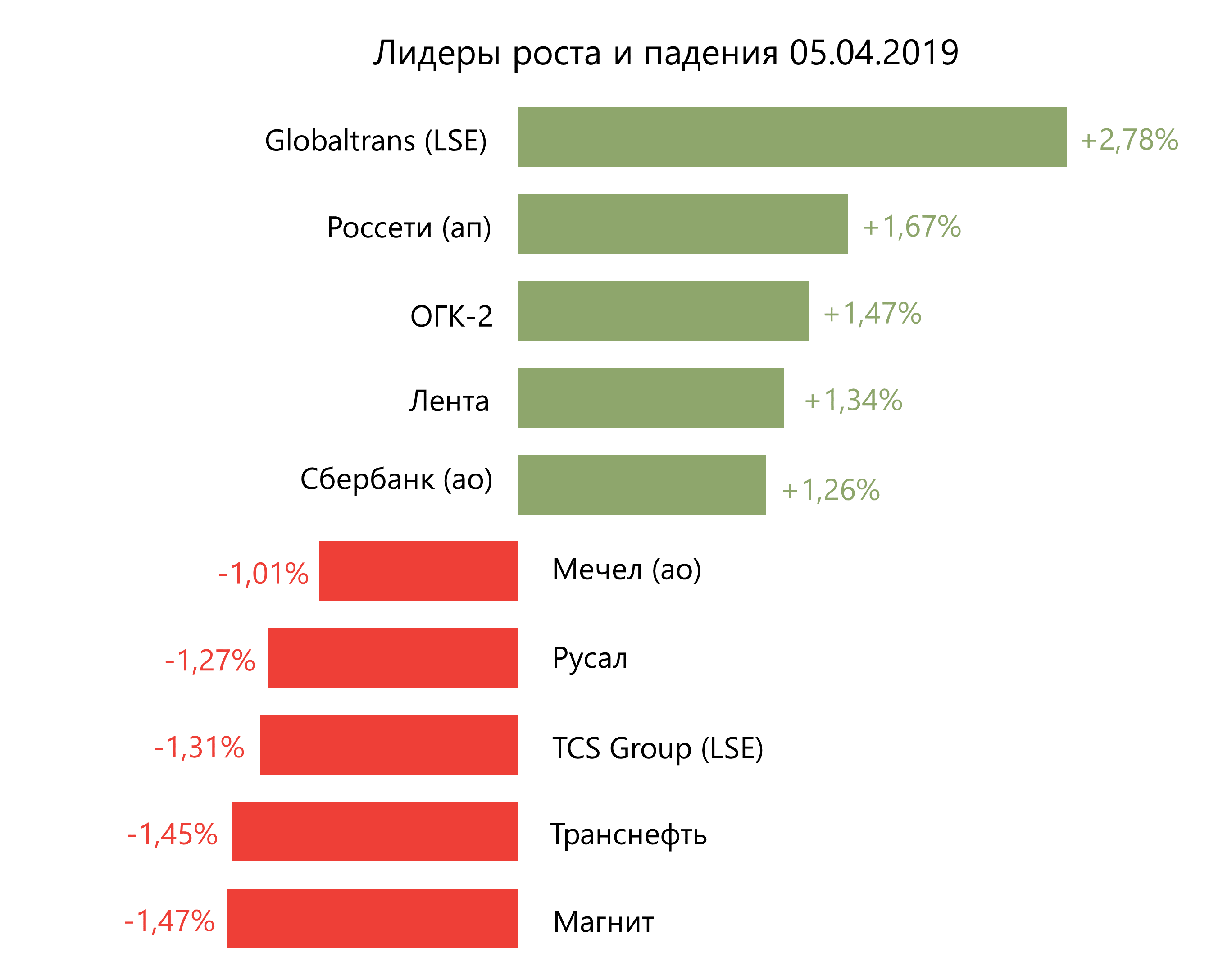

Лидерами роста стали Globaltrans (+2,8%), Россети ап (+1,7%), ОГК-2 (+1,5%), Лента (+1,3%), Сбербанк ао (+1,3%).

В числе аутсайдеров оказались Магнит (-1,5%), Транснефть (-1,5%), TCS Group LSE (-1,3%), Русал (-1,3%), Мечел ао (-1%).

Рубль укрепился к доллару и евро до 65,34 руб. и 73,73 руб. соответственно.

Нефть на утренних торгах в понедельник подорожала до $70,66/барр. на фоне сокращения поставок ОПЕК+ и напряженности в Ливии.

Американские площадки закрылись в небольшом плюсе в пятницу. Индекс Dow Jones прибавил 0,15%, S&P 500 — 0,46%.

Занятость в несельскохозяйствннном секторе США выросла на 196 тыс., что оказалось выше ожиданий.

Дональд Трамп в пятницу призвал ФРС понизить базовую ставку и прекратить сокращение объема активов на балансе регулятора. Ранее Трамп заявил, что Вашингтон и Пекин планируют завершить переговоры и заключить новое торговое соглашение в течение четырех недель. Си Цзиньпин также отметил прогресс в дискуссиях.

Азиатские рынки торгуются в минусе в понедельник. Nikkei (-0,24%), Shanghai (-0,09%). В воскресенье Центральный банк КНР заявил, что снизит нормативы резервирования для банковского сектора с целью стимулирования финансирования малого и среднего бизнеса.

Фондовые индексы Западной Европы завершили торги в пятницу в небольшом плюсе. Euro Stoxx 50 прибавил 0,16%.

Объем промышленного производства в Германии в феврале увеличился на 0,7% по сравнению с январем и снизился на 0,4% г/г.

Тереза Мэй направила председателю Европейского совета Дональду Туску письмо с прошением о переносе сроков Brexit на 30 июня 2019 г. В случае одобрения прошения Великобритания может принять участие в выборах в Европейский парламент, которые запланированы на 23 мая 2019 г. При этом Тереза Мэй отметила, что участие Великобритании в выборах не входит в интересы Великобритании и ЕС, однако Лондон будет участвовать в выборах, если этого потребует Брюссель.

Председатель Евросовета Дональд Туск 10 апреля созывает экстренное заседание ЕС по Brexit.

DXY снизился на 0,14%, S&P 500 опустился на 0,19%.

Новости

Обувь России опубликовала отчетность по МСФО за 2018 г., в соответствии с которой выручка в 2018 г. увеличился на 9%, до 11,55 млрд руб. Показатель EBITDA увеличился на 4,3%, до 2,86 млрд руб., чистая прибыль компании в 2018 г. увеличилась на 1,7%, до 1,332 млрд руб.

Сбербанк в 1К19 увеличил чистую прибыль по РСБУ на 11%, до 218 млрд руб. г/г., рентабельность капитала составила 22,4%, рентабельность активов — 3,3%. Розничный кредитный портфель вырос на 1,4%, до 6,4 трлн руб. Просроченная задолженность сократилась на 22,9 млрд руб. за счет корпоративных клиентов. Чистый процентный доход снизился на 0,8% до 299 млрд руб., доходы увеличились на 11,4% за счет увеличения объема бизнеса, и процентные расходы выросли на 31,2%. Чистый комиссионный доход увеличился на 9,4% до 98,9 млрд руб. преимущественно за счет операций с банковскими картами и расчетных операций.

Магнит 11 марта предложил Ленте рассмотреть возможные варианты слияния, а 1 апреля (после того как Севергрупп заключила соглашения с ТПГ и ЕБРР) направил необязывающее предложение о покупке 100% Ленты за $1.78 млрд по цене за акцию $3,65, что выше цены, предложенной Севергрупп ($3,6), однако менеджмент Магнита не смог предоставить точные условия сделки и обозначить ее сроки. В результате, TPG Group и Европейский банк реконструкции и развития договорились о сделке с Севергрупп, в рамках которой Севергрупп предложила выкупить доли акционеров (41,9%) за $3,6 за расписку на общую сумму $728,9 млн. Ожидаемый срок закрытия сделки — конец мая. В случае неодобрения сделки со стороны ФНС до 31 мая договоренности сторон станут недействительны.

Банк Санкт-Петербург 29 мая 2019 г. рассмотрит варианты программы выкупа акций. С учетом выплаты дивидендов банк рассчитывает, что достаточность капитала окажется ниже 10%, ввиду чего компания не сможет провести обширный buyback. Ранее банк объявлял о планах как минимум 2 раза в год рассматривать вопрос о выкупе акций в зависимости от рыночной цены и наличия свободного капитала.

Совет директоров Транснефти рассмотрит вопрос о программе выкупа акций 18 апреля 2019 г. В апреле также будет определен размер дивиденда за 2018 г. и подготовлена стратегия развития НМТП. В отношении дивидендов за 2018 г. менеджмент Транснефти называет ориентир в 25-40% от чистой прибыли по МСФО, скорректированный на разовые статьи, при этом выплату промежуточных дивидендов в 2019 году компания не планирует.

Везет, Ситимобил и Яндекс.такси начали тестирование сквозного отслеживания рабочего времени водителя. Сервисы производят обмен данными в Москве, Московской области и Ярославле. Ранее стало известно, что Яндекс.такси тестирует фиксированные заработные платы для водителей. Для сервиса данная система выплат может оказаться выгодной ввиду более низкой стоимости по сравнению с субсидиями водителям, а также повышения мотивации водителей оставаться на платформе.

Министр энергетики России Александр Новак сообщил, что на текущий момент Россия сократила объем добычи нефти на 225 тыс. б/с по отношению к октябрю в рамках соглашения ОПЕК+. В 2019 г. Россия может немного нарастить добычу по сравнению с прошлым годом, до 556–560 млн т.