Полномасштабное развитие технологий оказывает непосредственное влияние на все отрасли бизнеса. В инвестиционной сфере наиболее ярко это выражается интенсивным внедрением количественных (квантитативных, от англ. quant) подходов к инвестициям. В рамках квантитативных стратегий инвестиционные решение принимаются на основе комплексного количественного анализа, выполняемого высокотехнологичными алгоритмами и программным обеспечением, которые отвечают целям и риск-менеджменту фондов. Стремительное развитие данного направления обусловлено возможностью систематических моделей работать с «большими данными». Квантитативные фонды способны анализировать огромное количество всевозможных данных – от технических сигналов до фундаментальных факторов, трендов и новостей. Это позволяет управляющим принимать сложные инвестиционные решения оперативно и при отсутствии эмоциональной составляющей, которая зачастую приводит к нежелательным результатам.

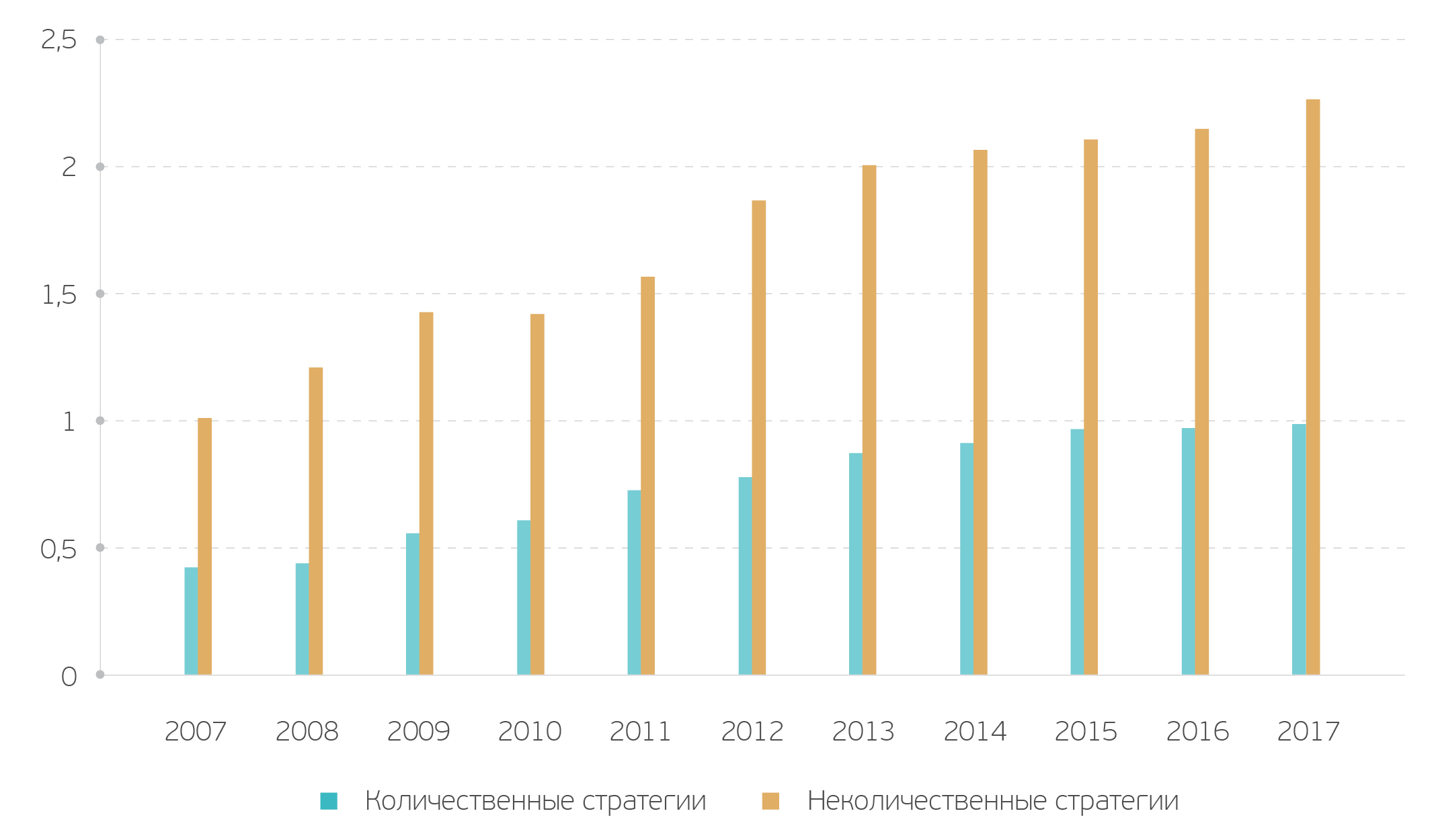

Согласно данным Hedge Fund Research, мировой объем активов под управлением фондов (assets under management – AuM), инвестиционные продукты которых основаны на количественном анализе, приблизился к отметке $1 трлн. По состоянию на конец октября 2017 года показатель достиг $940 млрд., что практически вдвое больше уровней 2010 года. При этом инвесторы продолжают увеличивать долю количественных стратегий в своих портфелях. Это подтверждается тем фактом, что даже традиционные инвестиционные фонды активно внедряют и расширяют квантитативные отделы, которые разрабатывают соответствующие модели и инвестпродукты на их основе. Так, по оценкам исследовательской организации Prequin, 34%всех активов под управлением хедж-фондов приходится на квантитативные фонды, в то время как 27% портфельных управляющих по всему миру задействованы в количественных стратегиях.

Объем активов под управлением (AuM), трлн. $

Источник: Hedge Fund Research

Среди предлагаемых инвестиционными фондами продуктов наибольший интерес инвесторы проявляют к количественным стратегиям. В целом, объем активов под управлением хедж-фондов вырос в 2017 на максимальные более чем за два года 1,8% г/г и достиг $3,21 трлн. При этом показатель демонстрировал положительную динамику на протяжении всех 12 месяцев впервые с 2003 года. Более того, AuM достигал рекордных отметок шесть кварталов подряд. В общей сложности в 2017 году хедж-фонды получили от инвесторов $9,8 млрд, в частности, благодаря росту интереса к количественным стратегиям.

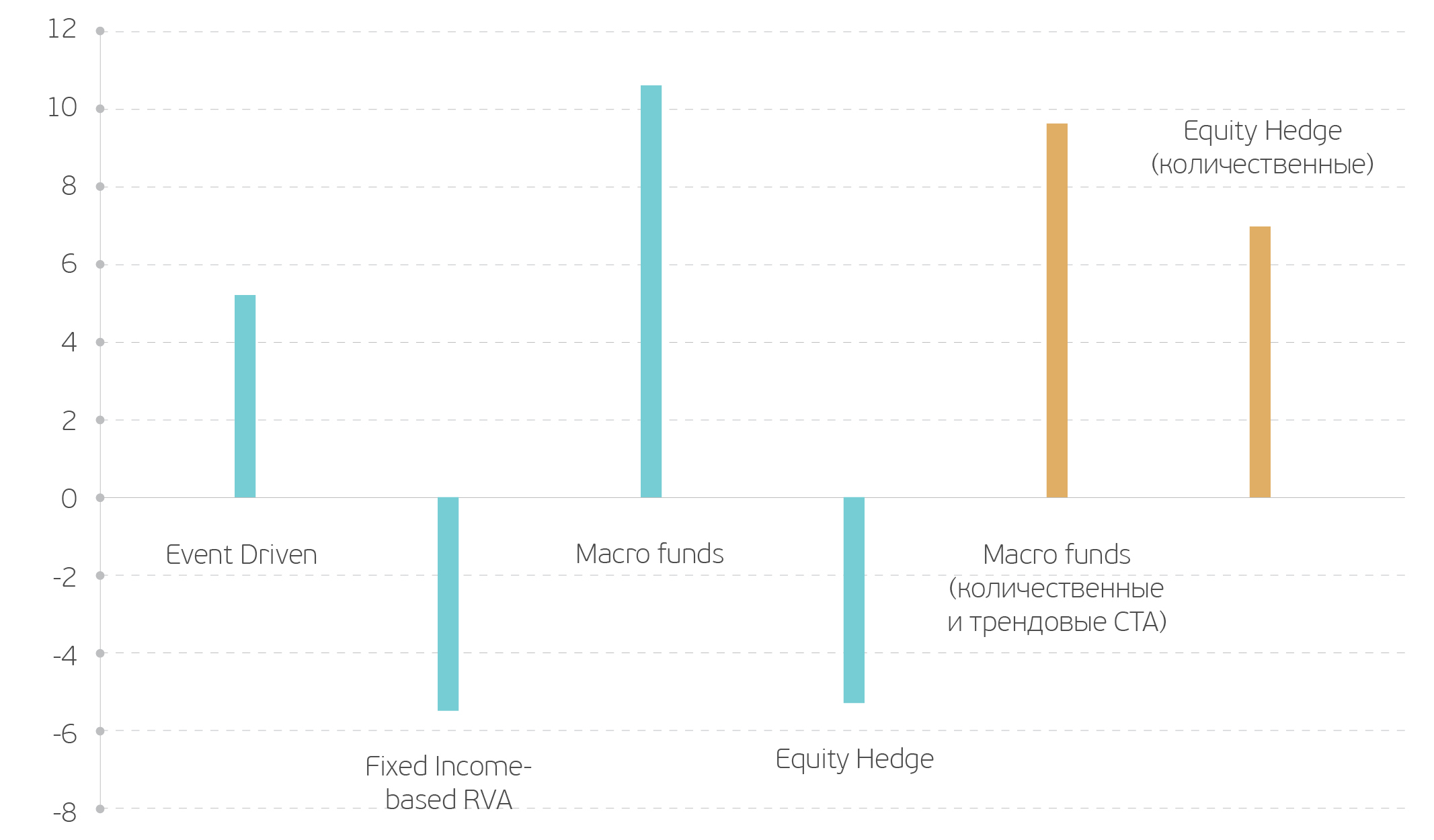

Фонды, работающие с акциями и их деривативами (Equity Hedge), занимают около 30% всей индустрии управления капитала. В 2017 году инвесторы вывели из данного сегмента $5,4 млрд. ввиду фиксации прибыли и сокращения доли фундаментальных продуктов в портфелях. Однако квантитативные стратегии, применяемые на фондовых площадках, получили дополнительно $7,1 млрд. В то же время макро-фонды (Macro Funds), которые Hedge Fund Research определяет в качестве инвестиционных фирм, занимающихся торговлей широким спектром ценных бумаг, получили в прошлом году $10,8 млрд., из которых $9,8 млрд. пришлось на количественные стратегии и фонды CTA, которые работают c фьючерсными контрактам и принимают решения на основе трендов. При этом в I квартале 2018 года количественные фонды продолжили увеличивать AuM, получив более $5 млрд. под управление.

Притоки и оттоки средств в разбивке по типу хедж- фондов в 2017 году, млрд. $

Источник: Hedge Fund Reseach

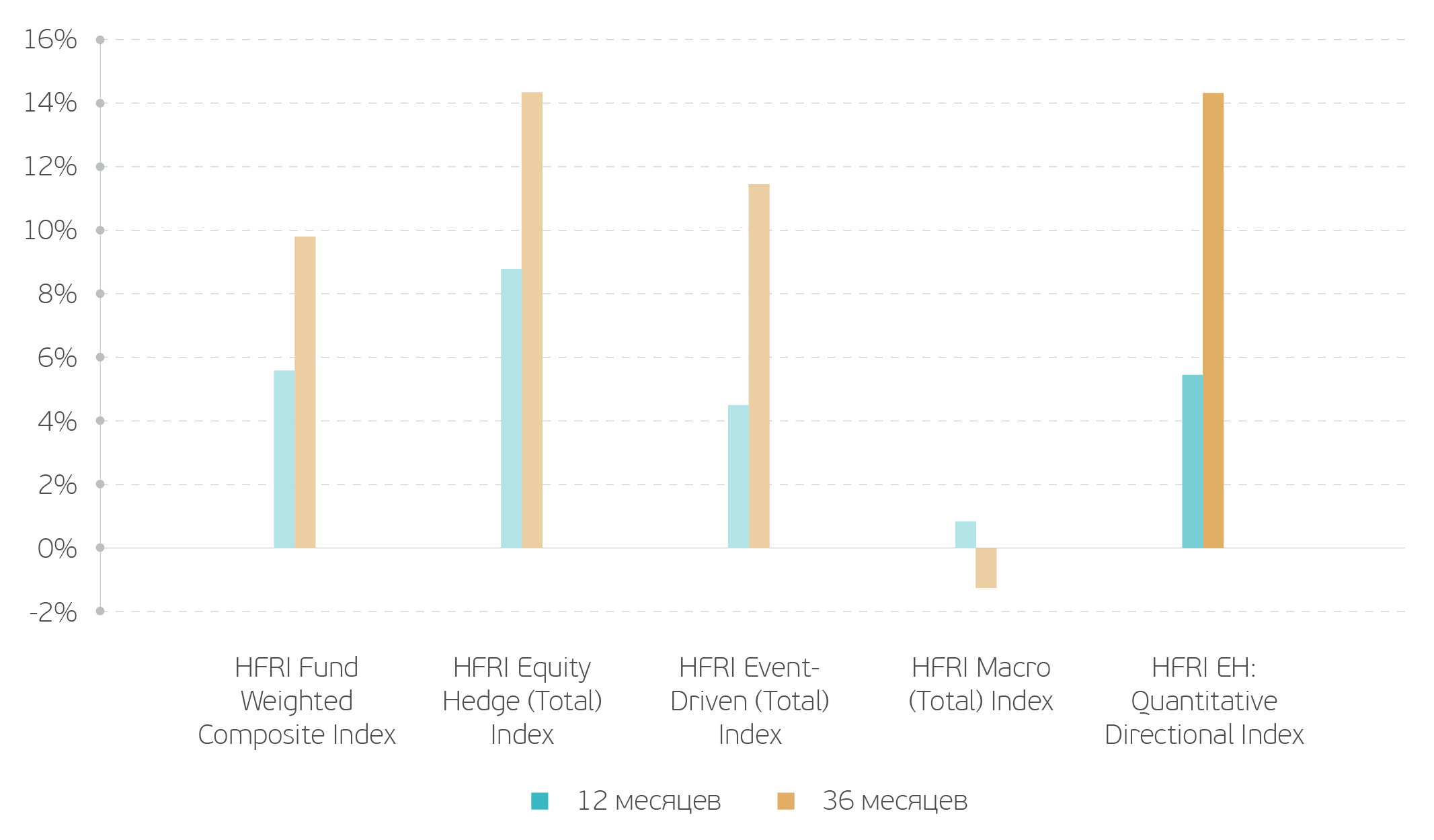

Доходность количественных стратегий не является исключительной, иначе это сопровождалось бы повышенным риском. Тем не менее она зачастую превышает показатели традиционных подходов. Согласно данным Hedge Fund Research, по состоянию на конец апреля квантитативные фонды продемонстрировали наиболее высокую доходность в сравнении с основным конкурентами. По состоянию на апрель 2018 года количественные стратегии в среднем принесли инвесторам 14,9% за 3 года. Аналогичный показатель в индустрии хедж-фондов в целом также составил 14,9%. В то же время так называемые Event Driven стратегии (ED), которые также пользуются популярностью среди инвесторов на фоне продолжающейся консолидации многих секторов, показали более скромные по сравнению с квантитативными методами цифры – 11,9%. В рамках стратегий ED портфельные управляющие удерживают позиции в компаниях, которые, например, принимают участие в сделках M&A, планируют проводить или проводят реструктуризацию, а также объявляют программы обратного выкупа акций.

Общая доходность хедж-фондов в разбивке по виду стратегии (по состоянию на апрель 2018 года)

Источник: Hedge Fund Research

По итогам 2017 года количественные стратегии, применяемые в операциях с акциями и их деривативами, уступили по доходности только стратегиям, в рамках которых управляющие работают как на повышение, так и на понижение (стратегии long/short). По оценкам организации eVestment, квантитативные портфели позволили инвесторам получить прибыль в 9,3% в 2017 году, в то время как доходность большинства других стратегий оказалась ниже 6%. Более того, количественные продукты вошли в семерку стратегий среди 14 рассматриваемых eVestment, которые показывали положительную динамику на протяжении трех лет подряд. За период 2015- 2017 годов квантитативные подходы попадали в тройку лидеров по уровню доходности (16,1%), следуя за фондами, которые выкупают крупный пакет акций в проблемных компаниях и используют свою силу, чтобы внести изменения в топ-менеджменте и реструктуризировать активы (24,6%), а также за long/short фондами (18,3%).

Доходность инвестиционных стратегий

Источник: eVestment

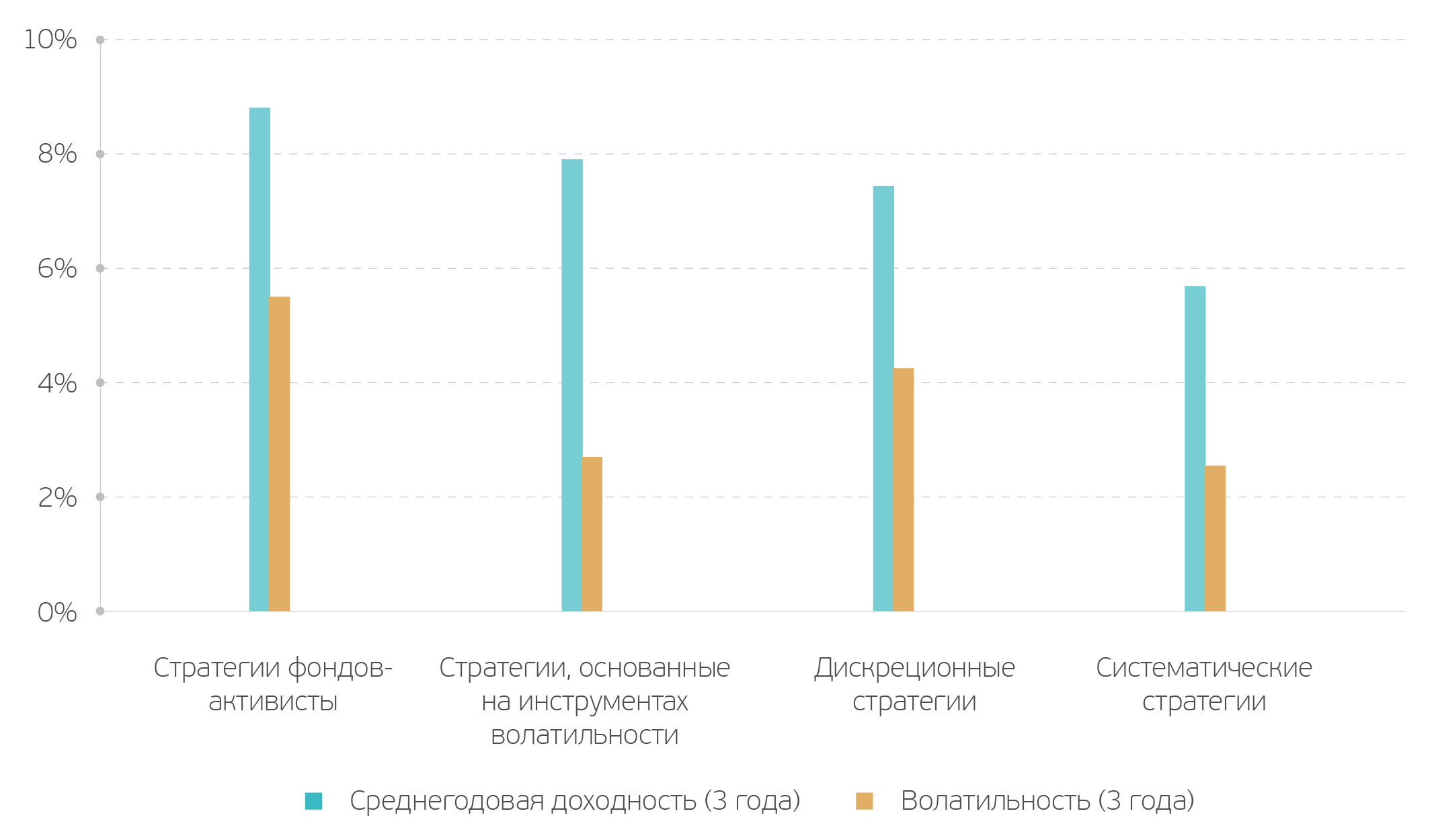

Если рассматривать подходы к торговле и инвестированию, то доходность систематических подходов, которые в большей степени относятся к квантитативным стратегиям, в период с 2015 по 2017 год была ниже результатов остальных методов. Согласно оценкам Prequin, портфели, прежде всего выстроенные с помощью алгоритмов и программного обеспечения, в среднем росли в цене в рассматриваемом периоде на 5,7% годовых, в то время как фонды, действия которых основываются на анализе фундаментальных факторов, а инвестиционные решения принимаются управляющими (Discretionary), приносили инвесторам в среднем 7,43% годовых.

Несмотря на это, у систематических стратегий выявлена наименьшая волатильность – 2,6%, при аналогичном показателе у дискреционных стратегий в 4,5%. Такие данные свидетельствуют о том, что предлагаемые квантитативными фондами продукты менее рискованны для инвесторов. Это достигается за счет отсутствия эмоциональных факторов при принятии инвестрешений, наличия возможности оперативной коррекции толерантности моделей к рискам с учетом текущего состояние рынка, а также благодаря высокой степени диверсификации таких портфелей и «закону больших чисел».

Доходность и волатильность стратегий (2015-2017 годы)

Источник: Prequin

В рамках количественных стратегий фонды способны совершать большое количество сделок в короткое время за счет компьютерных систем, которые призваны анализировать ценные бумаги и принимать инвестиционные решения в разы быстрее, чем люди. Высокое количество проводимых сделок и их частота позволяют в совокупности генерировать значительную доходность, даже если соотношение риск/доходность является минимально приемлемым в рамках определенной модели. Более того, количественные стратегии позволяют работать с различными инструментами и на различных площадках моментально с целью минимизации рисков.

Впрочем, инвесторам стоит рассматривать квантитативные стратегии в первую очередь в качестве средства диверсификации своих инвестиционных портфелей. Количественные продукты, будучи технически комплексными и неординарными, по-прежнему являются альтернативными инвестиционными инструментами. Показатели квантитативных методов могут во многом отличаться от традиционных стратегий, что может сыграть на руку участникам рынка, осознано разместивших часть своих активов в такого рода продукты.

Технологическое развитие трансформирует все отрасли, в том числе и инвестиционную. Усовершенствование вычислительных мощностей вкупе с возможностью анализа «больших данных» позволяют фондам частично, а в некоторых случаях полностью, переориентироваться на квантитативные стратегии инвестирования, которые обладают несколькими преимуществами по сравнению с традиционными методами управления капиталом. Уже около трети предлагаемых хедж-фондами продуктов по всему миру используют количественные стратегии, формирующие портфели инвесторов. Оптимизация квантитативных моделей, отсутствие эмоциональных факторов в принятии решений, их способность быстро реагировать на изменяющуюся конъюнктуру, а также возможность работы с широким спектром финансовых инструментов позволяют регулировать риск и строить гибкие стратегии.

Такие характеристики привлекают инвесторов, а фонды, использующие квантитативные стратегии, на протяжении нескольких кварталов фиксируют притоки средств со стороны клиентов. При этом важно отметить, что инвесторы прежде всего могут использовать количественные продукты с целью диверсификации своих портфелей, поскольку показатели систематических стратегий могут значительно отличаться от результатов дискреционных методов, за счет чего и достигается основная цель диверсификации – оптимизация соотношения риск/доходность.

Вячеслав Соловьев — аналитик QBF