С июня активы Аргентины находились под давлением, особенно на фоне экзит-поллов после прошедших 12 августа праймериз президентских выборов. С июня вероятность победы действующего президента немногим превышала 45%, что отражалось в высокой доходности гособлигаций. К первой критической точке страна подошла 12 августа, накануне праймериз, после чего столкнулась с масштабными негативными последствиями, обусловленными преимущественно ожиданиями/страхами, а не фактами, которые вполне могли бы способствовать росту активов. Следующей критической точкой может стать обсуждаемый властями план пролонгации локальных обязательств на $25+ млрд, что позволит высвободить средства для погашения внешних валютных обязательств вплоть до 15 сентября, когда МВФ должен продлить текущий пакет помощи на $57 млрд и перевести стране очередной транш объемом $5,4 млрд. Мы ждем положительного исхода двух ключевых событий и, возможно, успешной выборной гонки для действующего президента Маурисио Макри.

Что произошло?

- Действующий президент страны Маурисио Макри, член правоцентристской либерально-консервативной партии «Республиканское предложение», теряет популярность по итогам экзит-поллов, что повышает волатильность финансовой системы страны

- По итогам голосования 12 августа в лидеры вышел кандидат от оппозиции, левый популист Альберто Фернандес (возглавлял правительство в 2002–2008 гг. при президенте Несторе Киршнере). Он обошел Макри на 15 п.п. Третье место занял Роберто Лаванья, возглавлявший министерство экономики страны в 2002–2008 гг. В праймериз приняло участие порядка трети населения. Первый тур президентских выборов намечен на 27 октября

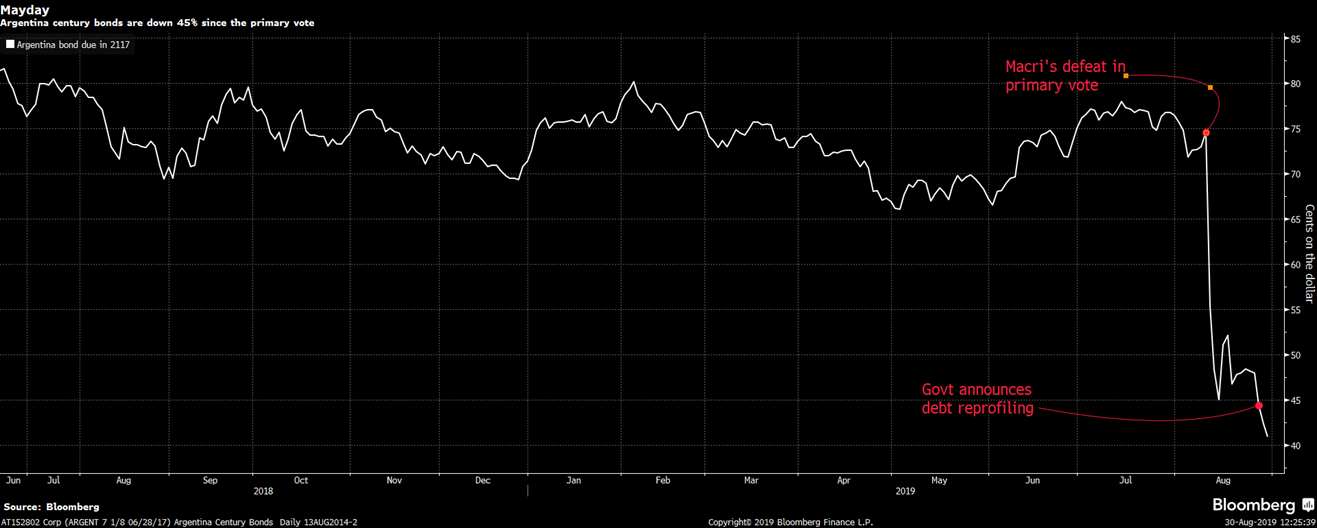

- После объявленных результатов суверенные облигации рухнули более чем на 25% за одну торговую сессию, песо упало более чем на 30%

- Стоимость суверенных облигаций Аргентины упала на 5%, после того как Fitch и S&P снизили долгосрочный рейтинг страны до CCC+

- Суверенные облигации подешевели еще на 10%, после того как правительство объявило о пролонгации долгов без поддержки оппозиционной власти в лице Фернандеса, что напомнило инвесторам о дефолте 2002 г. и ограниченных финансовых возможностях власти. S&P понизило рейтинг Буэнос-Айреса с B-, до SD (выборочный дефолт). Fitch снизил рейтинг с B, до CCC

- Цены на суверенные облигации стабилизировались. На прошлых выходных власти страны объявили о введении контроля над движением капитала, чтобы предотвратить обвал песо. Центробанк дал экспортерам пять дней на репатриацию валюты; компании должны будут получать разрешение регулятора на покупку долларов на валютном рынке, за исключением случаев внешнеторговых операций. Физлица смогут покупать доллары на сумму не более $10 тыс. в месяц. S&P повысил долгосрочный рейтинг страны до CCC-, с SD

Источник проблемы

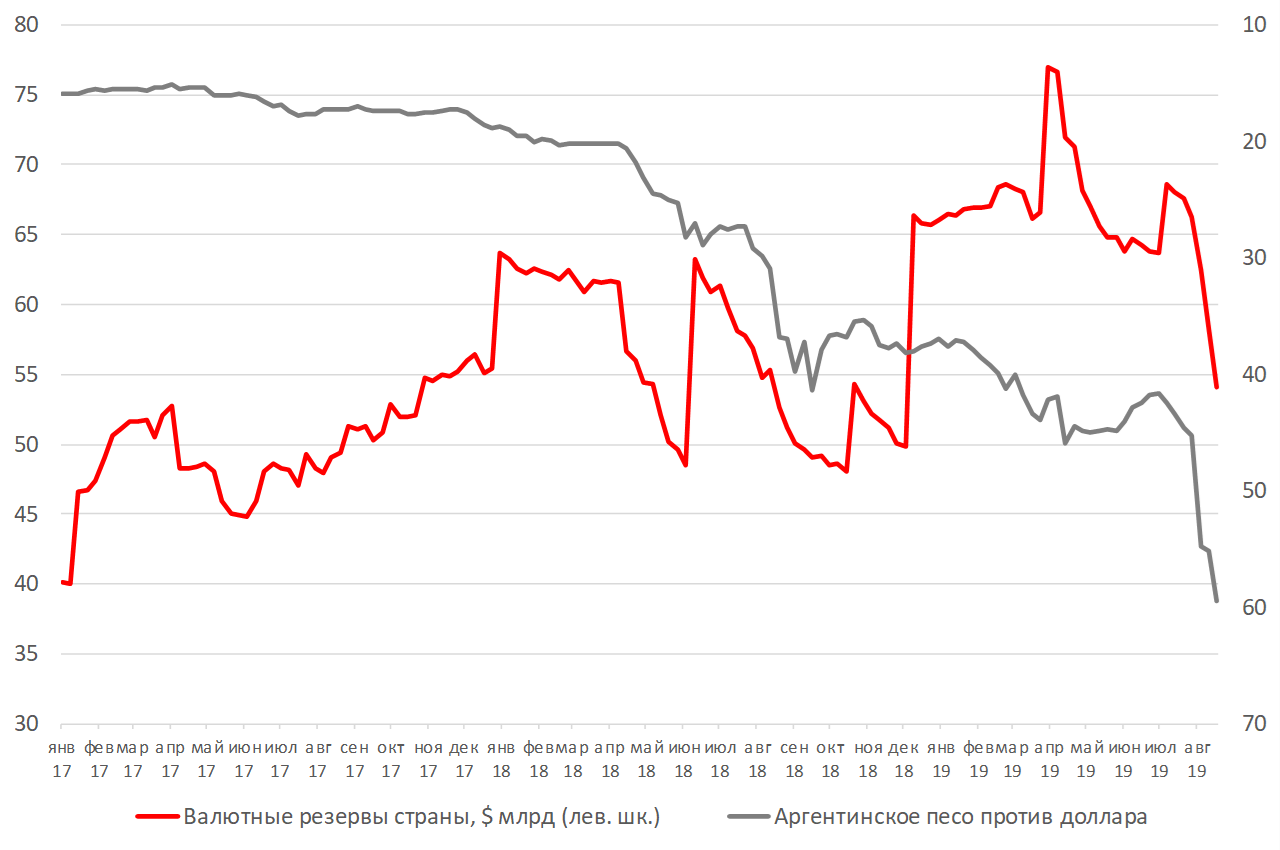

- Валютные резервы страны упали до $54 млрд, а чистые резервы, исключая вклады в коммерческих банках ($35 млрд), сейчас составляют $19 млрд

- Валютные резервы сократились на четыре месяца на $22 млрд в основном из-за продажи валюты

- Текущих валютных резервов страны без средств от МВФ хватит лишь на погашения обязательств до 2021 г.

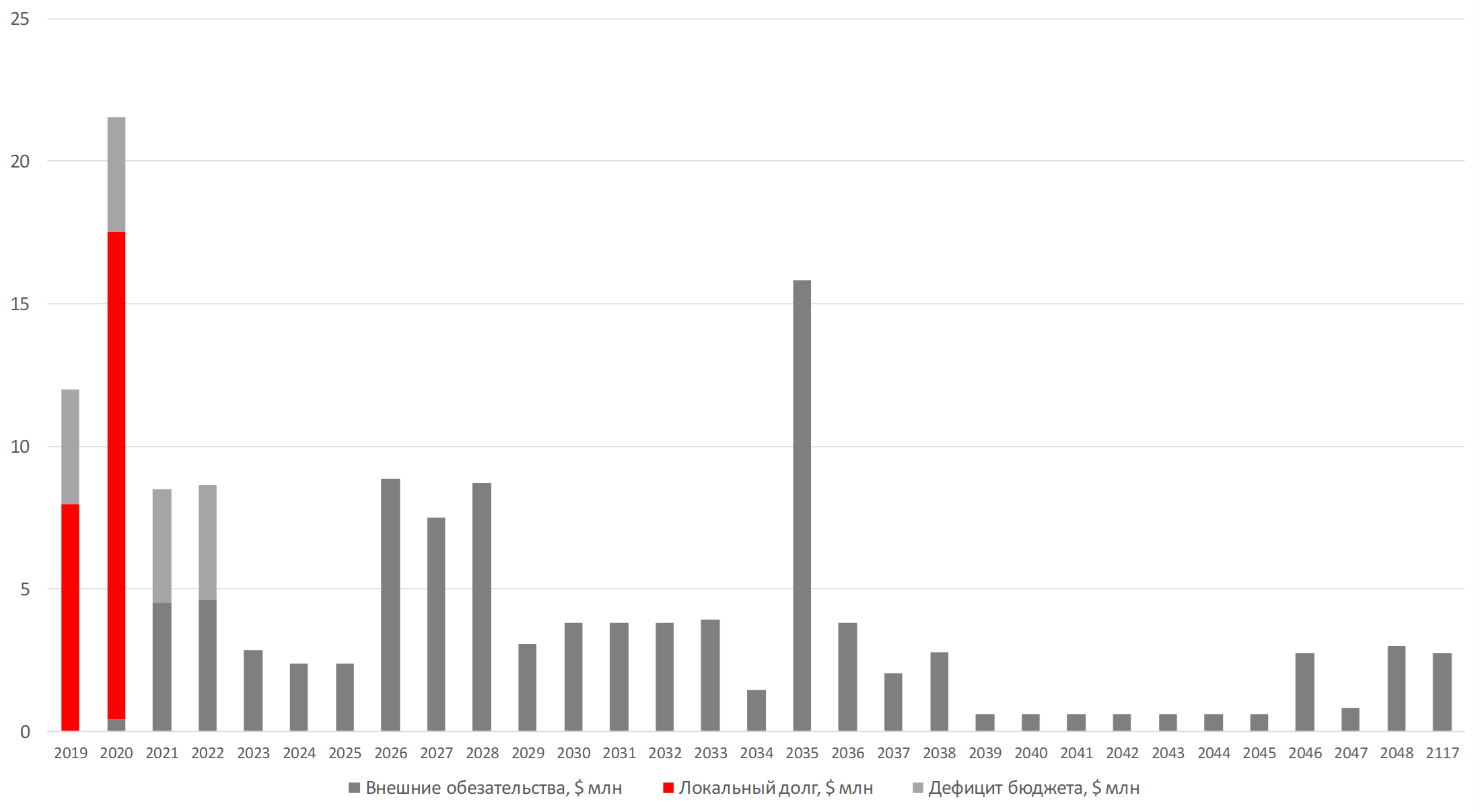

- До конца года стране предстоит выплатить порядка $13,4 млрд долгов из них локальных ОФЗ — на $8 млрд и $4 млрд — для покрытия дефицита бюджета, исходя из «скромных оценок»

- По нашим оценкам, объем текущих краткосрочных обязательств страны до 2025 г. составит $58 млрд, дефицит бюджета — $4 млрд в год, или 1% ВВП, тогда как объем резервов составляет $57 млрд

- Суммарный валютный внешний долг составляет $101 млрд, внутренний долг — $25 млрд

Суверенные обязательства Аргентины без учета долгов перед МВФ, $ млрд

Источник: Bloomberg, МВФ, ITI Capital

Динамика резервов против валюты, $ млрд

Источник: Bloomberg, МВФ, ITI Capital

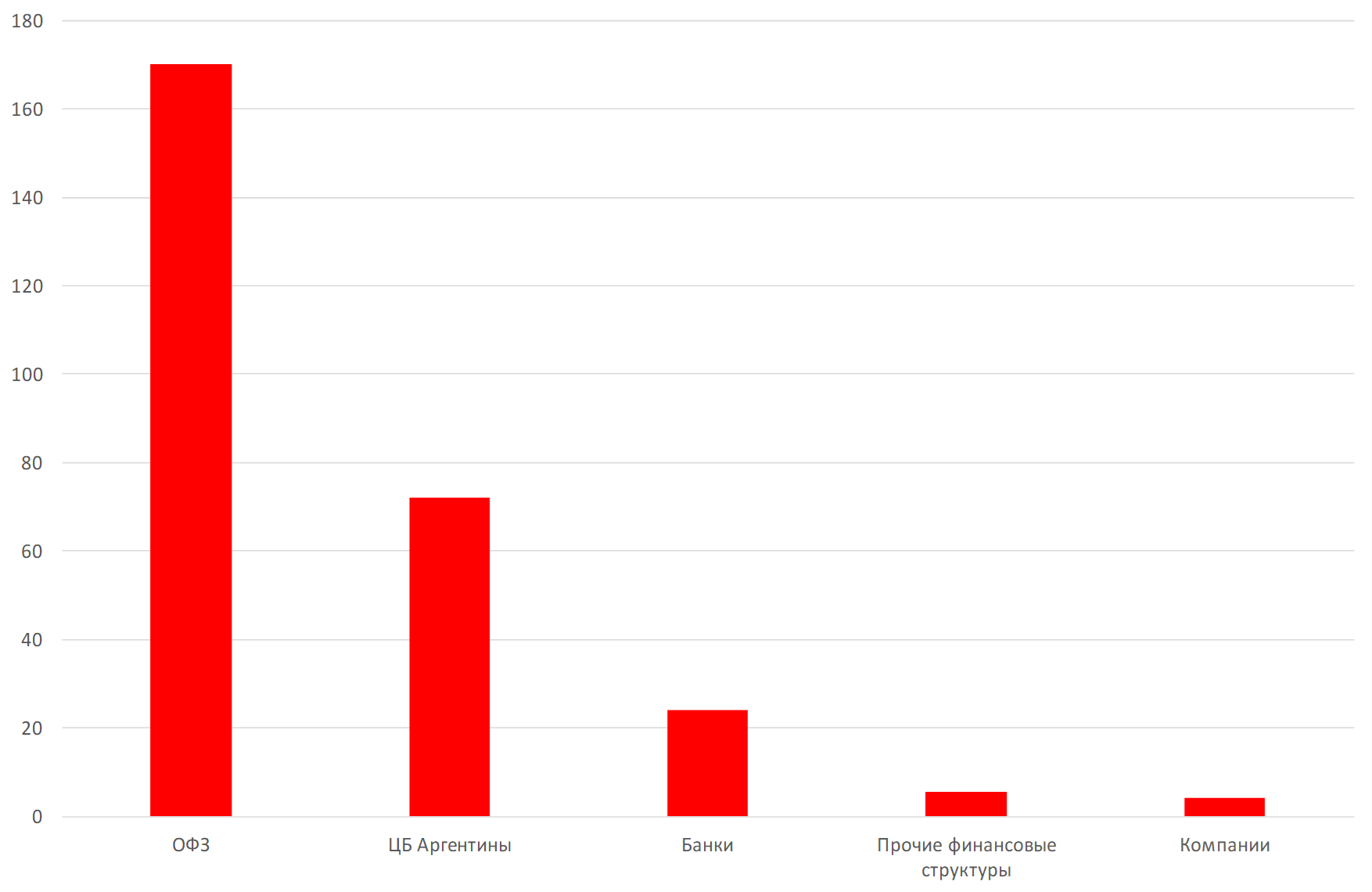

Структура всех долгов страны, порядка 76% от ВВП, или $280 млрд

Источник: Bloomberg, IMF, ITI Capital

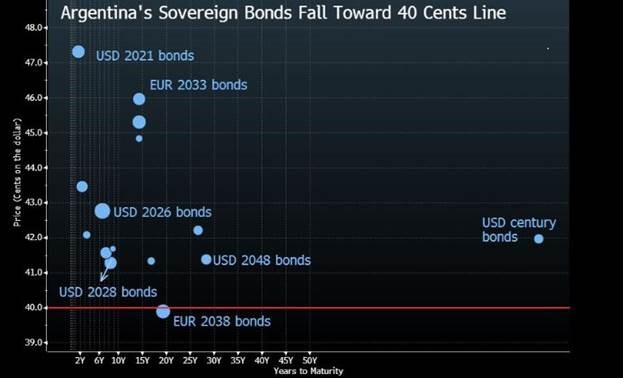

Где находятся текущие уровни?

- Краткосрочные облигации торгуются на уровне 48% от номинала (Buenos 21)

- Долгосрочные — ниже 40% (>2027)

- Лучше всех выглядит корпоративный долг, который торгуется чуть ниже 90% от номинала

План реструктуризации

Обязательства с погашением в 2020 и 2023 гг.

- Правительство Аргентины попытается согласовать с конгрессом добровольное изменение параметров долга, выпущенного по местному праву, без дисконта и снижения процентного дохода. Срок погашения краткосрочных облигаций будет продлен без согласования с инвесторами, для изменения порядка выплат по бондам потребуется их согласие. Заявки от банков для участия в программе принимались до 29 августа включительно

- Аргентина изучает возможность отсрочки платежей по внешним обязательствам на $101 млрд. Эта сумма включает $7 млрд (из $13 млрд) краткосрочных бондов с погашением до конца года, $20 млрд бондов, выпущенных по местному праву, и $30 млрд — по зарубежному праву

- Аргентина готовится начать переговоры по изменению параметров долга по иностранному праву, задействуя положение о коллективных действиях

Долг перед МВФ

- Аргентина планирует изменить параметры открытой фондом кредитной линии

- Власти страны предложили начать переговоры сейчас, хотя завершать их придется уже новому главе государства

Что будет дальше (мнение ITI Capital и рынка)?

Позитивные факторы

- Многое будет зависеть от того, согласится ли МВФ продлить программу рефинансирования существующих обязательств и выделить дополнительно $5–10 млрд. Правительство Аргентины подтвердило намерение рассчитываться по долгам, несмотря на возможные переговоры с кредиторами по изменению параметров задолженности. В этих условиях у держателей облигаций есть время определиться со своей позицией

- МВФ заявил, что находится в постоянном контакте с Буэнос-Айресом и «продолжит оказывать поддержку Аргентине в это сложное для страны время»

- Изменение параметров существующих обязательств страны не повлечет технического дефолта через механизм CDS

- Одобрение фондом очередной кредитной линии успокоит рынки и приведет к резкому падению доходности краткосрочных облигаций (Letes)

Негативные факторы

- Наступление дефолта, если правительство фактически прекратит выплаты по долгам или одобрит реструктуризацию, которая вынудит держателей бондов принять новые условия

- План пролонгации не возможен без поддержки оппозиции в лице Фернандеса

- В провинциях Буэнос-Айрес, Мендоса и Неукен — самое высокое соотношение долг/доходы и долг/ВВП

Что делать?

- Держать до погашения; мы считаем, что меры, в том числе принудительное продление сроков погашения, помогут преодолеть кризис при условии продления кредитной линии МВФ. Согласно базовому сценарию, нынешнее правительство одобрит принудительное продление сроков погашения, в результате чего уже новому правительству придется договариваться с МВФ о пересмотре программы заимствований, а также с иностранными кредиторами в следующем году

Календарь событий

- 15 сентября МВФ примет решение по выделению Аргентине дополнительных $5–10 млрд и продлении действующей кредитной линии объемом $57 млрд

- 27 октября — первый тур президентских выборов в стране

Динамика стоимости гособлигаций Buenos Aires 21