X5 Retail Group

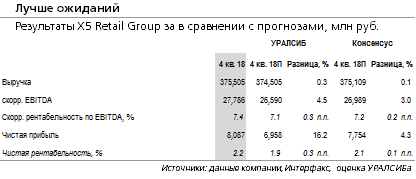

Результаты за 4 кв. 2018 г. по МСФО лучше ожиданий

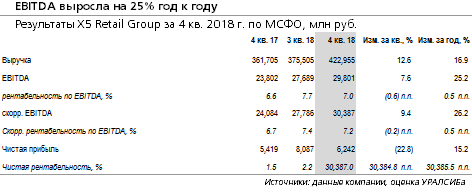

Дивиденды по итогам года могут составить 92,06 руб./ГДР. X5 Retail Group (FIVE LI – ПОКУПАТЬ) опубликовала хорошие финансовые результаты за 4 кв. 2018 г. по МСФО. Так выручка X5 выросла на 17%(здесь и далее – год к году), до 423 млрд руб., в соответствии с ожиданиями и ранее опубликованными операционными результатами. Скорректированная EBITDA компании увеличилась на 26% до 30,4 млрд руб., что превысило наш и консенсус-прогнозы на 4%. Скорректированная рентабельность по EBITDA при этом улучшилась на 0,5 п.п. до 7,2%, против 6,9%, ожидавшихся нами и. EBITDA без учета корректировки на расходы по программе мотивации и разовые статьи, выросла на 25% до 29,8млрд руб., что предполагает рентабельность на уровне 7,0%. Чистая прибыль выросла на 15% до 6,2 млрд руб., также оказавшись лучше прогнозов. Совет директоров также рекомендовал направить на выплату дивидендов 83% чистой прибыли за 2018г., или 92,06 руб./ГДР., что предполагает доходность по текущим котировкам на уровне 5,7%.

Валовая маржа улучшилась на 0,3 п.п. до 24,1%. Валовая прибыль X5 Retail Group в 4 кв. 2018 г. выросла на 18% до 101,8 млрд руб., при валовой рентабельности на уровне 24,1%, что на 0,3 п.п. выше уровня аналогичного периода прошлого года. Также как и в прошлом квартале, улучшение валовой маржи отражает стабилизацию доли продаж по промо-акциям и повышение доли более высокомаржинального сегмента «Перекресток». В то же время общие и административные расходы (без учета амортизации и расходов по долгосрочной программе мотивации и амортизации) росли несколько быстрее выручки, а именно на 19,2% до 76,6 млрд руб., в том числе за счет быстрого роста арендных платежей и расходов на коммунальные услуги. Чистый долг на конец квартала составил 184 млрд. руб., что предполагает мультипликатор Чистый долг/EBITDA за последние 12 месяцев 1,7 (против 2,0 в конце 3 кв. 2018 г.

Результаты подтверждают лидирующие позиции компании на российском розничном продовольственном рынке. Результаты X5 Retail Group за 4 кв. 2018 г. оптимизма показывают, что компания остается сильнейшим игроком российского рынка продовольственной розницы, способным показывать высокие темпы роста выручки и сохранять при этом хорошую для нынешних условий рентабельность. Достаточно высокая по меркам сектора дивидендная доходность также должна поддержать интерес инвесторов к акциям компании. Мы подтверждаем рекомендацию ПОКУПАТЬ акции X5.