На следующей неделе в Хьюстоне пройдёт форум IHS CERA Week, который называют "энергетическим Давосом США". Нефтяная индустрия столкнулась с целым рядом новых рисков, и ключевым вопросом будет, кто сдастся первым?

На горизонте сразу несколько событий, способных перевернуть рынок вверх дном. Банкротство крупных представителей сланцевой промышленности Штатов, дефолт по гособлигациям Венесуэлы или Нигерии (обе страны входят в ОПЕК), кардинальная смена стратегии Саудовской Аравии (судя по договорённости с Россией, первые шаги уже сделаны).

Любопытно, что все участники рынка готовы совершенно точно сказать, что произойдёт ровно через 5 лет: сокращение капвложений нефтяных компаний на сотни миллиардов долларов создаст вакуум предложения, и котировки резко взлетят вверх. Но никто не берётся рассуждать с такой же долей уверенности о вышеперечисленных (и куда более актуальных) сценариях. Майк Виттнер, старший нефтяной стратег Societe Generale, честно признал, что доверяет собственному 5-ти летнему прогнозу куда больше, чем краткосрочному.

Стоит отметить, что IHS CERA Week - площадка далеко не только для нефтяников США. Форум в Хьюстоне посетят такие видные фигуры, как саудовский министр нефти Али Аль-Наими, или генеральный директор Royal Dutch Shell Бен ван Берден. Возможно, в ходе кулуарных бесед и коктейльных вечеринок они смогут хотя бы примерно определить дальнейшее направление движения рынка. Как считает Дебора Гордон, руководитель подразделения Carnegie Endowment for International Peace, мир всё ещё находится в бездне нефти по $27, хоть котировки на данный момент и выше.

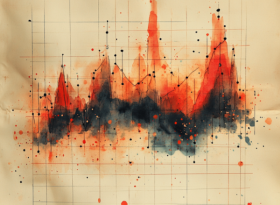

Одна из главных причин падения цен на нефть - американские сланцевики. За относительно небольшой срок они нарастили добычу на 4 млн баррелей в день - как будто-бы в ОПЕК появилась новая страна, причём очень крупная. Теперь компании, добывающие нетрадиционную нефть, стали жертвами собственного успеха. По оценкам Moody's, у 74-х компаний почти непреодолимые проблемы с обслуживанием долга. Индекс высокодоходных долговых бумаг нефтегазового сектора от Bank of America превысил 21%: это абсолютный рекорд с момента его создания в 1997 г. (доходность облигаций растёт когда их цена падает)

Пока что банкротства в сланцевой индустрии Штатов не громкие. Например, на этой неделе было 2 дефолта, но по весьма скромным суммам: порядка $10 - 20 млн. Но участники рынка опасаются, что вскоре на берег может выбросить и крупную рыбу: за последние 12 месяцев акции Chesapeake Energy, второй крупнейшей газодобывающей компании в США, упали на 90%. Не смотря на низкие цены на нефть, многие сланцевики США умудряются противостоять давлению. Например, техасские компании, лишившись поддержки банков, смогли привлечь напрямую от инвесторов $2 млрд.

Ещё один важный фактор - чрезмерная добыча в рамках ОПЕК. В соответствии с новыми договорённостями, Саудовская Аравия заморозила квоту на январских значениях. Но стоит отметить, что это рекордные уровни (как и в случае России). Эксперты называют сроки возможного сокращения добычи: как минимум через 3 месяца, ближе к летнему заседанию ОПЕК. И такое сокращение вовсе не гарантировано - картель будет следить за состоянием рынка.

У саудовцев, как и у американских сланцевиков, нет иммунитета от низких цен на нефть. За прошлый год валютные резервы сократились на $115 млрд, властям пришлось задуматься о приватизации нефтяной госкомпании Saudi Aramco и даже отменить ряд популярных субсидий, что создаёт риск политической нестабильности. Али Аль-Наими, министр нефти Саудовской Аравии, будет выступать в рамках IHS CERA Week во вторник, 23 февраля. Эксперты уже называют это важнейшим событием для рынка нефти в краткосрочной перспективе.