За последнее время было три основных падения рынка: прошлым летом, в начале 2016 г. и после референдума в Великобритании. В эти периоды на фондовом рынке США наблюдался спад, после которого индексы восстанавливались и стабилизировались. Но все это не касается физического золота: цены на него устойчиво растут с начала года.

На момент закрытия в пятницу, 8 июля, золото торговалось по $1365,40 за унцию, тогда как к закрытию торгов 31 декабря 2015 г. оно стоило $1060,90 за унцию. Таким образом, цена выросла более чем на $300 за унцию, или на 29%.

При этом рост акций всех 28 компаний с рыночной стоимостью не менее $300 млн опережает рост индекса S&P 500.

При этом рост акций всех 28 компаний с рыночной стоимостью не менее $300 млн опережает рост индекса S&P 500.

Почему золото может подорожать до $2000? Есть несколько причин для ралли золота и еще большего роста акций золотодобывающих компаний. Под действием ряда факторов цены на золото в среднесрочной перспективе могут достичь $2000 за унцию.

1. Снижение доходности облигаций Среди самых важных для рынка золота факторов можно назвать снижение доходности бондов по всему миру.

Инвестиции в долговые бумаги с доходностью 2% или ниже становятся еще менее привлекательными, если учесть потери из-за инфляции. При этом доходность 10-летних гособлигаций Японии и Германии уже опустилась ниже нуля, а доходность 10-летних казначейских облигаций США сейчас составляет менее 1,4%.

Ссылки по теме Германия разместилась под отрицательную ставку Отрицательные ставки снижают доходность во всем мире Даже с укреплением доллара США по отношению к евро и фунту стерлингов - а укрепление доллара, как правило, означает снижение цен на золото - ралли золота продолжается, поскольку альтернативные варианты инвестиций менее выгодны.

2. Повышенный спрос на золото В 2014 и 2015 гг. отток золота из биржевых фондов (ETF) составил 183,6 тонны и 128,3 тонны соответственно.

Согласно докладу Всемирного совета по золоту "Тенденции спроса за золото" за I квартал 2016 г., приток золота составил 363,7 тонны. Таким образом, приток за один квартал превысил суммарный отток за два предыдущих года.

Спрос на золото растет за счет частных инвестиций, но также наблюдается относительно высокий спрос со стороны мировых центробанков, ювелирной промышленности и даже технологического сектора. Спрос продолжит играть важную роль для цен на рынке золота.

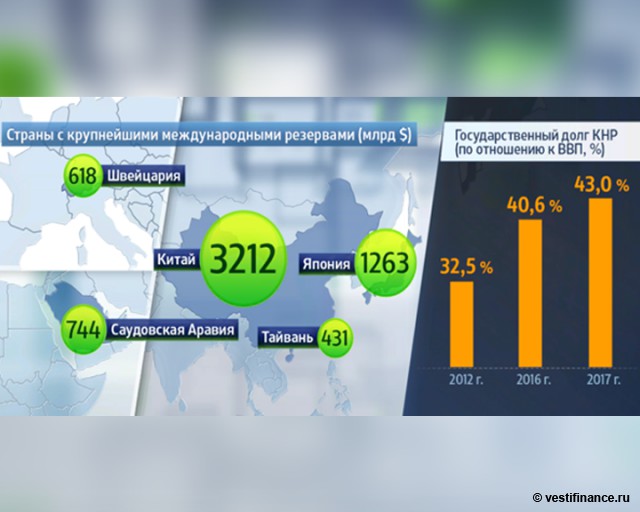

Инфографика  Страны с крупнейшими международными резервами 3. Неопределенность вокруг выборов в США и выхода Великобритании из ЕС Золото считается защитным активом, и спрос на него традиционно растет, когда перспективы роста мировой экономики становятся неопределенными.

Страны с крупнейшими международными резервами 3. Неопределенность вокруг выборов в США и выхода Великобритании из ЕС Золото считается защитным активом, и спрос на него традиционно растет, когда перспективы роста мировой экономики становятся неопределенными.

До сих пор нет полной уверенности относительно того, что произойдет после выхода Британии из Европейского союза. Недавний отскок на американском фондовом рынке позволяет предположить, что опасения по поводу Brexit были преувеличены. Тем не менее некоторые эксперты полагают, что выход из ЕС вызовет умеренный спад в экономике Великобритании. Поскольку не было прецедентов выхода стран из ЕС, среди инвесторов сохраняется беспокойство относительно того, что произойдет дальше.

Аналогично неопределенность связана с предстоящими выборами президента США. Этот фактор также влияет на американскую экономику и фондовый рынок и, как следствие, ведет к росту цен на золото.

Золотодобывающие компании Внимание инвесторов привлекает не только физическое золото, но и золотодобывающие компании. Так, согласно данным за I квартал полная себестоимость золота (all-in sustaining costs, AISC) канадской компании Barrick Gold - одного из лидеров отрасли - в этом году составит $760-810 за унцию. Если брать среднее значение показателя в указанном интервале, оно будет почти на $600 ниже текущих спотовых цен на золото.

В то же время Barrick добилась больших успехов в снижении своего долга. Компания выплатила $3,1 млрд долга в 2015 г. и, как ожидается, выплатит $2 млрд в 2016 г. Сокращение задолженности означает снижение расходов на выплату процентов.

Другая компания - канадская Kinross Gold - имеет ряд проблем, включая несвоевременную покупку в 2010 г. Red Back Mining, крупнейший актив которой - месторождение Tasiast в Мавритании. Сделка была оценена в $7,1 млрд, но большая часть этой инвестиции ($5,5 млрд) была списана.

Тем не менее разработка месторождения Tasiast должна привести к увеличению добычи руды на 50% до 12 тыс. тонн в сутки к I кварталу 2018 г., что позволит существенно увеличить прибыль Kinross.

Чистая прибыль крупнейшего в России производителя золота - компании "Полюс Золото" - по МСФО составила в 2015 г. $1,119 млрд против убытка в размере $182 млн в 2014 г. При этом рентабельность по EBITDA составила 58% по сравнению с 45% в 2014 г.

По данным Союза золотопромышленников РФ, по итогам I квартала 2016 г. Россия увеличила производство золота на 8%. Прирост в основном обеспечен увеличением уже действующих мощностей - на месторождениях Павлик (ИК "Арлан") в Магаданской области, Аметистовое ("Золото Камчатки", ГК "Ренова") в Камчатском крае, Албазинское (Polymetal) в Хабаровском крае и Александровское (ЗАО "ГРК Западная") в Забайкальском крае, Вернинское ("Полюс Золото") в Иркутской области и др., а также за счет повышения содержаний в добываемых рудах и увеличения извлечения золота на месторождении Благодатное в Красноярском крае и на Куранахском рудном поле в Якутии (оба входят в "Полюс Золото").