Застой - неприятная вещь, но он все же лучше неконтролируемой паники. 29 сентября цены на акции Deutsche Bank обвалились до минимума за последние 34 года, после того как Bloomberg сообщило, что "около десяти" хедж-фондов сворачивают бизнес с испытывающим проблемы немецким финансовым гигантом.

Напомним, что в середине сентября Министерство юстиции США потребовало $14 млрд в обмен на урегулирование претензий к Deutsche Bank. По версии американских властей, банк умышленно занижал риски ипотечных ценных бумаг перед финансовым кризисом 2007-08 гг.

Надежда на то, что немецкому кредитору удастся договориться с регулятором на меньшую сумму штрафа (некоторые называют $5 млрд), пока остается крайне зыбкой.

5 октября акции Deutsche Bank были на 20% выше низшей точки. Но, несмотря на ралли, которое некоторые аналитики называют коррекцией, цены на бумаги крупнейшего по размеру активов банка Германии снизились в этом году больше чем наполовину.

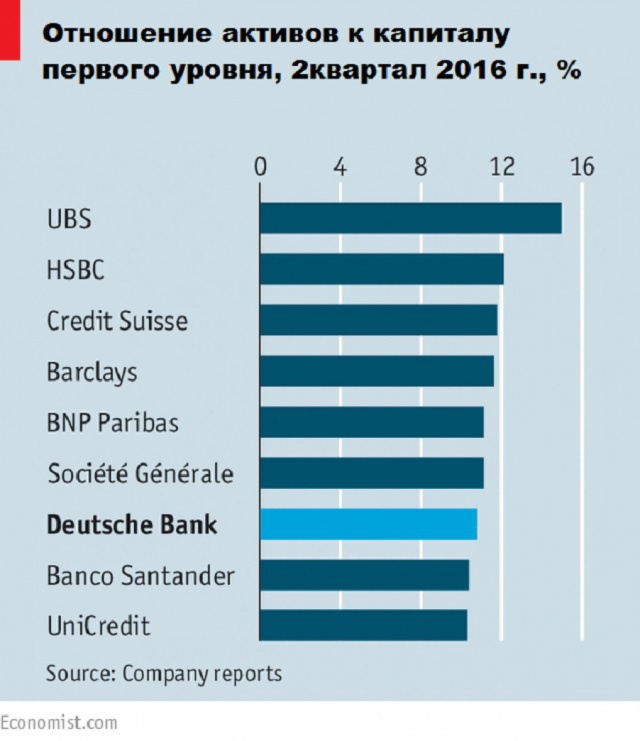

У Deutsche Bank намного меньшие запасы капитала, чем у других финансовых организаций Европы. Ему, возможно, придется обратиться за деньгами к инвесторам, хотя банк отрицает этот сценарий развития событий: он собирается продать активы и провести давно откладываемую реструктуризацию.

Просить деньги - самое последнее, чего хочет Deutsche Bank. Дело в том, что Министерство юстиции США может мгновенно прибрать к рукам полученную банком помощь, полагает британский журнал The Economist.

Неясность с источником поступления прибыли - базовая проблема Deutsche Bank. Инвестиционно-банковская деятельность переживает не лучшие времена во всем мире. Кроме того, у Deutsche Bank, в отличие от американских конкурентов, не очень мощный розничный бизнес на родине.

Неясность с источником поступления прибыли - базовая проблема Deutsche Bank. Инвестиционно-банковская деятельность переживает не лучшие времена во всем мире. Кроме того, у Deutsche Bank, в отличие от американских конкурентов, не очень мощный розничный бизнес на родине.

Он имеет небольшую долю на рынке банковских услуг для физических лиц в Германии (при этом планирует продать приобретенный в 2008-10 гг. Postbank). На рынке с 1750 кредитных организаций, большинство из которых государственные банки или кооперативы, не так-то просто получить дополнительных клиентов.

Некоторые проблемы Deutsche Bank уникальны лишь для него или ряда других крупных европейских банков. Министерство юстиции США также предъявило обвинения в манипуляции ипотечными бумагами Barclays, Credit Suisse, HSBC, Royal Bank of Scotland и UBS.

Что касается его неспособности добиться прибыльности, то Deutsche Bank здесь не одинок. Большинство банков еврозоны, больших и маленьких, также не могут добиться этой цели. Главная причина - медленный рост экономики валютного союза, а также ультранизкие процентные ставки (результат усилий ЕЦБ стимулировать инфляцию) и пологая кривая текущей доходности. Это резко снизило маржу между ставкой заимствования и ставкой кредитования: хотя ЕЦБ опустил свою ставку по депозитам ниже нуля, лишь немногие банки последовали его примеру.

Чиновники ЕЦБ считают, что их политика помогает банкам, так как растущие цены на облигации и улучшение качества кредитов предотвратили обвал маржи, при этом дешевые деньги стимулируют кредитование. Однако банкиры не согласны с этим.

Некоторые страны уже провели крупномасштабные "ремонтные работы" в своих сильно пострадавших от кризиса банковских системах. Так, в Испании, где сберегательным банкам была предоставлена помощь в 2012 г., а кредиторы отложили миллиарды евро на покрытие "плохих" долгов, проблемные кредиты снизились с 13,6% от общего числа в 2013 г. до 9,4% сегодня.

Количество банковских отделений уменьшилось на треть с 2008 г. Ускорение роста ВВП до 3,2% в прошлом году также помогло восстановлению. Но прибыльность все еще вызывает тревогу, отчасти из-за того, что крупнейшие банки Испании больше полагаются на процентную маржу и меньше на комиссионные сборы, чем в среднем по еврозоне.

Где-то лишь предстоит провести оздоровление. В Италии банкиры во главе с J.P. Morgan пытаются спасти Monte dei Paschi di Siena, третий крупнейший банк страны и самый старый в мире. В рамках плана "плохие" кредиты на сумму 27,7 млрд евро будут выведены в отдельную финансовую организацию, а в "очищенный" банк вложен новый капитал.

UniCredit, крупнейший банк страны, пересматривает свою бизнес-стратегию с приходом нового главы. Atlante, финансируемый банками частный фонд, страховщики и другие взяли под контроль два небольших, испытывающих серьезные проблемы банка и собираются также выкупить "плохие" долги.

Сохраняющаяся необходимость дополнительного капитала - другая общая проблема. Все согласны, что банки имели слишком небольшой запас капитала перед кризисом. Если бы сегодняшнее определение использовалось в 2007 г., заявляет Стюарт Грахам из исследовательской фирмы Autonomous, то коэффициент основного капитала к взвешенным по риску активам Deutsche Bank (важный критерий устойчивости) был бы всего 1,8%. Сегодня он 10,8%, регуляторы хотят 12,25% к 2019 г. Deutsche Bank поставил цель поднять коэффициент до 12,5% к 2018 г. Но ожидаемые дополнительные изменения некоторые европейские банкиры считают слишком обременительными.

При этом банки продолжают производить слишком большие выплаты. В период с 2007 по 2015 гг., подсчитали эксперты Bank for International Settlements, 90 банков еврозоны выплатили дивидендов на 223 млрд евро, сохраняя на балансе прибыль на сумму 348 млрд евро.

Если бы они оставили у себя все деньги, их запас капитала теоретически мог бы увеличиться на 64%. В связи с тем, что более крепкие банки склонны чаще кредитовать, прибыль, выручка и капитал были бы намного выше. Сегодня, без сомнения, тяжелые времена для банков Европы, но многие из них могли бы самостоятельно облегчить себе жизнь.