Москва, 15 марта. В среду вечером завершится очередное двухдневное заседание Комитета по открытому рынкам (FOMC) ФРС США. Отреагирует ли на это российская валюта? Об этом рассуждает Василий Копосов, начальник отдела анализа финансовых рынку КИТ "Финанс Брокер".

Москва, 15 марта. В среду вечером завершится очередное двухдневное заседание Комитета по открытому рынкам (FOMC) ФРС США. Отреагирует ли на это российская валюта? Об этом рассуждает Василий Копосов, начальник отдела анализа финансовых рынку КИТ "Финанс Брокер".

За несколько часов до публикации решений комитета Bloomberg оценивает вероятность повышения процентной ставки в США на 25 б. п. в 96%. Теоретически ужесточение денежно-кредитной политики в определенной валютной зоне должно приводить к росту курса этой валюты к другим мировым валютам. Таким образом, повышение процентной ставки ФРС должно привести к росту курса доллара к валютам стран emerging markets, в том числе и к рублю, а долларовая ликвидность должна подорожать.

Но деньги в долларе уже дорожают: за последние три недели доходность 10-летних американских гособлигаций выросла на 26,5 б. п., т. е. даже сильнее, чем ФРС может поднять ставку. Это сигнал к тому, что на самом деле в рыночную цену УЖЕ заключено наиболее ожидаемое решение Федрезерва и реакция на него должна быть сдержанной.

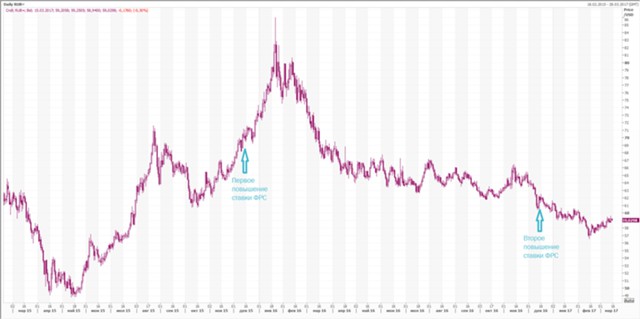

Теперь посмотрим исторически, как российская валюта ранее реагировала на аналогичные действия FOMC. В новейшей истории ФРС повышала процентную ставку дважды: в декабре 2015 г. и в декабре 2016 г. В первом случае на следующий день после публикации решений курс доллара вырос к рублю на 1,4% с 70,26 руб. до 71,29 руб. Во втором – снизился на 0,7% с 62,12 руб. за доллар до 61,70 руб. за доллар. Но во втором случае надо отметить, что к этому моменту рубль уже почти месяц укреплялся к доллару, а спрос на российскую валюту был высок. При этом доллар серьезно укрепился к рублю в торговую сессию, непосредственно предшествовавшую завершению заседания ФРС, сразу на 2,5% - против тренда! Как это трактовать? В декабре 2016 г. оценка рынком вероятности ужесточения ДКП ФРС тоже приближалась к 100%. Получается, рынок по факту отыграл ожидаемое решение ФРС за день до его фактического принятия, но это не сумело прервать существовавшую тенденцию, которая поддерживалась другими, более сильными факторами, а лишь спровоцировало кратковременный подъем волатильности.

Сегодня рубль к доллару подрастает в пределах полупроцента, хотя за месяц российская валюта подешевела более чем на 2,5%. Причина не в ожиданиях действий Федрезерва. Рубль под давлением из-за замедления объемов притока капитала под операции кэрри-трейд и динамики нефтяных котировок.

По нашим расчетам, инвестиции кэрри-трейдеров продолжат снижаться: максимумы реальных процентных ставок в российской экономике позади, мы видим более привлекательные валютные зоны – это в первую очередь Бразилия и Индонезия.

Динамика нефтяных котировок тоже не в пользу роста российского рубля. Сейчас рублевая цена барреля нефти Brent на 2% ниже среднего значения за последние 12 месяцев. Здесь справедливо ждать возврата к среднему значению, так что это однозначно фактор в пользу ослабления рубля при условии неизменности нефтяных котировок.

Оба перечисленных фактора в пользу снижения рубля, но вместе с тем оба имеют среднесрочный характер. Их воздействие мы увидим, но оно будет размыто в течение нескольких месяцев. Глядя на динамику US treasuries, мы практически не сомневаемся в том, что реакции рынков на ожидаемое решение Федрезерва уже не будет. Но ведь вероятны и неожиданности: какова, к примеру, будет риторика на традиционной пресс-конференции главы ФРС Дж. Йеллен? Намеки на ускорение темпов повышения ставок – и мы увидим доллар за 60 руб., а EUR/USD ниже 1,05. Обратно – мягкая и осторожная риторика – и валюты в моменте напротив могут укрепиться к доллару США.

В сухом остатке сегодняшний риск – это резкий всплеск волатильности. Для среднесрочного инвестора в этом ничего хорошего нет. Поэтому стоит дождаться публикации итогов заседания ФРС. И на основании новой информации строить свою дальнейшую инвестиционную тактику. Не нужно брать на себя излишние риски подъема ценовой волатильности сегодня ночью.